EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

間接税コンプライアンス

EYができること

グローバルに統合されたEYの間接税サービスチームは、各国の間接税に関する専門性に各業界固有の間接税上の問題に関する知識と先進的なテクノロジーを融合させることで、間接税の問題につき、実用的で有効なソリューションを提供します。間接税のライフサイクルを通して、リスク診断や、持続可能な間接税プランニングの機会の特定を行い、クライアント企業が世界各国におけるコンプライアンス義務を果たし、事業目標を達成できるようサポートします。

あらゆる間接税に係る問題に対してアドバイザリーおよびコンプライアンスサービスを提供します。

- 付加価値税(VAT)、物品サービス税(GST)、売上税および使用税(SUT)、物品税

- 国際貿易

主なサービス

EYの関連サービス

チーム

EYの最新の見解

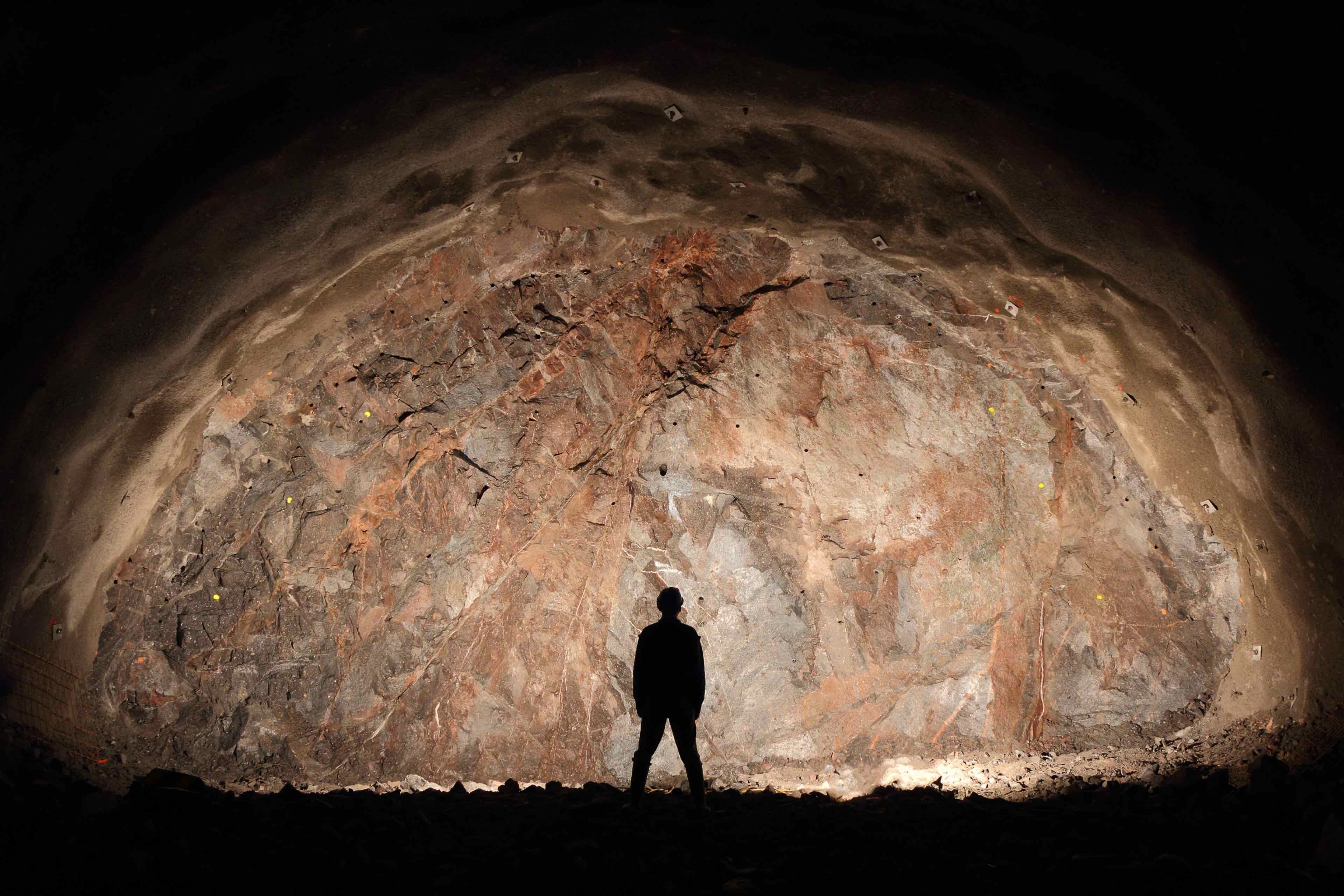

グローバルなサステナビリティをめぐるコンプライアンス課題をいかにして乗り切るか

グローバル規模でESG規制の課題に先⼿を打って対応することは容易ではありませんが、一方で企業がサプライチェーン政策で後れを取るリスクは避けなければなりません。

世界で導入が進む電子インボイスにとってViDAが持つ意味とは

欧州委員会が2022年に公開した「デジタル時代のVAT(ViDA)」に対する提案は、グローバル企業とその税務部⾨に⼤変⾰をもたらすものです。

CFO・税務部⾨は、本来の税務業務に付随するものとして関税を取り扱う傾向にありますが、最近ではより注意が必要な状況になっています。

国際貿易におけるジェンダーギャップを早急に解消する必要がある理由

⼀部のジェンダーギャップは縮⼩しつつあるものの、貿易における進歩のペースはあまりにも遅くなっています。その道筋を⽰すことができるのは、政府と企業の改⾰者です。

主要国におけるBEPS2.0アップデートシリーズ12 GloBEルール導入に向けたメキシコ税務当局の対応はまだ明示されていない

メキシコの会計・税務規制は広範かつ複雑に絡み合い、税務当局もGloBEルールに係るガイドラインや規制をまだ公表していません。そのため、日本の多国籍企業は不確実性に対応しなければなりません。今後BEPS第2の柱のモデルルールが及ぼす影響を定量的に予測するとともに、メキシコの法規制の進展をタイムリーにモニタリングしていくことが必要です。

EUにおける国別報告書(EU Public Country-by-Country Reporting:EU PCbCR)の開示に関する最新状況一覧

国別報告書(PCbCR)の開示に関する欧州連合(EU)指令は、一定の基準を満たす場合、本社の所在地に関係なく、EU域内で事業を営む全ての多国籍企業に適用されます。該当する企業は、法人所得税の納付額およびその他の税務・非税務関連情報の開示を求められます。

主要国におけるBEPS2.0アップデートシリーズ11 ハンガリーは魅力的な投資先だが、トップアップ課税が生じる可能性あり

ハンガリーは、過去数十年にわたり、日本企業にとって人気の高い投資先となっています。ビジネスフレンドリーな法制度があり、税制とインセンティブの環境は非常に魅力的です。その結果、ハンガリーへの外国直接投資は、アジアの投資家を中心に着実に増加しています。そのほとんどは製造業関連ですが、商社や持株会社、ファイナンス会社からも選ばれるようになっています。今回はBEPS2.0第2の柱に対するハンガリーの取組みと導入内容、そしてハンガリーに拠点を置く多国籍企業がどのような影響を受けるかについて解説します。

主要国におけるBEPS2.0アップデートシリーズ10 アイルランドでは、標準法人税率が12.5%であり、GloBE上の実効税率が15%を下回る可能性がある

アイルランドはEU加盟国であり、かつ法人税率を12.5%と、魅力的な水準に設定しています。特に米国に本社がある多国籍企業が事業拠点を設ける際の場所として機能してきましたが、日本企業でも情報・通信、製薬やライフサイエンス、そして、航空機リースなどの金融サービス業がアイルランドに進出しており、またキャピタルゲインに係る資本参加免税規定や、さまざまな国や地域と租税条約を結ぶなど税制面で大きなメリットを提供しています。今回はアイルランドでのPillar2の適用を受け、日系企業における留意点について解説します。

主要国におけるBEPS2.0アップデートシリーズ9 タイではBOI税恩典が十分享受できるよう軽減緩和措置を導入

タイでは2023年、BEPS2.0のPillar2に沿って、グローバルミニマム課税を原則として導入することが決定されています。タイに所在する日本企業は、必要に応じて実効税率の計算や国内ミニマム課税(QDMTT)に基づく納税・申告などの新たな対応、優遇税制による法人税の減免メリットを享受する企業は、その影響分析が求められます。今回はタイにおける法人税、優遇税制への影響や留意点を解説します。

日本では新たな国際課税ルールへの対応として、2021年10月の国際合意の実施に向けた取組みが進められています。経済のデジタル化に伴う課税上の課題への解決策とよばれるBEPS2.0は、日本の国際課税のみならず投資環境に大きな変化をもたらすことが想定されるところ、本稿ではその最新情報と実務対応を紹介します。

主要国におけるBEPS2.0アップデートシリーズ8 ベトナムでは従来の優遇税制に代わる新たな投資支援政策を検討中

現時点では投資支援策は具体化されておらず、個別交渉により支援内容が決定されるケースも想定されます。交渉期間は長期になることも予想され、日系企業では早期の段階で関連当局との交渉を奨励。いずれにせよ、投資支援政策の方向性は打ち出されているものの、明確化されておらず、今後も動向に着目が必要です。

税務部門でAIを適正に利用するためには、管理体制やルールを構築することが不可欠です。AIの信頼性や正確性などを担保するためにも、AIを開発・利用・運用するときの活動をコントロールする基本的な考え方や仕組みを整備することが必要になります。現状、法令に規定はなく、どのような社内ルールを策定するかは、各社の判断に委ねられているため、政府のガイドラインなどを参照しながら、社内教育を行っていく必要があります。

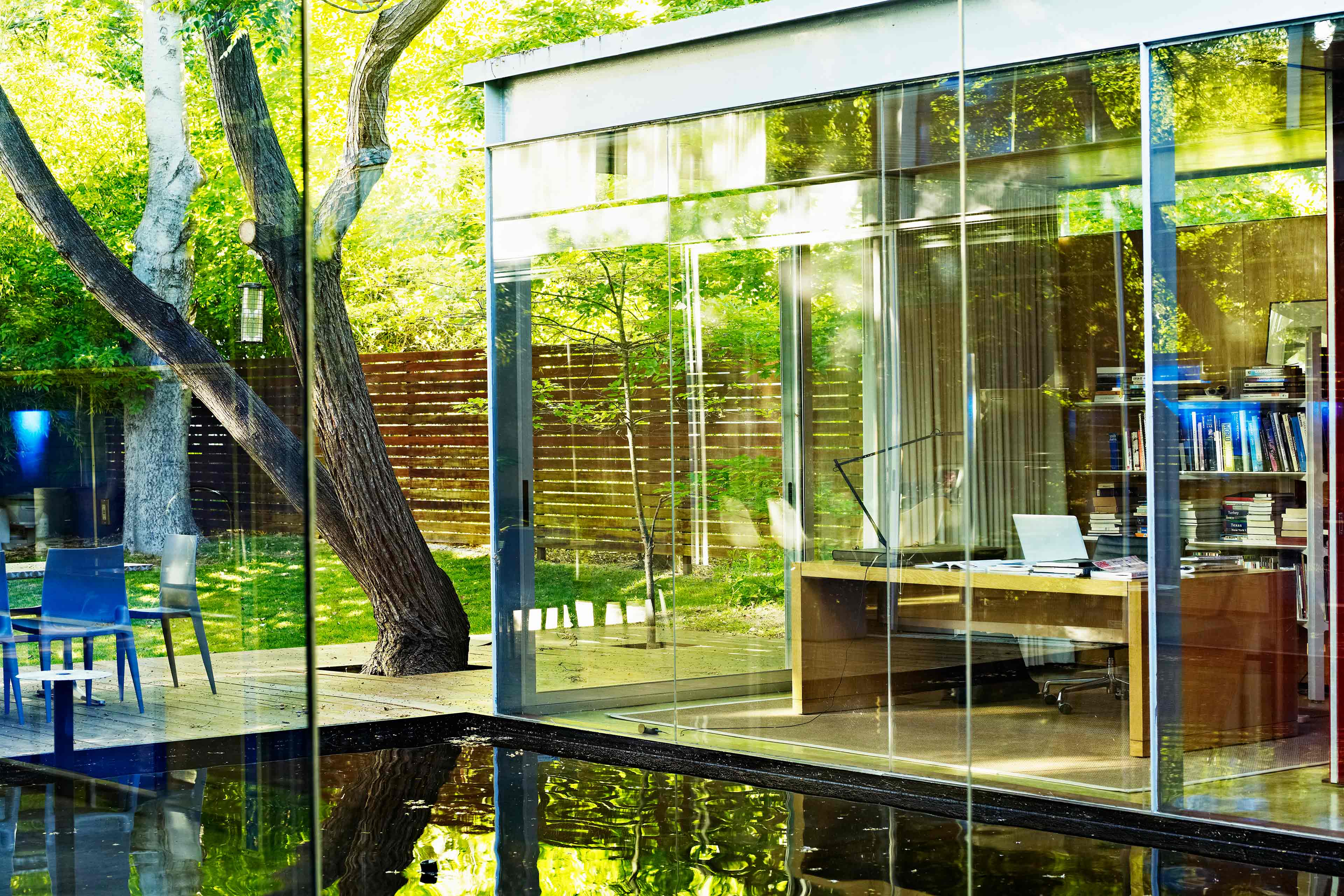

協和キリンのグローバル戦略に付加価値を生み出す国際税務のワンシステムとは

事例記事|協和キリン|日本発のグローバル・スペシャリティファーマである協和キリン株式会社が課題としていた国際税務の効果的な管理運用。EYは世界各国に展開する拠点の税務をワンシステムで管理するプロジェクトに構想段階から伴走し、世界に一つしかないシステムを実現させました。

令和6年3月期決算法人が法人税申告を行う際の留意点を紹介します。税制改正によって取扱いが変更になった研究開発税制、オープンイノベーション促進税制をはじめとする5項目に焦点を当てて、その内容の解説を行います。

主要国におけるBEPS2.0アップデートシリーズ7 ドイツでのBEPS2.0 Pillar2の法制について-基本的にOECDモデルルールに基づいているが、留意すべき事項もある

ドイツは欧州随一の経済規模を誇り、貿易相手国として日本との経済的結び付きが非常に強い国です。 欧州の中心に位置しているという地理上の利点もある事から、ドイツは日本企業が欧州へ事業展開する際の拠点として非常に重要な国です。そこで、今回はドイツにおけるBEPS2.0 Pillar2(以下「グローバルミニマム課税」)の法制化状況と日本企業における留意点を解説します。

主要国におけるBEPS2.0アップデートシリーズ6 オランダではGloBEルールによる日本企業への影響は限定的であると考えられる

オランダは日本の多国籍企業が地域統括会社や地域持株会社を設立するために最も好まれるヨーロッパの国の1つとされています。EUの加盟国であることに加え、25.8%といった穏健な法人税率、有利な租税条約ネットワークおよび100%の資本参加免税は、企業がオランダにおいて恩恵を受けることができる重要な税制です。

デジタル化によって税務手続の効率化や精度向上が図られ、データの活用によって税務当局との対話や税務調査業務も円滑に進められると同時に企業のDXも進んでいきます。企業はデジタル化によるビジネスの効率化や競争力の向上を実現することが不可欠であり、それによって生じる変化に対応するために、組織文化の変革も必要になります。合わせて、Peppolなどの国際的なデジタルプラットフォームの活用やデータの相互運用性の向上にも取り組むことが欠かせなくなります。

BEPS 2.0対応で税務会計チームが備え得る5つの方策とは

各国において2023年から2024年にかけてBEPS(税源浸⾷と利益移転)2.0の発効が順次なされることを受け、多くの企業では税務会計の担当部署にてグローバルミニマム課税制度「第2の柱(Pillar 2)」への対応に向けた準備に着手しています。

主要国におけるBEPS2.0アップデートシリーズ5 混迷極める米国のBEPS2.0対応と日本企業の留意点

米国では、現時点でGloBEルールの国内法制化のメドは立っていません。2024年11月には大統領選挙もあり、2025年前に導入が検討されることはないと推測されています。2025年以降についても、民主党と共和党のどちらが主導権を握るか、あるいは勢力が拮抗するかで将来のシナリオは異なってきます。では、今後の動向をどのように見ておけばいいのか。米国におけるBEPS2.0の法制化状況と日本企業における留意点を解説します。

改正DX投資促進税制に対応し、税メリットを最大化するには ~改正のポイントとDX投資の傾向~

令和5年度税制改正によりDX投資促進税制が改正・延長されました。本稿では、適用要件の変更内容を中心とした税制の概要と、これまでの事業適応計画認定案件からわかる、減税対象のDX投資の傾向について解説します。

EYの調査によると、過去5年間の新しい税務運用モデルは、企業に価値をもたらしました。今後5年間でその価値はさらに高まるでしょう。

主要国におけるBEPS2.0アップデートシリーズ4 英国のMTUTとDTUTの適用について今後の動向に注目

英国は2023年4月1日より大企業に対する法人税率を25%に引き上げたものの、依然として先進主要国であるG7の中では、最低税率を維持しており、欧州における日系企業の主要な投資先国であり続けています。そんな英国もBEPS2.0の新たな国際課税ルールについては、2023年財政(No.2)法案において、第2の柱GloBEルールを英国で施行するための法律を改めて公表し、2023年7月11日の国王裁可をもって施行。23年12月31日以降に開始する会計期間から全世界収入が7億5000万ユーロを超える大規模な多国籍企業に適用されます。今回は、こうした英国におけるBEPS2.0の法制化状況と日本企業における留意点を解説します。

主要国におけるBEPS2.0アップデートシリーズ3 シンガポールでは優遇税制の有効性が制限されるも交渉で打開を図る

企業にとって魅力的な国であるシンガポールでもBEPS2.0への取り組みが進んでいます。2025年度1月1日以降に開始する会計年度からはIIR、UTPR、DTTが導入され、日本企業にも新たな対応が迫られます。イミグレーション関連では2023年9月からCOMPASSが導入され、新規就労ビザの取得がこれまでよりも厳格化。他にも人件費や賃料を含む経営コストの上昇や、人材の流出や獲得といった課題にも直面しています。今回は、そんなシンガポールのBEPS2.0の法制化状況と、日本企業の留意点を解説します。

主要国におけるBEPS2.0アップデートシリーズ2 他地域とは異なった特徴を持つEUの動向を注視しよう

現在、焦点となっているBEPS2.0について、EUは他の地域と異なった特徴があります。まずEUはOECDがリードする国際課税ルールの制定プロセスにおいて大きな影響力を持っていること。もう1つが、EUは主権国家ではありませんが、「指令」という形式でEU加盟各国に指令に基づく国内法令を制定することを求め、域内ルールの調和を図っていることです。今回はこのような他地域と異なった特徴を持つEUの動向について解説します。

主要国におけるBEPS2.0アップデートシリーズ1 GloBEルールに関する各国動向に対応できる体制を構築する

BEPS2.0のGloBEルールは、各国制度の相互作用により納税額や納税地が変化する複雑なルールです。対応するためには各国の動向を常にモニタリングし、変化に即応できる体制を構築することが必要です。そこで今回から主にGloBEルールに関する各国の対応方針、法制化の状況、各国の国内法との相関関係について、特に日本企業が留意する点を解説していきます。

NFTへの対応において間接税に関わる担当役員が検討すべき4つの事項

企業は自らのブランドの成長に向けて非代替性トークン(NFT)の活用を始めています。NFTには売上税や付加価値税(VAT)が課される可能性があります。どのように適用されるかを理解することは、間接税プロフェッショナルの責務です。

グローバルミニマム課税がサステナビリティに関する優遇税制措置に与える影響とは

世界各国でグローバルミニマム課税の最低実効税率15%が導入されるに際し、サステナビリティに関する優遇税制措置について再考する必要があるでしょうか。

BEPS2.0対策シリーズ5 BEPS2.0とサステナビリティの観点からの税情報開示

SDGsに沿った成長戦略の策定と実行が求められる中、日本企業ではBEPS2.0によるグローバル課税の枠組みの変化とサステナビリティの観点を合わせた税情報の開示の動きが本格化しています。今後どのようにサステナビリティを意識した税情報開示が必要なのか。今回はBEPS2.0導入以降における企業の税情報開示の在り方について解説します。

グローバルな課題に直面し、CFOは将来においても通用するファイナンス部門を構築するため、アウトソーシングとコソーシングに対するアプローチを見直しています。

BEPS2.0対策シリーズ4 BEPS2.0では本社による海外子会社の税務関与が拡大

BEPS2.0は、恒久的施設がない多国籍企業に対し、売り上げなど市場国で生み出された価値に応じて市場国で課税されるPillar1と、国際的に最低限の法人税率を設定し、子会社の税負担が最低税率を下回る場合には、最低税率に達する分まで親会社所在地国で課税できるとするPillar2の2つに大きく分かれています。これからBEPS2.0におけるPillar1とPillar2、そして日系企業にどのような係争が想定されるのかを見ていきましょう。

地政学的な情勢が絶え間なく変化する中で、ある金融機関はどのようにレジリエンスを構築したのか

EYのチームは、地域の政情不安がもたらし得る影響を把握すべきと判断したある⾦融機関に対し、戦略的コンサルティングを⾏いました。詳しくはこちらのケーススタディをご覧ください。

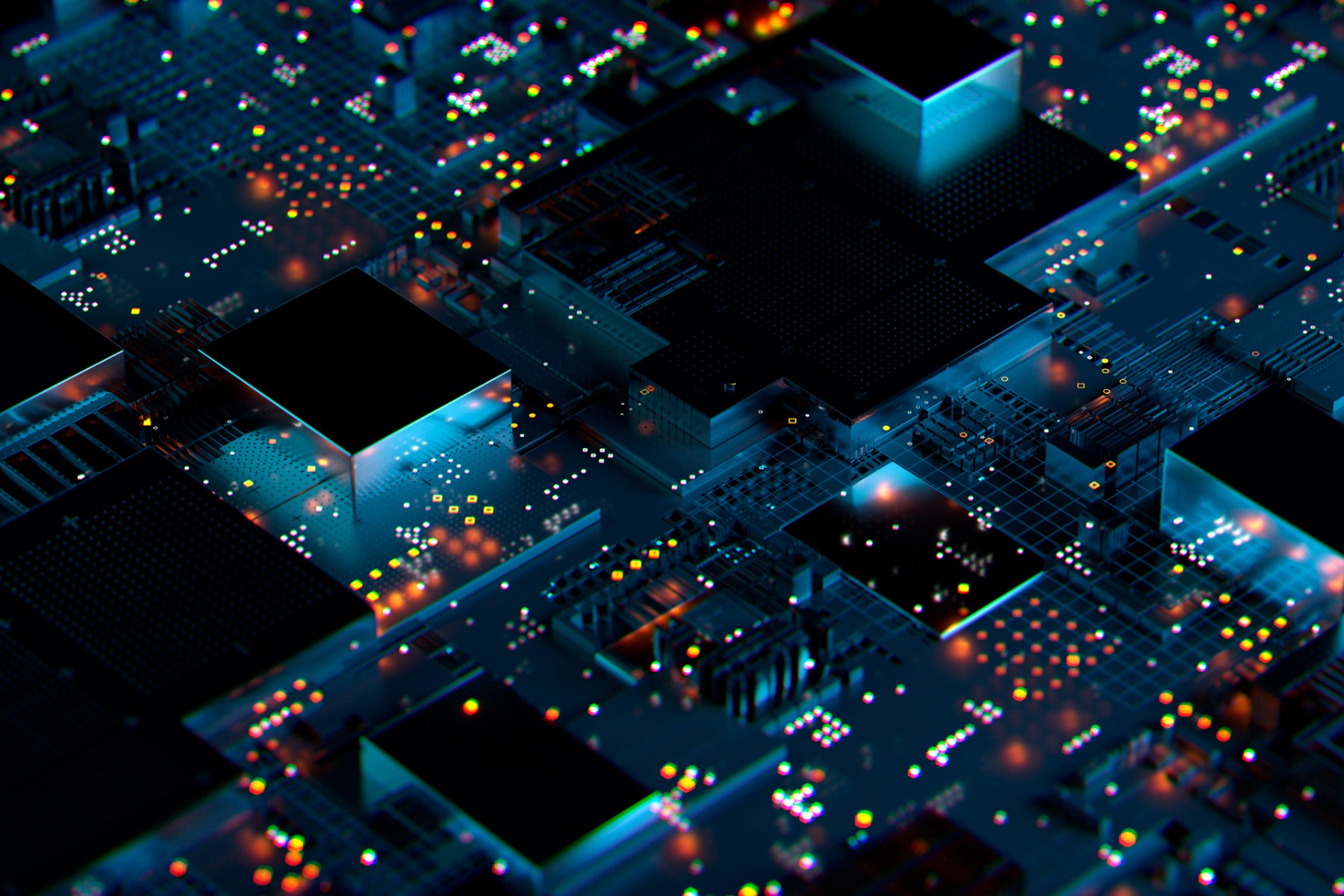

【2023年に予想される地政学的動向トップ10】05. テクノロジー分野でのブロック化の加速

ロシアは、先進国・地域のテクノロジー分野から実質的に締め出され、中国は、米国・EUなどによる、中国の基幹テクノロジーへのアクセスの規制強化に接するとみられます。2023年もテクノロジーは地政学的競争の戦略的重点分野となり、この傾向が、テクノロジーのブロック出現をさらに加速させそうです。

ストックオプション税制の令和6年度税制改正 ~スタートアップ・エコシステムの強化

スタートアップ・エコシステムの一環で、税制適格ストックオプションの利便性の向上を目的として、令和5年度よりストックオプション税制改正が行われている中、令和6年度税制改正により、(i)権利行使限度額、(ii)株式の保管・管理等の契約、(iii)付与対象者の適格要件の緩和が図られました。

BEPS2.0最新情報と実務対応(後編) ①移行期CbCRセーフハーバー(TCSH)が適用できなかった場合の実務対応における留意点

わが国では新たな国際課税ルールへの対応として、2021年10月の国際合意の実施に向けた取組みが進められています。経済のデジタル化に伴う課税上の課題への解決策と呼ばれるBEPS2.0は、わが国の国際課税のみならず投資環境に大きな変化をもたらすことが想定されます。本稿では4月の前編に引き続き、その最新情報と実務対応を紹介します。

BEPS2.0最新情報と実務対応(後編) ②BEPS2.0 Pillar1 Amount B(利益B)に関するアップデート

わが国では新たな国際課税ルールへの対応として、2021年10月の国際合意の実施に向けた取組みが進められています。経済のデジタル化に伴う課税上の課題への解決策と呼ばれるBEPS2.0は、わが国の国際課税のみならず投資環境に大きな変化をもたらすことが想定されます。本稿では4月の前編に引き続き、その最新情報と実務対応を紹介します。

生成AIは業務を自動化し、情報を要約して知見を提供することができますが、その技術の最適化を図るには、依然として人の関与が必要です。

EUの中でも近年成長が著しいルーマニア。なぜこの国はこれだけの成長を続けているのでしょうか。まだ、日本ではあまりよく知られていないルーマニアへの投資を行う際に参考となる情報を紹介します。

令和6年度税制改正において、持続的な賃上げが行われる経済の実現を目指して、所得税・住民税の定額減税の実施や賃上げ促進税制の強化等が行われます。また、資本蓄積の推進や生産性の向上により供給力を強化するため、戦略分野国内生産促進税制やイノベーションボックス税制が創設されます。

韓国政府が、半導体、バッテリー、バイオなどと共に、ディスプレイ、水素、未来型移動手段などを追加した「国家戦略技術」に関しての紹介に加え、税制優遇及び税制支援の拡大に関する内容も紹介します。

令和5年度税制改正により創設されたスピンオフ税制に係る特例措置(パーシャルスピンオフ税制)の概要

令和5年度税制改正において、スピンオフを行う法人に持分の一部を残すパーシャルスピンオフについても、一定の適格要件を充足するものについては、税務上の適格組織再編成とする特例措置が創設されました。本稿では、当該特例措置の概要について、主要な項目に絞って解説します。

なぜ財務諸表上の税率が15%であっても、グローバルミニマム課税の対象になり得るのか

財務諸表上の実効税率が15%以上であっても、BEPS 2.0第2の柱のグローバルミニマム課税を回避できない可能性があります。

従業員の間に不安や抵抗感が残る中、AIは価値創出へ前進できるのか?

EY 2025 Work Reimagined surveyの結果から、AI導入を変革的な成果につなげるには、テクノロジーと人材の両面が不可欠であることが明らかになりました。

ディスクロージャーをはじめとする税務変革は経営管理全体の課題に

今、BEPS 2.0 Pillar 2やESGにおける税務ガバナンス開示のように、税制を巡るルールが大きく変化しつつあります。もはや税務に関連する問題は税務部門だけにとどまるものではありません。企業価値に影響を及ぼす経営管理全体の問題であり、その対応に向け、テクノロジーの活用や税務組織の見直しといった取り組みをトップダウンで進めていく必要があります。

IPOに際し、スタートアップはどのように株主利益と社会貢献活動の追求を両立させるべきか?

SDGsやESG投資の広がりに伴い、企業にも社会に対する貢献がよりいっそう求められるようになりました。日本では以前から、上場企業の株主である公益財団法人が、社会貢献活動を行う例が見られます。IPOを視野に入れるスタートアップにおいても、このような例は参考になるのではないかと考えられます。

単なるコスト削減だけに終わらない 高度なGBSやシェアードサービスが企業にもたらす本質的な価値を見つめる

GBSやシェアードサービスは、単なるコスト削減のための手段にとどまらず、企業およびグループ全体の価値を高めていく原動力です。さらにサービスを高度化し、インテリジェントなGBSを通じて、いっそう経営に貢献していくことができるでしょう。

テクノロジーと信頼は、どのように税務業務モデルを変革したのか

世界的な製薬企業、ベーリンガーインゲルハイムは品質と効率の向上のため、税務業務モデルを再考しています。詳しくはこちらのケーススタディをご覧ください。

令和5年度の研究開発税制に関する税制改正は前号で取り上げたサービス開発の見直しの他、高度研究人材の活用を促す措置の創設、控除率や控除上限の見直しなどがあります。本稿では、これらの残りの改正について解説します。

ブラジル移転価格税制-ブラジル政府、独立企業間原則を採用した暫定措置令を発表

2022年12月29日にブラジル政府は、新移転価格税制の導入に関する暫定措置令第1,152号(PM 1,152/22)を発表しました。ブラジルで事業を営む多国籍企業にとって、事業戦略の策定に重要な影響を及ぼすことになる移転価格税制の改正について解説します。

令和5年度の研究開発税制に関する税制改正はサービス開発の見直しの他、高度研究人材の活用を促す措置の創設、控除率や控除上限の見直しなど多岐にわたります。本号と次号の2回にわたり研究開発税制の改正を解説します。

税務リスクと税務係争が増大する時代に税務ガバナンスが鍵となる理由

2023年のEY税務リスクと税務係争に関する調査から、企業は今後2年間で税務調査の件数と厳しさが倍増すると予想していることが明らかになりました。

EYの2023年「租税政策と税務係争に関する見通し」では、世界的な税制改革、新しい透明性、サステナビリティ対策について検討しています。

令和5年度税制改正におけるグローバルミニマム課税の令和6年4月1日以降開始事業年度からの適用に対応するための、日本企業に求められるロードマップとシステム導入について解説します。

ライフサイエンス企業の税務部門が今すぐサステナビリティに取り組むべき理由

多くのサステナビリティ関連税制が導⼊されるのに伴い、ライフサイエンス企業は税務コンプライアンスとその戦略について熟考する必要があります。

【EY Japan】令和5年度税制改正大綱において、グローバルミニマム課税の所得合算ルール(IIR)に係る法制化が規定されました。前編となる本稿では、日本におけるIIRの法制化、GloBEセーフハーバールールの留意点について解説します。

なぜハンガリーがグローバル企業を惹きつけるのか 有望な投資先として選ばれるハンガリー

【EY Japan】ハンガリーは旧共産圏の国でありながら、資本主義の導入、EU加盟を経て、順調な成長を続けており、多くの日系企業が進出しています。特に近年は中国、韓国をはじめとするアジア勢がEV関連のハンガリーへの大型投資を続々と決定しており、今なお多くのグローバル企業を惹きつけています。

サプライチェーンのESGリスクに対処するために法務部門が取るべき4つの行動

サプライチェーンのESGとサステナビリティの実践への注目が高まっています。法務部門は、リスクを軽減するために、直ちに積極的な行動を取る必要があります。

なぜポストコロナ時代に次世代サプライチェーンの再構築が不可欠なのか

新型コロナウイルス感染症(COVID-19)のパンデミックを機に、サプライチェーンの脆弱性や非効率性が露呈しました。こうした課題に対処するため、経営層は、新しい時代にふさわしいサプライチェーンを再構築する必要があります。

令和5年3月期の法人税申告においては毎年のように改正が行われている賃上げ税制の変更点に加えて、令和2年度のグループ通算制度の税制改正と同時に手当てされた改正点の施行もあるため、幅広い確認が必要です。