EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

これだけは知っておきたい!税務入門 第5回 利益と所得の違い

公認会計士 能登 景子

会計と税務は何が違うの?

「この費用は損金には算入できません」、「この収益は益金にはなりません」などといった言葉を聞いたことはありませんか?

費用や収益は決算書上、すなわち会計上の用語です。一方、損金や益金は法人税の申告書上、つまり税金を計算する際の用語です。費用と損金、収益と益金は同じような性質のものです。しかし、会計と税務は計算の目的が違うために両者にはズレが生じる部分があります。会計と税務の目的は以下のような違いがあります。

決算書:会計

法人の経営成績や財政状態を決算書の利用者に明らかにすることを目的としています。

法人税申告書:税務

公平に課税することや、経済政策の推進、税収確保などを目的としています。

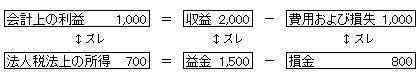

会計上の儲けは「利益」、法人税法上の儲けは「所得」とよばれます。会計上の利益は、「収益から費用および損失を差し引いたもの」、法人税法上の所得は「益金から損金を差し引いたもの」ですので、利益と所得の間にもズレが生じることが一般的です。

会計上の利益と法人税法上の所得の関係を式で表すと次のようになります。

法人税法上の所得に税率を掛けると、支払うべき税額が計算されます。(法人税の税額計算については、第2回で説明しました。)

所得はどうやって算定するの?

それでは法人税額の基礎となる所得はどのように算定するのでしょうか?

前述のとおり、会計上の収益と法人税法上の益金、会計上の費用および損失と法人税法上の損金は通常は一致せず、ズレが生じます。しかし、重なる部分も多くあります。

そのため法人税の課税基礎となる所得はいちから計算して算定するのではなく、会計上の利益に様々な調整を行うことにより算定します。

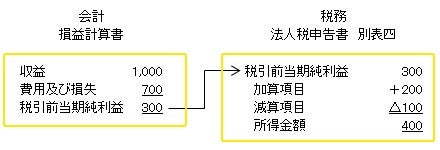

具体的には、会計上の決算書の一つである損益計算書で計算した税引前当期純利益に、税務上の調整項目を加算または減算をすることにより所得を算定します。

例えば納税額を減らそうとして、豪華な食事をしたりして交際費を増やして利益を減らそうとしたとします。もし、会計上の費用がそのまま税務上の損金として認められて税金が減れば、楽しい思いもできて納税額も減って一挙両得です。

しかし、そのようなことが認められれば納税者の間で不公平が生じますし、税の徴収額も減ってしまいます。そこで、法人税法では一定の範囲内の交際費しか損金として認めていません。

ここで、税務上の損金として認められなかった会計上の費用が、会計上の費用と税法上の損金との差額になります。その差額を税金計算上の加算項目として、利益にプラスするのです。具体的には法人税申告書別表四の加算項目がこれに該当します。

また、反対に会計上は収益であるが、税務上は益金とはしないものや、会計上は費用ではないが、税務上は損金とするものもあります。このような項目の調整は、当期利益の減算項目として、利益からマイナスします。具体的には法人税申告書別表四の減算項目がこれに該当します。

このように所得の金額は、会計上の利益を基礎として、税法上の調整項目を加減することにより算定するのです。この加算、減算による調整のことを「税務調整」と言います。

税法上の税務調整項目にはどのようなものがあるの?

法人税法上の調整項目には具体的には以下の4つの項目があります。これらの項目を会計上の利益に加算(プラス)したり、減算(マイナス)することにより、法人税法上の所得を計算します。

① 益金算入(加算)

会計では収益としなかったが、税法では益金とするもの。

[例]

- 売上計上もれ

内容:会計では売上計上していないが、税法では売上計上が必要なもの。

② 損金不算入(加算)

会計では費用としたが、税法では損金にならないもの。

[例]

- 減価償却費超過額

内容:減価償却費が税法上の限度額よりも超えているもの。 - 交際費等の損金不算入額

内容:交際費が税法上の限度額を超えているもの。 - 役員給与の損金不算入額

内容:役員給与の計上額が税法上の限度額を超えているもの。

③ 益金不算入(減算)

会計では収益としたが、税法では益金とはならないもの。

[例]

- 受取配当等の益金不算入額

内容:会計では受取配当金を収益計上したが、税法上は益金とはしないもの。

④ 損金算入(減算)

会計では費用ではないが、税法では損金となるもの。

[例]

- 貸倒損失認定損

内容:会計では貸倒損失を計上していなかったが、税法上は損金となるもの。 - 欠損金の繰越控除

内容:過去に発生した赤字を数年間に渡って損金に算入するもの。

関連記事については下記をご参照ください。