EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

金融庁の「資産運用業高度化プログレスレポート2022」で示された、資産運用会社等とのモニタリングや対話を通じて把握した資産運用の高度化に向けた取り組みの進捗状況、それらを踏まえてさらなる取り組みが必要と考えられる事項や資産運用ビジネス全体で解決が求められている課題について、要点をまとめました。

要点

- 金融庁は2022年5月27日、「資産運用業高度化プログレスレポート2022」を公表した。

- 同レポートは、顧客利益最優先の業務運営と運用力の強化に向けた資産運用会社との対話、ESG関連公募投資信託を巡る状況、その他の論点の3章構成で、資産運用業に関する幅広いテーマについて言及されている。

本記事ではプログレスレポートの3章のうちⅠ.およびⅡ.について取り上げています。なお、本記事内の見出しの番号は、同レポートの番号に対応しています。

I. 顧客利益最優先の業務運営と運用力の強化に向けた資産運用会社との対話

本レポートでは、資産運用会社が中長期的に良好な運用成果を上げることを通じて、顧客の信頼・支持を獲得した上で収益基盤を確立していくためには、顧客利益を最優先に考えた組織的な体制整備と取り組みを進めていくべきであると述べています。またそのためには、適切にガバナンスを機能させ、「経営体制」「商品組成・提供・管理(プロダクトガバナンス)」「目指す姿・強みの明確化」の各課題について、改善やさらなる高度化に向けて取り組んでいくことが重要です。

1. 経営体制

(1)独立性の確保と検証体制の整備

資産運用会社の経営層は、投資家の利益を最大化するために、独立性と顧客利益最優先の立場での検証機能を確保することが重要であり、各会議体では取り組み実績の報告にとどまらず、議論を深化させ、顧客利益最優先の業務運営が行われているかについての継続的な検証が必要とされています。

(2)長期視点での運用を実現する専門性を重視した経営体制

資産運用会社の経営層の人選を、専門性、経験や運用ビジネスへの意欲等を踏まえて行う等、顧客利益最優先の業務運営と運用力強化の取り組み推進に資する経営体制を構築することが必要とされています。

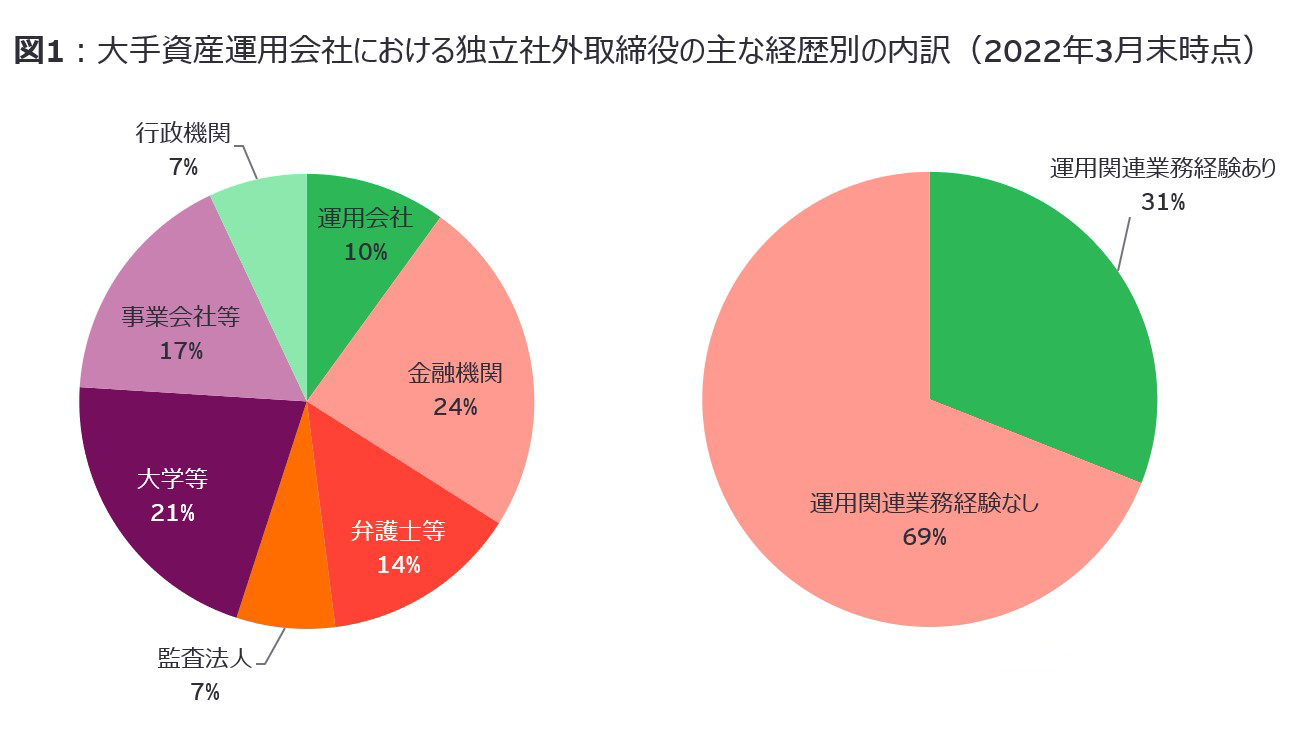

(3)独立社外取締役の機能発揮

資産運用会社における独立社外取締役の属性については、運用ビジネスに関する知識・経験のある人材の選任が必要であり、また、資産運用とは異なる専門性を有する人材には、その知見に応じた情報提供等の適切なサポートが必要とされています。

出典:金融庁「資産運用業高度化プログレスレポート2022」

(2022年5月、https://www.fsa.go.jp/news/r3/sonota/20220527/20220527_1.pdf、2022年7月14日アクセス、※当記事内で、以下同様)

2. 商品組成・提供・管理(プロダクトガバナンス)

(1)アクティブファンドの「シャープレシオ」

公募アクティブファンドのシャープレシオ(ある特定期間における、リスク〈標準偏差〉1単位当たりのリターンを図る指標)は、ファンド数が少ない社では、旗艦ファンドに注力しリソースを集中させることで良好なパフォーマンスを実現している傾向が見られます。

一方、100本以上のファンドを運用する社では良好なパフォーマンスを実現するファンドもあるものの、シャープレシオがマイナスとなっているファンドも多く見られることから、顧客利益を最優先したプロダクトガバナンスの徹底が期待されます。

(2)国内株アクティブファンドの「アルファ」

一般的に投資家は、アクティブファンドに対して、パッシブ投資を上回るリターン(プラスのアルファ)を期待して投資を行いますが、大半の大手資産運用会社の商品ラインナップには、中長期的にマイナスのアルファになっていると考えられるファンドが存在しており、商品組成後の品質管理に課題があると指摘されています。

(3)国内株アクティブファンドの信託報酬設定

国内株アクティブファンドのうち約8割強は、コスト控除前では一定程度パッシブ投資を上回る運用成果を実現しているものの、その成果がコストに相殺されてしまい、顧客に付加価値を届けられていない可能性が考えられます。

コスト控除前アルファと信託報酬水準の分布からは、信託報酬の設定が、同種のアクティブファンドで横並びに行われており、個別ファンドの商品性に応じた信託報酬水準の設定や、設定後のパフォーマンス結果に基づいた信託報酬水準の見直しは行われていない可能性が推測されます。

(4)顧客利益最優先の実効性あるプロダクトガバナンス体制の確立

大手資産運用会社において中長期にパフォーマンスが低迷するファンドが存在するため、プロダクトガバナンス体制の実効性に課題があると考えられます。運用する全てのファンドについて、実効性あるプロダクトガバナンスを機能させることが重要であり、商品組成時に想定した運用が実践できているか、他社類似ファンドとの比較のみならず、それぞれ独立したファンドとして、コスト水準に見合ったリターンが実現できているか等について、長期視点で検証を行う体制の確保が必要であると指摘されています。

(5)顧客利益最優先の商品組成と償還の検討

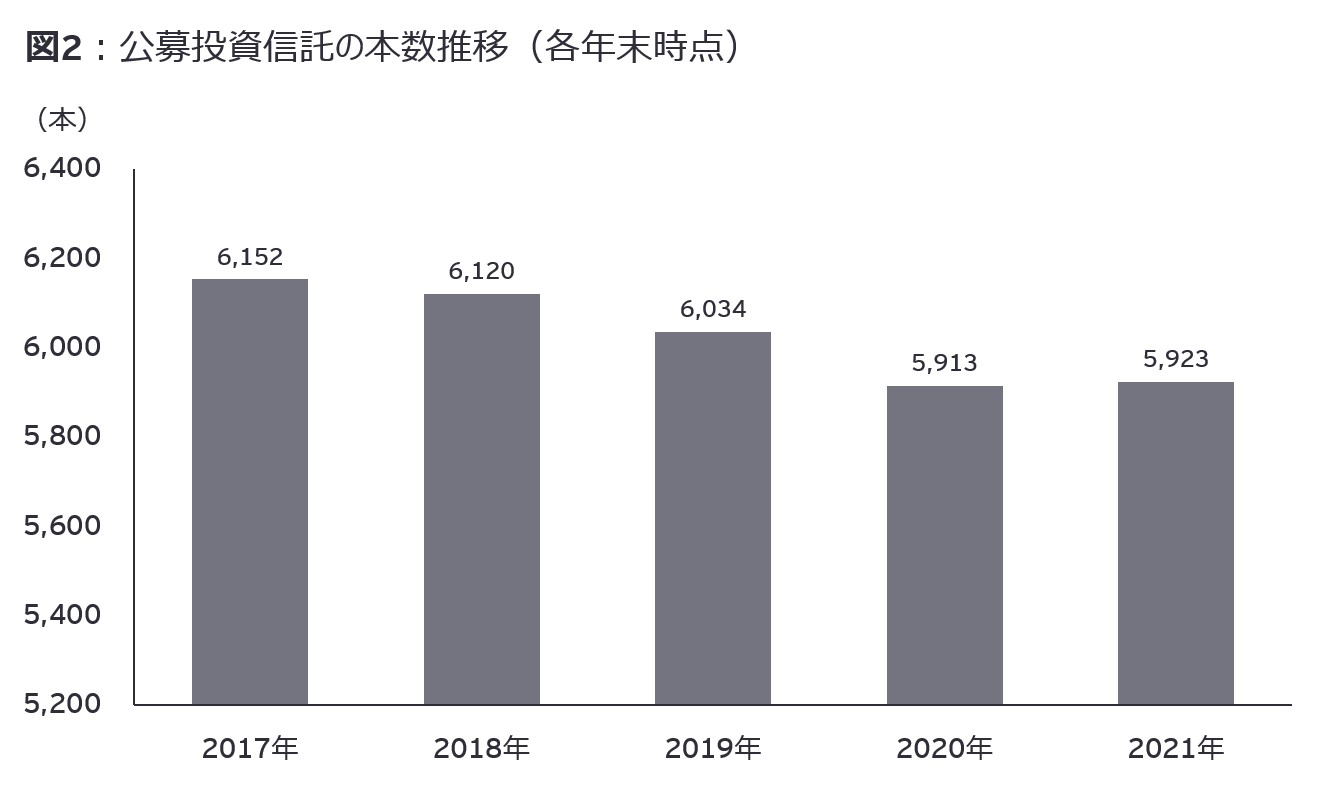

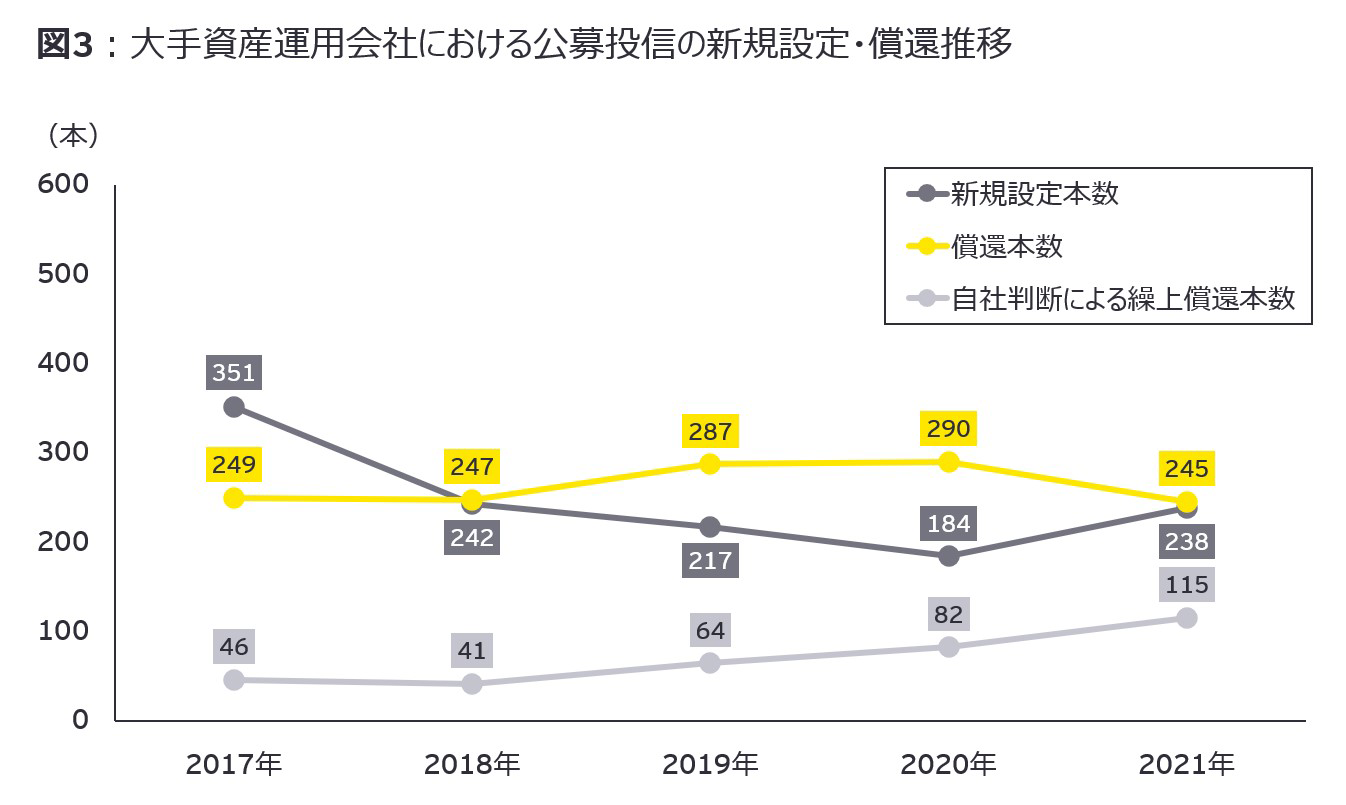

各社が新規に商品を組成するに当たって、類似商品の有無、長期運用に資する投資対象としての適切性、コスト水準の適切性を踏まえた検証が行われていることもあり、2017年以降、公募投信全体の新規設定本数は減少傾向(ただし2021年は既存ファンドの決算期等のコース充実やESG関連公募投信信託の組成等により前年比で増加)にあります(図2)。

また、パフォーマンスの低迷しているファンドや単体で採算が取れていない小規模ファンドについて、自社判断による繰上償還本数が年々増加しているものの(図3)、運用する全てのファンドに対してプロダクトガバナンスを機能させ、自社の運用するファンド等の数やリソースに応じた体制整備を進めることが求められています。

3. 目指す姿・強み

(1)注力する運用戦略等の確立

各社が選択と集中により、注力する分野において創意工夫を凝らすことで、目指す姿を実現し、競争力の強化につなげることにより、他社との差別化を図ることが必要です。その際、顧客利益最優先の観点から、必要な専門人材の確保やガバナンスを整備した上で取り組みを推進していくことが求められています。

(2)外部委託等における運用委託先の適切な調査

運用資産残高上位のアクティブ公募株式投信の約半数が外部委託運用であり、国内の資産運用会社が海外ファンドに投資するに当たって、投資対象先の運用体制や運用実績について十分な検証が行われていない事例等が見られていることから、各社が外部委託やファンド・オブ・ファンズ(FOFs)による運用を行う場合、委託先等の選定や管理を慎重に行うことが求められています。

(3)目指す姿を実現するための評価報酬体系

各社には、運用担当者のみならず、商品、営業、リスク管理やシステム管理等、多様な専門人材が在籍しており、各部門の役職員が顧客利益最優先の業務運営を貫徹するための評価報酬体系の構築と浸透に向けた創意工夫が必要とされています。

(4)運用や業務の効率化に向けた取り組み

競争力強化のため、AIやデジタライゼーション等の活用により、運用力の強化とコスト削減に向けた研究や取り組みの一層の進展が期待されています。

Ⅱ. ESG関連公募投資信託を巡る状況

1. 背景 2. 調査の概要

ESG関連公募投資信託(以下、「ESG投信」)の設定が相次ぎ、注目を集める一方、「環境配慮をうたいながら、実際の運用プロセスは異なっており、投資家の誤解を招いているのではないか」というグリーンウォッシュ問題が指摘されています。

このような背景から、本レポートにおいて、2021年10月末時点のESG投信を取り扱う国内の資産運用会社37社・ESG投信225本を対象に、組織体制、ESG投資の位置付け、投資戦略・プロセス、開示の状況等について調査を実施した上で、ESG投信を取り扱う資産運用会社に対する期待が取りまとめられています。

3. ESG投信の状況

ESG投信の新規設定本数は増加傾向にあり、2021年は96本(アクティブファンド74本、パッシブファンド22本)であり、前年(41本)から2倍強の伸びとなっています。

純資産総額が1,000億円を超えているESG投信(2021年10月末時点)は225本中7本(約3%)で、いずれもアクティブファンドであり、この上位7本で全体の純資産総額の50%を占め、一部のESG投信に投資資金が集中している傾向が見られます。

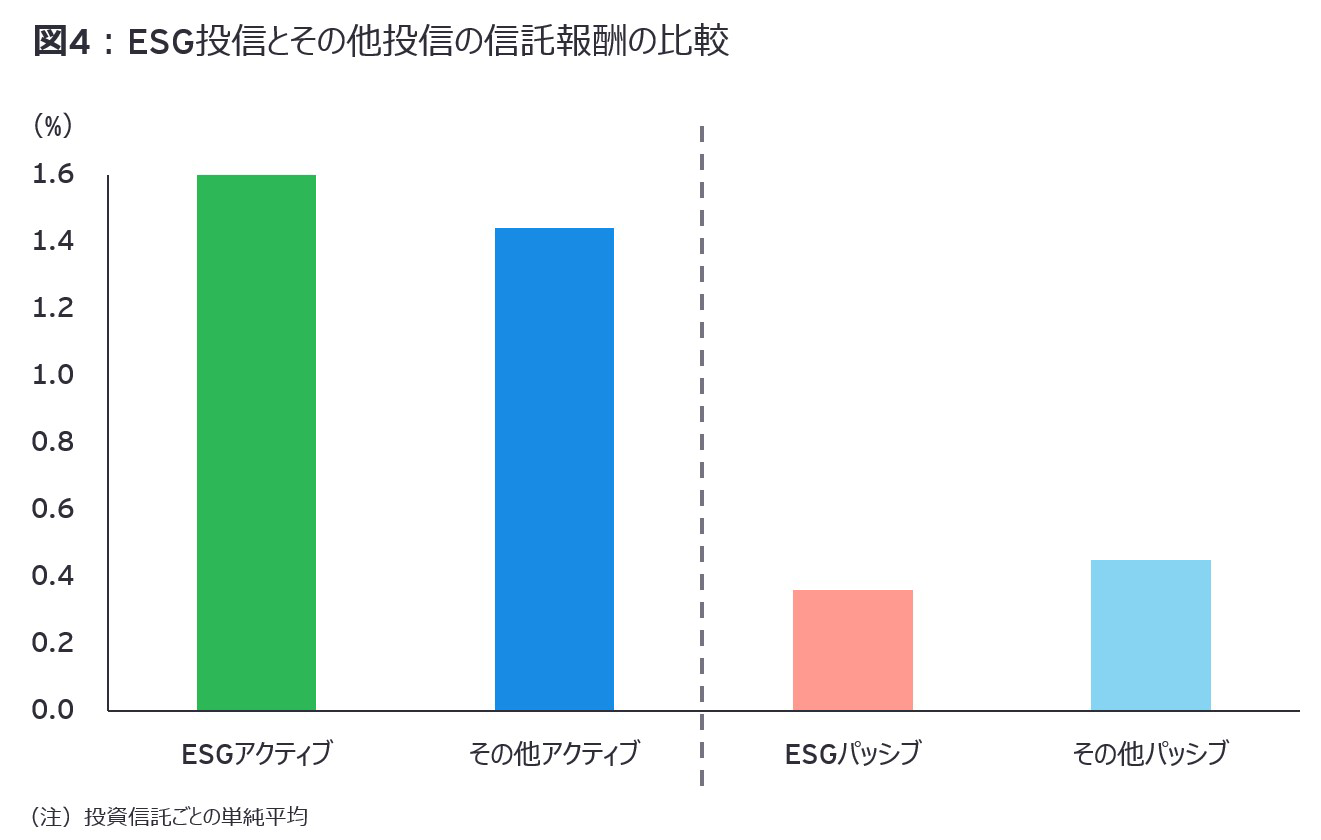

平均信託報酬率を見ると、アクティブファンドにおいてはESG投信の方がその他投信よりも高くなっていますが、これは、より運用プロセスにおいてコストがかかることを反映したものであると考えられます。一方、パッシブファンドにおいては、ESG投信の方が低い結果となっており、全体としてパッシブファンドの低コスト化が進む中で、ESG投信の多くが最近設定されたものであることが要因であると考えられます(図4)。

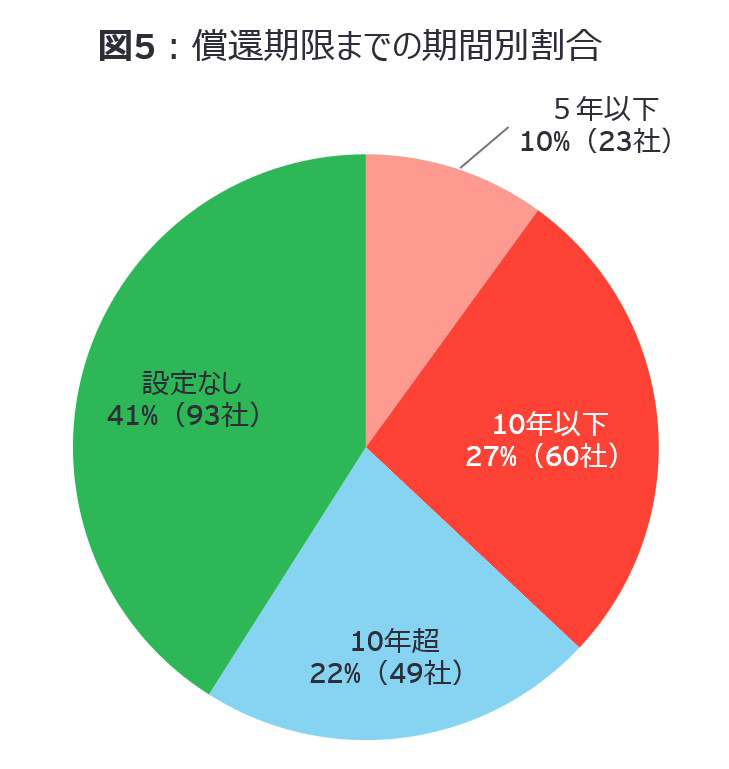

償還期限として10年以下の期間を設定しているESG投信は全体の37%を占めていますが(図5)、ESG投信であれば中長期的な視点が求められることに照らして、償還期限の設定が短いものについては、顧客に対して合理的な理由を説明する必要があるとしています。

4. 各資産運用会社における取組状況

(1)組織体制

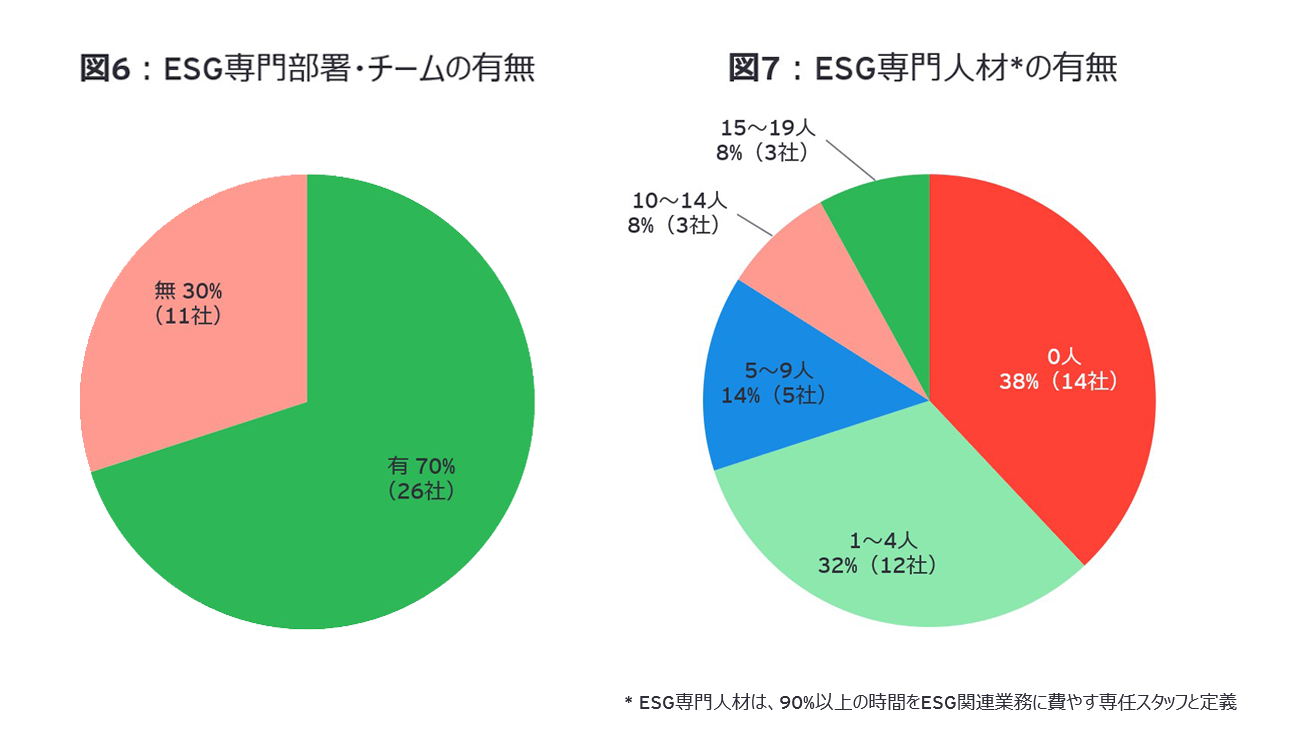

ESG/サステナブル投資に関連する組織体制は名称も含め多種多様であり、一部の資産運用会社においてはESG専門部署・チームがあっても全員が他部署と兼務、専門部署・チームが無い、ESG専門人材はいない等、ESG投資を実施するための実効的な体制整備が必要な例も見られると指摘されています(図6、図7)。

(2)ESGインテグレーション

約7割の資産運用会社が、ESG投資において将来の企業価値を左右する重要なESG要素の特定に努めており、また、広範囲に及ぶESG要素を包括的に分析することは困難としてあらかじめ候補をリスト化(マテリアリティマップの策定)し、分析を進めている例も見られています。また、約8割の資産運用会社が、ESG評価を行う際に自社ESGスコアを活用しているものの、その設計は、ESG評価・データ提供機関の活用方法、評価項目数、配点、業種別のウェイト付け等において、多種多様とされています。

企業価値に影響を与える潜在的な事業機会・リスクを効果的に分析・把握するため、ファンドマネージャーの属人的な判断のみに委ねず、組織としての一貫性や継続性が確保された体系的な対応も進めていくべきと指摘されています。

(3)ESG評価・データ提供機関

ESG要素が多岐にわたることや、必要なデータに関する企業開示が不十分であるため推計値によらざるを得ないこと等の事情から、多くの資産運用会社において複数のESG評価・データ提供機関が活用されています。

各ESG評価・データ提供機関において、評価手法の透明性やデータの質等の課題が指摘されていることを踏まえ、利用する資産運用会社としてもESG評価・データ提供機関に対して適切な検証を行うべきであり、また、自社のESGに関する取り組みを情報発信(サステナビリティレポート等の活用)する中で、ESG評価・データ提供機関の利用状況や検証状況について説明・開示すべきであるとされています。

(4)開示

多くのESG投信において、目論見書上、運用プロセスにおけるESG要素の考慮方法に関する記載が抽象的であり、また、運用状況や投資銘柄に対する評価については、月報や運用報告書において、投信への組み入れ上位10銘柄のESGに関連する取り組みを簡潔に記載する程度の内容となっています。このことから、顧客が投資商品の内容を誤解することなく正しく理解し、他の商品と比較する等して適切な投資判断を行えるよう、運用プロセスの実態に即した一貫性のある形で、適切な情報提供や開示を積極的に進めるべきとされています。

(5)外部委託

調査対象としたESG投信のうち、約7割が運用の全部または一部を外部へ委託しているものの、一部の資産運用会社では外部委託先の運用実態を十分に把握していないと思われる例が見られます。このことから、受託者責任を果たす観点で、自社運用と同様に運用体制、運用戦略、運用実績等について、外部委託先に対して適切な頻度と深度で確認・把握するべきとされています。

サマリー

2022年度のプログレスレポートは、2021年度の同レポートに比べてESG投信に関する論点が大幅に増加しており、特に、近年増加しているESG投信に関するグリーンウォッシュ問題に対する取り組みの改善・向上が求められています。引き続き、資産運用会社には、顧客本位の商品提供の徹底および運用力の強化が期待されます。