EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

第1回、第2回の資産運用に関するタスクフォースの会議では、「資産運用立国」実現のため、資産運用力の向上及び運用対象の多様化に向けた環境整備等を通じた資産運用業等の抜本的な改革を進める上で、どのような視点を持ち、どのような課題に取り組んでいくことが重要なのかが議論されました。

要点

- 金融庁は2023年9月12日、資産運用に関するタスクフォース」を設置

- 「基準価額算出に係る実務者検討会」が設定され、業界全体で基準価額一者計算について加速度的に検討が開始

概要

- 「経済財政運営と改革の基本方針2023」(骨太方針2023)が2023年6月16日に閣議決定され、「資産運用立国」の実現を目指す方向性が示されるとともに、骨太方針2023において、「資産運用会社やアセットオーナーのガバナンス改善・体制強化、資産運用力の向上及び運用対象の多様化に向けた環境整備等を通じた資産運用業等の抜本的な改革に関する政策プランを年内に策定する」ことが示されました。

- このような政府の方針の下、2023年9月12日に開催された市場制度ワーキング・グループにおいて、資産形成の促進に資する顧客本位の業務運営の確保及び金融リテラシーの向上について、具体策を専門的に検討するため、市場制度ワーキング・グループの下に「資産運用に関するタスクフォース」が設置されました。

- 第1回(2023年9月26日)、第2回(23年10月24日)の資産運用に関するタスクフォースの会議では、「資産運用立国」実現のため、資産運用力の向上及び運用対象の多様化に向けた環境整備等を通じた資産運用業等の抜本的な改革を進める上で、どのような視点を持ち、どのような課題に取り組んでいくことが重要なのかが議論されました。

資産運用立国とは

- わが国の家計金融資産2,115兆円は、半分以上が現預金で保有され、その割合は欧米諸国に比べて大きいものとなっています。一方で、投資信託への投資は、NISAやつみたてNISAの導入後、若年層の利用が急拡大し、新規投資が増加しています。

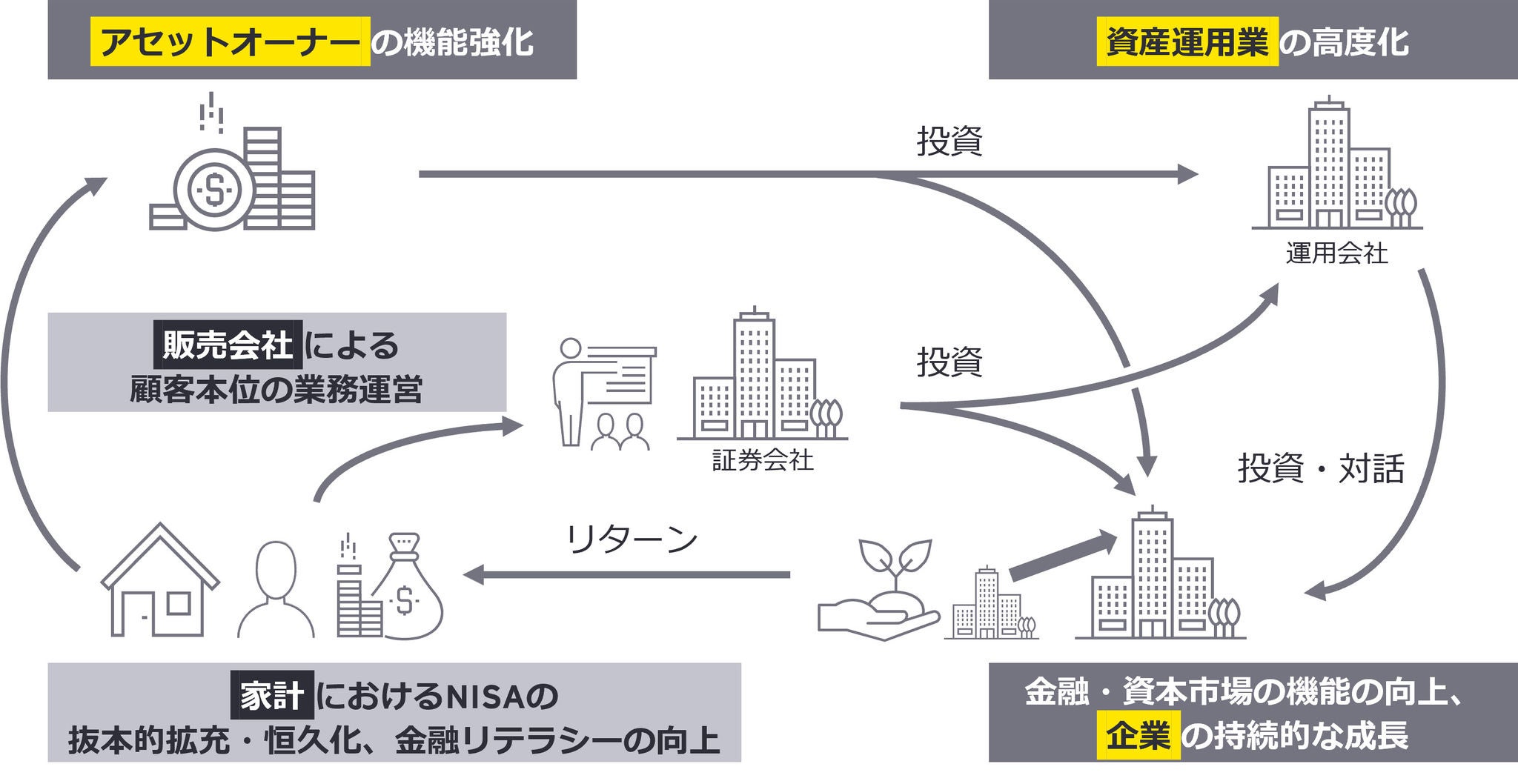

- 家計の資金が企業の成長投資の原資となれば、企業の成長が促進され、企業価値が向上し、企業価値が拡大すれば、家計の金融資産所得はさらに拡大し、「成長と資産所得の好循環」が実現されます。

- また、多くの人が投資しやすい環境の整備をすることにより、家計の資産形成がさらに促進され、金融資産所得の拡大を期待することができます。このように家計金融資産を開放し、家計と企業の持続的成長に貢献するプランが「資産運用立国」です。

- 本稿では「資産運用立国」を実現するための取組みの中で資産運用会社に特に影響の大きい、「基準価額一者計算」「投資信託・投資法人を通じたスタートアップへの資金供給」にフォーカスして解説します。

出典:金融庁 金融審議会「『資産運用に関するタスクフォース』(第1回)事務局説明資料(資産運用に関する現状の概観)」、www.fsa.go.jp/singi/singi_kinyu/sisan-unyo/siryou/20231003/02-1.pdf(2024年1月10日アクセス)

基準価額一者計算を促進

- 投資信託の基準価額は、投資家に対して信託財産の価値を表示するとともに、投資家間の公平を保つ重要な役割を果たすものであり、その計算は投資信託に係る業務の中で最も重要なものの一つです。

- この基準価額の計算については、投資信託資産運用会社にとっても、あるいは、受託銀行にとっても法令上の義務と理解され、双方で計算した結果を照合し、基準価額を確定させる作業(二者による基準価額計算)が、長年の実務慣行として日々行われてきました。このような実務は基準価額の正確性を担保するとともに、一種のけん制機能を通じ基準価額の評価に関する公正性を高めることに寄与してきました。

- 一方で、投資信託委託会社にとってコスト増要因であり、経営資源を自社のビジネスモデルに適した配分とすることを阻害する要因となっているとの指摘もされています。

- そこで、受益者保護を維持しつつ、業務の効率化を図る観点から、マテリアリティポリシーの策定の検討や投資信託協会において「基準価額算出に係る実務者検討会」が設定され、業界全体で基準価額一者計算について加速度的に検討が

開始されました。

マテリアリティポリシーの概要と現状の課題

- 投資信託のマテリアリティポリシーとは、投資信託の基準価額の計算過誤に関して、過誤が一定の水準を超える重大な(マテリアルな)場合に、基準価額の訂正を行うこととするものです。

- これにより、軽微な計算過誤であっても遡及的に基準価額の訂正等を行うことによるコストが投資家全体に生じることを回避し、また、過誤を訂正する適正な水準を確保することにつながるものと考えられています。

- これまで、投資信託協会の検討会報告書で示された考え方も踏まえ、各社の社内規程によりマテリアリティポリシーが定められてきました。現状では、基準価額の訂正を行う水準は、おおむね0.5%(50bp)ですが、各社によって統一性がなく、当該ポリシーの投資家への周知も行われていない状況です。

- このため、各社においてマテリアリティポリシーを定める場合には、適正な水準とする必要があること、及び当該ポリシーの投資家への周知が重要であることについて、監督指針等で明記することが適当ではないか、との問題提起がなされています。

出典:金融庁 金融審議会「『資産運用に関するタスクフォース』(第2回)事務局説明資料」、www.fsa.go.jp/singi/singi_kinyu/sisan-unyo/siryou/20231018/02-1.pdf(2024年1月10日アクセス)

投資信託・投資法人を通じたスタートアップへの資金供給

- 資産運用立国実現のためには、ベンチャー企業及びスタートアップ企業への資金供給による持続的成長の支援が不可欠です。

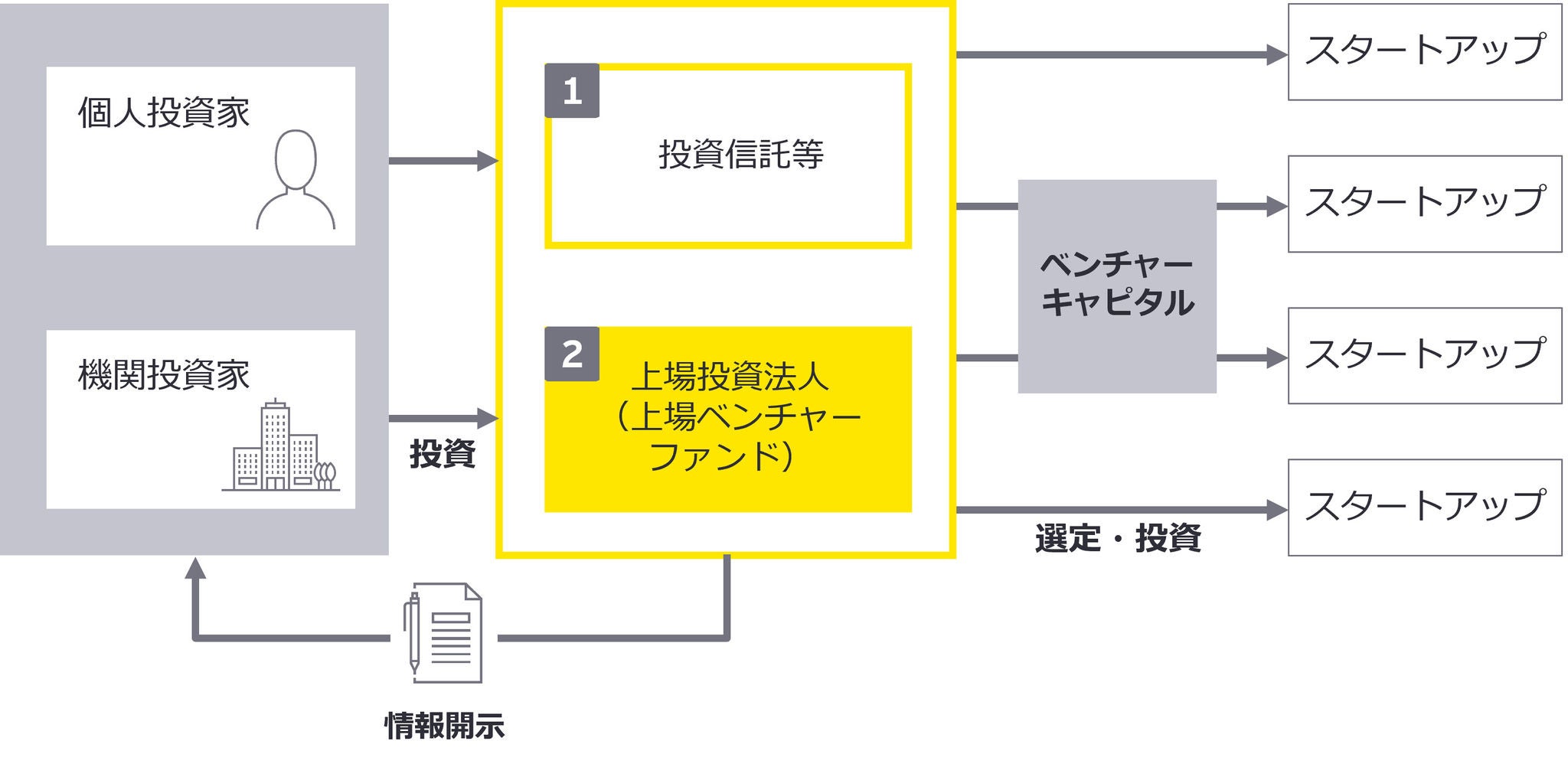

- この点に関して、資産運用タスクフォースの議論では、これまで、機関投資家や一部の富裕層に限られていた非上場株式への投資に関し、リスクを理解し許容できる一般投資家に対してもリスク選好に応じた投資機会が提供されることは、多様な投資を通じた投資家の資産形成に資するものであると同時に、スタートアップ企業への円滑な資金提供にもつながる、としています。

- さらに、一般投資家は、プロの運用者が投資先を選定・投資する投資信託等や上場投資法人(上場ベンチャーファンド)を通じた投資が考えられるところ、運用者により投資家の投資目的やリスク許容度を勘案した商品が設計・運用され、投資家の投資判断に必要な情報が開示されることを前提に、投資信託の適切な枠組みの整備や、東京証券取引所における上場ルールの見直し等を行うことが重要である、としています。

- しかし、日本では法令上、投資信託に非上場株式を組み入れることは禁止されていませんが、非上場株式の評価方法や組入れ比率の在り方が明確になっておらず、非上場株式の組入れが一般的には行われてきませんでした。

- そこで、スタートアップ企業の資金調達を円滑にし、持続的な成長を促すべく、投資信託に非上場株式の組入れを促すように、投資信託協会をはじめとする各規制団体において、適切な枠組みが検討されています。

出典:金融庁 金融審議会「『資産運用に関するタスクフォース』(第1回)事務局説明資料(運用対象の多様化)」、www.fsa.go.jp/singi/singi_kinyu/sisan-unyo/siryou/20231003/03.pdf(2024年1月10日アクセス)

サマリー

基準価額一者計算においては、システム対応の詳細検討、業務指針としての各種ガイドラインの整備、販売会社等を含む業界関係者との合意形成等多岐にわたる課題があるため、投資信託協会の「基準価額算出に係る実務者検討会」等の議論を注視していく必要があります。