EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

今後の金融行政におけるサステナブルファイナンス推進を目指し、サステナブルファイナンス有識者会議における議論結果を提言として取りまとめています。

要点

- サステナブルファイナンスは、社会・経済構造の全体の変革を支える金融の役割に係る議論であり、金融のさまざまな場面でサステナブルファイナンスの視点を取り入れることが重要である。

- サステナブルファイナンスに係る状況・課題については、今後も大きく変化していくことが想定され、金融庁は今後も継続して、関係者による実効性のある対応を促していくとしている。

金融庁は2022年7月13日に「サステナブルファイナンス有識者会議第二次報告書」(以下、第二次報告書)を公表しました。第二次報告書は、「サステナブルファイナンス有識者会議報告書」(以下、第一次報告書)が公表された2021年6月以降のサステナブルファイナンスに関する施策の実施状況、国内外の動向変化、これらを踏まえた課題と施策の方向性等を取りまとめたものとなります。

第二次報告書において挙げられているサステナブルファイナンスの取組みの進捗と課題のうち、特に重要と思われる5点について解説します。

1. サステナブルファイナンスの取組みと課題の全体像

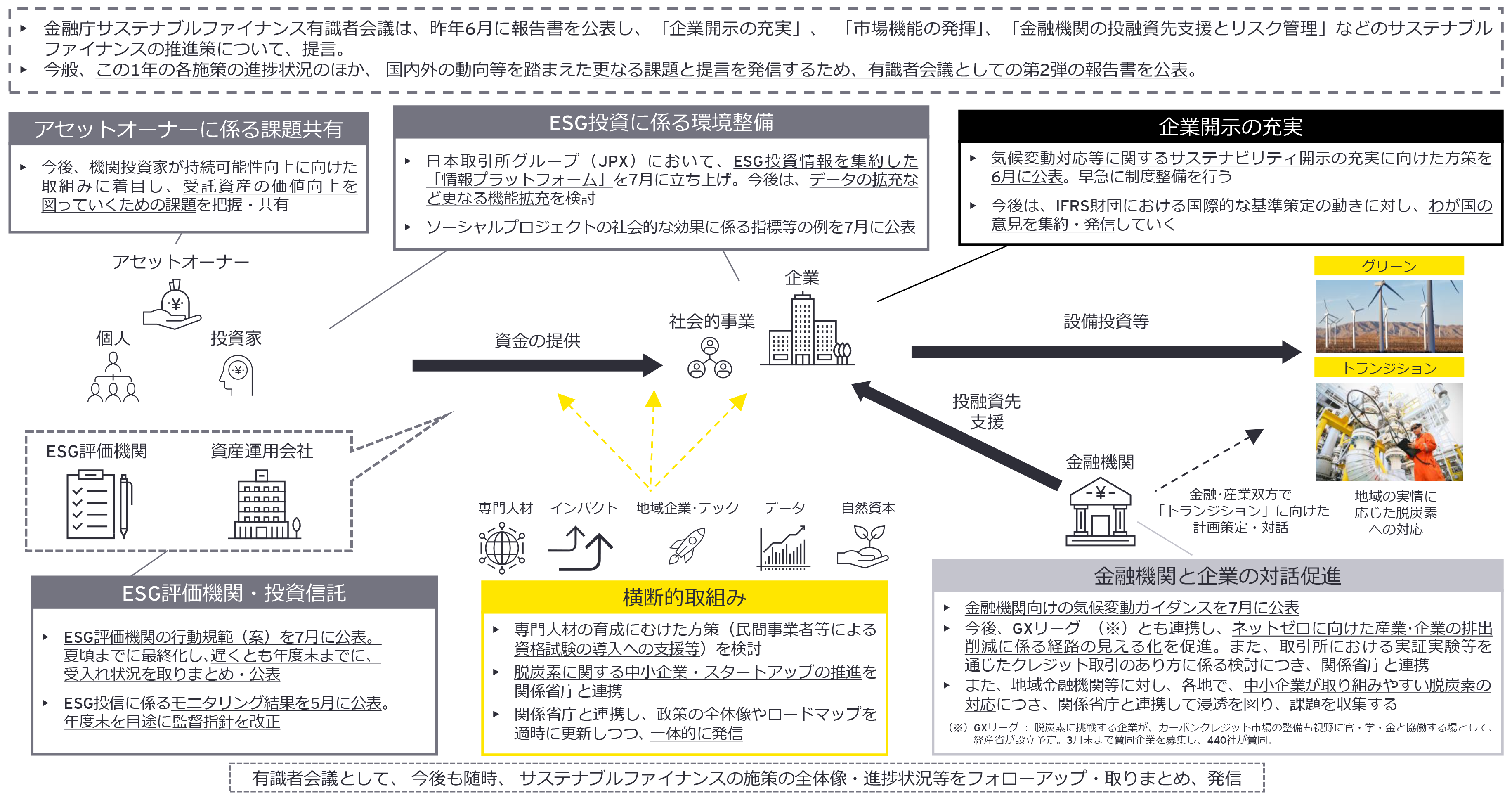

以下の図1は、サステナブルファイナンスの全体像を俯瞰し、第一次報告書および第二次報告書を取りまとめたものとなります。

図1 サステナブルファイナンスの取組みの全体像

出典:金融庁「サステナブルファイナンス有識者会議第二次報告書概要」、https://www.fsa.go.jp/news/r4/singi/20220713/03.pdf(2022年12月16日アクセス)

2. 企業開示の充実

企業のサステナビリティ情報は、中長期的な企業価値の維持・向上にとって不可欠であり、第二次報告書では、第一次報告書の公表以降の動きとして、主に以下の点が取り上げられています。

- 2022年4月に発足したプライム市場の上場企業に対して、コーポレートガバナンス・コードの改訂に基づき、気候関連財務情報開示タスクフォース(TCFD)またはそれと同等の国際的枠組みに基づく開示が求められており、開示の質と量の充実が進みつつある

- 2022年6月に公表された「ディスクロージャーワーキング・グループ報告」では、気候変動や人的資本等のサステナビリティ情報を一体的に提供するため、有価証券報告書にサステナビリティ情報の「記載欄」を新設

- 国際サステナビリティ基準審議会(ISSB)における基準策定の動きに対し、サステナビリティ基準委員会(SSBJ)を中心に、国際的な意見発信や日本における具体的な開示内容の検討

- ディスクロージャーワーキング・グループでは、今後、サステナビリティ情報に対する保証についても検討

3. 市場機能の発揮

第二次報告書では、以下の5つにおいて、市場機能の発揮に関する提言がなされています。

|

機関投資家 |

|

|---|---|

|

個人に対する投資機会の提供 |

|

|

ESG評価・データ提供機関 |

|

|

情報プラットフォーム |

|

|

ソーシャルボンド |

|

4. 金融機関の投融資先支援とリスク管理

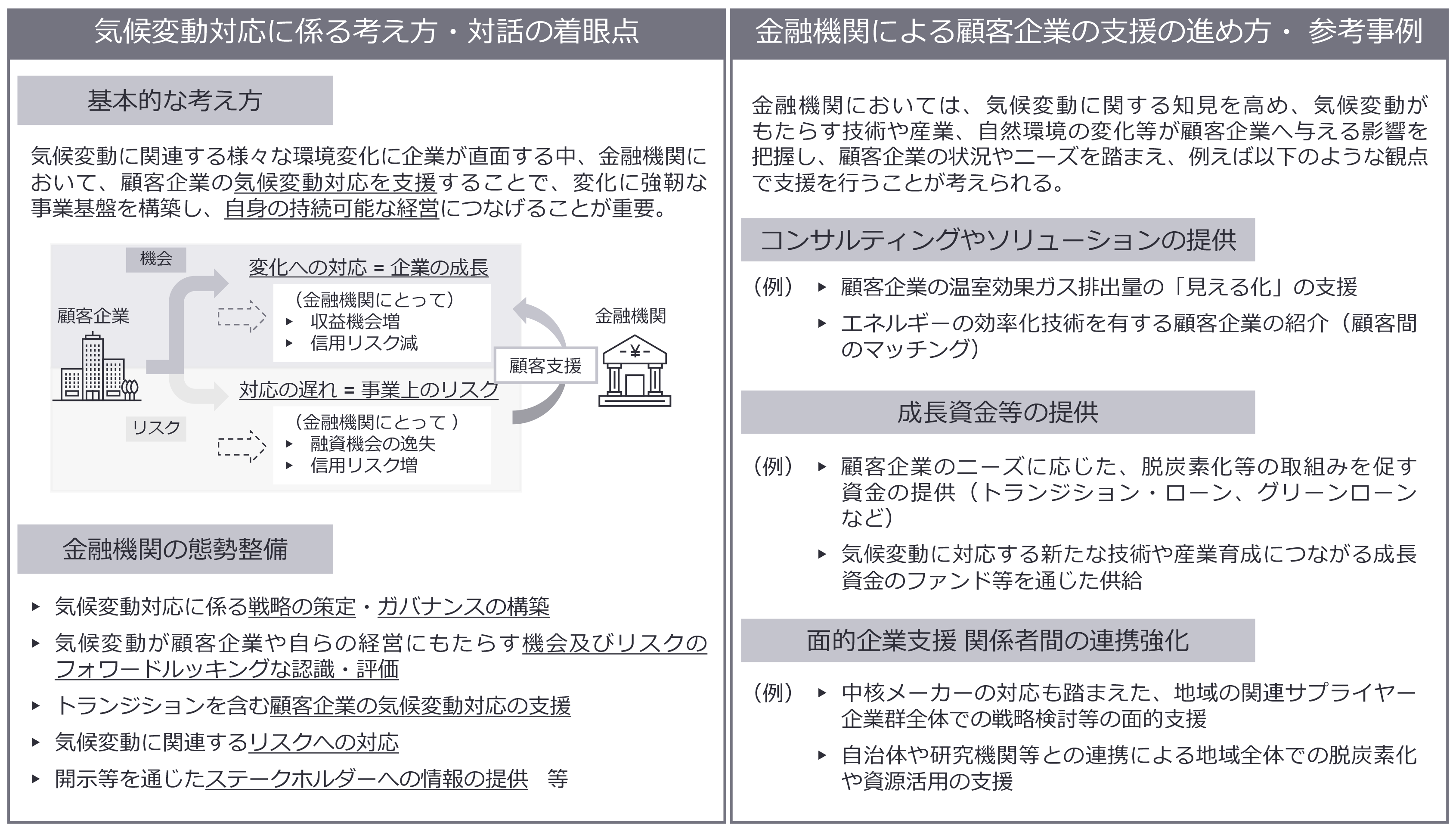

金融庁は、2022年7月に「金融機関における気候変動への対応についての基本的な考え方」を公表し、金融庁と金融機関との対話の着眼点として、気候変動対応に係る戦略策定、リスクと機会の認識と評価やリスクへの対応等に関する金融機関の態勢整備についての考え方を示しています。図2はその概要となります。

図2 金融機関向けガイダンスの概要

出典:金融庁「サステナブルファイナンス有識者会議第二次報告書」、https://www.fsa.go.jp/news/r4/singi/20220713/01.pdf(2022年12月16日アクセス)

また、地域金融機関等に対し、各地で、中小企業が取組みやすい脱炭素の対応につき、関係省庁と連携して浸透を図り、課題を収集することが重要と指摘しています。

5. 横断的論点 ― インパクト投資

官民が連携して、インパクトの計測手法のさらなる具体化・浸透等、インパクト投資の好循環を実現するエコシステムを構築していくことが重要であると提言しています。

また、政府の「グローバルヘルス戦略」においても、特にグローバルヘルス分野について、投資により見込まれるインパクトの適切な測定・可視化について検討を行っていくものとしており、こうした動きとも連携していくことが望ましいとしています。

サマリー

第二次報告書は最近のサステナブルファイナンスに関する論点が幅広く言及されており、資産運用業に関与される方々にとって有用となります。

また、資産運用の一環として、インパクト投資が徐々に注目されてきており、金融庁のサステナブルファイナンス有識者会議の下に「インパクト投資に関する検討会」が設置されました。同検討会ではインパクト投資の拡大に向けた議論が進められており、今後の動向に注視する必要があります。