EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

脱炭素の取り組みが本格化する中、気候関連リスクの定量的な把握と開示も洗練度を増し、利害関係者の判断に資するものとなりつつあります。

ここでは、気候関連リスク計測手法としてのシナリオ分析に関して、金融機関が具体的な計測モデルを検討する観点から、大まかな流れと現状についてまとめています。

要点

- 気候シナリオ分析の適用は、開示主体の裁量も大きいが、金融監督当局によるシナリオならびに変数の整備が進み、適用のハードルが下がると同時に標準化が進んでいる。

- 多くの金融機関において、分析対象は部分的なところからはじまり、さまざまな波及経路のモデル上の反映もこれからである。

- いまだスタンダードは確立していないが、金融機関の伝統的なリスク評価の概念を通した、リスク計測過程の透明性・結果の比較可能性の向上が求められるだろう。

TCFD開示から金融機関向けのNGFSシナリオへ

2017年6月に発表された、気候関連財務情報開示タスクフォース(TCFD)提言1では、ガバナンス、戦略、リスク管理、指標・目標について、気候関連の開示を行うことがうたわれています。「物理的リスク」と「移行リスク」、それらがもたらすビジネス機会が財務情報に与えるインパクトの検討には、シナリオ分析が有用としているものの、具体的なシナリオは示されておらず、各開示主体の裁量となっています。このため、TCFD開示では、本来は各開示間で担保されるのが望ましい比較可能性は、限定的なものと言えます2。

分析の元となるシナリオ変数の数値を得る上では、統合アセスメントモデルと呼ばれる、社会経済モデルに生態系や大気海洋モデルの要因を含めたものの必要性がしばしば言及されてきました。これまで決定版と呼べるものはなく、大前提となるシナリオ自体も、物理的シナリオとしての気温や海洋・雪氷圏への影響は国連気候変動に関する政府間パネル(IPCC)によるシナリオ3が、GDPや各種エネルギー需要、技術革新他の移行シナリオは国際エネルギー機関(IEA)によるシナリオ4などが、それぞれ利用されてきたところです。これらはパリ協定との関係は示しやすいものの、金融監督当局の観点からは、グローバルに統一的かつ標準的なシナリオ分析ツールの開発が課題となってきました。

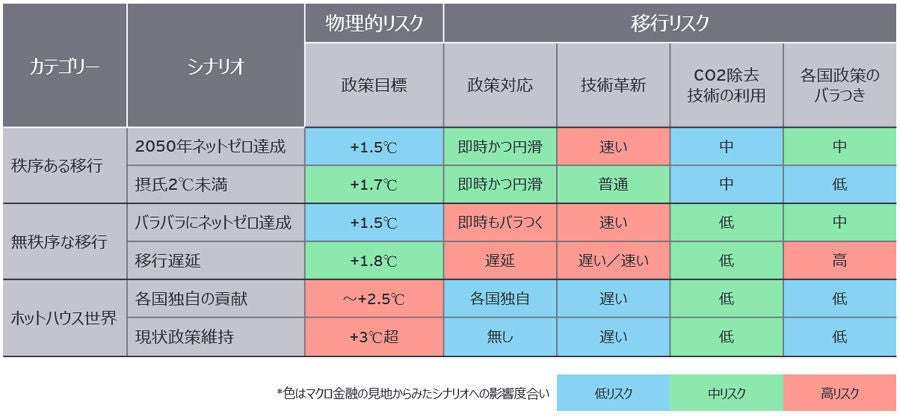

このような中、気候変動リスク等に係る金融当局ネットワーク(NGFS)は、2020年6月に「中央銀行および監督当局向け気候シナリオ分析の手引書5」とともに具体的なシナリオ6を発表し、金融機関を対象とした気候変動のインパクト分析を標準化する動きを進めています。移行リスクとして、主に政策対応・炭素排出量削減の進捗度合いと、それに依存した物理的リスクの発現(気温上昇)との組み合わせで、3種類のメインシナリオおよびサブシナリオ(図1)が提示されています7。翌2021年6月には、最新版のフェーズ2が発表されましたが、カバー範囲が広がるにつれ、各国金融監督当局の政策ツールとして広く適用されていくものと考えられ、金融機関にとっても、ベンチマークシナリオとして今後重要なものとなってくるでしょう。

図1:NGFSシナリオの概要

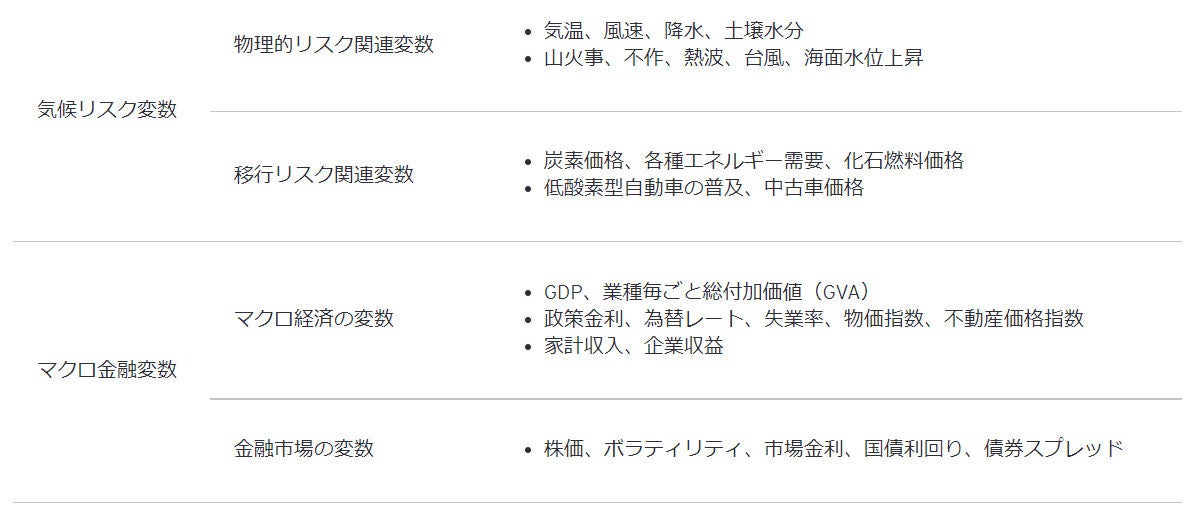

当局ストレステストにおける気候変動シナリオの導入

英国の中央銀行であるBank of England(BOE)が行う当局シナリオのストレステストにおいて、隔年で課される「探索的シナリオ(Exploratory Scenario)」に関して、2021年は気候変動に伴う金融リスクがテーマとなっています。NGFSシナリオ利用の先駆けの1つとして、今後金融機関のシナリオ分析が発展していく上で、メルクマールとなるものと考えられます。2021年6月に発表された、シナリオ3種類に基づくシナリオ変数として提示されているデータ項目は300近くあり、その概要は表1の通りです。NGFSシナリオをベースとしながら、当地の金融機関に向けた具体的なシナリオデータとなっています。

表1:2021BOE隔年シナリオのシナリオ変数概要8

主要な移行メカニズムとして、不動産エクスポージャー、企業への投融資エクスポージャー、消費者クレジット、保険負債、ソブリンリスクが挙げられ、これを基にした分析が求められています9。日本の当局も、大手銀行に対しNGFSシナリオに準じたシナリオ分析を求めているとの情報もありますが10、比較可能性の担保のためには、NGFSシナリオに沿いつつも、日本の金融機関の実情により合ったシナリオ変数の提供が、今後実現されていくことになるでしょう。

気候変動の金融リスクへの波及経路

気候変動シナリオ下で発現する物理的リスクと移行リスクが、金融機関の伝統的なリスクへとつながっていく波及経路ならびにその規模・性質については、データの制約や既存インフラの活用可能性、結果の重要性などを検討しながら、部分的にモデル化に取り組まれ出しているところとみられます。

バーゼル銀行監督委員会(以下、「バーゼル委」)が2021年4月に発表したリサーチペーパー「気候関連リスクのドライバーとその波及経路11」では、物理的リスクドライバーとして、急性リスク(台風や洪水などの気候変動による直接的なリスク)、慢性リスク(海面水位、気温上昇などのより緩慢なリスク)、移行リスクドライバーとして気候関連の政策・規制、技術革新、投資家・消費者センチメントなどを挙げた上で、その波及経路について、ミクロ的なものとマクロ的なものに分け、信用リスク、市場リスク、流動性リスク、オペレーショナル・風評リスクに分け整理しています。例えば、信用リスクについては、表2の通りです。

表2:バーゼル委による気候関連リスクの金融機関への波及経路(信用リスク)

家計や企業を広く顧客としている金融機関にとって、カウンターパーティーの債務不履行や投資対象の資産価格の下落という間接的な効果を通して、気候変動の影響を被るところが、事業会社との違いであると言えるでしょう。このため、ボトムアップ分析に関しては、それぞれの波及経路において、気候関連リスクがどのように金融機関の資産パフォーマンスや投融資動向に影響を与えるかの因果関係のモデル化が中心問題となります。一方で、金融市場においてリスクの再分配を担う金融機関としては、ポートフォリオ全体を計測の対象とした上で、重要な気候関連リスクの偏在(国・地域、業種、ビジネスモデルなど)を見極め、シナリオ別の総体的な影響を経営者にも説得力ある形で提示できることも重要と考えられるため、見通しの良いトップダウン分析との使い分けも選択肢となるでしょう。

財務・金融リスク指標との関係性をモデル化する選択肢

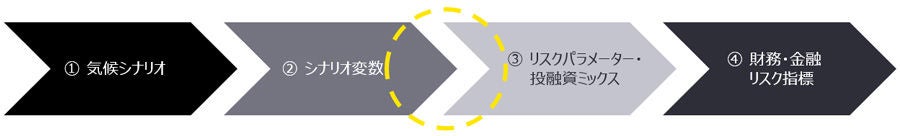

シナリオ分析の整備に当たっては、上述のような波及経路を踏まえて、物理的リスク・移行リスクがそれぞれ作用する具体的な変数(シナリオ変数)を識別し、エクスポージャーやポジションへのマッピングを行った上で、伝統的な金融リスクの文脈で、シナリオ変数の挙動を一定のルールで反映させること(感応度など)を検討することになります。物理的リスクに対しては、資産のロケーションや災害の想定などによる直接的な論理付けが一定程度可能であるのに対して、影響が間接的な移行リスクに関しては、前述のようなシナリオ変数と、伝統的な金融リスク計測手法で用いられるリスクパラメーターとの間の橋渡し(図2の点線部)をいかに行うかが、既存のインフラを活用する観点からも重要なポイントとなり、さまざまなモデル化の選択肢が考え得るところとなっています。

図2:シナリオ分析においてモデル選択の中心となる問題

モデル選択については、バーゼル委下の、気候関連金融リスクに関するハイレベル・タスクフォース(TFCR)による報告書「気候関連金融リスクの計測手法12」に、2020年10月に行った業界ワークショップの内容があり、次のような点について触れられています。

- ベンダーが提供する手法以外には、UNEP FI(国連環境計画・金融イニシアチブ)によるグローバル大手銀行16行とまとめた報告書にある手法13などの、業界イニシアチブに沿ったものなどが適用されていること

- 移行リスクと物理的リスクのシナリオが金融リスク計数に対して与えるインパクトは限定的な結果となっているものが多いこと

- デフォルト率や担保比率(LTV)の悪化想定を通した信用ポートフォリオに対するリスクと、物理的損害に起因して個別に測られたオペレーショナルリスクに対しての適用が一般的であること

- 物理的リスクは、ポートフォリオや債務者の一部に対しての、特定の災害事象や気候変動のインパクトを見積もることに注力されており、最もよく見られるのは、洪水などの水害リスクであること

- 移行リスクの分析は、エネルギーなどの二酸化炭素排出度合いの高い業種にフォーカスしたものが多く、シナリオ下の売り上げやコストの変動を通した、債務者の事業動向・財務状況の変化とその帰結としての格付け、さらには信用コストの変動を測るアプローチなどが例としてあること14

このように、業種セクター、リスクドライバー、波及経路、エクスポージャーとしての資産クラスの拡大など、シナリオ分析の発展はまだまだ緒に就いたばかりです。30年にわたる長期分析も期待されている中、気候シナリオに沿った投融資・調達ミックスをダイナミックに変更した計算もまた高いハードルとしてあり、包括的なモデル化に向けて、今後クリアすべき課題はまだまだ多いと考えられます。

脚注

- TCFD (2017), Recommendations of the Task Force on Climate-related Financial Disclosures, June 2017, www.fsb-tcfd.org/publications/(2021年7月13日アクセス)

- 環境省「TCFD提言に沿った気候変動リスク・機会のシナリオ分析実践ガイド(銀行セクター向け)」(2021年3月)、www.env.go.jp/policy/kinyu/index.html(2021年7月12日アクセス)―.本邦金融機関向けに評価の手引きが公表されています。

- IPCC (2019), IPCC Special Report on the Ocean and Cryosphere in a Changing Climate, Sep 2019, https://www.ipcc.ch/srocc/(2021年7月13日アクセス)

- IEA (2020), World Energy Outlook 2020, Oct 2020.

- NGFS (2020), Guide to climate scenario analysis for central banks and supervisors, June 2020, www.ngfs.net/en/guide-climate-scenario-analysis-central-banks-and-supervisors(2021年7月13日アクセス)

- NGFS (2020), NGFS Climate Scenarios for central banks and supervisors, June 2020, www.ngfs.net/en/ngfs-climate-scenarios-central-banks-and-supervisors(2021年7月13日アクセス)

- NGFS Scenarios Portal, www.ngfs.net/ngfs-scenarios-portal/(2021年7月13日アクセス)

- Bank of England (2021), Guidance for participants of the 2021 Biennial Exploratory Scenario: Financial risks from climate change, June 2021, www.bankofengland.co.uk/-/media/boe/files/stress-testing/2021/the-2021-biennial-exploratory-scenario-on-the-financial-risks-from-climate-change.pdf(2021年7月13日アクセス)

- EYでは、英国の大手金融機関と協力して、本ストレステストの要件を満たす、大口取引先へのアンケートを通じた気候関連情報の収集とその共有に関するソリューションの提供を推進しています。

- 日本経済新聞(2021)、「気候変動リスク、銀行に分析促す 金融庁・日銀」、2020年12月2日

- BCBS (2021a), Climate-related risk drivers and their transmission channels, April 2021, www.bis.org/bcbs/publ/d517.htm(2021年7月13日アクセス).

- BCBS, Climate-related financial risks - measurement methodologies, June 2021, www.bis.org/bcbs/publ/d518.htm(2021年7月13日アクセス) .

- UNEP FIet al.(2018a), EXTENDING OUR HORIZONS Part I: Transition-related risks and opportunities, April 2018, www.unepfi.org/news/themes/climate-change/extending-our-horizons/. および、UNEP FI (2018b), NAVIGATING A NEW CLIMATE PART 2: Physical risks and opportunities, July 2018, . www.unepfi.org/publications/banking-publications/navigating-a-new-climate-assessing-credit-risk-and-opportunity-in-a-changing-climate/(いずれも2021年7月13日アクセス)

- 前述のUNEP FI(2018a)では、移行リスクに関するシナリオ変数から信用リスクパラメーターへの橋渡しに関連して、シナリオ変数を債務者の財務数値に反映させることで債務者レベルの格付けを変更したり、いわゆる信用リスクのマートンモデルのデフォルト閾値を、各業種のシナリオ変数に対する感応度評価に基づき調整、ポートフォリオレベルのリスク指標に反映したりする方法が紹介されています。

サマリー

気候シナリオ分析の適用は、開示のみならず、金融リスク管理の新しい課題です。当局による標準化も進んでいますが、分析対象の拡大、さまざまな波及経路の反映やダイナミックな長期分析などまだまだ発展中です。モデル選択はさまざまであり、リスク計測過程の透明性、結果の比較可能性の向上が、今後意識されるでしょう。