EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

平成24年6月第1四半期 決算上の留意事項

品質管理本部 会計監理部

この平成24年6月第1四半期決算においては、四半期報告の簡素化や過年度遡及基準が適用2年目を迎えるとともに、平成23年度税制改正のうち、消費税法の改正(95%ルールの廃止)、減価償却に係る改正(新定率法の加速償却率の引下げ)及び法人税率の引下げなどの税率変更が決算に影響してくることが考えられます。

本稿では、これらの論点について、基本的な取扱いを中心に、平成24年6月第1四半期決算での留意事項をQ&A方式で解説します。

- 消費税編

Q1「95%ルール」の廃止による会計上の影響

- 税率変更編

Q2税金計算に四半期特有の方法を用いている場合の見積実効税率の算定方法

- 減価償却編

Q3当期から改正後の法人税法に基づき200%定率法を採用する場合の取扱い

- 過年度遡及編

Q4当期よりセグメント区分等を変更した場合の比較情報の開示

- 四半期報告の簡素化編

Q5当期から第1四半期に係る四半期キャッシュ・フロー計算書を作成する場合Q6当期から第1四半期に係る四半期キャッシュ・フロー計算書の作成を省略する場合

- その他編

Q7子会社が当期から決算期を変更する場合の会計処理・開示上の取扱い

Q8親会社が当期から決算期を変更する場合の会計処理・開示上の取扱い

なお、本稿の本文において、会計基準等の略称は以下を用いています。

|

正式名称 |

本文中の略称 |

|---|---|

|

企業会計基準第12号「四半期財務諸表に関する会計基準」 |

四半期基準 |

|

企業会計基準第17号「セグメント情報等の開示に関する会計基準」 |

セグメント基準 |

|

企業会計基準第24号「会計上の変更及び誤謬の訂正に関する会計基準」 |

過年度遡及基準 |

|

企業会計基準適用指針第14号「四半期財務諸表に関する会計基準の適用指針」 |

四半期指針 |

|

企業会計基準適用指針第24号「会計上の変更及び誤謬の訂正に関する会計基準の適用指針」 |

過年度遡及指針 |

|

実務対応報告第29号「改正法人税法及び復興財源確保法に伴い税率が変更された事業年度の翌事業年度以降における四半期財務諸表の税金費用に関する実務上の取扱い」 |

税制改正翌年度実務対応報告 |

|

会計制度委員会報告第11号「中間財務諸表等における税効果会計に関する実務指針」 |

中間税効果実務指針 |

|

監査・保証実務委員会実務指針第81号「減価償却に関する当面の監査上の取扱い」 |

減価償却取扱い |

|

「四半期財務諸表等の用語、様式及び作成方法に関する規則」 |

四半期財規 |

|

「四半期連結財務諸表の用語、様式及び作成方法に関する規則」 |

四半期連結財規 |

|

「四半期財務諸表等の用語、様式及び作成方法に関する規則」の取扱いに関する留意事項について |

四半期財規ガイドライン |

|

「四半期連結財務諸表の用語、様式及び作成方法に関する規則」の取扱いに関する留意事項について |

四半期連結財規ガイドライン |

|

会計制度委員会研究報告第14号「比較情報の取扱いに関する研究報告(中間報告)」 |

比較情報研究報告 |

|

「消費税の会計処理について(中間報告)」(日本公認会計士協会 消費税の会計処理に関するプロジェクトチーム) |

消費税会計処理 |

|

企業内容等の開示に関する留意事項について |

開示ガイドライン |

|

「『四半期連結財務諸表の用語、様式及び作成方法に関する規則等の一部を改正する内閣府令(案)』等に対するパブリックコメントの概要及びそれに対する金融庁の考え方」(平成23年3月31日 金融庁) |

金融庁の考え方 |

|

「『四半期財務諸表に関する会計基準(案)』及び『四半期財務諸表に関する会計基準の適用指針(案)』等に対するコメント」の5.主なコメントの概要とそれらに対する対応案 |

ASBJコメント対応 |

消費税編

A1.

平成24年4月1日以後開始する課税期間より、従来の「95%ルール」が廃止されました。具体的には、消費税の仕入税額控除制度が改正され、課税売上割合が95%以上である場合に、課税仕入に係る消費税額の全額を控除の対象とするいわゆる「95%ルール」の適用を、課税期間の課税売上高が5億円以下の事業者に限ることとされました。これにより、課税売上高が5億円を超えるような事業者では、課税仕入に係る消費税額の全額が課税売上に係る消費税額から控除できないことにより、控除対象外消費税額が生じることが考えられます。

① 控除対象外消費税等に係る会計処理

控除対象外消費税等のうち、資産に係るもの以外は、期間費用として処理することになります。これまで、課税売上割合が95%以上である場合には、課税仕入に係る消費税額の全額が課税売上に係る消費税額から控除できていましたが、「95%ルール」が廃止されたことにより、控除対象外消費税等として、会計上費用計上額が発生するため、留意が必要です。この控除対象外消費税等の費用処理額は、四半期決算でも発生することになります。

仕訳例は、以下のとおりです。

|

(借) |

仮受消費税等 |

5,000 |

(貸) |

仮払消費税等 |

4,000 |

|---|---|---|---|---|---|

|

消費税等(P/L) |

50 |

未払消費税等 |

1,050 |

||

② 資産に係る控除対象外消費税等

資産に係る控除対象外消費税等は、棚卸資産・固定資産等のそれぞれで、以下のいずれかの会計処理を会計方針として採用することになります(消費税会計処理 第3 IV)。

|

固定資産等 |

棚卸資産 |

|---|---|

|

|

なお、消費税等の会計処理は、重要性がある場合の控除対象外消費税等の会計処理を含め、重要な会計方針として記載することになります(企業会計原則注解(注1-2)、消費税会計処理 第5 I)。また、四半期(連結)財務諸表において、会計方針それ自体の記載は必須とされていません。今回の控除対象外消費税等の処理は「新たな事実の発生に伴う新たな会計処理の採用」となり、重要な会計方針の変更に該当しませんが、重要性がある場合には、追加情報として記載するかどうか検討することになるものと考えられます(四半期基準19項(21)、25項(20)、四半期連結財規14条、四半期財規22条、監査・保証実務委員会実務指針第77号「追加情報の注記について」7項)。

③ 控除対象外消費税等の表示

費用計上された控除対象外消費税等は、原則として、販売費及び一般管理費の「租税公課」として表示し、その金額が重要な場合には「消費税等」等その内容を示す適当な名称を付した科目で表示します(消費税会計処理 第5 II 3)。 また、販売費及び一般管理費として表示することが適当でない場合には、その金額を売上原価、営業外費用等に表示することができるとされていますが(消費税会計処理 第5 II 3注書き)、このように、他の適当な科目に表示する定めが容認されているのは、課税仕入の計上区分に表示することが想定されているものである点に留意する必要があります(注)。

④ 四半期決算における控除対象外消費税等の算定

四半期決算における控除対象外消費税等の算定方法は、会計基準等上で明示されていません。このため、各社の判断で四半期決算における控除対象外消費税等の算出方法を適切に決定する必要があります。

なお、消費税等の申告については、課税期間を1年とし、中間申告を行う方法(年11回(1月ごと)又は年3回(3月ごと))のほか、課税期間の特例(1月又は3月)が認められています。

中間申告を行っている場合には、仮決算による申告と、前年実績に基づく申告があります。また、課税期間の特例を用いている場合、1月ごと又は3月ごとに、税額が確定することになります。いずれの申告方法を採用している場合であっても、前述のように、簡便的な会計処理を含め、四半期決算で認められる適切な方法により、控除対象外消費税等を算出することになります。

(注)「特集 消費税の会計処理」JICPAジャーナル(第一法規出版) 平成元年4月号 p.45 廣田潤 著

税率変更編

A2.

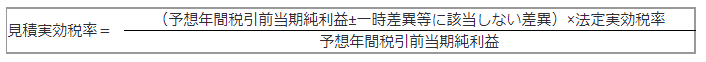

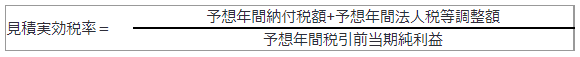

税金費用の算定において、四半期特有の会計処理を採用している場合に、見積実効税率の算定に際して中間税効果実務指針の方法に従うときには、当該税率は以下の算式で算出されます(中間税効果実務指針9項)。

このように、上記の算式では、予想年間税金費用を当期の法定実効税率をベースに算出することとされています。このため、例えば、当第1四半期に発生した一時差異等が平成27年4月1日以後開始する事業年度に回収される場合でも、当期の法定実効税率で税効果を計算している結果となってしまいます。

このような複数税率の影響を適切に反映するために、実務対応報告第29号「改正法人税法及び復興財源確保法に伴い税率が変更された事業年度の翌事業年度以降における四半期財務諸表の税金費用に関する実務上の取扱い」(税制改正翌年度実務対応報告)が公表されています。

税制改正翌年度実務対応報告Q2(1)では、改正法人税法等の公布日を含む年度の翌年度以降の四半期において、四半期特有の会計処理により税金費用を計算し、かつ、複数の税率で繰延税金資産又は繰延税金負債が計算される場合には、税率が変更された年度と同様の方法(中間税効果実務指針10項(*)、12項(法定実効税率を使用する場合))により、税金費用の計算を行うことが示されています。

(*)中間税効果実務指針10項に準じて算定される見積実効税率

A3.

平成23年度税制改正により、法人税法に基づく定率法の償却率については、これまでの定額法による償却率に2.5を乗じた数から、2.0を乗じた数に引き下げられ、課税ベースの拡大が図られています。この定率法の償却率の引下げは、原則として、平成24年4月1日以後取得する減価償却資産(定率法により償却している資産)に適用されます。

当該改正は、あくまで法人税法上の取扱いの改正であり、会計上は、直ちに減価償却方法が変更されるものではありません。法人税法の改正に伴い、「法令等の改正に伴う変更に準じた正当な理由による会計方針の変更」として取り扱われるケース(自発的な会計方針のように、法令等の改正以外の正当な理由が求められないケース)は、以下の要件をすべて満たすことが必要です(減価償却取扱い49項)。

- 従来、法人税法に規定する普通償却限度額を正規の減価償却費として処理

- 既存資産のうち平成19年3月31日以前に取得した減価償却資産に旧定率法を採用

- 既存資産のうち平成19年4月1日以後取得した減価償却資産に250%定率法を採用

- 平成24年4月1日以後新規に取得する資産に200%定率法を採用

上記に該当する場合には、法令等の改正に伴う変更に準じた正当な理由による会計方針の変更となりますが、減価償却方法の変更は「会計方針の変更を会計上の見積りの変更と区別することが困難な場合」に該当し、過年度の財務諸表への遡及適用は行われません(過年度遡及基準19項、20項)。また、この場合、「(会計上の見積りの変更と区別することが困難な会計方針の変更)」などの見出しを付して、当該会計方針の変更の内容、当該変更の正当な理由(法人税法の改正)及び各段階損益への影響額などを記載することになります(四半期基準19項(4-2)、25項(3-2))。

なお、今回の税制改正では、新規資産に200%定率法を適用するのみならず、一定の届出を行うことで、既存資産についても200%定率法を適用できる経過措置が設けられています。しかしながら、当該規定に基づいて既存資産の償却率を200%定率法へ変更したとしても、法人税法の改正を理由するとするだけでは正当な理由とならないことに留意する必要があります(減価償却取扱い52項)。

過年度遡及編

A4.

会計方針の変更及びこれに類似するセグメント情報上の事象により、前年同四半期の情報を作り直した場合(下表参照)、規則上は、「4.報告セグメントの変更等に関する事項」に記載するものとされていますが(四半期連結財規15条2項、同様式第一号 記載上の注意8など)、前年同四半期に係る四半期報告書に記載された変更前の事項を重ねて記載する必要はないものと考えられています(注)。

なお、セグメント区分を変更した場合やセグメント利益の測定方法を変更した場合などの取扱いを以下の表にまとめていますので、併せてご確認ください。

|

事象 |

原則的な取扱い |

容認規定等 |

|---|---|---|

|

会計方針の変更により遡及適用された場合 |

当該遡及適用等の影響を反映した前期のセグメント情報を開示(セグメント基準97-2項) |

|

|

セグメント利益の測定方法の変更(※1) |

その旨、変更の理由、影響額を記載(四半期基準19項(7)④、25項(5-2)④、四半期指針40項(2))(※2) |

変更後の方法により作成し直すことも考えられる(四半期指針106項なお書) |

|

組織変更等によるセグメント区分の変更(※1) |

その旨及び変更後の区分で作成し直したセグメント情報を記載((四半期基準19項(7)④、25項(5-2)④、四半期指針40項(1)②)(※2) |

実務上困難な場合には、当期の情報を前期の区分で作成した情報を記載(四半期指針40項(1)②ただし書) |

|

量的重要性の変化によるセグメント区分の変更(※1) |

その旨及び影響額を記載((四半期基準19項(7)④、25項(5-2)④、四半期指針40項(1)①)(※2) |

変更後の情報が最高経営意思決定機関に提供されている場合には、当該情報を開示することも考えられる(四半期指針106項なお書) |

(※1)これら金額のすべて又は一部につき、正確に算定することができないときは、概算額によることができ、算定が実務上困難な場合には、その旨及びその理由を記載する(四半期指針40項なお書)。また、前年度の第2四半期以降にこれらの変更を行い、当第1四半期と前年同四半期の測定方法・区分方法に相違がみられる場合、原則として、変更後の方法により作成し直した情報を開示する(四半期基準19項(7)⑥、25項(5-2)⑥)。

(※2)第2四半期以降に変更した場合には、これに加えて第2四半期以降に変更した理由を記載する(四半期基準19項(7)⑤、25項(5-2)⑤)。

(注)「四半期報告書の作成要領(平成24年6月第1四半期提出用)」公益財団法人 財務会計基準機構 p.128(「作成にあたってのポイント」④)

四半期報告の簡素化編

A5.

平成23年3月の四半期基準等及び四半期連結財規等の改正により、四半期報告に関して、一定の簡素化が図られ、平成23年6月第1四半期(前年同四半期)から適用となっています。また、この簡素化の定めの中で、第1・第3四半期の四半期(連結)キャッシュ・フロー計算書について、その開示を省略することができるものとされました(四半期基準5-2項、6-2項)。

四半期(連結)キャッシュ・フロー計算書の作成に係る年度間の継続性に関しては、明確な定めがなく(ASBJコメント対応3)、前年まで開示しなかったものを開示する、又は前年まで開示していたものを省略するような変更を行うことは認められるものと考えられます。ただし、みだりに変更することは継続性の観点より「望ましくないと考えられ」るとされている点にはご注意ください(金融庁の考え方No.2、No.3)。

ご質問のように、当期より四半期連結キャッシュ・フロー計算書を作成する場合には、比較情報の開示は不要とされています(四半期基準7-4項)。この場合、前期の情報を任意で開示することができますが、開示した場合には比較情報として四半期レビューの対象となる点に留意する必要があります(四半期基準37-3項)。

また、第1四半期に係る四半期連結キャッシュ・フロー計算書を作成したときには、四半期報告書の第四 経理の状況の冒頭記載において、「四半期連結財務諸表規則第5条の2第2項により、四半期連結キャッシュ・フロー計算書を作成しております。」などと記載することが必要となります(開示ガイドライン24の4-7-9)。

① 前年同四半期の四半期連結キャッシュ・フロー計算書の開示を行わない場合

比較情報の開示を行わない場合、すなわち、前年同四半期の四半期連結キャッシュ・フロー計算書を開示しない場合、当第1四半期の四半期連結キャッシュ・フロー計算書の注記事項とされている「現金及び現金同等物の四半期末残高と四半期連結貸借対照表に掲記されている科目の金額との関係」の注記の比較情報(前年同四半期分の開示)は、前年同四半期分の本表(四半期連結キャッシュ・フロー計算書)が開示されていないため、不要と考えられます(四半期基準19項(20)ただし書き、25項(19)ただし書き参照)。一方、四半期連結キャッシュ・フロー計算書を作成しない場合に求められる有形固定資産及び無形固定資産(のれんを除く。)の減価償却費及びのれんの償却額の注記(四半期基準19項(20-2)、25項(19-2))は、四半期キャッシュ・フロー計算書が作成されない場合に、財務諸表利用者がキャッシュ・フローの概算額を知ることができるように追加の開示が求められている趣旨を踏まえ、前年同四半期分について、当該注記を行うことが考えられます。

② 前年同四半期の四半期連結キャッシュ・フロー計算書の開示を行う場合

比較情報の開示を行う場合、すなわち、前年同四半期の四半期連結キャッシュ・フロー計算書を新たに作成し開示する場合には、当第1四半期の四半期連結キャッシュ・フロー計算書の注記事項とされている「現金及び現金同等物の四半期末残高と四半期連結貸借対照表に掲記されている科目の金額との関係」の注記の比較情報(前年同四半期分の開示)が必要となります(四半期基準19項(20)、25項(19)、四半期連結財規5条の3、四半期財規4条の3)。

Q6. 当期から第1四半期に係る四半期キャッシュ・フロー計算書の作成を省略する場合

四半期報告の簡素化初年度である前年同四半期では、四半期連結キャッシュ・フロー計算書を開示しましたが、当期より四半期連結キャッシュ・フロー計算書の作成を省略することを検討しています。この省略を行う場合の留意点を教えてください。

A6.

Q5のAにも記載したとおり、四半期(連結)キャッシュ・フロー計算書の作成に係る年度間の継続性に関しては、明確な定めがありませんが、みだりに変更することは継続性の観点より望ましくないと考えられるとされている点にご留意ください。

従来開示していたものを省略した場合、省略した期においては、前期の情報を開示する必要はないものと考えられます(金融庁の考え方No.13)。このため、前年同四半期の四半期連結キャッシュ・フロー計算書は開示されませんが、その代わりに、四半期連結キャッシュ・フロー計算書を作成しない場合に求められる有形固定資産及び無形固定資産(のれんを除く。)の減価償却費及びのれんの償却額の注記(四半期基準19項(20-2)、25項(19-2))が、前年同四半期分についても開示されます(四半期連結財規5条の3、四半期連結財規ガイドライン5の3の1、四半期財規4条の3、四半期財規ガイドライン4の3の1)。また、当該注記の作成に際しては、前年同四半期の四半期報告書において開示された四半期連結キャッシュ・フロー計算書の「減価償却費」や「のれん償却額」の金額を転記してくることになると考えられます。

その他編

Q7. 子会社が当期から決算期を変更する場合の会計処理・開示上の取扱い

会社には12月決算の子会社があり、前期(平成24年3月期)までは、当該子会社の12月決算の数値を、重要な連結会社間取引を修正した上で、会社の連結決算に利用していました。当期より、当該子会社の決算期を3月へと変更する予定ですが、以下のそれぞれについてご教示ください。

① 決算期変更はどのタイミングから親会社の連結決算に反映されるのでしょうか。

② 決算期変更により、親会社の12か月決算に子会社の15か月決算が取り込まれることになりますが、差異の3か月分はどのように表示されるのでしょうか。

③ 子会社の決算期変更の際に、四半期決算で求められる開示を教えてください。

④ 現地法制の制約により、決算期変更ではなく、3月に仮決算を行う方法へと変更した場合、上記①から③の取扱いとの相違はあるのでしょうか

A7.

平成24年5月15日に、日本公認会計士協会から会計制度委員会研究報告第14号「比較情報の取扱いに関する研究報告(中間報告)」が公表され、その中で決算期変更が行われた場合の会計処理等の考え方が示されています。比較情報研究報告は、実務指針と異なり規範性はありません(比較情報研究報告I、過年度遡及指針5項(5)参照)。また、研究報告という性格上、適用時期は明示されていませんが、公表日から適用となるものと考えられ、3月末決算会社を前提とすると、公表日を含む事業年度である平成25年3月期決算の会計処理において、研究報告の取扱いを斟酌することが考えられます。

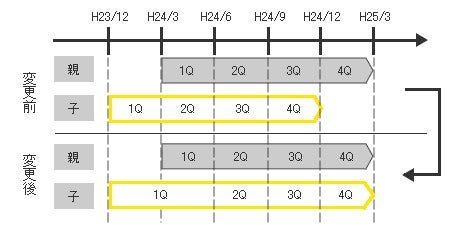

① 決算期変更を連結決算に反映するタイミング(比較情報研究報告II 6(1))

決算期変更は会計方針の変更には該当しませんが、四半期報告制度や次年度以降の比較情報の有用性等を考慮すると、会計方針の変更の取扱いに準じて、第1四半期から四半期連結決算日の統一を行うことが適当と考えられるとされています。このため、原則として、親会社の平成24年6月第1四半期決算において、従来12月決算であった子会社の平成24年1月から6月までの財務諸表を取り込むことになります。

また、上述のとおり、第1四半期から決算期を統一することが原則ですが、例外的に年度末(第4四半期)において決算期を統一するやむを得ない場合もあるとされています。この場合には、②に記載する「損益計算書を通して調整する方法」のみが採用可能であるとともに、年度末から統一を行った理由を記載することが適当と考えられるとされています。このとき、「やむを得ない場合」に該当するかどうかについては、適切な判断が求められる事項と考えられるため、ご留意ください。

なお、平成24年3月に開催された子会社の平成23年12月期定時株主総会において定款変更を行い、決算期を変更しているケースが想定されます。このとき、平成24年1月から平成25年3月までの15か月決算とする方法の他、平成24年1月から平成24年3月までの3か月決算を行う方法も考えられます。後者のように3か月決算を行う方法(平成23年12月期決算の後に、平成24年3月期決算(3か月決算)を行い、決算期を変更する方法)によった場合でも、親会社の平成24年3月期決算では、従来どおり子会社の12月決算を取り込み、親会社の平成25年3月期において、子会社の15か月分の数値(平成24年1月から平成25年3月まで)を取り込むことに変わりはないと考えられます。

② 子会社の3か月分の財務諸表の取扱い(比較情報研究報告II 6(3)①)

決算期を統一した平成24年6月期第1四半期決算において、子会社の財務諸表は平成24年1月から6月までのものが取り込まれることになります。連結決算は平成24年4月から6月であるため、子会社の平成24年1月から3月までの財務諸表(損益)については、以下のいずれかの方法で調整することになります。

- 利益剰余金等に直接加減して調整する方法

- 損益計算書を通して調整する方法

③ 子会社の決算期変更の際の注記(四半期決算)(比較情報研究報告II 6(3)①)

連結子会社の決算日に変更があり、かつ、当該変更が第1四半期の四半期連結損益計算書に重要な影響を与える場合には、当該変更があった旨及び当該変更の内容を注記するものとされています(四半期連結財規ガイドライン10の5)。

具体的には、②に記載したいずれの方法を採用したかにより、重要性が乏しい場合を除き、以下の事項を注記することが適当と考えられます。

利益剰余金等に直接加減して調整する方法を採用した場合

- 利益剰余金で調整する方法を採用している旨

- 子会社の平成24年1月から3月までの間に発生した特別な事象(例えば、多額の減損損失など)について、利害関係人が適正な判断を行うために必要と認められる事項

- (株主資本の金額に著しい変動があった場合の注記として)利益剰余金等に直接加減した金額が、株主資本の金額に著しい変動を生じさせた場合には、主な変動事由(四半期連結財規92条)

損益計算書を通して調整する方法を採用した場合

- 損益計算書を通して調整する方法を採用している旨

- 子会社の平成24年1月から3月までの売上高、営業損益、経常損益、税引前当期純損益などの損益に関する情報

- 子会社の平成24年1月から3月までのその他有価証券評価差額金、繰延ヘッジ損益などのその他の包括利益に関する情報

④ 子会社を仮決算方式へと変更した場合

従来、3か月ズレの決算を一定の調整を加えて取り込んでいた12月決算の子会社について、当期より、連結決算日(3月31日)に仮決算を行う方法へと変更するものとします。この場合でも、会計処理については、①・②に記載した考え方に準じて取り扱うことが適当と考えられます。

また、開示については、四半期連結財規ガイドライン10の4に従い、当該変更を行った旨、変更の理由及びその影響を記載することとされていますが、影響については、記載しないことができるとされています。この注記についても、会計処理と同様、③に記載した事項を開示することが考えられ、影響額についても、ガイドラインでは省略可能とされていますが、比較情報研究報告の趣旨を考慮すると、一定の事項を開示することが考えられます。

Q8. 親会社が当期から決算期を変更する場合の会計処理・開示上の取扱い

従来3月決算であった親会社が当期より12月決算へと決算期を変更します。このとき、12月決算の子会社について、前期(平成24年3月期)までは、当該子会社の12月決算の数値を、重要な連結会社間取引を修正した上で、会社の連結決算に利用していた場合、当第1四半期での取扱いをご教示ください。

A8.

親会社自らが決算期を変更し、決算期を変更した年度では9か月決算となった結果、ご質問のように、12月決算の子会社の決算が12か月(平成24年1月から12月)連結決算に取り込まれるようなケースが生じます。

このような場合でも、比較情報研究報告では、子会社の決算期変更のときと同様、Q7の①・②の取扱いに従い会計処理を行い、③に記載した事項を注記することが考えられるとされています(比較情報研究報告II 6(3)②)。

なお、親会社の決算期変更において、年度末から決算日を統一する「やむを得ない場合」に当たるかどうかは、より慎重な判断が必要と考えられるため、ご留意ください。例えば、親会社(2月決算)と子会社(12月決算)がともに上場しており、親会社が12月決算に変更するような場合には、親会社の第1四半期決算(5月決算)において、子会社の法定の第1四半期決算(3月決算)を取り込むことが考えられます。