EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

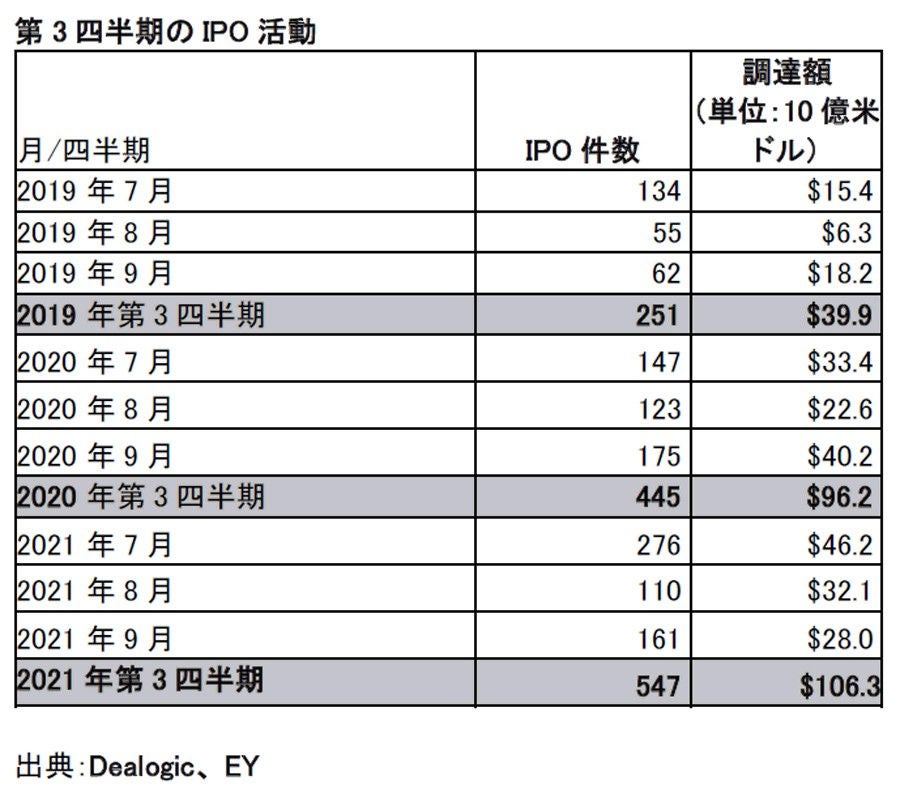

・2021年第3四半期(以下、3Q)は過去20年間の3Qの中で最高の件数と調達額を記録

・世界全体のIPOは前年比で件数は87%増加、調達額は99%増加

・世界のIPO市場成長の立役者となったのはEMEIA市場の回復

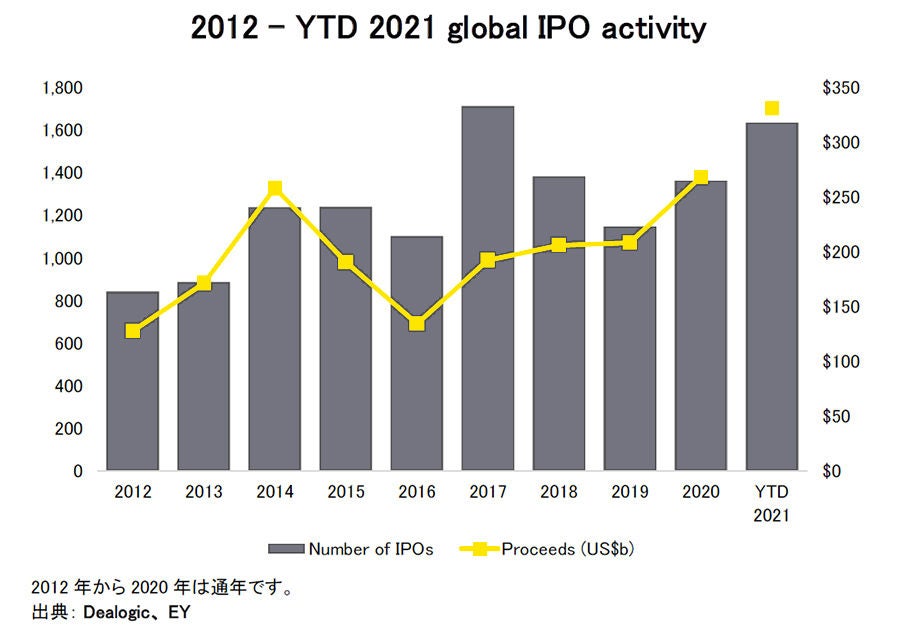

世界全体のIPO市場は、2021年3Q(7月~9月)を通して引き続き活況を呈し、過去20年の3Qで件数、調達額ともに最高を記録しました。これは2007年3Qに記録された過去最高件数、2020年3Qに記録された過去最高の調達額を、それぞれ18%と11%上回っています。2021年3Q単独でも547件のIPOが合計1,063億米ドルを調達し、2021年の年初から3Q末までの期間では、合計1,635件のIPOが3,307億米ドルを調達しました。これを前年比で見ると、件数が87%、調達額が99%の増加となります。2021年3Qが終了した時点でのIPOは、すでに件数、調達額ともに2020年の通年の結果を上回っています。

2021年3QのIPOが活況だった主な要因として、EMEIAのIPO市場、特に欧州、インド、テルアビブの証券取引所でIPOの動きが勢いを取り戻したこと、そしてIPOを目指している企業が、今後見込まれる量的緩和縮小が始まる前に資金調達を急いだことが挙げられます。一方、マイナス点としては、2021年2Qに見られたSPAC(特別買収目的会社)による買収活動の停滞が、欧州市場を除いて、3Qにも続いたことが挙げられます。

Americasでは、従来型のIPO市場は活況が続いており、409件のIPOが1,336億米ドルを調達しました。Asia-Pacificでは、一部で市場減速の兆候が見られたものの、引き続きIPOは好調で、2021年3Qが終わった時点で750件のIPOが1,234億米ドルを調達しました。EMEIAのIPO市場はIPOの動きが活発化しており、476件のIPOが737億米ドルを調達しました。

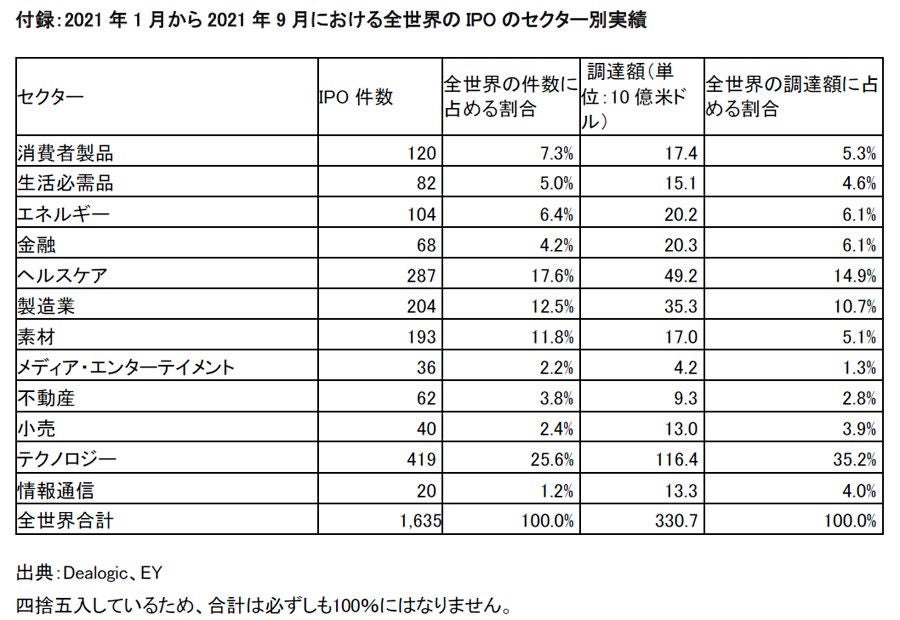

セクター別で見ると、テクノロジー、ヘルスケア、製造業が今期もまたトップ3の座を占め、投資家の関心を引き続きしっかりと掴んでいます。2021年3Qが終わった時点でIPO件数が最も多いのは、テクノロジーセクターの419件で、2020年3Qより5四半期連続で最多記録を維持しています。また、テクノロジーセクターは調達額でも最高となり、2020年2Qより6四半期連続で最高記録(1,164億米ドル)を更新し続けています。テクノロジーに続くのがヘルスケアセクターで、287件のIPOが492億米ドルを調達しました。第3位は製造業で、204件のIPOが353億米ドルを調達しました。これらのセクターを含む調査結果は、こちらをご覧ください。

EY Global IPOリーダーのPaul Goは次のように述べています。

「世界のIPO市場は、2021年3Qも引き続き活況を呈し、件数、調達額ともに既に2020年通年の規模を上回りました。3Qの好結果の主な要因として、EMEIAのIPO市場の大きな回復、量的緩和が縮小される前にIPOを急ぐ企業が多かったことなどが挙げられます。4Qを迎え、市場の不確実性や変動もより大きくなっています。そうした中で、成功を確実なものとするために重要なことは、しっかりとした準備を行うこと、従来のIPO以外の上場方法を検討すること、そしてこれまで以上に現実的な企業価値評価を行うことです」

AmericasのIPO市場は引き続き記録更新

AmericasのIPO市場は、減速の気配はありません。2021年もまた、件数と調達額ともに過去20年の最高記録を更新しています。2021年3Qが終わった時点でのAmericasのIPO件数は、前年比118%増の409件で、調達額は113%増の1,336億米ドルとなっています。セクター別で件数が最も多かったのはヘルスケアで、143件のIPOが290億米ドルを調達しました。調達額が最も大きかったセクターはテクノロジーで、122件のIPOが調達した額は602億米ドルに上りました。

米国ではSPACによる買収の動きが依然として活発ですが、2020年末から2021年1Qに見られた破格の勢いには及びません。SPACのトランザクションは毎日のように発表されていますが、SPAC市場はいくつかの向かい風を受けています。例えば、SPACが増えすぎたことから入札競争の激化、IPO取引実績の鈍化、取引流動性の低下が起こっています。また、株式の募集・売出の際に、限定された投資家に募集・売出を行う私募の方式であるパイプ(PIPE)に対する規制当局や米国議会の監視が高まっている中で、PIPE市場の勢いが弱まっています。株式上場のオプションとして、SPACは引き続き魅力的な選択肢であることが予想されますが、SPACスポンサーにとってディールを締結するのが、今まで以上に困難になる可能性があります。

2021年3Qが終わった時点での米国におけるIPOは、件数が前年比117%増の323件、調達額が110%増の1,173億米ドルと、引き続き力強い成長をみせています。一方、ブラジルのB3証券取引所でも活発な動きがみられ、前年比144%増の44件のIPOが、前年比157%増の114億米ドルを調達しました。

EY Americas IPOリーダーのRachel Gerringは次のように述べています。

「3Qが終わりましたが、2021年は既に新記録を達成しています。この段階で、2021年は件数、調達額ともに、すでに過去20年の最高記録を上回っています。IPO市場が好調で、企業価値評価が歴史的に見ても高い傾向にあることから、数多くの企業が上場を目指している状況です。市場環境によほど大きな動揺が起こらない限り、また株式上場後に株価の上昇が続く傾向に大きな変化が起こらない限り、IPOの動きが減速する気配はありません。IPOを目指す企業は、条件が最適である今のうちに準備活動に集中して、資金調達を行うべきでしょう」

市場の変動はあるもののAsia-Pacificは堅調をキープ

Asia-Pacificは、3Qを通して堅調な勢いをキープしましたが、地政学上の緊張、および今後も続くことが予想される市場の全体的な変動によって、近いうちにIPOの減速を経験する可能性があります。2021年3Qが終わった段階で、Asia-Pacificでは前年比35%増の750件のIPOが、前年比44%増の1,234億米ドルを調達しています。セクター別では、テクノロジーが件数(154件)、調達額(343億米ドル)ともに、Asia-Pacificで最もIPOが活発なセクターとなりました。

中華圏では、IPOの成長が2021年3Qまで続き、444件のIPOが941億米ドルを調達しました。これは前年比でそれぞれ、13%と20%の増加となります。IPOの成長は続いていますが、3Qには中国から米国市場に向けてのクロスボーダーIPOの動きが完全に停止してしまい、その影響はAsia-PacificとAmericasの両方に及びました。

日本の3QのIPO市場は、件数が前年比50%増の81件で、調達額は195%増の40億米ドルに達しました。日本政府が景気刺激策としての資金投入を行っていないこと、またコロナ禍の影響にもかかわらず、日本のIPO市場が成長した理由としては、資金流動性の高さ、日本株式市場の好調、2020年東京オリンピック・パラリンピック競技大会の成功による資本市場の投資家心理の改善といった要因が挙げられます。

EY Asia-Pacific IPOリーダーのRingo Choiは次のように述べています。

「IPOの件数、調達額ともに好調な四半期が続いていましたが、このところIPO市場の一時的な減速が始まっているという兆候がいくつか見られます。例えば、米中関係の悪化、Asia-Pacific内の各国政府がIPO成長を抑制する可能性のある政策を行っていることなどが挙げられます。株式上場を検討している企業は、普段よりも難しい状態に置かれ、より多くの障壁に直面する可能性があります」

EMEIAは世界のIPO市場に大きく貢献

EMEIAでは、前年を大きく上回る476件(263%増)のIPOが、737億米ドル(313%増)を調達し、IPO市場の再活性化が続いています。EMEIAの成長が他の地域と比較して著しいのは、他の地域が既に体験した活発なIPO市場に、EMEIAが少しばかり遅れて反応していることを示しています。EMEIAをセクター別に見ると、テクノロジーが他のセクターを大きく引き離しており、143件のIPOが、219億米ドルを調達しました。

英国では前年比633%である66件のIPOが、前年比124%増の159億米ドルを調達しました。インドはIPOの躍進を経験しており、前年比200%増の72件のIPOが、前年比331%増の97億米ドルを調達しました。中東・北アフリカ(MENA)、特にテルアビブ証券取引所では、IPOの顕著な成長がみられ、前年比340%増の88件のIPOが、前年比242%の53億米ドルを調達しました。

EY EMEIA IPOリーダーのMartin Steinbachは次のように述べています。

「EMEIAは今年に入りIPOの大きな成長を経験し、世界のIPO市場におけるシェアを拡大しています。パイプラインに非常に健全なIPO候補企業が控えており、今のところIPOのチャンスの扉は開いたままです。EMEIA市場は、世界規模のコロナ禍など、まだ多少の変動要因はあるものの、各国はこうした動向にうまく対応し、前進を続けています。これから2021年末にかけて、IPOを検討している企業がディールを締結するためには、スピードが極めて重要になるでしょう。早い段階で準備を行い、すべての選択肢を検討し、適切な内部人材と外部IPOリソースを確保し、機が熟した時に攻めの姿勢でIPOを実行すると良いでしょう」

2021年4Qの見通し:状況悪化の可能性を考慮して、市場条件が有利なうちに攻める

2021年も終盤に差し掛かった現在、いくつかの不確実性要因から、これから市場の変動が拡大し、IPOの成功が難しくなる可能性があります。IPOを検討している企業は、こうした不確実性が市場に影を落とす前に、有利な市場条件を最大限に活用して上場することを計画していることでしょう。従って、パイプラインに安定した数のIPO候補企業が見込まれます。しかし、地政学上の緊張、特に米中の関係性が、数ある不確実性要因のために悪化していくことが予想されます。米中間のクロスボーダーIPOを取り巻く状況が、短期間で改善されることは期待できません。他の国々においては、多くの規制の変更が引き続き行われています。また、インフレのリスクや、米国の連邦準備制度理事会が量的緩和の規模を縮小することも見込まれています。同時に、新型コロナウイルスの変異株流行が、世界経済の完全な回復を妨げており、すべてのセクターがその影響を受けています。

IPOを真剣に検討している企業は、できる限り早く準備を行い、必要な時に即座にIPOを行える体制を整えておく必要があります。準備段階で大切なことは、自社にとって適切な株式上場の方法について現実的な検討を行い、必要な場合は代替の手段を検討しておくことです。最後に、戦略的優先事項の再検討を行う企業は、環境、社会、ガバナンスの目標(ESG目標)に取り組む必要があります。投資家はESG目標を必須事項と考えているからです。

※本ニュースリリースは、2021年9月30日(現地時間)にEYが発表したニュースリリースを翻訳したものです。英語の原文と翻訳内容に相違がある場合には原文が優先します。

英語版プレスリリース:

Year to date global IPO activity exceeds full year 2020 deals and proceeds

EYについて

EY | Building a better working world

EYは、「Building a better working world(より良い社会の構築を目指して)」をパーパスとしています。クライアント、人々、そして社会のために長期的価値を創出し、資本市場における信頼の構築に貢献します。

150カ国以上に展開するEYのチームは、データとテクノロジーの実現により信頼を提供し、クライアントの成長、変革および事業を支援します。

アシュアランス、コンサルティング、法務、ストラテジー、税務およびトランザクションの全サービスを通して、世界が直面する複雑な問題に対し優れた課題提起(better question)をすることで、新たな解決策を導きます。

EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。EYによる個人情報の取得・利用の方法や、データ保護に関する法令により個人情報の主体が有する権利については、ey.com/privacyをご確認ください。EYのメンバーファームは、現地の法令により禁止されている場合、法務サービスを提供することはありません。EYについて詳しくは、ey.comをご覧ください。

本ニュースリリースは、EYのグローバルネットワークのメンバーファームであるEYGM Limitedが発行したものです。同社は、英国の保証有限責任会社であり、顧客サービスは提供していません。

EY Privateについて

EY PrivateのプロフェッショナルはAdvisors to the ambitious™としての経験と情熱を持ってプライベートビジネスとそのオーナーの志の実現をサポートします。EY Privateのチームはビジネスオーナーや起業家との長い協働経験から生まれた独自のインサイトを提供します。これらのチームは、プライベートキャピタルのマネージャーと投資家およびその出資先であるポートフォリオ企業、ビジネスオーナー、ファミリービジネス、ファミリーオフィス、起業家を含む、あらゆる種類のプライベートエンタープライズを支援します。ey.com/private をご覧ください。

EYのIPOサービス

IPOは企業の経営計画における画期的な節目です。EYのチームはIPOサービス業界トップのアドバイザーとして世界中の志ある企業にIPOを成功に導くための助言を行っています。信頼されるビジネスアドバイザーとして、起業からIPO完了までのプロセス、限られたチャンスのなかで目標を達成するための戦略的ポジショニング、公開企業になった際の態勢作りを支援します。2020年に行われた全IPOの総調達額のうち、EYアドバイザーがサービスを提供した企業の調達額は58%を占めました。ey.com/ipo

データについて

Global IPO trends: 1Q 2021レポートおよびey.com/ipo/trendsに示されたデータはDealogicおよびEYによるものです。2021年現時点でのデータ(すなわち1月~9月)のデータは、2021年1月1日から9月21日時点で完了しているIPOおよび2021年9月30日までに完了すると予想されるIPOに基づいています。データは英国時間2021年9月21日営業日終了時点のものです。本書に含まれるすべてのデータは、特に断りのない限り、Dealogic、CB Insights、CrunchbaseおよびEYを出典としています。SPAC(特別買収目的会社)によるIPOは、特に記載のない限り、本レポートのすべてのデータから除外されています。

本件に関するお問い合わせ

EY Japan BMC (Brand, Marketing and Communications)

報道関係者の皆さま:TEL. 03 3503 1037

報道以外について:TEL. 03 3503 1100(大代表)