EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

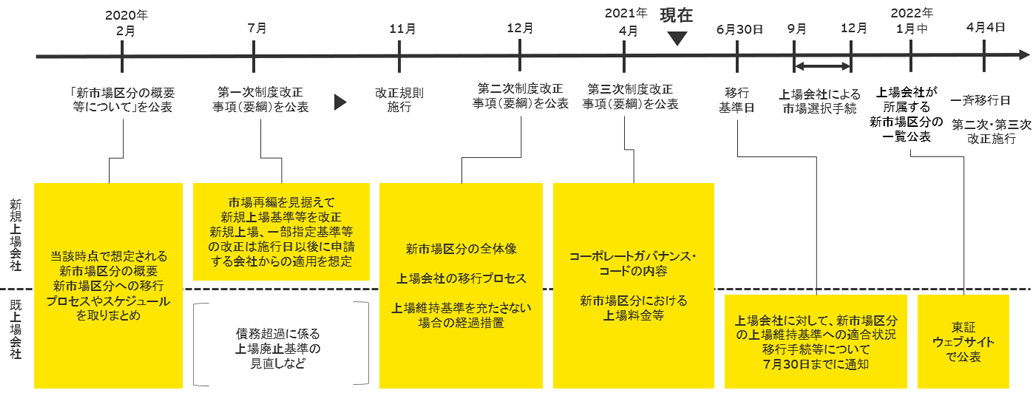

東証は、2022年4⽉を⽬途に市場区分の⾒直しを実施します。本記事では、第三次制度改正事項の公表内容について、新規上場を⽬指すスタートアップが検討すべきポイントをご紹介します。

要点

- 第三次制度改正事項はコーポレートガバナンス・コードの改訂が中心

- プライム市場やスタンダード市場が対象となる改訂だが、グロース市場であっても支配株主を有するスタートアップは対応が求められる

市場区分の再編

本記事は、主に新規上場を⽬指すスタートアップ向けに、2021年4⽉7⽇に公表された第三次制度改正事項(以下、「第三次改正」)の内容について、解説します。

過去記事

※第⼀次制度改正事項

東証の新市場区分に関わる現在の動向 ― 上場を目指すスタートアップが検討すべきポイントとは?

※第二次制度改正事項

東証の新市場区分に関わる現在の動向 ー 第二次制度改正事項の留意点

主な公表事項

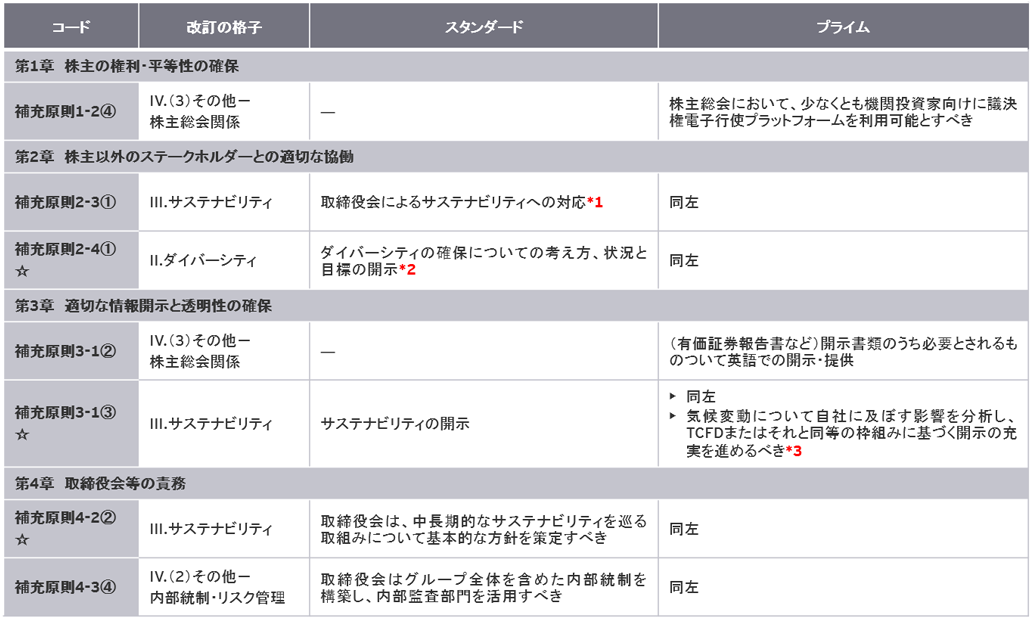

コーポレートガバナンス・コードの改訂案【主にプライム市場、スタンダード市場】

第三次改正では、コーポレートガバナンス・コード(以下、「コード」)の改訂が中心となっています。金融庁と東京証券取引所(以下、「東証」)が事務局を務める「スチュワードシップ・コード及びコーポレートガバナンス・コードのフォローアップ会議」において、コードの改訂が提言されたことを踏まえ、所要の見直しが行われました1。

改訂の背景

コロナ禍を契機とした企業を取り巻く環境の変化の下で新たな成長を実現するには、各々の企業が課題を認識し、変化を先取りすることが求められていること、またそのためには、持続的成長と中長期的な企業価値の向上の実現に向け、取締役会の機能発揮(Ⅰ)、企業の中核人材の多様性(ダイバーシティ)の確保(Ⅱ)、サステナビリティを巡る課題への取り組み(Ⅲ)、その他のガバナンスの諸課題(Ⅳ)に対して、企業がスピード感をもって取り組むことが重要となっていることが、背景として挙げられています2(上記、Ⅰ~Ⅳは下部【表】の「改訂の格子」に対応しています)。

そこで今回、これらの項目につき、現行のコード構成である5つの「基本原則」・31の「原則」・42の「補充原則」を見直し、9項目について改訂を加え、5つの項目を追加し、5つの「基本原則」・31の「原則」・47の「補充原則」、全83項目の構成としました。

新規上場に与える影響

プライム市場は特に入念な対策が必要、スタンダード市場も対策をしっかりと

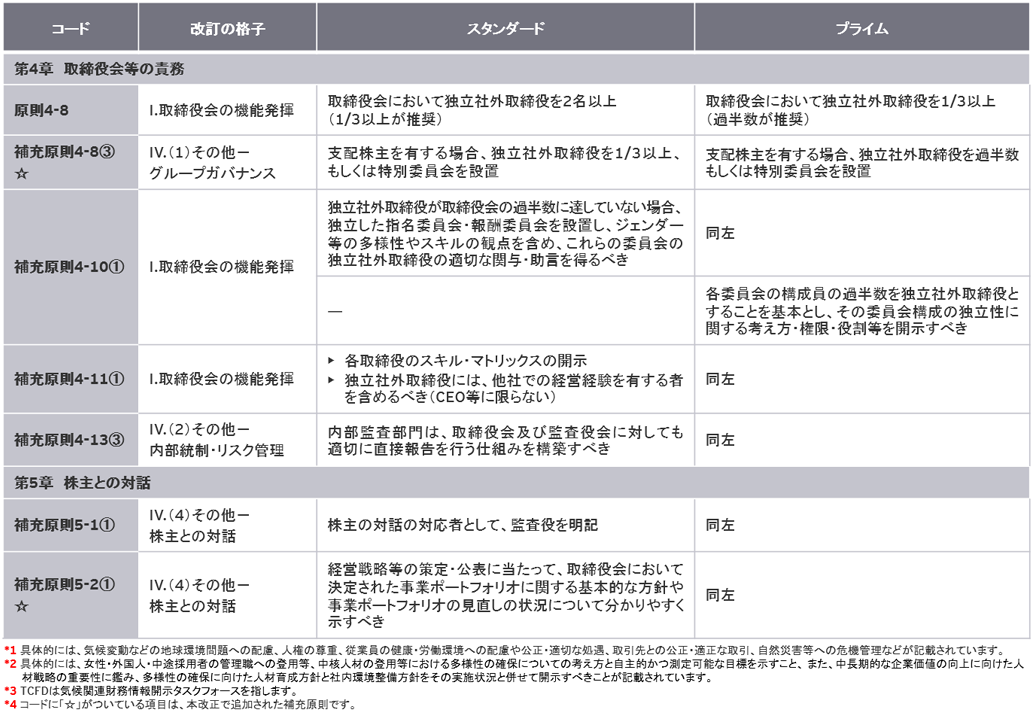

今回は、コードの原則と補充原則の改訂となっており、プライム市場を中心により高いコーポレートガバナンス(以下、「CG」)の設計を促すように改正されています。まず挙げられるのが、原則4-8によって、取締役会において独立社外取締役を2名から少なくとも3分の1以上(過半数が推奨)とすることが提言されました。現状においては、現在の市場第一部の取締役人数平均は8.9人、そのうち独立社外取締役は2.9人程度であり3、大ざっぱにいえば平均として3分の1程度の独立社外取締役が確保されている状況です。IPOにおいては、コードをコンプライする場合、常勤取締役が5~6人のスタートアップは、現行の2名からもう1名追加、7~8人の場合には2名からもう2名追加することとなり、さらなる独立役員候補の選定が必要となってくると考えられます。

また、プライム市場特有のコードの追加として、議決権電子行使プラットフォームの利用(補充原則1-2④)や有価証券報告書などの開示書類における英語での開示・提供(補充原則3-1②)などといった項目が挙げられます。

プライム市場を念頭に置いた場合には、コードの対応に一定の準備期間が必要と考えられることから、2022年4月4日からの適用(新市場への移行日と同日)となります。

スタンダード市場においても、コードの全原則が適用されるため、IPO時にはしっかりとした対策が必要となります。例えば、ダイバーシティの確保についての考え方、状況と目標の開示(補充原則2-4①)、取締役会におけるサステナビリティへの取組み状況の開示(補充原則2-3①、3-1③、4-2②)といった改正は、CGとして求められる範囲が従前より拡充されたものといえます。

また、既存のコードに関しても、各取締役のスキル・マトリックスの開示が記載(補充原則4-11①)されたほか、独立社外取締役には、他社での経営経験を有する者(CEO等に限らない)を含めるべき(補充原則4-11①)とされました。さらに、グループ全体を含めた内部統制を構築し、内部監査部門を活用することが求められる(補充原則4-3④)ほか、内部監査部門は、取締役会および監査役会に対しても適切に直接報告を行う仕組みを構築する(補充原則4-13③。いわゆるデュアル・レポーティングやダイレクト・レポーティング)ことなどが盛り込まれています。

既存上場会社においても、すでにコードの趣旨を取り入れた企業も多い一方で、消極的な上場企業は今回の改訂に追いつけなくなっている状況でもあると想定されます4。また、JASDAQ市場においては、基本原則のみの適用から全コードの適用となるため、対応に追われているものと考えられます。これからIPOを目指すスタートアップにおいても各コードの意義をしっかりと理解し、対策を行っていく必要があるといえます。コードの理解に当たっては、コードの附属文書として位置付けられている「投資家と企業の対話ガイドライン(改訂案)」も併せて読み込んでおく必要があるでしょう。

CG報告書作成における良い準備の一例として、「コーポレート・ガバナンスに関する開示の好事例集」5を参考にするのもよいといえます。各原則の背景・考え方の他、既存上場会社の優良な実開示例が記載されています。

もちろん、個々の会社の実情に応じたCG設計が求められるため、単純な模倣では設計したものとはいえません。上場審査においてCG報告書の提出が求められますが、確認の結果、申請会社の実態と整合していないといった指摘も見られるため、現状と齟齬があるまたは将来的に導入する予定のものをあたかも実施しているかのように記載することのないようにしましょう。

スタンダード市場においては、2021年6月をめどに適用される(遅くとも12月末まで)とされています。

実はグロース市場においても、支配株主を有するスタートアップは注意が必要

グロース市場に関しては、基本原則についての改訂はないため、IPOの準備において特に大きなハードルとなるものはありません。ただし、支配株主を有する会社(子会社上場)に関しては注意が必要です。

補充原則4-8③において「支配株主を有する上場会社は、取締役会において支配株主からの独立性を有する独立社外取締役を少なくとも3分の1以上選任するか、または支配株主と少数株主との利益が相反する重要な取引・行為について審議・検討を行う、独立社外取締役を含む独立性を有する者で構成された特別委員会を設置すべきである。」とされています。

ここ数年、子会社上場への株式市場の目線は厳しくなっているといわれます。子会社上場については、支配株主である親会社と上場子会社の少数株主との間で構造的な利益相反関係が生じていることに加え、海外(米国や英国など)では子会社上場は一般的ではないため、日本特有の現象として海外投資家からは批判的に捉えられています3。

こうした状況を踏まえ、独立役員の追加登用や特別委員会の設置、また任意の指名委員会・報酬委員会といったツールを活用することで、より強固なガバナンス体制を構築することが求められています。

補充原則は、当然のことながらグロースに上場する会社には適用されませんが、上記趣旨を鑑み適切な対応を行っていくことが求められます。また、支配株主のみならず、それに準ずる支配力を持つ主要株主(支配的株主)を有する上場会社においても、本改訂を基にした対策をとることが望ましいとされています2。

出所︓(株)東京証券取引所「コーポレートガバナンス・コードと投資家と企業の対話ガイドラインの改訂について」(2021年4月6日、www.jpx.co.jp/rules-participants/public-comment/detail/d1/nlsgeu000005hprf-att/nlsgeu000005hpuo.pdf)を基にEY作成

第三次改正は、2021年4⽉7⽇に公表され、2021同年5⽉7⽇までパブリック・コメントを受け付ける予定です。

参考 用語などの解説

- コーポレートガバナンスと、コーポレートガバナンス・コード

CGは、上場を目指す企業をはじめ、健全な経営を行う上でも参考にすべき概念といえます。東証は、CGについて、「会社が、株主をはじめ顧客・従業員・地域社会等の立場を踏まえた上で、透明・公正かつ迅速・果断な意思決定を行うための仕組みを意味する。」として、実効的なCGの実現に資する主要な原則を2015年6月に「コーポレートガバナンス・コード」として取りまとめています。

- コーポレートガバナンス・コードの構成

コードは、上場会社において持続的な成長と中長期的な企業価値の向上のための自律的な対応を図り、会社、投資家、ひいては経済全体の発展に寄与することを目的として取りまとめられたもので、5つの「基本原則」・31の「原則」・47の「補充原則」から構成されています(全83原則。今回の改定案を含む)。「基本原則」は、5つのベースとなるルールで定められており、それらをより具体化したものが「原則」・「補充原則」です。コードは、それぞれの会社が自らの置かれた状況に応じて、実効的なガバナンスを実現できるように「プリンシプルベース・アプローチ」(原則主義)が採用され、また、法令と異なり法的拘束力を有する規範ではないため、「コンプライ・オア・エクスプレイン」(原則を実施するか、実施しない場合にはその理由を説明する)の手法が採用されています。従って、「実施しない理由」を十分に説明することにより、一部の原則を実施しないことも想定されています。スタンダード市場、プライム市場は全コードの原則が適用され、グロース市場は、基本原則のみが適用されます。

- 任意の指名・報酬委員会の設置

独立社外取締役を中心に構成される、常勤取締役の監督やけん制を目的として設置される任意の諮問機関であり、法的に要請されているものではありません。取締役の指名や報酬は代表取締役に一任されることが多く、その決定過程が不透明になりがちでした。これは、取締役会において議論しようにも、経営陣自らの事柄に関し、取締役全員がいる場においてすべてをオープンかつ本音で話すことが難しいためです。そこで、指名・報酬委員会という任意の諮問委員会を設けることで適切なモニタリング機能を果たすことができます6。

- 特別委員会の設置

上記と同様に、任意の諮問機関となります。支配株主を有する上場会社においては、支配株主と少数株主との利益相反が生じ得る取引・行為(例えば、親会社と子会社との間で直接取引を行う場合、親会社と子会社との間で事業譲渡・事業調整を行う場合、親会社が完全子会社化を行う場合等)のうち重要なものについて、独立した特別委員会(任意の諮問委員会。名称は個々の上場会社によって異なる)における審議・検討を通じて、少数株主保護を図ることが求められています2。

今後の改正予定

新市場区分への移行までに行われる第一次から第三次の制度改正事項が示され、IPOを目指す上場会社に影響する事項は全て公表されました。今後は、既存上場会社において市場選択手続などが予定されています。

(参考)市場区分の⾒直しスケジュール

出所︓(株)東京証券取引所「新市場区分の概要等について」(2020年2⽉21⽇、https://www.jpx.co.jp/corporate/news/news-releases/0060/20200221-01.html)を基にEY作成

脚注

- (株)東京証券取引所「フォローアップ会議の提言を踏まえたコーポレートガバナンス・コードの一部改訂に係る上場制度の見直しについて」(2021年4月7日、https://www.jpx.co.jp/rules-participants/public-comment/detail/d1/nlsgeu000005hprf-att/nlsgeu000005hptg.pdf)

- (株)東京証券取引所「コーポレートガバナンス・コードと投資家と企業の対話ガイドラインの改訂について」(2021年4月6日、https://www.jpx.co.jp/rules-participants/public-comment/detail/d1/nlsgeu000005hprf-att/nlsgeu000005hpuo.pdf)

- (株)東京証券取引所「東証上場会社コーポレート・ ガバナンス白書2021」(2021年3月、https://www.jpx.co.jp/news/1020/nlsgeu000003zc0h-att/nlsgeu000003zc32.pdf)

- 日本経済新聞「経営への意識の差」(2021年4月9日、https://www.nikkei.com/article/DGKKZO70845850Z00C21A4ENI000/)

- (株)東京証券取引所「コーポレート・ガバナンスに関する開示の好事例集」(2019年11月29日、https://www.jpx.co.jp/equities/listing/cg/tvdivq0000008jdy-att/nlsgeu000004epdr.pdf)

- BUSINESS LAWYERS「ガバナンス高度化のための実務対応 第3回 任意の指名・報酬委員会の運用」(2020年8月4日、https://www.businesslawyers.jp/articles/810)

【共同執筆者】

衛藤 和也

(EY新日本有限責任監査法人 企業成長サポートセンター マネージャー)

『会計士 × 上場審査 × スタートアップ支援。

この経験と人脈を活かして、スタートアップの持続的な成長をサポートします』

多様な業種の法定監査・任意監査やIPO支援業務を担当後、日本取引所自主規制法人(日本取引所グループ)の上場審査部に出向し、上場審査業務に従事。帰任後は「企業成長サポートセンター」に所属し、会計監査、IPO支援等の業務を担う。

著書:「IPOをやさしく解説!上場準備ガイドブック」

※所属・役職は記事公開当時のものです。

サマリー

東証は、2022年4⽉を⽬標に新市場区分への移⾏を⾏い、現在5つの市場区分から3つへ再編されます。第三次改正は、コーポレートガバナンス・コードの改訂が中心となっています。

EYの最新の見解

東証の新市場区分に関わる現在の動向 ― 上場を目指すスタートアップが検討すべきポイントとは?

東証は、2022年4月を目標に新市場区分への移行を行い、現在5つの市場区分から3つへ再編されます。第一次改正の概要は、「マザーズから市場第一部への昇格時に適用されていた緩和要件の廃止」「市場第一部への赤字上場の緩和」「マザーズにおける『事業計画及び成長可能性に関する事項』の継続的な開示」の3点です。

東証の新市場区分に関わる現在の動向 ― 第二次制度改正事項の留意点

東証は、2022年4月を目途に市場区分の見直しを実施します。本記事では、第二次制度改正事項の公表内容について、新規上場を目指すスタートアップが検討すべきポイントをご紹介します。