EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

小売・交通・通信といった非金融業者では、本業との金融サービスの融合が急速に普及しています。

このようなトレンドのもと、非金融業者では競争優位を保つための包括的デザインの洗練化、金融業者では非金融業者との協業と防衛が求められています。

要点

- 金融サービスは各種規制緩和と、クラウドサービス・API・AI等の情報技術の進化により参入障壁が大きく低下し、非金融業者による金融業参入が加速している。

- 今後、非金融業者における金融サービスの融合は不可逆的なトレンドであることを所与の条件とし、非金融業者・金融業者共に新たなビジネスモデルの考察が求められる。

Ⅰ はじめに

日本国内における少子高齢化に伴う人口減少、地域過疎化といったマクロトレンドに加え、足元で発生した新型コロナウイルス感染症(COVID-19)のまん延は、多くの事業にとってビジネスモデル転換の必要性を突き付けています。

このような環境下、非金融業者において本業のサービス提供フローに金融サービスを組み込む「Embedded Finance(埋め込み型金融)」への取り組みが顕著となっています。これまで、金融サービスは、規制緩和やIT技術の進化を背景に、異業種からの参入が相次いでいましたが、本稿ではあらためて、Embedded Financeの意義と、金融・非金融業者のとるべきアプローチについて考察します。

Ⅱ 金融業参入障壁の低下と包括的サービスデザイン

1.規制緩和とIT技術進化による参入障壁の低下

かつて金融業は、厳格な法要件と、堅固なシステム構築・高度な専門性が求められる、極めて参入障壁の高い事業でした。依然、「お金」を扱う事業ゆえの厳格さは求められる一方で、規制緩和とIT技術の進化は金融業への参入障壁を低下させました。

まず規制緩和ですが、1996年より実施された金融ビッグバン以降、金融業に対する規制は着実に緩和を続けています。当初は、株式売買委託手数料の自由化や銀行における投資信託の窓口販売等、金融機関そのものの競争自由化・競争力強化に向けた規制緩和でした。しかし昨今では、銀行・証券・保険の各種サービスをワンストップで仲介提供できる金融サービス仲介業※1 の創設や、クレジットカードの極度額や送金額上限の少額類型化による順守要件の緩和※2 等、非金融業者やスタートアップによる参入を促す法改正が続いています。また、21年4月には厚生労働省より給与デジタル払いの制度設計案の骨子が示されており、時代の変遷とともに今後一層、金融サービス提供者は多様化していくものと推察します。

次にIT技術の進化では、クラウドソーシングやオープンソース等の普及が設備コストの低減を、AIやRPAの普及は人的コスト(専門性と労働力)の低減を可能としました。また、18年6月施行の銀行法改正によるAPI環境整備の努力義務化等により、APIエコノミーの整備・拡充も進んできています。欧米での先行事例が多いですが、国内でも銀行によるBaaS(Banking as a Service)サービスの提供や、FinTech(フィンテック)事業者による先進的機能のAPI提供等、金融業の展開に際しては堅固なシステムを必ずしも自前で構築せずとも、他社サービスの利活用が可能となってきています。

※1金融サービスの提供に関する法律(21年11月施行)www.fsa.go.jp/common/diet/201/index.html

※2 登録少額包括信用購入あつせん業(21年3月施行)www.meti.go.jp/policy/economy/consumer/credit/R2kaiseinogaiyou2.pdf

第二種・第三種資金移動業(21年5月施行)www.fsa.go.jp/news/r2/sonota/20201225-2/20201225-2.html

2.消費者行動の変容と求められる包括的サービスデザイン

1990年後半以降でのインターネットやスマートフォンの急速な普及は、消費者行動とサービス・コミュニケーションの在り方を大きく変容させ、今では非対面での行動完結は一般的となりました。

非対面取引における消費者購買導線において、決済・融資といった金融サービスは「手段」であり、その「手段」のためにUXが妨げられること(金融機関サイトへの遷移や各サービスでの本人認証等の煩わしさ)は顧客の離脱・離反に結び付きます。大手の非金融コングロマリット企業では、消費者導線上の決済・融資といった「手段」を、外部金融サービスへのインターフェースではなく内製化による購買導線への組み込み(ビルドイン)を行うことで、UX高度化(顧客離反防止)に努めてきました。

また、金融サービスの組み込みは、自社ポイントプログラム等と連環したサービス設計の自由度を高め、消費購買/サービス利用への動機付け(アップセル・クロスセルの実現)を行うとともに、金融サービス提供に伴う新たな顧客データを獲得し、これまで以上に多面的な顧客理解とアプローチを可能としました。

このように、消費購買行動の非対面化の加速や、技術進化による商品・サービスの急速なコモディティー化が進む昨今においては、購買導線に沿った金融/非金融サービスのシームレス化、ならびに認証やポイントサービスを含めた包括的なサービスデザインを通じた体験価値の向上が極めて重要となっています。

Ⅲ 包括的サービスデザインと、Embedded Finance構築に向けたアプローチ

1.金融サービス提供における分業化の加速

これまでの整理のとおり、規制緩和・IT技術の進展は金融業への参入障壁を低下させるとともに、購買行動のデジタル化は、金融/非金融サービスの垣根を越えた包括的サービスデザインを要請しています。近い将来、新型コロナウイルス感染症の沈静化により対面ビジネスも活気を取り戻すことを期待する一方、このような非対面取引の浸透、ならびに金融/非金融のサービス融合のトレンドは不可逆的なものであり、今後、一層金融サービス以外でのユーザー接点を持つ非金融業者のプレゼンスは大きくなるものと考えます。

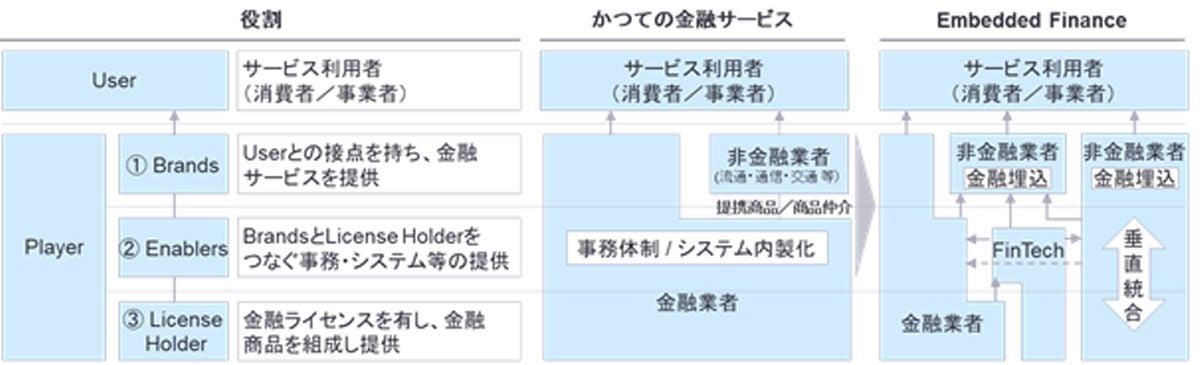

Embedded Financeを担うプレーヤーは、①Brands、②Enablers、③License Holderに大別されます。かつての金融サービスは①から③を金融業者が一貫して担い、必要に応じて非金融業者へ提携商品の提供等を行ってきましたが、既に大規模な顧客基盤を有する大手流通小売り・通信事業者等では、多岐にわたる金融サービスの埋め込みを行うとともに、実行体制を内包(垂直統合)し、顧客の囲い込みを行っています。今後は、同様のアプローチを志向する大規模な顧客基盤を持たない中・小規模の非金融業者に対し、金融ライセンス・事務/オペレーションの各機能提供を金融業者・フィンテック業者・大手非金融業者が競って行うことが予想されます。金融機関がリスクを取りづらい先鋭的な技術/サービス開発をフィンテック事業者が進めたように、今後各社の経営資源の濃淡により①・②・③の分業が進展するものと見込まれます(図1 参照)。

また、あくまでも“金融サービスは本業におけるUX・CS(顧客満足)向上のための手段”と考える非金融業者にとっては、採算を度外視した金融サービスの提供を行うことも十分に考えられます。金融/非金融を跨いだ包括的なサービスデザインの追及は、これまでの金融事業環境を大きく変容させるとともに、金融/非金融業者にとってビジネスモデルの再考を求めています。

図1 Embedded Financeのプレーヤー

2. 各プレーヤーにおける対応

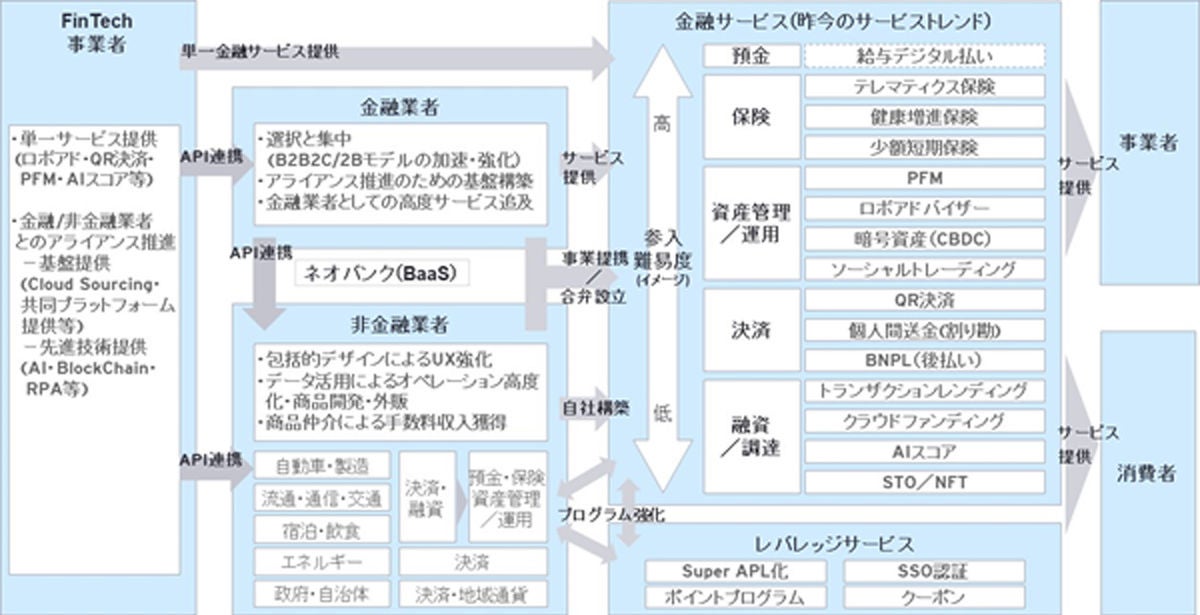

それでは、Embedded Financeが拡大する中、金融業者/非金融業者はどのようなビジネスモデルを検討する必要があるのでしょうか。以下に、それぞれの立場で、さらなる成長、持続可能なビジネス構築に向けたアプローチについて考察します(図2 参照)。

非金融業者

非金融業者においては、前述の通り、単一サービス提供の「点」から、金融サービスを含めた購買導線上の「線」、さらには複数サービス・ポイントプログラムを含めた「面」での包括的サービスデザインの検討・実装が必要となります。

なお、金融サービスの埋め込み・提供においては、大きくは①自社での金融ライセンス取得・サービス提供、②金融業者とのアライアンスによる提携商品提供、③金融業者の商品の仲介提供、といった選択肢があります。実現手段の検討では、費用対効果や既存リソースの有無等の論点は多数ありますが、“自社にて実現したいUX(包括的サービスデザイン)をどの選択肢であれば実現できるか”を第一の基準に判断を行うことが肝要です。

アプローチの方向性

- 包括的サービスのデザイン

- 本業に近接する金融サービス(決済・融資・損保など)の埋め込みによる導線のシームレス化(画面遷移削減・追加認証の排除等)と、金融サービスを活用することによる本業の高度化

- ポイントサービスや認証機能等、複数のサービスセグメントをつなぐレバレッジサービスのデザイン高度化

- 仕入れ業者・テナントの店子等との共創関係(エコシステム)創出のデザイン(融資やファクタリング・決済ツール提供・送客支援等)

- 実現手法の検討と実装

- Embedded Financeの実装を通じて得たい価値のクライテリア整理(UX向上・CS向上・収益としての新たな柱等)

- 上記クライテリアに即した実現手法の検討と実装(内製実装・アライアンス等)

- データの活用

- 本業保有の各種ライフログデータと金融サービス・レバレッジサービスを含めた顧客の立体的な理解。また、そのデータを活用したプロモーション高度化、金融サービス開発・差別化(テーラーメイド型商品・AI活用によるインスタント提供等)

- 匿名加工を前提とした情報提供サービスの検討(金融機関や他業への外販や、仕入れ業者・店子に対するコンサルティングサービス提供等)

金融業者・フィンテック事業者

非金融業者の金融業進出・サービス提供が今後一層加速することによる顧客接点の希薄化を所与の条件として、今後も自社の経営資源にて拡大・成長が見込める領域の選定、ならびにその他領域におけるB2B2C・B2B2B型のエコシステム構築が重要となります。エコシステム開発においては、非金融業者が新たな顧客となるため、非金融業者に選定されるための機能/サービスの差別化が肝要となります。

アプローチの方向性

- 選択と集中

- アプローチすべき顧客セグメント(地域・年代・資産層等)、提供商品、チャネル等これまで広域に手掛けてきたビジネスに対する選択と集中

- 非選択領域における積極的な非金融業者とのアライアンスの推進、B2B2C・B2B2Bのエコシステム構築(非金融業者における金融業内製化への防衛)

- アライアンスを前提としたプラットフォーム構築

- 非金融業者の要請にこたえるための、サービスのコンポーネント化・プラットフォーム構築(柔軟なAPIとカスタマイズ基盤構築、サービス開発の高スピード化・低コスト化に向けた分散型台帳やAI基盤などへの刷新。必要に応じたフィンテックベンチャーとの出資等含むアライアンス)

- 自社の競合対比優位領域の先鋭化ならびに訴求(金融機関としての安全・強固を訴求したデジタルIDやKYC・AML機能等)

- アライアンス先(非金融業)のサービス高度化・業務効率化に資する企画機能・コンサルティングサービスの提供

- 事業多角化

- 既存事業とのカニバリゼーションを恐れない、最新技術やスキームを活用した金融サービス開発(フィンテック事業者買収や合弁会社設立等)

- 自ら新たなBrandsとなり顧客接点を創出するための他業進出(既存の産業区分に捉われず、P2Pサービス・ソーシャルビジネス等、次世代を見据えた検討)

Ⅳ おわりに

包括的サービスの検討、ならびにEmbedded Financeの実現においては、金融/非金融業者問わず、自社の強みを明確にするとともに、何よりも顧客を中心に据え、行動・モチベーションを阻害する根本課題を払拭し、体験価値を向上させることが肝要です。

既存金融機関にとって、足元の潮流は一義的には競争環境の激化と捉えられますが、欧州の大手銀行がBaaSビジネスを積極的に提供しているように、産業構造の変化の節目として新たな成長曲線を描くためのポジティブな機会と捉えるマインドセットが必要であると考えます。

EYでは、国内外の金融/非金融業者への数多くの支援実績を基に、本稿で述べた論点を踏まえ、金融/非金融を俯瞰(ふかん)したビジネスデザイン、事業戦略策定、機能具備に向けたM&Aやシステム・オペレーション構築などの支援を提供しています。

図2 金融サービス提供形態の多様化

サマリー

非金融サービスと金融サービスは、情報技術の進展とともにより一層シームレスな融合が図られていきます。

非金融業者においては、顧客価値体験を最大化するための包括デザインを、金融業者では非金融業者とのアライアンスによる新たなエコシステム開発と選定されるための金融機能高度化が急務となります。