EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

金融業界は現代の技術革新の最前線に位置し、特に生成AI(人工知能)の進化が大きな役割を果たしています。

本稿では、金融機関における生成AIの活用とその影響に焦点を当て、特に人間の本質的な価値とアイディエーションプロセスにおけるその役割について深く掘り下げます。

要点

- 金融機関における生成AIの導入は顧客サービスのパーソナライズ化と業務効率の向上を実現し、業界変革を促進。

- アートシンキングとAIの融合により、革新的なアイデアの創出と新しいビジネスモデルの開発を可能にする。

- 生成AIの進化は、人間の創造性、倫理的判断、共感力の重要性を再認識させ、新たなイノベーションを創造。

生成AIがグロース戦略にどう影響を与えるのか?

EYの「Ideation for Innovation」プログラムを事例に、AIと人間の共創がもたらす新たな可能性と、それに伴う課題について考察します。生成AIが金融業界にもたらす利点に注目しつつ、人間の創造性、倫理的判断、共感力といった特性の重要性を再確認します。この本稿を通じて、金融業界におけるAIの未来と、それが人間に求める新たな役割についての理解を深める機会とすることを狙います。

金融機関における生成AIの導入とその影響

金融機関における生成AI(人工知能)の導入は、顧客サービス、業務効率、リスク管理という3つの主要な領域で顕著な影響を及ぼしています。生成AIの進化により、これらの分野における革新が加速し、金融サービス業界における競争力の源泉が変化しています。

まず、顧客サービスにおいて、生成AIは個々の顧客に合わせてカスタマイズされた体験を提供することで、従来の一律的なサービスを超越しています。AIは顧客の過去の取引履歴、行動パターン、さらには社会的・経済的背景を分析し、そのデータを基にパーソナライズされた投資提案や財務アドバイスを行う能力を持っています。これにより、顧客一人一人のニーズに合ったサービスが実現され、顧客満足度の向上に直結しています。

業務効率の向上に関しては、生成AIの導入により、金融機関の内部プロセスが根本から変わり始めています。AIによる自動化は、取引の処理速度を高め、エラーの発生を減少させることで、業務の効率と精度を向上させています。特に、反復的で時間のかかる作業をAIが引き受けることにより、従業員はより高度で価値のある業務に集中できるようになります。また、AIが複雑なデータセットを処理し、意思決定をサポートすることで、リスク管理やコンプライアンスの領域でも大きな進歩が見られます。

リスク管理の強化という面では、生成AIは金融市場の予測と分析において新たな地平を開いています。市場の動向、政治的・経済的変動、さらには社会的トレンドをリアルタイムで分析し、それらの情報を基にリスク評価を行うことが可能になっています。このような高度な分析能力により、金融機関はより効果的なリスク管理戦略を立て、不測の市場変動に迅速かつ適切に対応することができるようになります。これにより、金融市場の不確実性を管理する能力が高まり、全体的な金融システムの安定性が向上しています。

以上の点から、金融機関における生成AIの導入は、顧客体験の向上、業務プロセスの効率化、リスク管理の最適化という3つの重要な分野で顕著な効果をもたらしています。これらの進化は、金融業界におけるサービスの質を高め、新たなビジネスモデルの創出に寄与しています。しかし、同時に、これらの技術的進歩により、AIの倫理的・社会的影響に関する考察も一層重要になっています。プライバシーの保護、透明性の確保、公正な意思決定の保証など、新たな課題に対しても、金融機関は適切な対応策を模索する必要があります。

アートシンキングとの融合

金融機関における生成AIの活用において、アートシンキングとの融合は、従来の論理的・分析的アプローチに新たな次元を加えることで、革新的なアイデアの創出を促進します。アートシンキングは、直感、感性、創造性を重視する思考プロセスであり、従来の枠組みや前提条件にとらわれない自由な発想を可能にします。金融機関においては、このような思考が新しい顧客体験の創出や、未探索のビジネスモデルの開発につながります。

AIを活用した完全にパーソナライズされた金融サービスの提供、リアルタイムの市場分析に基づく動的な投資戦略の開発、AIと人間の相互作用を最適化する新しいインターフェースの設計など、アートシンキングによって、これまでにない斬新なアイデアが生まれる可能性があります。しかし、アートシンキングを実践するには、従来の思考パターンを変える必要があります。組織文化の変革が必要であり、従業員が自由にアイデアを発信し、試行錯誤を恐れずに挑戦できる環境の構築が求められます。また、多様なバックグラウンドを持つ人材の採用や、異なる部門間の協力を促進することも、新しい視点をもたらし、創造的なアイデアの創出に寄与します。

図1 アートシンキングにより創造された生成AI活用アイデア

アートシンキングは、新しいアイデアを生み出すだけでなく、それらを実現可能なビジネスソリューションに変換するプロセスにも重要です。アイデアの評価、プロトタイピング、フィードバックの収集、継続的な改善が含まれます。このプロセスを通じて、金融機関はAIの可能性を最大限に活用し、競争優位を築くことができます。

イノベーションへの移行とアイディエーションの重要性

金融機関におけるイノベーションのプロセスは、従来の意見集約型のワークショップから、より大胆で創造的な「ムーンショット」型のアイディエーションへとシフトしています。この変化は、アートシンキングと生成AIの活用を組み合わせることで、さらに加速される可能性があります。

アートシンキングは、直感や感性を重視し、非線形な思考を促進するアプローチです。このプロセスでは、従来の枠を超えたアイデアが生まれやすくなります。一方で、生成AIは、これまで人間が単独で行ってきたアイディエーションのプロセスを強化するツールとして機能します。AIは膨大なデータを分析し、隠れたパターンや関連性を発見することで、新しいアイデアの源泉となり得ます。

金融機関におけるムーンショット型のアイディエーションでは、生成AIを活用して、市場のトレンド、顧客の行動、経済の変動などのデータを分析し、これらの情報をアートシンキングのプロセスに組み込むことが重要です。例えば、AIが提供する予測や分析結果を基に、新しい金融商品やサービスのコンセプトを考案することが可能になります。また、AIは、異なる業界や文化からのインスピレーションを提供することもでき、これが全く新しい視点をもたらすことにつながります。

生成AIはアイディエーションのプロセスを迅速化し、より多くのアイデアを短時間で生成することを可能にします。これにより、金融機関は迅速に市場の変化に対応し、イノベーションの機会を逃さないようにすることができます。しかし、AIとアートシンキングを組み合わせる際には、AIの提案するアイデアが常に最適な解決策とは限らないことを理解することも重要です。AIはあくまでツールであり、最終的な判断は人間の創造性と直感に依存します。したがって、AIを活用しつつも、人間の直感、経験、倫理的判断を重視するバランスの取たアプローチが求められます。

EYの「Ideation for Innovation」プログラム

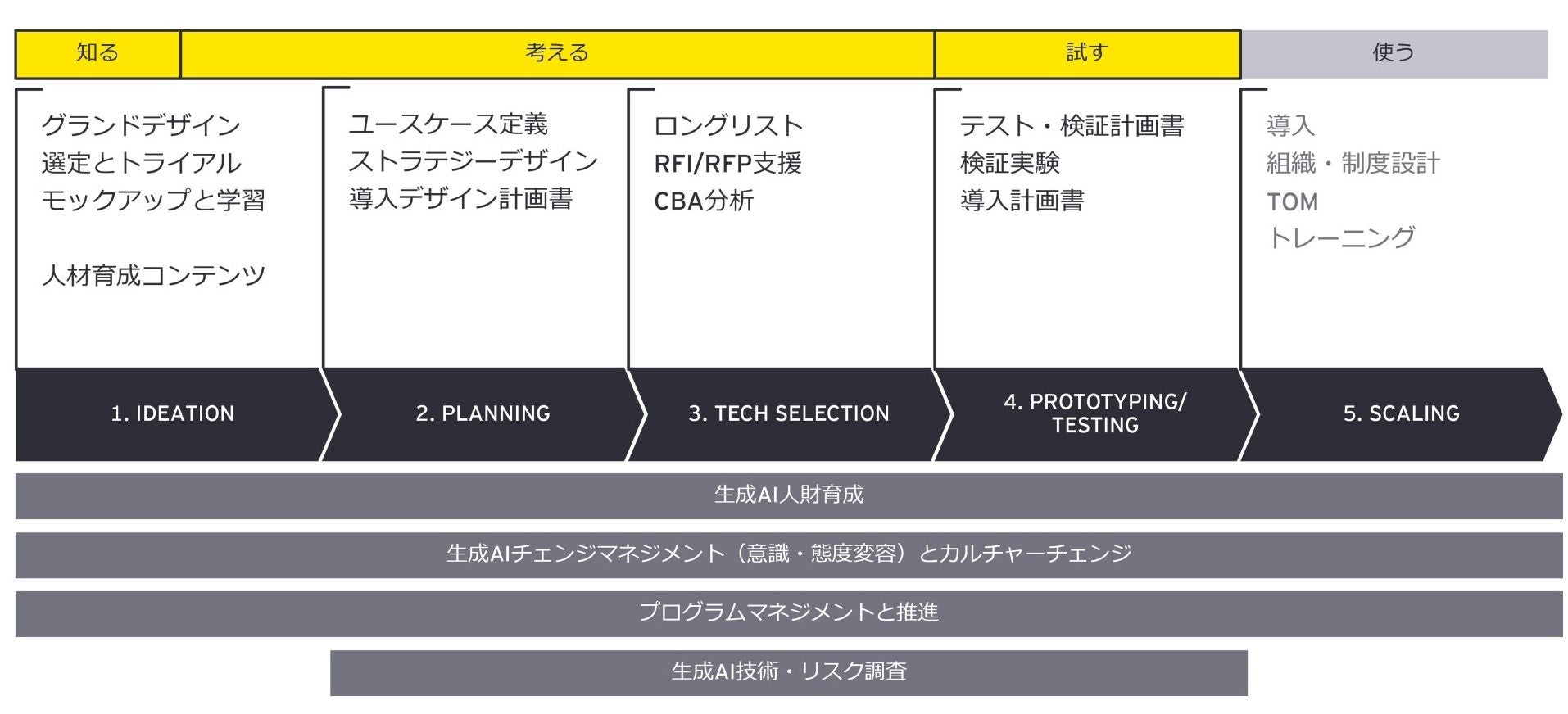

EYの「Ideation for Innovation」プログラムは、金融機関が生成AIを活用して直面する課題に対応し、革新的なアイデアを生み出すための包括的なアプローチを提供します。このプログラムは、主に「知る」「考える」「試す」の3つのフェーズで構成されています。

図2 生成AI活用教育骨格

「知る」フェーズ

この初期段階では、参加者は金融業界の未来におけるトレンドと生成AIの基本原理、機能、そして可能性について学びます。ここでは、AI技術の進化が金融サービスに与える影響に焦点を当て、その理解を深めます。さらに、AIの倫理的・社会的な側面についても考慮し、参加者が包括的かつバランスの取れた視野を持つよう導きます。このフェーズでは、AI技術の基礎知識を身に付ることが重視され、金融業界におけるAIの応用例を通じて、その実践的な理解を深めます。

「考える」フェーズ

このフェーズでは、参加者は生成AIを活用した金融サービスの新しいビジネスモデルを企画します。アイディエーションのセッションやブレインストーミングを通じて、AIが金融業界にもたらす機会を探求します。ここでの目的は、顧客のニーズを満たし、市場での競争優位を確立するための革新的なアプローチを考案することです。参加者は、AIの潜在能力をフルに活用した新しいサービスやプロダクトの構想を練り上げ、それらが実際の金融環境にどのように適用され得るかを検討します。この段階では、創造的思考と実践的なアプリケーションのバランスを重視し、実現可能なイノベーションを目指します。

「試す」フェーズ

最後のフェーズでは、企画されたアイデアを実現に移すための具体的な計画が策定されます。ここでは、プロトタイピング、市場テスト、フィードバックの収集、そして必要に応じたアイデアの調整を行います。参加者は、実際のビジネス環境において生成AIをどのように導入し、統合するかについて深く掘り下げ、技術的な実現可能性、財務的な側面、運用上の課題に焦点を当てます。このフェーズは、理論から実践への移行を促し、参加者に実際のビジネスシナリオでAIを活用する経験を提供します。この段階で得られる洞察は、金融業界におけるAIの応用において重要な意思決定を行う際の基盤となります。

EYの「Ideation for Innovation」プログラムは、これらの3つのフェーズを通じて、参加者が生成AIの持つ無限の可能性を理解し、それを実際のビジネス環境で応用するための知識とスキルを習得することを目指しています。このプログラムは、金融業界の未来を形作る上で重要な役割を果たすでしょう。

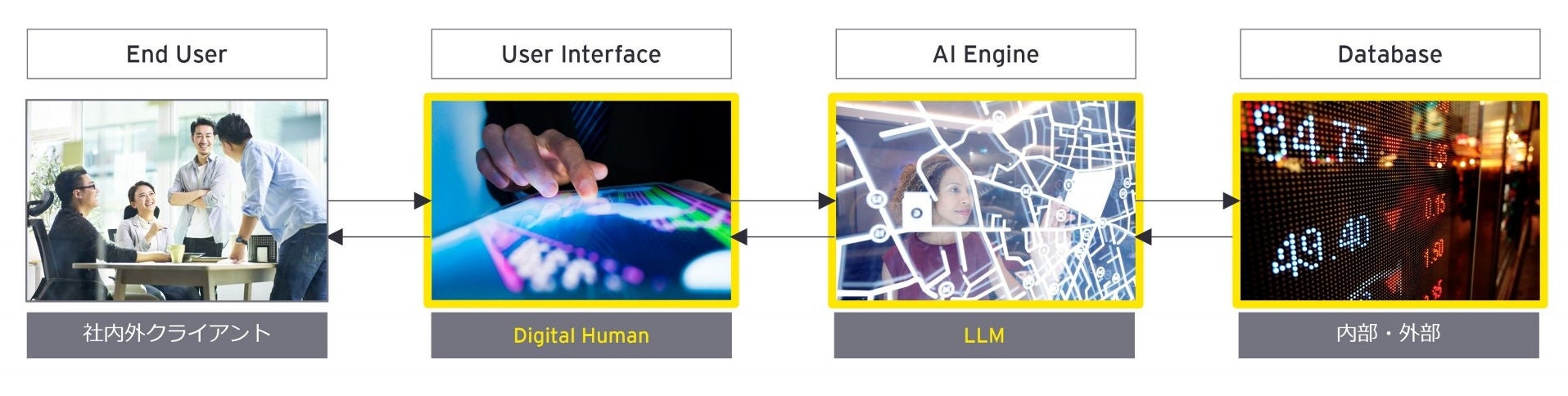

図3 デジタルヒューマン×LLM

EYの「Ideation for Innovation」を通じて創造された事例

EYの「Ideation for Innovation」プログラムを通じて、金融機関は生成AIを活用した革新的なサービスが創造され、現在検討されている具体的な事例をいくつか紹介します。

例1:デジタルヒューマンによる資産運用アドバイザー

このサービスでは、高度に発達したAIがデジタルヒューマンの形を取り、人間のアドバイザーと同様の対話能力で顧客とコミュニケーションを行います。AIは顧客の過去の投資履歴、現在の財務状況、将来の目標などを分析し、それに基づいてパーソナライズされた資産運用の提案を行います。このデジタルアドバイザーは、顧客の質問にリアルタイムで応答し、複雑な金融商品をわかりやすく説明することができるでしょう。

図4 Ideation for Innovationと全体ロードマップ例

例2:完全自動化したローン審査プロセス

このシステムでは、AIが顧客の信用情報、過去の取引履歴、現在の市場の動向などを総合的に分析します。AIはこれらの情報を基に、迅速かつ正確なローン審査を行い、金融機関にとってのリスクを最小限に抑えつつ、顧客には迅速なローン承認プロセスを提供します。この自動化されたプロセスにより、手作業によるエラーが減少し、顧客満足度が向上します。

例3:スマート店舗~AIにより運営される銀行店舗

このコンセプトでは、AIが銀行店舗の運営を全面的に担います。AIは顧客の行動パターンを分析し、それに基づいて各顧客に最適化されたサービスを提供します。例えば、AIは顧客が入店するとすぐにその人のプロファイルを認識し、個人に合わせたサービスを提案します。また、店舗内の業務はAIによって自動化され、顧客の待ち時間が短縮され、より効率的なサービス提供が可能になります。このスマート店舗は、人的リソースの効率化だけでなく、顧客体験の大幅な向上を実現するでしょう。

生成AIの活用と人間の本質的な価値

金融機関における生成AIの進展は、人間の真の価値という新たな問いを提起しています。AIがデータ処理や分析、一部の意思決定を担う中で、人間の創造性、直感、感性といった特性が前面に出てきています。AIは膨大なデータを効率的に処理し、パターンを識別することに長(た)けていますが、これを基に新しいアイデアを生み出し、創造的な解決策を導くのは人間の役割です。例えば、AIによるデータ分析を基にした資産運用アドバイスや、顧客サービスの自動化は、AIの分析能力と人間の創造的な発想が組み合わさることで初めて実現可能になります。

人間の倫理的判断と価値観の重要性も強調されます。AIの判断はそのアルゴリズムや訓練データに依存していますが、これらは必ずしも完全ではありません。倫理的な観点からの判断や、社会的な価値観を反映させることは人間にしかできない重要な役割です。例えば、完全自動化されたローン審査プロセスにおいても、最終的な判断には人間の倫理的な考慮が必要です。

さらに、人はAIとの協働を通じて、新たな学習と成長の機会を得ます。AIの活用は、人間がこれまで気づかなかった視点を提供し、新しい知識やスキルを獲得するきっかけを作ります。このような学習は、金融業界におけるイノベーションの持続的な推進力となり得ます。

最後に、人は共感や感情を通じて顧客との関係を築きます。AIが提供するパーソナライズされたサービスも重要ですが、顧客との信頼関係を構築し、深い理解を得ることは、人間の温かみと共感能力によって成し遂げられます。顧客との接点において、AIは効率性と精度を提供する一方で、人間は感情的なつながりや共感を通じて顧客の心を掴むことができるでしょう。

生成AIの活用が進む中で、人の創造性、倫理的判断、学習能力、共感力といった本質的な価値が、これまで以上に重要になっています。金融機関におけるAIの技術的進歩と共に、これら人固有の資質が金融業界のイノベーションと成長をけん引する鍵となることは疑いありません。

サマリー

生成AIは金融機関の技術的な転換点となり、また活用する人にとっても大きな変化を促す存在となります。その結果、AIによって高度化されるサービスに対し、人は創造性、倫理的判断、共感力といった本質的な価値で評価される時代へと移行し、技術的進歩と人間の固有の特性が融合する新しい時代を迎えるでしょう。