EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

企業結合(平成25年改正会計基準) 第5回:逆取得の会計処理

公認会計士 伊藤 毅

5. 逆取得について

企業結合が議決権のある株式の交付により行われる場合は、通常、議決権のある株式を交付する企業が取得企業とされますが、吸収合併の場合など、法律上存続する会社(存続会社)が議決権のある株式を交付するものの、法律上消滅する会社(消滅会社)の株主が合併後に存続会社の議決権総数の過半数を保持又は受け取る結果、消滅会社が取得企業に該当し、存続会社が被取得企業に該当する場合があります。このような事象は、議決権のある株式を交付した会社と企業結合会計上の取得企業とが一致しないという意味で「逆取得」と呼ばれます。

例えば吸収合併が逆取得となる場合、存続会社の個別財務諸表上では消滅会社の資産及び負債を合併直前の適正な帳簿価額で引き継ぐことになりますが、連結財務諸表上では経済的実態に即して消滅会社を取得企業、存続会社を被取得企業としてパーチェス法が採用されます。

(1) 吸収合併の場合

a. 逆取得の具体例

吸収合併の場合には、前述のように消滅会社=取得企業、存続会社=被取得企業となるケースが逆取得にあたります。

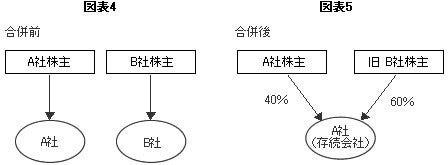

図表4では合併前のA社とB社の状況を示しています。一方、図表5ではA社とB社が合併する際に、A社が新株を発行することにより、消滅会社の株主である旧B社株主がA社の議決権の過半数(60%)を獲得し、消滅会社であるB会社が取得企業と判定された場合を示しています。

b. 個別財務諸表上の会計処理

ア. 消滅会社の受入資産及び負債の受入

吸収合併をする場合において、取得企業が法律上存続する会社(吸収合併存続会社)と異なる場合、吸収合併存続会社の個別財務諸表では、吸収合併消滅会社(取得企業)の資産及び負債を合併直前の適正な帳簿価額により計上します(結合分離適用指針84項)。

イ. 受入資産及び負債の差額の会計処理

吸収合併消滅会社(取得企業)の資産及び負債の差額については、吸収合併消滅会社(取得企業)の合併期日の前日の適正な帳簿価額による株主資本の額を払込資本(資本金又は資本剰余金)として処理します。なお、増加すべき払込資本の内訳項目(資本金、資本準備金又はその他資本剰余金)は、会社法の規定に基づき決定します。また、評価・換算差額等及び新株予約権は適正な帳簿価額で引き継ぎます(結合分離適用指針84項(1)①ア、 ②)。

c. 連結財務諸表上の会計処理

逆取得となる吸収合併が行われた場合には、存続会社を被取得企業としてパーチェス法を適用します(結合分離適用指針85項)。

ア. 取得原価の算定

取得原価は、原則として、取得の対価となる財の企業結合日における時価で算定します。ただし、取得の対価となる財の時価は、吸収合併存続会社(被取得企業)の株主が合併後の会社(結合後企業)に対する実際の議決権比率と同じ比率を保有するのに必要な数の吸収合併消滅会社(取得企業)の株式を、吸収合併消滅会社(取得企業)が交付したものとみなして算定することとされます(企業結合会計基準注1、結合分離適用指針85項(1))。この交付株式数の計算式は以下のとおりです(すべて普通株式の場合)。

上式をXについて解くことにより、みなし交付株式数を計算することができます。

イ. 取得原価の配分

吸収合併存続会社(被取得企業)から受け入れた資産及び負債を時価に置き換えます(結合分離適用指針85項(2))。

ウ. 増加すべき株主資本の会計処理

ア.取得原価の算定で算定された取得の対価を払込資本に加算します。ただし、連結財務諸表上の資本金は吸収合併存続会社(被取得企業)の資本金とし、これと合併直前の連結財務諸表上の資本金(吸収合併消滅会社の資本金)が異なる場合には、その差額を資本剰余金に振り替えます(結合分離適用指針85項(3))。

(2) 株式交換の場合

a. 逆取得の具体例

株式交換の場合には、株式交換完全子会社=取得企業、株式交換完全親会社=被取得企業となるケースが逆取得に当たります。

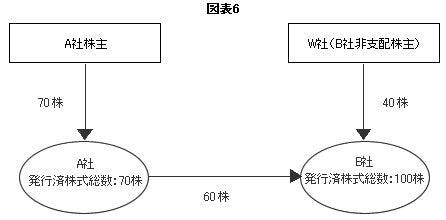

図表6は、株式交換が行われる前の状態を表していますが、A社は、B社の発行済株式の60%を保有しているB社の親会社であるとします。両者との発行済株式はすべて普通株式であり、株式交換比率をB社株式1株に対し、A社株式を2株とします。B社のA社以外の株主はW社です。

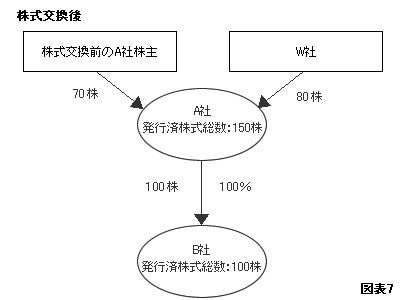

株式交換により、B社の非支配株主であるW社が持っていたB社株式40株に対し、A社株式80株が割り当てられます。よって、株式交換後では、交換前からA社株式を保有するA社株主の保有株式数(議決権数)が70株、交換前にB社の非支配株主であったB社の非支配株主の株式保有数(議決権数)は80株となり、株式交換後は、図表7のようになります。

図表7では、株式交換後に株式交換完全子会社の株主であったW社が議決権の過半数である53.3%(=80株÷150株)を獲得することにより株式交換完全親会社であるA社の支配を獲得します。そのため、逆取得となり、株式交換完全子会社であるB社が取得企業となります。このように、株式交換比率の程度によっては、完全子会社化により非支配株主を排除するつもりが、逆に完全親会社としての支配力を喪失してしまうことがあります。

b. 個別財務諸表上の会計処理

株式交換において逆取得となる場合、当該株式交換完全親会社が取得する株式交換完全子会社株式(取得企業株式)の取得原価は、株式交換日の前日における株式交換完全子会社(取得企業)の適正な帳簿価額による株主資本の額に基づいて算定します(企業結合会計基準36項、結合分離適用指針118項)。

企業結合の対価として、株式交換完全親会社が新株を発行した場合には、払込資本(資本金又は資本剰余金)の増加として会計処理します。なお、増加すべき払込資本の内訳項目(資本金、資本準備金又はその他資本剰余金)は、会社法の規定に基づき決定します。また、増加すべき株主資本の額は、株式交換完全子会社株式(取得企業株式)の取得価額に準じて算定されます(結合分離適用指針117-2項)。

c. 連結財務諸表上の会計処理

株式交換完全子会社(取得企業)は、株式交換完全親会社(被取得企業)を被取得企業としてパーチェス法を適用します。具体的には、株式交換日の前日における株式交換完全子会社(取得企業)の連結財務諸表上の金額(連結財務諸表を作成していない場合には個別財務諸表上の金額)に、次の手順により算定された額を加算します(結合分離適用指針119項)。

ア. 取得原価の算定

取得原価は、原則として、取得の対価となる財の企業結合日における時価で算定します。ただし、取得の対価となる財の時価は、株式交換完全親会社(被取得企業)の株主が結合後企業(株式交換完全親会社)に対する実際の議決権比率と同じ比率を保有するのに必要な数の株式交換完全子会社(取得企業)の株式を、株式交換完全子会社(取得企業)が交付したものとみなして算定することとされます(企業結合会計基準注1、結合分離適用指針119項(1))。

取得原価は、原則として、取得の対価(支払対価)となる財の企業結合日における時価で算定します(結合分離適用指針36項)。

イ. 取得原価の配分

株式交換完全親会社(被取得企業)となる企業から受け入れた資産及び引き受けた負債の会計処理については、取得の場合に準じて処理します(結合分離適用指針119項(2))。

ウ. 増加すべき株主資本の会計処理

上記ア.取得原価の算定で算定された取得の対価を払込資本に加算します。ただし、連結財務諸表上の資本金は株式交換完全親会社(被取得企業)の資本金とし、これと株式交換直前の連結財務諸表上の資本金(株式交換完全子会社の資本金)が異なる場合には、その差額を資本剰余金に振り替えます(結合分離適用指針119項(3))。

(3) 吸収分割の場合

a. 逆取得の具体例

吸収分割の場合は、事業を分離した会社にとっては事業分離であり、事業を承継した会社にとっては企業結合となります。吸収分割が取得とされる場合には、事業を承継した分割承継会社が取得企業となります。吸収分割が逆取得となる場合には、事業を分離した会社が取得企業となります。

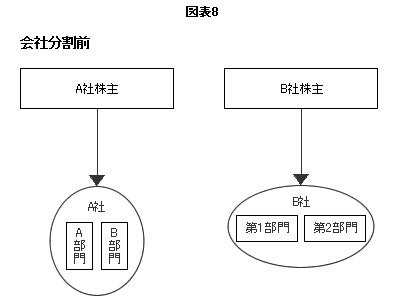

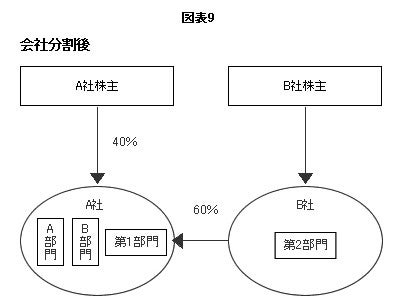

下記の図表8は会社分割前におけるA社とB社の状態を示しています。一方、図表9では、B社が事業(第1部門)を分離し、A社が新株を発行することによりこれを承継して、株式を受け取った会社(B社)の議決権比率が承継後のA社発行済株式の過半数を占める場合を示しています。この場合、B社株主がB社の支配を通じてA社の支配を獲得するため、取得企業は分離元企業のB社となり、B社はA社を連結することになります。

b. 逆取得となる吸収分割の会計処理(分割承継会社)

- 個別財務諸表上の会計処理

ア. 移転事業に係る資産及び負債の受入

分割承継会社は、分割会社から承継する事業の資産及び負債を適正な帳簿価額で評価し受け入れます(結合分離適用指針87項)。

イ. 移転事業に係る株主資本相当額の取扱い

移転事業に係る資産及び負債の移転直前の適正な帳簿価額による差額からウ.の移転事業に係る評価・換算差額等及び新株予約権を控除した額を払込資本として処理します。また、増加すべき払込資本の内訳項目(資本金、資本準備金又はその他資本剰余金)は、会社法の規定に基づき決定します(結合分離適用指針87項(1)①)。

ウ. 移転事業に係る評価・換算差額等の取扱い

移転事業に係る評価・換算差額等及び新株予約権については、吸収分割会社又は現物出資会社の移転直前の適正な帳簿価額を引き継ぎます(結合分離適用指針87項(1)②)。

c. 逆取得となる吸収分割の会計処理(分割会社)

- 個別財務諸表上の会計処理

分割会社(分離元企業)が受け取った分割承継会社(分離先企業)の株式(子会社株式)の取得原価は、移転事業に係る株主資本相当額に基づいて算定します。よって、分割会社(分離元企業)は、移転損益を認識しません(結合分離適用指針88項、98項(1))。

- 連結財務諸表上の会計処理

分割承継会社(分離先企業)に係る分割会社(分離元企業)の持分の増加額と移転した事業に係る分割会社(分離元企業)の持分の減少額との差額は、親会社の持分変動による差額とのれん(又は負ののれん)に区分して会計処理します(結合分離適用指針98項(2))。

分割会社(B社)は、企業結合日において、A社の支配を獲得し、新規連結をすることになります。支配獲得の対価は、移転事業(第1部門)の時価となります。分割会社(B社)は、移転事業(第1部門)をA社に移転することで、移転事業の支配は失いませんが、非支配株主との取引により、持分比率を下げることとなります。よって、減少した持分比率に係る移転事業(第1部門)に係る株主資本相当額と移転事業(第1部門)の時価との差額を資本準備金として処理します。

- YouTubeで動画配信中

M&Aの会計処理及び開示における要確認ポイント

この記事に関連するテーマ別一覧

- 第1回:従来との変更点(1) (2015.09.09)

- 第2回:従来との変更点(2) (2015.09.17)

- 第3回:企業結合会計の範囲と取得の会計処理 (2015.10.22)

- 第4回:組織再編の手法と会計処理の具体例 (2015.10.22)

- 第5回:逆取得の会計処理 (2015.11.12)

- 第6回:共通支配下の取引等の会計処理①(親会社と子会社の合併) (2015.11.17)

- 第7回:共通支配下の取引等の会計処理②(子会社同士の合併) (2015.11.17)

- 第8回:共同支配企業および開示 (2015.11.18)