EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

企業結合会計基準・連結会計基準の改正に対応する実務指針(会計制度委員会報告)等の改正のポイント

会計情報トピックス 吉田剛

日本公認会計士協会が平成26年2月24日付で公表

日本公認会計士協会(会計制度委員会)は、平成26年2月24日付で、以下の会計制度委員会報告等の改正(以下「本改正」という。)を公表しています。

① 会計制度委員会報告第4号「外貨建取引等の会計処理に関する実務指針」(以下「改正外貨建実務指針」という。)

② 会計制度委員会報告第6号「連結財務諸表における税効果会計に関する実務指針」(以下「改正連結税効果実務指針」という。)

③ 会計制度委員会報告第7号「連結財務諸表における資本連結手続に関する実務指針」(以下「改正資本連結実務指針」という。)

④ 会計制度委員会報告第7号(追補)「株式の間接所有に係る資本連結手続に関する実務指針」

⑤ 会計制度委員会報告第8号「連結財務諸表等におけるキャッシュ・フロー計算書の作成に関する実務指針」(以下「改正連結C/F実務指針」という。)

⑥ 会計制度委員会報告第9号「持分法会計に関する実務指針」(以下「改正持分法実務指針」という。)

⑦ 「金融商品会計に関するQ&A」(以下「金融商品Q&A」という。)

⑧ 「土地再評価差額金の会計処理に関するQ&A」

これらは、企業会計基準委員会(ASBJ)より平成25年9月に公表された企業会計基準第21号「企業結合に関する会計基準」(以下「企業結合会計基準」という。)及び企業会計基準第22号「連結財務諸表に関する会計基準」(以下「連結会計基準」という。)などの改正に対応し、既存の実務指針等が改正されたものです。なお、企業結合会計基準等の改正については、こちらをご覧ください。

1. 改正の概要

(1)子会社株式の追加取得、一部売却(子会社に対する支配を喪失しない場合)の会計処理の改正に伴う対応

子会社株式を追加取得した場合、増加する持分と取得対価との差額は、これまでのれん(又は負ののれん)とされていましたが、改正後は当該差額を資本剰余金として処理することとされました(連結会計基準第28項、企業会計基準第7号「事業分離等に関する会計基準」(以下「事業分離等会計基準」という。)第19項)。また、子会社株式を一部売却し、引き続き子会社である場合、減少する持分と売却価額との差額は、これまで売却損益とされていましたが、改正後は当該差額を資本剰余金として処理することとされました(連結会計基準第29項、第30項、事業分離等会計基準第17項から第19項)。

これらの会計基準の改正に伴い、本改正において、以下の取扱いが定められています。

① 一部売却の際のその他の包括利益累計額の取扱い(改正資本連結実務指針第42項、改正外貨建実務指針第42-3項、設例13)

これまで、子会社株式を一部売却し、引き続き子会社である場合、売却された子会社で計上されていたその他の包括利益累計額は子会社株式売却損益に含められる形となり、組替調整額の注記の対象とされていました。

改正後は、個別財務諸表上の売却損益に含まれる当該子会社に帰属するその他の包括利益累計額相当額を資本剰余金に振り替えるとともに、連結貸借対照表に計上されているその他の包括利益累計額のうち売却割合を非支配株主持分へと振り替えることとされます。

② 一部売却後ののれん償却額の非支配株主への負担の要否(改正資本連結実務指針第66-3項)

子会社株式を一部売却し、引き続き子会社である場合、売却(減少)した持分に相当するのれんの未償却額については、これを減額しないことと改められました(連結会計基準第66-2項)。

このとき、のれん償却額の全額を親会社株主に帰属する当期純利益に計上するのか、あるいは減少した持分に相当するのれん償却額を非支配株主に帰属する当期純利益(従来の少数株主利益)に計上するのかが論点となります。改正資本連結実務指針では、前者ののれん償却額の全額を親会社株主に帰属する当期純利益に計上する方法が示されており、この方法では、非支配株主に帰属する当期純利益への負担分は発生しないことになります。

③ 追加取得や一部売却が行われた後に支配を喪失して関連会社になった場合のれんの減額方法(改正資本連結実務指針第45-2項、第66-6項)

(1)の冒頭に記載したとおり、改正後は子会社株式を追加取得した場合にものれん等は発生しないこととなりました。また、支配の喪失を伴うことなく子会社株式の一部を売却した場合、のれんの減額は行われません。これにより、のれんに対応する持分比率と実際の持分比率に差が生じることとなり、その後の子会社株式の一部売却により、子会社に対する支配を喪失して関連会社となった場合、減額するのれん(持分法評価額に引き継がれるのれん)の額が論点となります。

この場合、支配獲得後の持分比率の推移等を勘案し、適切な方法に基づき、関連会社として残存する持分比率に相当するのれんの未償却額を算定することになります。改正資本連結実務指針第66-6項では、「支配獲得時の持分比率に占める関連会社として残存する持分比率に相当する額を算定する方法」(下のa)の方法)や「支配喪失時の持分比率に占める関連会社として残存する持分比率に相当する額を算定する方法」(下のb)の方法)が例示されています。これらの方法を実際の数値に当てはめてみると、以下のイメージとなります。

追加取得後に支配を喪失した場合(例:60% → 80% → 30%と持分比率が推移した場合)

a)のれんの未償却額のうち、60分の30を減額する(分母:取得当時の親会社持分、分子:売却持分から追加取得持分を控除)

b)のれんの未償却額のうち、80分の50を減額する(分母:売却直前の親会社持分、分子:売却持分)

支配の喪失を伴わない一部売却後に支配を喪失した場合(例:80% → 60% → 30%と持分比率が推移した場合)

a)のれんの未償却額のうち、80分の50を減額する(分母:取得当時の親会社持分、分子:売却持分に過去の一部売却持分を加算)

b)のれんの未償却額のうち、60分の30を減額する(分母:売却直前の親会社持分、分子:売却持分)

④ 追加取得や一部売却の際に計上された資本剰余金のその後の取扱い(改正資本連結実務指針第49-2項、改正外貨建実務指針第42-3項なお書き)

(1)の冒頭に記載した、子会社株式の追加取得及び一部売却等によって生じた資本剰余金は、その後当該子会社株式を売却などした結果、子会社に対する支配を喪失したとしても、純損益や利益剰余金に振り替えることなく、そのまま資本剰余金に計上することが明らかにされました。

なお、期末において資本剰余金がマイナスの値となった場合には、当該資本剰余金がゼロになるまで利益剰余金で調整することになりますが、この会計処理は、資本剰余金の残高がマイナスの値になった年度以降においても行われ、資本剰余金が計上される原因となった子会社が連結の範囲から除外されたとしても、変わりがない点が公開草案から明確化されました。

⑤ 追加取得や一部売却の際に計上された資本剰余金に係る税金費用の取扱い(改正連結税効果実務指針第39項、第40項、第40-2項、設例4-2)

子会社株式を一部売却した場合、当該売却に関連する税金費用(子会社の投資に対する税効果の調整を含みます。)は、資本剰余金として処理することとされました(連結会計基準(注9))。

具体的に、子会社株式を追加取得した場合の増加する持分と取得対価との差額、及び子会社株式を一部売却し、引き続き子会社である場合の減少する持分と売却価額との差額は資本剰余金とされ、関連する繰延税金資産及び繰延税金負債(追加取得の場合)または法人税等相当額(一部売却の場合)は、資本剰余金を相手勘定として計上されます。

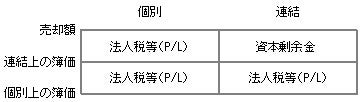

また、一部売却の場合には、個別財務諸表上で売却益(益金)に対応する法人税、住民税及び事業税が計上されていますが、このうち、連結財務諸表上の資本剰余金として計上される部分(連結上の簿価と売却額との差額)については、連結財務諸表上、法人税、住民税及び事業税を戻し入れて、資本剰余金へと振り替えることになります(下図参照)。なお、この振替えは、個別財務諸表上で実際に税額が発生しているかどうかにかかわらず法定実効税率を用いることが原則とされますが、他の合理的な算定方法(例えば、実際に発生した税金費用を上限とする方法)によることを排除するものではないとされています。

(図)子会社株式の一部売却(支配の喪失を伴わない場合)の税金費用の取扱い

⑥ 追加取得や一部売却に係るキャッシュ・フローの表示区分(改正連結C/F実務指針第9-2項、設例)

子会社株式を追加取得した場合のキャッシュ・アウト・フロー、及び子会社株式を一部売却し、引き続き子会社である場合のキャッシュ・イン・フローは、いずれも非支配株主との取引として「財務活動によるキャッシュ・フロー」の区分に表示することになります。

(2)取得関連費用の会計処理の改正に伴う対応

企業結合における取得関連費用は、これまで取得の対価性が認められるものについて取得原価に含めることとされていました。今般の企業結合会計基準の改正により、取得関連費用はすべて発生した事業年度の費用として処理されることとなりました(企業結合会計基準第26項)。具体的には、個別財務諸表上の合併の会計処理における取得関連費用のほか、個別財務諸表では付随費用として株式の取得原価に含まれているような取得関連費用について、連結財務諸表上は費用処理されることになります。

これらの会計基準の改正に伴い、本改正において、以下の事項が改正されました。

① 子会社に対する支配を喪失した場合の取得関連費用の取扱い(改正資本連結実務指針第46-2項)

後述するように、持分法適用関連会社の取得原価には取得関連費用が含まれ、調整計算によってのれん(又は負ののれん)の額に影響を及ぼしていることになります。一方、連結子会社の連結財務諸表上の取得原価には取得関連費用を含まないことになりますが、子会社株式の一部を売却したことで、同社に対する支配を喪失し、持分法適用関連会社になった場合、連結財務諸表上一旦は費用処理した取得関連費用を、当初から持分法を適用していた会計処理に合わせるように、投資の額に取得関連費用相当額を含めるかどうかが論点となります。この点について、改正資本連結実務指針では、当初費用処理された取得関連費用を調整しない取扱いが示されました。

また、子会社株式の一部売却により、子会社に対する支配を喪失し、同社に対する投資がその他有価証券になった場合、当該その他有価証券は個別財務諸表上の帳簿価額で評価されます(連結会計基準第29項なお書き)。この個別上の帳簿価額には取得関連費用が含まれることになりますが、連結財務諸表上、取得時に費用処理されていることとの調整は売却損益を通じて行われるのではなく、連結株主資本等変動計算書の利益剰余金の部で直接加算されることとされました。

なお、個別財務諸表上で株式の取得原価に含まれる付随費用と、注記の対象ともなる企業結合における取得関連費用の関係が、金融商品Q&A Q15-2で整理されています。

② 取得関連費用(付随費用)の税効果会計上の取扱い(改正連結税効果実務指針第29-3項)

個別財務諸表上で株式の取得原価に含まれる付随費用を、連結財務諸表上は費用処理することにより差額が生じる場合、当該差額は連結財務諸表固有の一時差異に該当し、税効果会計の対象となります。

③ 取得関連費用のキャッシュ・フロー計算書上の取扱い(改正連結C/F実務指針第8-2項、第9-2項)

連結範囲の変動を伴う子会社株式の取得に係る取得関連費用、及び連結範囲の変動を伴わない子会社株式の取得関連費用に係るキャッシュ・フローは、いずれも「営業活動によるキャッシュ・フロー」に表示することが提案されています。

(3)その他の改正

① 複数の取引が一つの企業結合等を構成している場合の取扱い(改正資本連結実務指針第7-3項、第7-4項)

子会社株式を追加取得した場合の会計処理、及び子会社株式を一部売却し、引き続き子会社である場合の会計処理が改正されたことにより、例えば、他の会社の発行済株式総数の51%の株式を取得した後に残余の49%の株式を取得するケースや、その反対に100%子会社の49%の持分を売却した後に、残余の51%の株式を売却するケースなど、複数の取引を一体として取り扱うかどうかにより、のれんの額や売却損益の額が大きく異なるような結果が生じ得ます。

複数の取引が一つの企業結合等を構成しているかどうかは実態判断になりますが、通常は、取引の手順に従ってそれぞれについて会計処理を行うこととなります。複数の取引が一体として取り扱われるかどうかについては、事前の契約等により複数の取引が一つの企業結合等を構成しているかどうかなどを踏まえ、取引の実態や状況に応じて複数の取引を一体として取り扱うかどうかを判断するものとされています。

また、実際に一体処理を行った場合には、支配獲得後に行われた取引から生じたのれんについて、支配獲得時にのれんが認識されたものとして、追加取得時点までの償却額を一括して費用処理することとされます。

② 改正持分法実務指針における改正事項

持分法適用会社の株式の取得した際の付随費用は、連結財務諸表上も取得原価に含められることが明確化されています(同第36-4項)。

また、当該付随費用に係る会計処理のほか、追加取得・一部売却(支配の喪失を伴わない場合)の会計処理に関して、持分法適用非連結子会社においては、連結子会社の会計処理に準じた取扱い又は持分法実務指針に定められる関連会社と同様の取扱いのいずれもが認められることが示されました(同第3-2項)。

③ 表示に係る改正に伴う改正など

「少数株主持分」が「非支配株主持分」に、「少数株主利益」が「非支配株主に帰属する当期純利益」に改正されたことなどを受け、本改正においてもこれらの改正を反映する修正が施されています。

また、設例についても、これら科目の改正などが反映されています。

2. 適用時期

本改正は、企業結合会計基準及び連結会計基準の適用と合わせて適用することになります。具体的には、平成27年4月1日以後開始する事業年度(連結会計年度)から原則適用となります。

3. 公開草案から変更された主な点

改正資本連結実務指針では、支配獲得時ののれんが計上された後に、共通支配下の取引によって追加的にのれんが計上された場合ののれんの償却期間の取扱いが、改正前の追加取得持分に係るのれんの償却期間の取扱いに準ずる形で示されました(改正資本連結実務指針第40項)。また、追加取得や一部売却が行われた後に支配を喪失して関連会社になった場合のれんの減額方法(上記1.(1)③参照)については、公開草案において示されていた原則的な考え方が削除され、適切な方法を選択するものとされました(改正資本連結実務指針第45-2項、第66-6項)。

さらに、改正連結税効果実務指針において、新たに以下の取扱いが示されました。

- 追加取得等により資本剰余金に係る一時差異が生じている子会社株式を売却した場合、当該一時差異に対して計上されている繰延税金資産及び繰延税金負債を取り崩して法人税等調整額に計上する点(改正連結税効果実務指針第40-3項)

- 追加取得等により資本剰余金に係る一時差異が生じている際に、売却の意思決定を行った同一年度に実際の売却が行われた場合、法人税等調整額に相当する額について、連結仕訳上、法人税等を相手勘定として資本剰余金から控除する点(改正連結税効果実務指針第40-4項)

この他にも、軽微な修文によって取扱いの明確化が図られた箇所(追加取得等によりマイナスの資本剰余金が計上され、当該子会社が連結範囲から除外された場合の取扱い、複数の取引が一つの企業結合等を構成している場合の取扱いなど)があります。

なお、本稿は本改正の概要を記述したものであり、詳細については本文をご参照ください。