世界の⾃動⾞産業は今、世界市場がICV(Internal Combustion Vehicle︓内燃機関⾞のこと)やハイブリッド⾞からEVへと移行する中、戦略の転換期に直⾯しています。現時点ではEV移⾏の初期段階にあり、まだ猶予はあるものの、取り扱い製品や規模の多様な⾃動⾞部品サプライヤーが、業界として直⾯する課題は明らかになりつつあります。しかし多くの企業は、こうした変化をいかに速やかに導⼊するかについて、いまだ検討中です。

バッテリーや充電スタンドなどの技術的進歩や、テスラなどEVメーカーモデルの成功が購入者の関心を引きつけたことから、市場ではEV転換への機運が高まっています。また、米国をはじめとする各国政府は、EVへの転換に一段と力を注いでいます。米国で先に公表された排出規制案では、2032年までに国内販売自動車の3分の2をEVにするよう求めています。またカリフォルニア州では、2035年以降に同州で販売される全ての新車をゼロエミッション車にするよう義務付けられます1。

ガソリンタンクから燃料噴射装置に至るまで、従来のICV部品のサプライヤーは、市場の縮小をすでに目の当たりにしていますが、今後はさらに悪化の一途をたどるのみとみられます。1兆9,000億ドル規模のこの産業は、今後数年間、内燃エンジン(ICE)を基盤とする製品ラインが緩やかに廃⽌されていくのに伴い、自社では管理できない規模の縮小を経験するはずです。現在、利益の約4分の1は、今後最も深刻な影響を受けるとみられる従来のICE部品から生み出されていますが、2030年までには現時点の水準から半減すると予想されています。多くのサプライヤーにとって、やがて市場は椅⼦取りゲームとなり、安定した利益の確保は⼀層、困難になります。そして最も動きの遅い者が敗者となるでしょう。

既存車両のための部品など、ICE市場の一部は確実に存続するため、サプライヤーはICE車の新モデルの製造が終了となった後も、この領域で長期にわたり一定の利益を上げ続けることは可能です。また、これまでのところ商用車のEV転換は乗用車より後れを取っており、メーカーにとってはさらなる「ロングテール」の継続的な機会となる可能性が高いとみられます。

自動車部品サプライヤーが被る影響の度合いや速度は、製造販売する部品や企業規模に応じてさまざまです。例えば、パワートレイン(駆動装置)やICE部品を製造する⼤⼿⾃動⾞部品メーカーは、⽣産ラインの転換には⻑い開発期間を要し、リスクを伴います。このため、⼤⼿の多くは早期段階から変化の必要性を受け⼊れ、変⾰戦略の策定およびオペレーションの変更、製造戦略、パートナーシップ、製品ラインの刷新などを発表してきました。また上場企業には取締役会や株主の関与があることから、リスクとの均衡を図りながらも変⾰戦略の早期導⼊が促される傾向にあります。

しかしながら、リスク回避型の経営手法を取る中小企業や非上場企業は、リソースも限られることから立ち遅れる傾向にあります。オペレーション変革戦略の導入を先送りし続ける企業は間もなく、気づけば自社が経営危機のただ中にあるような事態に陥りかねません。

米国自動車部品工業会(MEMA)の1部門、オリジナル・エクイップ メント・サプライヤーズ・アソシエーション(Original Equipment Suppliers :OESA)のPresident兼CEOであるJulie Fream氏によると、企業が直面している最大の課題の1つは、EV製品の市場の成長とICE部品の市場の縮小が交差する時期の予測です。これを正確に予測することは難しく、多くの経営幹部がICEからEVへの事業転換を躊躇する一因になっています。

「サプライヤーは、両方やらなければならないことは分かっています。しかし『数量はどう把握すればいいのか』と困惑しています」とFream氏は述べています。「現状では2つのラインが交差する時点、つまりEVが主流となり、ICEが2次的な製品ラインになる時点を正確に予測できないことが分かっているのに、どう対処すればよいでしょうか。これがサプライヤーの皆が抱える問題点です」

投資実行が早過ぎると、投資資金が過大になるとともに、市場が新製品を受け入れる段階になっていないことから余剰生産能力を抱え込む恐れがあります。反対に遅ければ、競合他社に先を越され、完全に機会を逃しかねません。

ICE事業からの撤退を模索する企業も、カーブアウト(切り出し)されたICE事業が買い⼿にとって段階的に確実に魅⼒を減じるという課題に直⾯しています。事業統合や売却を成功させられなければ、特にコスト削減や効率改善の効果が市場の縮⼩に追いつかないなどの理由により、多くの企業が事業の断念を余儀なくされるでしょう。また、新技術の導入に挑むサプライヤーは、EVを目標とした新製品やサービスの革新に多大な投資を行わなければなりません。両⽴が容易ではない、このような取り組みは、多額の資金需要を伴うために今⽇の市場で必要とされる⼤胆な意思決定を阻害することにもなります。

PEの企業⾵⼟を自社の事業転換の触媒とする

多くの自動車部品サプライヤー、特に中小規模、あるいは非上場企業のサプライヤーは、段階的な改善とリスク管理という従来の管理アプローチにより成果を上げてきました。しかし、このアプローチは現在のような激変のただ中にある市場には適していません。明日の勝者は、かつて事業を興す際に助けとなった起業家精神を奮い立たせ、事業全体を革新・改革するという強い意志を持った企業となるでしょう。

幸いなことに、そうした企業が必要とする⼤胆な意思決定のためのモデルが現在にも存在します。PE投資家のような積極的なアプローチがそれです。

PEの企業風土の中でも次に示す2つの面が、多くのICEサプライヤーに早急に必要とされる、外部投資家の持つ本質的な視点として傑出しています。

- 特定領域を聖域化して収益性の低い分野に固執することなく、大胆な決断を下す能力

- 企業価値重視の徹底

段階的な変化の習慣に縛られてきており、行き詰まりを打破する必要がある企業にとって、PEの視点を取り込むことは、企業文化の迅速な刷新の触媒になり得ます。

「PEの企業風土は、多くのサプライヤーが参考にすべきものです」とFream氏は言います。「現在、いずれは入ってくるであろう多額の資金が待機しています。これはつまり、自社事業を正確に検証し何をすべきかを把握できるならば、チャンスともなり得ることを意味します」

しかしそれは容易なことではないとFream氏は言います。「サプライヤーは、市場で何が起こっているかを正確に評価するためのスキルセットを必要としています。PEが目指すのは、究極的には企業が市場での企業価値にもっと目を向けるように促すことです。また、通常はそこから外れるものを容認しません。しかし、これは一部のサプライヤー、特に中小の非上場企業にとっては非常に厳しいものでもあります」

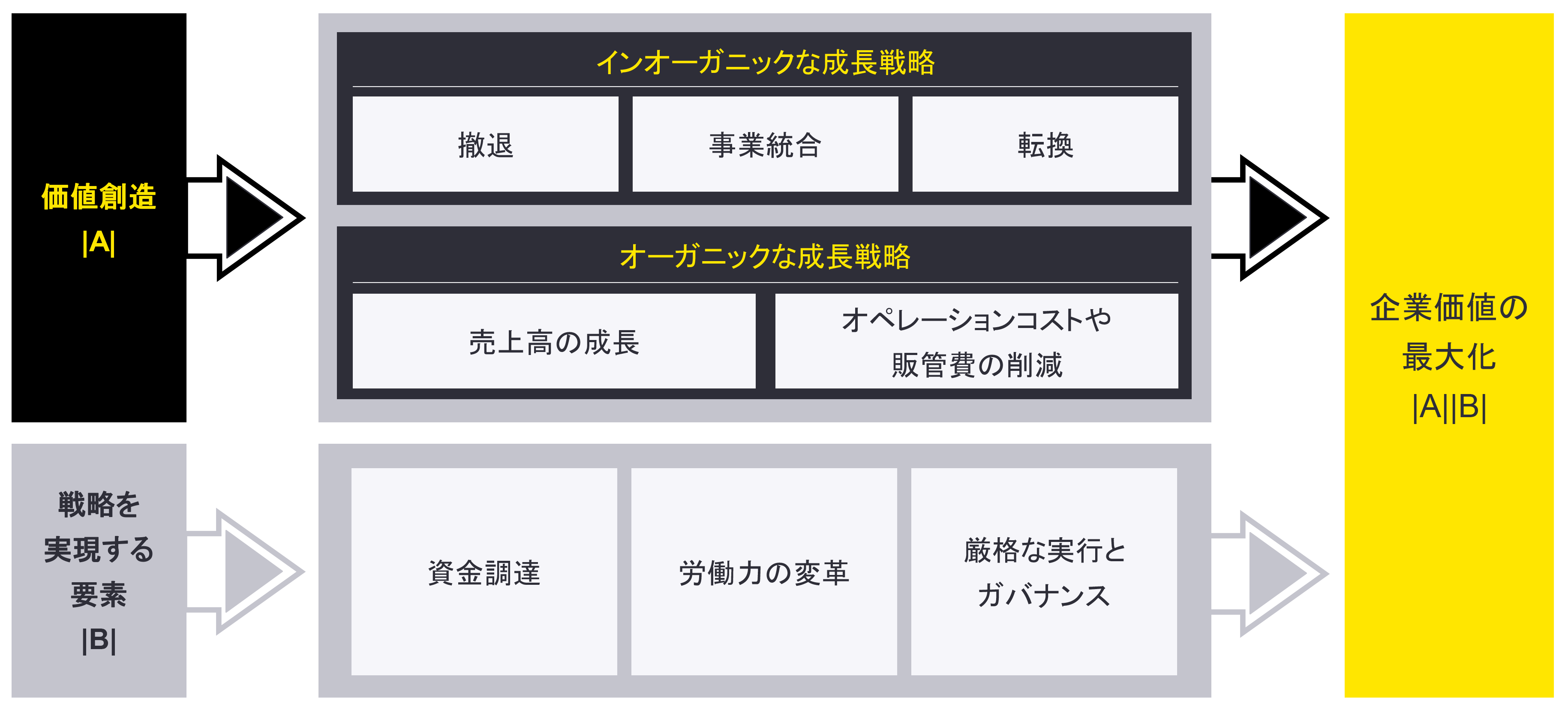

通常、PEは衰退産業の企業であれ新技術分野のスタートアップであれ、投資対象企業から利益を得るための多様な戦略的アプローチを有します。PE投資家は、実現可能性のあるポートフォリオ戦略に沿ったインオーガニックな手法だけでなく、売上高の成長と収益の改善といったオーガニックな価値向上を通じて、高収益な売却に向けて企業価値を向上させています。

EY Japanの視点

EY Japanの視点