EY désigne l’organisation mondiale des sociétés membres d’Ernst & Young Global Limited, et peut désigner une ou plusieurs de ces sociétés membres, lesquelles sont toutes des entités juridiques distinctes. Ernst & Young Global Limited, société à responsabilité limitée par garanties du Royaume‑Uni, ne fournit aucun service aux clients.

FiscAlerte 2021 numéro 19, 19 avril 2021

« Ce budget vise à finir la lutte contre la COVID. Il vise à guérir les blessures économiques découlant de la récession causée par la COVID. Il vise également à créer plus d’emplois et de la prospérité pour les Canadiens et les Canadiennes dans les jours et les décennies à venir. »

La vice-première ministre et ministre des Finances du Canada, Chrystia Freeland

Discours sur le budget fédéral de 2021

Budget fédéral de 2021-2022 : une relance axée sur les emplois, la croissance et la résilience

Politique fiscale et perspectives économiques

Le 19 avril 2021, la vice-première ministre et ministre des Finances du Canada, Chrystia Freeland, a déposé son premier budget, lequel met l’accent sur les priorités établies dans le discours du Trône de 2020 : lutter contre la pandémie et sauver des vies, soutenir les gens et les entreprises aussi longtemps que la crise durera, renforcer la classe moyenne et aider les personnes qui travaillent fort pour en faire partie, créer des emplois et mettre en place une compétitivité à long terme fondée sur une croissance propre, mettre en place un système d’apprentissage et de garde des jeunes enfants à l’échelle du Canada, bâtir des communautés plus sécuritaires pour tout le monde, faire des progrès sur le plan de l’égalité des sexes, œuvrer à la réconciliation et lutter contre la discrimination sous toutes ses formes, en soutenant notamment l’entrepreneuriat des femmes, des Noirs, ainsi que des autres groupes sous-représentés.

Dans son discours sur le budget, la ministre Freeland a déclaré : « À mesure que le Canada fera la transition vers la relance, notre plan économique en fera de même. L’an dernier, nous avons promis de dépenser jusqu'à 100 milliards de dollars sur trois ans pour remettre le Canada au travail et pour veiller à ce que la vie et les perspectives des Canadiens ne soient pas retardées de manière permanente par cette récession causée par la pandémie. Ce budget respecte cette promesse. »

La ministre prévoit un déficit de 354,2 milliards de dollars pour l’exercice 2020-2021 et de 154,7 milliards de dollars pour l’exercice 2021-2022, ainsi que des déficits moins élevés pour chacun des quatre exercices suivants.

Mesures concernant l’impôt sur le revenu des entreprises

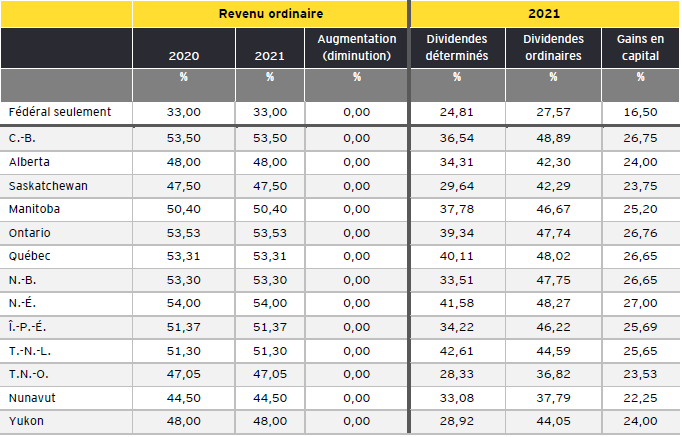

Taux d’imposition des sociétés

Aucun changement n’a été proposé aux taux d’imposition des sociétés, à l’exception d’une réduction temporaire des taux pour les fabricants de technologies à zéro émission admissibles, qui entrerait en vigueur pour les années d’imposition commençant après 2021. Aucun changement n’a été proposé non plus au plafond des affaires pour les petites entreprises de 500 000 $ visant les sociétés privées sous contrôle canadien (« SPCC »). Le tableau A présente une synthèse des taux d’imposition des sociétés fédéraux en vigueur.

Tableau A : Taux d’imposition des sociétés fédéraux

* Pour ce qui est du revenu admissible de fabrication et de transformation de technologies à zéro émission, le taux général d’imposition des sociétés s’établirait à 7,5 %, et le taux d’imposition des petites entreprises, à 4,5 % (comme il en sera question ci-après).

Réduction de taux pour les fabricants de technologies à zéro émission

Le budget de 2021 propose une mesure temporaire visant à réduire les taux d’imposition des sociétés pour les fabricants admissibles de technologies à zéro émission.

Plus précisément, le revenu qui serait par ailleurs imposé au taux général d’imposition des sociétés de 15 % serait désormais imposé au taux de 7,5 %, et le revenu qui serait par ailleurs imposé au taux d’imposition de 9 % pour les petites entreprises serait à présent assujetti à un taux de 4,5 %.

Les documents budgétaires de 2021 dressent la liste des types d’activités de fabrication ou de transformation qui seraient admissibles au taux réduit, liste sur laquelle figurent la fabrication de matériel de conversion de l’énergie (solaire, éolienne, hydraulique, géothermique, etc.), de même que la plupart des activités liées à la fabrication de véhicules zéro émission (fabrication de véhicules, de batteries et de piles, de bornes de recharge, etc.).

Il est proposé que le revenu admissible au taux d’imposition réduit soit calculé en fonction de la proportion des coûts totaux de main-d’œuvre et de capital qui est utilisée dans les activités admissibles. Le gouvernement sollicite les commentaires sur la méthode d’attribution proposée à ces fins.

Il convient de souligner certains éléments se rapportant à la réduction de taux proposée :

- Les contribuables devraient tirer au moins 10 % de leur revenu brut d’activités admissibles pour avoir droit à la réduction (correspondant à un pourcentage du revenu brut provenant des entreprises actives exploitées au Canada).

- Les contribuables pourraient choisir à quel revenu ils veulent appliquer la réduction de taux (au revenu assujetti au taux général d’imposition des sociétés de 15 % ou à celui assujetti au taux d’imposition pour les petites entreprises).

- Il est proposé qu’aucune modification ne soit apportée aux taux du crédit d’impôt pour dividendes par suite de la réduction des taux d’imposition des sociétés.

- Les taux d’imposition réduits s’appliqueraient aux années d’imposition commençant en 2022. Les taux réduits seraient progressivement éliminés à compter des années d’imposition commençant en 2029 et complètement éliminés pour les années d’imposition commençant après 2031.

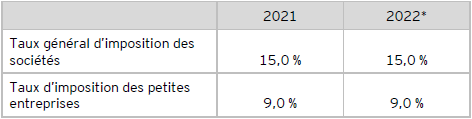

Subvention salariale d’urgence du Canada

Le budget de 2021 propose de prolonger le programme de Subvention salariale d’urgence du Canada (la « SSUC ») et contient plusieurs autres changements.

- Prolongation du programme jusqu’au 25 septembre 2021 (période 20) avec possibilité que le programme soit prolongé par règlement jusqu’au 20 novembre 2021

- À compter de la période 18, admissibilité à la SSUC restreinte aux employeurs ayant connu une baisse de revenu supérieure à 10 %

- Élimination progressive de la subvention

- Comme le montre le tableau ci-après, les taux de subvention seraient réduits à compter du 4 juillet 2021 (période 18).

- De façon générale, les périodes de référence antérieures pour les nouvelles périodes d’admissibilité (aux fins de mesure de la baisse de revenu) seraient le mois civil correspondant de 2019.

- Ajout de deux nouvelles périodes de rémunération de base

- Obligation de rembourser le montant de la subvention salariale

- Le budget de 2021 propose d’obliger les sociétés cotées en bourse (ou les entités contrôlées par une société cotée en bourse) à rembourser la SSUC versée pour les périodes d’admissibilité commençant après le 5 juin 2021 (période 17) si leur rémunération globale de la haute direction au cours de l’année civile 2021 dépassait leur rémunération globale de la haute direction au cours de l’année civile 2019.

- À cette fin, la « rémunération de la haute direction » correspondrait à la somme totale qui est déclarée dans la Déclaration de la rémunération de la haute direction de l’entité pour les membres de la haute direction visés au Règlement 51–102 ou dans un document similaire exigé dans le cas d’une société cotée en bourse dans une autre juridiction.

- Le montant du remboursement de la subvention salariale est le moins élevé des montants suivants :

- Le total des montants de la subvention salariale versés à l’égard des employés actifs pour les périodes d’admissibilité commençant après le 5 juin 2021

- Le montant de la rémunération globale de la haute direction de l’entreprise pour 2021 qui excède sa rémunération globale de la haute direction pour 2019

- Lorsqu’une entreprise a un exercice qui ne correspond pas à l’année civile, la rémunération de la haute direction de l’entreprise pour une année civile sera calculée au prorata de la rémunération globale de la haute direction pour chacune de ses années d’imposition qui chevauchent l’année civile.

- L’obligation de rembourser est appliquée au niveau du groupe et serait applicable à la subvention salariale reçue par chaque entité du groupe.

- Dans les situations où plusieurs entités au sein du groupe ont reçu la SSUC, les entités pourraient déterminer celles qui effectueraient les remboursements.

- Employés en congé payé

- Une structure des taux de la subvention salariale distincte s’applique aux employés en congé payé. Afin de veiller à ce que la subvention salariale versée aux employés en congé payé demeure harmonisée aux prestations d’assurance‑emploi (l’« AE »), le budget de 2021 propose que la subvention salariale hebdomadaire pour les employés en congé payé du 6 juin 2021 au 28 août 2021 soit le moins élevé des montants suivants :

- La rémunération admissible versée pour la semaine en question

- Le plus élevé des montants suivants :

- 500 $

- 55 % de la rémunération de base de l’employé jusqu’à concurrence de 595 $

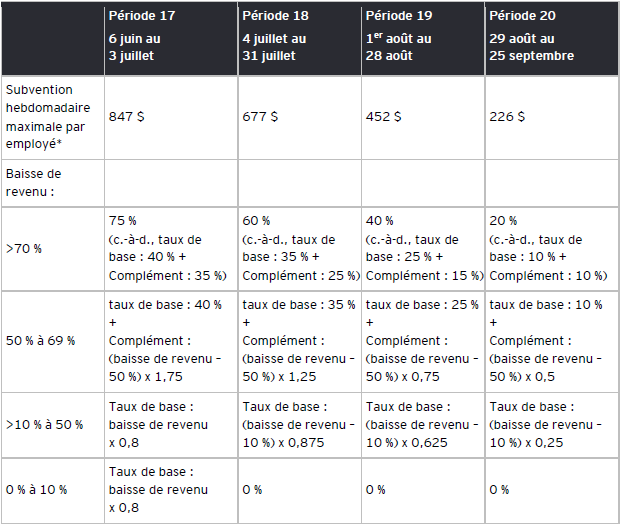

Prolongation et élimination progressive de la Subvention d’urgence du Canada pour le loyer

La Subvention d’urgence du Canada pour le loyer (la « SUCL »), instaurée en septembre 2020, est une subvention pour le loyer offerte à l’égard des dépenses admissibles liées au loyer et aux intérêts hypothécaires, lesquelles sont assujetties à un plafond de 75 000 $ par emplacement et à un plafond global de 300 000 $ pour chaque période de demande. Tout comme la SSUC, la SUCL est calculée en fonction de la baisse de revenu subie par le locataire admissible au cours de la période d’admissibilité visée, le taux maximal étant fixé à 65 %. Si l’emplacement est assujetti à des restrictions sanitaires au cours de la période d’admissibilité, une subvention supplémentaire de 25 % est offerte, de sorte que la SUCL peut atteindre un taux de 90 % des dépenses de loyer admissibles d’un locataire admissible touché.

Le budget de 2021 propose de prolonger la SUCL pour l’été, jusqu’au 25 septembre 2021. Toutefois, à compter de la période 18, qui débute le 4 juillet 2021, les taux de subvention seraient progressivement réduits jusqu’à l’élimination du programme. Par contre, la mesure d’indemnité de confinement, qui offre une subvention compensatoire de 25 %, demeurerait pleinement en vigueur jusqu’à la fin du programme. En outre, alors que, actuellement, tous les locataires admissibles ayant subi une baisse de revenu ont droit à la SUCL, à compter de la période 18, les locataires admissibles dont la baisse de revenu est de 10 % ou moins n’auraient plus droit à la subvention.

Structure des taux de base de la Subvention d’urgence du Canada pour le loyer*, périodes 17** à 20

(6 juin 2021 au 25 septembre 2021)

* Les dépenses pour chaque période d’admissibilité seraient assujetties à un plafond de 75 000 $ par emplacement et à un plafond global de 300 000 $, que les entités affiliées se partagent.

** La période 17 de la SSUC serait la dixième période de la SUCL. Les identificateurs de la période ont été harmonisés pour faciliter la consultation.

Programme d’embauche pour la relance économique du Canada

Afin d’encourager les employeurs à embaucher de nouveaux employés ou à réembaucher des travailleurs mis à pied, le budget de 2021 propose une nouvelle subvention salariale temporaire — le Programme d’embauche pour la relance économique du Canada (le « PEREC ») — à compter du 6 juin 2021.

Les employeurs admissibles à la SSUC seraient admissibles au PEREC, sauf dans le cas des sociétés à but lucratif qui ne seront admissibles que s’il s’agit de SPCC.

Voici les trois principales différences entre le PEREC et la SSUC :

- La SSUC est prolongée de seulement quatre périodes de quatre semaines jusqu’au 25 septembre, et les taux de la subvention seront réduits et éliminés progressivement à compter du 4 juillet, tandis que le PEREC s’étalerait sur six périodes de quatre semaines, jusqu’au 20 novembre 2021.

- La SSUC est déterminée en fonction de la rémunération admissible versée par l’employeur admissible au cours de la période d’admissibilité donnée, tandis que la subvention au titre du PEREC est déterminée en fonction de la rémunération supplémentaire versée par l’employeur. La rémunération supplémentaire correspond à la différence entre la rémunération admissible versée à des employés admissibles pour la période d’admissibilité et le total de la rémunération admissible versée à des employés admissibles pour la période de rémunération de base allant du 14 mars 2021 au 10 avril 2021. Comme dans le cas de la SSUC, la rémunération admissible maximale est de 1 129 $ par semaine.

- La subvention salariale à laquelle un employeur a droit dans le cadre de la SSUC est fondée sur le pourcentage de baisse de revenu subi par l’employeur, alors que la subvention salariale au titre du PEREC est un pourcentage fixe par période de demande (toutefois, pour avoir droit au PEREC, l’employeur admissible doit avoir subi une baisse de revenu de plus de 0 % pour la période du 6 juin 2021 au 3 juillet 2021, et de plus de 10 % pour toutes les autres périodes).

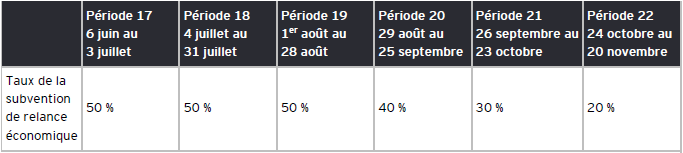

Taux du Programme d’embauche pour la relance économique du Canada, périodes 17* à 22

(du 6 juin 2021 au 20 novembre 2021)

La période 17 de la SSUC serait la première période du PEREC. Les identificateurs de la période ont été harmonisés pour faciliter la consultation.

Par exemple, si un employé admissible ne figurait pas sur la liste de paie de l’employeur entre le 14 mars et le 10 avril 2021, sa rémunération de base serait de 0 $. Si l’employé est embauché le 1er juin et qu’il est payé 1 500 $ par semaine, sa rémunération admissible pour la période 17 (du 6 juin au 3 juillet 2021) serait de 4 516 $ (soit 1 129 $ x 4 semaines), et sa rémunération supplémentaire pour la période 17 serait, par conséquent, de 4 516 $. Comme le taux du PEREC pour la période 17 est de 50 %, l’employeur aurait droit à une subvention au titre du PEREC de 2 258 $, pourvu qu’il ait subi une baisse de son revenu admissible.

Les employeurs admissibles devraient choisir, pour chaque période d’admissibilité, s’ils présentent une demande au titre de la SSUC ou du PEREC.

Le PEREC n’est offert qu’à l’égard des salaires et traitements d’employés admissibles qui sont à l’emploi d’un employeur admissible principalement au Canada et n’est pas offert à l’égard de la rémunération des employés en congé payé.

Comme dans le cas de la SSUC, un employeur dispose de 180 jours suivant la fin de la période d’admissibilité donnée pour présenter une demande au titre du PEREC.

Passation en charges immédiate

Le budget de 2021 prolonge des mesures déjà en place pour accélérer les déductions dans le cadre de l’acquisition de certains biens par des SPCC.

Le régime actuel de déduction pour amortissement (« DPA ») sert à déterminer les montants pouvant être déduits à l’égard de l’immobilisation sur la durée de vie du bien. En 2018, des mesures ont été instaurées afin d’accélérer les déductions au cours de l’année d’acquisition, et la passation en charges immédiate pour certains biens a été mise en place.

Pour les SPCC, le budget de 2021 propose d’accorder la passation en charges immédiate temporaire à l’égard de certains biens admissibles. Les biens admissibles à la passation en charges seraient des immobilisations assujetties aux règles de la DPA, sauf les biens compris dans les catégories 1 à 6, 14.1, 17, 47, 49 et 51. Le bien doit avoir été acquis à compter du 19 avril 2021 et être prêt à être mis en service avant le 1er janvier 2024.

Les SPCC pourraient procéder à la passation en charges d’un montant pouvant aller jusqu’à 1,5 million de dollars par année d’imposition, mais ce plafond doit être réparti entre les membres associés d’un groupe de SPCC. De plus, le plafond de 1,5 million de dollars sera calculé au prorata pour les années d’imposition comptant moins de 365 jours, aucun report ne pouvant être effectué si l’intégralité de ce montant n’est pas utilisée au cours d’une année d’imposition donnée.

La mesure de passation en charges interagit avec les règles actuelles de la DPA comme suit :

- Les contribuables pourront choisir quels biens admissibles sont passés en charges et ceux auxquels les taux réguliers de DPA s’appliquent.

- Toutes les autres déductions bonifiées demeurent disponibles.

- Certaines restrictions s’appliquant aux DPA viseraient également la passation en charges immédiate (p. ex., les membres des sociétés en commandite et les biens de location déterminés).

Déduction pour amortissement accéléré pour le matériel de production d’énergie propre

Les investissements admissibles dans du matériel de production et de conservation d’énergie propre désigné pourraient être admissibles aux taux de DPA accéléré en étant compris dans la catégorie 43.1 ou 43.2 (taux respectifs de 30 % et 50 % selon le principe de l’amortissement dégressif). Les biens de ces catégories qui sont acquis après le 20 novembre 2018 et qui deviennent prêts à être mis en service avant 2024 sont admissibles à la passation en charges immédiate, tandis que, pour les biens qui sont prêts à être mis en service après 2023 et avant 2028, le bénéfice des règles relatives à la passation en charges immédiate est progressivement réduit.

Le budget de 2021 propose d’élargir les catégories 43.1 et 43.2 afin d’inclure les types de biens suivants qui sont acquis et qui deviennent prêts à être mis en service le 19 avril 2021 ou après cette date, pourvu qu’ils n’aient pas été utilisés ni acquis en vue d’être utilisés à une fin quelconque avant cette date :

- Le matériel de stockage d’énergie hydroélectrique par pompage, y compris les turbines réversibles, l’équipement de transmission, les barrages, les réservoirs et les structures connexes, mais exclusion faite des bâtiments ou des biens utilisés exclusivement pour l’énergie électrique de secours

- Le matériel de production d’électricité qui utilise des barrières physiques ou des structures semblables à un barrage pour exploiter l’énergie cinétique de l’eau en mouvement ou l’énergie des vagues ou des marées

- Les systèmes de chauffage solaire actif, systèmes de pompe géothermique et systèmes géothermiques (sauf lorsque l’eau géothermique est utilisée directement dans une piscine ou un spa) qui servent à chauffer l’eau d’une piscine

- L’équipement utilisé pour produire les biocarburants solides (p. ex., le biocharbon ou les granulés torréfiés) à partir de déchets spécifiés (y compris le matériel de stockage, l’appareil de manutention et le matériel de manutention des cendres), sous réserve de certaines exclusions

- L’équipement utilisé pour produire des biocarburants liquides (p. ex., l’éthanol, le biodiesel et le diesel renouvelable) à partir de matières spécifiées ou du dioxyde de carbone (y compris l’équipement de tuyauterie, le matériel de stockage, l’appareil de manutention, le matériel de manutention des cendres ainsi que le matériel servant à éliminer les produits non combustibles et les contaminants provenant de combustibles produits), sous réserve de certaines exclusions

- Une plus large gamme de matériel utilisé pour la production d’hydrogène par électrolyse de l’eau, y compris les électrolyseurs, les redresseurs et d’autres appareils électriques auxiliaires, l’équipement de traitement et de conditionnement de l’eau, et les équipements utilisés pour la compression et le stockage de l’hydrogène, sous réserve de certaines exclusions

- L’équipement utilisé pour distribuer l’hydrogène destiné à être utilisé dans le matériel et les véhicules automobiles fonctionnant à l’hydrogène, y compris l’équipement de vaporisation, de compression, de stockage et de refroidissement, sous réserve de certaines exclusions

Le budget de 2021 propose également de retirer des catégories 43.1 et 43.2 les types de biens suivants qui deviennent prêts à être mis en service après 2024 :

- Les systèmes de cogénération à base de combustibles fossiles

- Les systèmes à cycle combiné améliorés à base de combustibles fossiles

- Les systèmes de production d’électricité à base de combustibles résiduaires déterminés dont plus de 25 % de l’apport total en énergie provient de combustibles fossiles pendant un an; autrement, les systèmes déterminés seront assujettis à un taux de rendement thermique maximal de 11 000 unités thermiques britanniques par kilowattheure (sauf pour les systèmes dont la capacité électrique est égale ou inférieure à trois mégawatts) afin de conserver leur admissibilité aux catégories 43.1 ou 43.2

- L’équipement de production thermique à partir de combustibles résiduaires déterminés et l’équipement de production de gaz de gazéification dont plus de 25 % de l’apport total en énergie provient de combustibles fossiles dans une année

Nouvel incitatif fiscal pour le captage, l’utilisation et le stockage du carbone

Un nouveau crédit d’impôt à l’investissement a été proposé dans le cadre du plan global du gouvernement fédéral visant à atteindre zéro émission nette d’ici 2050. Cet incitatif, qui entrera en vigueur en 2022, concerne spécifiquement le capital investi dans les projets de captage, d’utilisation et de stockage du carbone. Le but ultime de ce crédit d’impôt est de réduire annuellement les émissions de CO2 d’au moins 15 mégatonnes. Tel qu’il est actuellement envisagé, ce crédit s’appliquerait aux projets d’extraction directe dans l’air et à la production d’hydrogène, mais pas aux projets de récupération assistée du pétrole. D’autres détails sur ce nouveau crédit d’impôt, y compris son taux, n’ont pas encore été précisés. Le gouvernent prévoit lancer une période de consultation de 90 jours avec les intervenants du secteur et les gouvernements provinciaux concernant la conception du crédit, à la suite de laquelle un projet de loi approprié sera présenté.

Crédits d’impôt pour production cinématographique ou magnétoscopique

Étant donné les perturbations que la pandémie de COVID-19 a générées dans le secteur de la production de films et de vidéos, le budget de 2021 propose de prolonger temporairement certains délais pour le crédit d’impôt pour production cinématographique ou magnétoscopique canadienne (« CIPC ») et le crédit d’impôt pour services de production cinématographique ou magnétoscopique (« CISP »). Dans le cas du CIPC, la période dans laquelle les dépenses admissibles peuvent être engagées, de même que le délai pour soumettre un certificat d’achèvement seraient prolongés de 12 mois. Pour ce qui est du CISP, une prolongation de 12 mois du délai relatif au moment auquel les seuils de dépenses globales doivent être atteints est également offerte. Pour bénéficier de ces délais prolongés, les contribuables devraient produire une renonciation auprès de l’Agence du revenu du Canada (l’« ARC ») et du Bureau de certification des produits audiovisuels canadiens. Ces prolongations de délai s’appliqueraient aux productions pour lesquelles des dépenses admissibles ont été engagées au cours des années d’imposition se terminant en 2020 ou 2021.

Exigences en matière de transmission électronique, de correspondance, de paiement et de certification

Le budget de 2021 propose plusieurs modifications aux exigences en matière de transmission électronique, de correspondance, de paiement et de certification :

- À compter de l’année civile 2022, le seuil de production par voie électronique obligatoire de déclarations de renseignements pour une année civile serait réduit de 50 à 5 déclarations, relativement à un type de déclaration de renseignements donné.

- Les seuils à partir desquels la production par voie électronique est obligatoire pour les déclarations de revenus des sociétés (pour les années d’imposition qui commencent après 2021) et pour les déclarations de taxes indirectes des inscrits aux fins de la TPS/TVH (sauf les organismes de bienfaisance ou les institutions financières désignées particulières) seraient éliminés pour les périodes de déclaration qui commencent après 2021. La plupart des sociétés et des inscrits aux fins de la TPS/TVH seraient donc tenus de produire ces déclarations par voie électronique.

- Les préparateurs de déclarations de revenus professionnels auraient l’obligation de transmettre les déclarations par voie électronique non plus lorsqu’ils préparent plus de dix déclarations de revenus de sociétés ou plus de dix déclarations de revenus de particuliers qui ne sont pas des fiducies, mais bien dès qu’ils préparent cinq d’un ou l’autre de ces types de déclarations pour une année civile, et l’exception pour les fiducies serait éliminée. En outre, à compter de l’année civile 2022, l’exception en vertu de laquelle un spécialiste en déclarations est autorisé à transmettre un maximum de dix déclarations de revenus de sociétés et dix déclarations de revenus de particuliers en format papier par année civile serait modifiée pour plutôt permettre seulement un maximum de cinq déclarations de revenus de chaque type en format papier par année civile.

- Les émetteurs de déclarations de renseignements T4A (État du revenu de pension, de retraite, de rente ou d’autres sources) et T5 (État des revenus de placements) seraient autorisés à les transmettre au contribuable par voie électronique sans devoir également émettre une copie papier et sans que le contribuable donne son autorisation à l’émetteur d’y procéder pour les déclarations T4A et T5 émises après 2021.

- La méthode de correspondance par défaut pour les entreprises qui utilisent le portail Mon dossier d’entreprise de l’ARC serait remplacée par la méthode de correspondance électronique uniquement, aux fins de l’application de diverses lois, cette disposition devant entrer en vigueur à la date de la sanction royale de la loi habilitante (bien que les entreprises pourraient toujours choisir de recevoir également une correspondance papier).

- L’ARC pourrait transmettre des avis de cotisation par voie électronique sans que les contribuables aient à l’y autoriser, dans le cas de particuliers qui produisent leurs déclarations de revenus par voie électronique et de ceux qui ont recours aux services d’un spécialiste en déclarations qui produit leurs déclarations de revenus par voie électronique, cette disposition devant entrer en vigueur à la date de la sanction royale de la loi habilitante.

- Les paiements électroniques seraient requis pour les versements supérieurs à 10 000 $ en vertu de la Loi de l’impôt sur le revenu, et le seuil des versements obligatoires à effectuer à une institution financière en vertu de la partie de la Loi sur la taxe d’accise concernant la TPS/TVH, de la Loi de 2001 sur l’accise et de la Loi sur le droit pour la sécurité des passagers du transport aérien, ainsi que de la partie 1 de la Loi sur la tarification de la pollution causée par les gaz à effet de serre serait réduit de 50 000 $ à 10 000 $ pour les paiements effectués le 1erjanvier 2022 ou après cette date. Le budget précise également que les paiements qui doivent être faits à une institution financière en vertu de ces lois devraient comprendre les paiements électroniques effectués par l’entremise d’une telle institution.

Par ailleurs, le budget de 2021 propose d’éliminer, à compter de la date de la sanction royale de la loi habilitante, l’obligation d’apposer des signatures manuscrites sur les formulaires suivants :

- T183, Déclaration de renseignements pour la transmission électronique d’une déclaration de revenus et de prestations d’un particulier

- T183CORP, Déclaration de renseignements des sociétés pour la transmission électronique

- T2200, Déclaration des conditions de travail

- RC71, Déclaration relative à l’opération d’escompte

- RC72, Avis du montant du remboursement d’impôt réel

Fiducies collectives des employés

Dans le budget de 2021, le gouvernement a annoncé son intention de consulter les intervenants sur les obstacles à la création de fiducies collectives des employés au Canada et la façon dont les travailleurs et les propriétaires d’entreprises privées au Canada peuvent tirer profit des fiducies collectives des employés. Les fiducies collectives des employés sont utilisées aux États-Unis et au Royaume-Uni pour appuyer et encourager la propriété collective des entreprises par les employés et faciliter la transition des entreprises privées vers les employés.

Mesures visant la fiscalité internationale

Prix de transfert

En s’appuyant sur l’arrêt de la Cour d’appel fédérale dans Canada c. Cameco Corporation, qui a « mis en évidence des préoccupations concernant l’application des règles canadiennes sur les prix de transfert », le gouvernement propose de publier, au cours des prochains mois, un document de consultation sur des améliorations aux règles canadiennes sur les prix de transfert.

Érosion de la base d’imposition et transfert de bénéfices

Le budget de 2021 propose de mettre en œuvre les pratiques exemplaires recommandées par l’Organisation de coopération et de développement économiques et le Groupe des Vingt dans le Plan d’action BEPS, notamment en ce qui a trait aux limites sur la déductibilité des intérêts et aux dispositifs hybrides.

Limiter la déductibilité des intérêts

Le budget de 2021 propose d’instaurer une nouvelle règle de dépouillement des bénéfices conforme aux recommandations contenues dans le rapport sur l’action 4 du Plan d’action BEPS. La nouvelle règle limiterait le montant des frais d’intérêts nets qu’une société peut déduire dans le calcul de son revenu imposable à pas plus qu’un ratio fixe du « BAIIDA fiscal ». Le BAIIDA fiscal s’entend du revenu imposable d’une société avant de tenir compte des revenus et des frais d’intérêts, des impôts sur le revenu et dotations aux amortissements, où chacun de ces éléments est tel qu’il est déterminé à des fins fiscales.

La nouvelle règle sur le dépouillement des bénéfices s’appliquerait généralement aux sociétés canadiennes, aux fiducies, aux sociétés de personnes et aux succursales canadiennes de sociétés non-résidentes. Les exemptions à la nouvelle règle se limiteraient aux SPCC qui, avec toutes sociétés associées, ont un capital imposable utilisé au Canada inférieur à 15 millions de dollars, et aux groupes de sociétés et de fiducies dont le total des frais d’intérêts nets entre leurs membres canadiens est de 250 000 $ ou moins.

À ces fins :

- Le BAIIDA fiscal exclurait, entre autres, les dividendes dans la mesure où ils sont admissibles à la déduction pour dividendes intersociétés ou à la déduction pour certains dividendes reçus de sociétés étrangères affiliées.

- Les frais d’intérêts et les revenus d’intérêts incluraient non seulement les montants qui constituent légalement des intérêts, mais aussi d’autres paiements qui sont économiquement équivalents à des intérêts et à d’autres dépenses et revenus liés au financement.

- Les règles de capitalisation restreinte en vigueur au Canada continueraient de s’appliquer. Aux fins de cette nouvelle mesure de dépouillement des bénéfices, le montant des frais d’intérêts exclurait les intérêts qui ne sont pas déductibles en raison des règles fiscales actuelles, incluant les règles de capitalisation restreinte en place.

- Les frais d’intérêts et les revenus d’intérêts liés à l’endettement entre des membres canadiens d’un groupe de sociétés seraient généralement exclus.

La nouvelle règle sur le dépouillement des bénéfices serait mise en place progressivement, avec un ratio fixe de BAIIDA de 40 % pour les années d’imposition qui commencent le 1er janvier 2023 ou après cette date, mais avant le 1er janvier 2024 (l’année de transition), et de 30 % pour les années d’imposition qui commencent le 1er janvier 2024 ou après cette date. La mesure proposée inclut également une règle de « ratio du groupe » qui permettrait à un contribuable de déduire les intérêts excédant le ratio fixe du BAIIDA fiscal lorsqu’il est en mesure de démontrer que le ratio des intérêts nets payés à des tiers au BAIIDA comptable du groupe dont il fait partie implique qu’une limite de déduction supérieure serait appropriée. À ces fins, le groupe consolidé comprendrait la société mère et l’ensemble de ses filiales qui sont entièrement consolidées dans ses états financiers consolidés vérifiés. Les montants des frais d’intérêts nets payés à des tiers et du BAIIDA comptable en vertu de cette règle s’appuieraient sur les états financiers consolidés vérifiés du groupe avec des ajustements appropriés.

Les règles devraient généralement permettre de combiner efficacement les résultats au sein d’un groupe canadien. Par exemple, les frais d’intérêts et les revenus d’intérêts entre des membres canadiens d’un groupe de sociétés seraient généralement exclus. En outre, les membres canadiens d’un groupe qui ont un ratio d’intérêts nets au BAIIDA fiscal inférieur au ratio fixe seraient généralement en mesure de transférer la capacité inutilisée pour déduire les intérêts qui en résultent à d’autres membres canadiens du groupe dont les déductions de frais d’intérêts nets, y compris les déductions refusées reportées d’une autre année, seraient autrement restreintes par la règle. (À ces fins, la définition de « groupe » n’était pas claire et devrait être incluse dans l’avant-projet de loi.) Cette mesure permettant de combiner les résultats pourrait s’appliquer de façon limitée aux banques et aux compagnies d’assurance-vie canadiennes, qui pourraient ne pas être autorisées à combiner les revenus nets d’intérêts de leurs sociétés réglementées du secteur bancaire ou du secteur de l’assurance aux frais d’intérêts nets d’autres membres de leurs groupes de sociétés qui ne sont pas des entités réglementées du secteur bancaire ou du secteur de l’assurance.

Les intérêts refusés en vertu de la règle du dépouillement des bénéfices pourraient être reportés prospectivement jusqu’à 20 ans, ou rétrospectivement jusqu’à 3 ans. Il serait permis de reporter rétrospectivement les intérêts refusés aux années d’imposition commençant avant la date d’entrée en vigueur de la règle, dans la mesure où le contribuable aurait eu la capacité d’absorber les frais refusés, si la règle proposée avait été en vigueur pour ces années. Pour déterminer si le contribuable aurait eu la capacité d’absorber les frais refusés au cours de ces années, une telle capacité serait réduite des frais d’intérêts nets globaux, pour l’ensemble de ces années, des membres canadiens du groupe du contribuable qui excédaient le ratio fixe (ou le ratio du groupe, discuté ci-après, si plus élevé).

Le gouvernement semble prévoir que les sociétés canadiennes autonomes et les membres de groupes constitués exclusivement de sociétés canadiennes ne verraient pas, dans la plupart des cas, les déductions de leurs frais d’intérêts restreintes en vertu de la règle proposée. Cette situation est attribuable à la règle du ratio de groupe conjuguée aux mesures permettant de combiner les résultats canadiens. Des mesures d’allègement visant à réduire le fardeau d’observation qui repose sur ces entités et groupes seront étudiées.

Dans le cadre de la mise en œuvre progressive de la nouvelle mesure de dépouillement des bénéfices, les contribuables dont les déductions d’intérêts sont refusées pour l’année de transition seraient en mesure de reporter rétrospectivement les intérêts refusés et de les déduire au cours de l’une des trois années d’imposition antérieures, tel qu’il a été indiqué ci-dessus, en utilisant le ratio fixe de 40 % (ou le ratio du groupe pour cette année antérieure, si supérieur) pour déterminer leur capacité d’absorber les intérêts reportés rétrospectivement au cours de ces années antérieures. Lorsque les déductions d’intérêts sont refusées pour une année suivant l’année de transition, les reports rétrospectifs des intérêts refusés à l’année de transition ou à une année antérieure seraient permis en utilisant le ratio fixe de 30 % (ou le ratio du groupe pour cette année, si supérieur) pour déterminer leur capacité d’absorber les intérêts reportés rétrospectivement au cours de ces années antérieures.

Cette mesure s’appliquerait aux années d’imposition qui commencent le 1er janvier 2023 ou après cette date (avec une règle anti-évitement pour empêcher que les contribuables reportent l’application de la mesure), et elle s’appliquerait relativement aux emprunts actuels et aux nouveaux emprunts. Il est prévu que l’avant-projet de loi soit publié aux fins de commentaires durant l’été.

Dispositifs hybrides

Dans le budget de 2021, les dispositifs hybrides sont décrits comme des structures d’évitement fiscal transfrontalières qui exploitent des différences dans le traitement fiscal d’entités commerciales ou d’instruments financiers dans le droit de deux juridictions ou plus, dans le but de générer des asymétries dans les résultats fiscaux. Le rapport sur l’action 2 du Plan d’action BEPS présente des règles détaillées que les pays devraient mettre en place dans leur législation nationale en vue de neutraliser les avantages fiscaux résultant de dispositifs hybrides. Le budget de 2021 propose de mettre en œuvre des règles cohérentes avec les recommandations du rapport sur l’action 2, avec les adaptations nécessaires au contexte fiscal canadien.

Les renseignements supplémentaires publiés avec le budget de 2021 indiquent les principales formes d’asymétries hybrides sur lesquelles portent les recommandations du rapport sur l’action 2 du Plan d’action BEPS :

- Effets de déduction/non-inclusion. Ils surviennent lorsqu’un pays permet une déduction relativement à un paiement transfrontalier, mais que la réception du paiement en question n’est pas incluse dans le revenu ordinaire dans l’autre pays dans un délai raisonnable.

- Effets de double déduction. Ils surviennent lorsqu’une déduction fiscale est disponible dans deux pays ou plus relativement à une seule dépense économique.

- Asymétries hybrides importées. Elles surviennent généralement lorsqu’un paiement est déductible par une entité résidant dans un pays et est inclus dans le revenu ordinaire de l’entité bénéficiaire, mais que ce revenu ordinaire est diminué par l’application d’une déduction en vertu d’un dispositif hybride entre la seconde entité et une entité résidant dans un pays tiers.

- Asymétries impliquant des succursales. Ces arrangements surviennent lorsque le pays de résidence d’un contribuable adopte un point de vue différent de celui où se trouve la succursale du contribuable à l’égard de la répartition du revenu et des dépenses entre les deux pays.

Selon le budget de 2021, les règles visant à neutraliser les dispositifs hybrides seront introduites en deux tranches législatives distinctes. La première tranche de législation serait publiée pour commentaire des intervenants plus tard en 2021, et ces règles s'appliqueraient à compter du 1er juillet 2022. La deuxième tranche de législation serait publiée pour commentaire des intervenants après 2021, et ces règles s’appliqueraient au plus tôt en 2023.

La première tranche de législation semblerait viser les règles propres aux instruments hybrides et s’appuierait sur les recommandations des chapitres 1 et 2 du rapport sur l’action 2. Les mesures sembleraient viser aussi bien les cas de paiements effectués par des résidents canadiens à des résidents étrangers que les situations inverses. On pourrait citer l’exemple d’un contribuable canadien qui effectue un paiement par ailleurs déductible qui n’est pas inclus dans le revenu ordinaire du bénéficiaire non-résident, aussi bien que celui d’un contribuable canadien qui reçoit un paiement qui était déductible pour le payeur non‑résident, mais à l’égard duquel le contribuable canadien peut se prévaloir d’une exonération.

En règle générale, en vertu des principales règles proposées, les paiements effectués par des résidents canadiens en vertu de dispositifs hybrides ne seraient pas déductibles aux fins de l’impôt sur le revenu canadien dans la mesure où ils entraînent une déduction dans un autre pays, ou ne sont pas inclus dans le revenu ordinaire d’un bénéficiaire non-résident. Inversement, dans la mesure où un paiement effectué en vertu d’un tel dispositif par une entité qui ne réside pas au Canada est déductible aux fins de l’impôt sur le revenu étranger, aucune déduction ne serait permise dans le revenu d’un résident canadien. Tout montant du paiement reçu par un résident canadien serait également inclus dans le revenu, et, si le paiement est un dividende, il ne serait pas admissible à la déduction par ailleurs disponible pour certains dividendes reçus de sociétés étrangères affiliées. En pratique, ces règles neutraliseraient les asymétries en harmonisant le traitement fiscal au Canada et le traitement fiscal dans le pays étranger.

Les règles proposées seraient un test « fondé sur les résultats » qui ne serait pas conditionnel à un test d’objet. Elles devraient généralement s’appliquer relativement aux paiements effectués entre parties liées et aux paiements effectués en vertu de certains « dispositifs structurés » entre parties non liées qui sont conçus pour entraîner une asymétrie. Les règles proposées comportent également des règles de séquence, comme le recommande le rapport sur l’action 2 du Plan d’action BEPS, qui s’appliqueraient afin de s’assurer que les règles proposées sont coordonnées avec des règles semblables d’autres pays.

La deuxième tranche de la législation portera sur les règles relatives aux dispositifs hybrides qui n’ont pas été abordées dans la première tranche, notamment les asymétries impliquant des succursales, les asymétries importées et les hybrides inversés. Ces règles seraient introduites dans la mesure où elles sont pertinentes et appropriées dans le contexte canadien.

Taxe sur l’utilisation non productive d’habitations au Canada par des propriétaires étrangers non-résidents

Le budget de 2021 propose d’instaurer une taxe annuelle de 1 % sur les immeubles résidentiels vacants ou sous-utilisés appartenant à des étrangers non-résidents.

Dans son Énoncé économique de l’automne de 2020, le gouvernement a annoncé qu’il prendrait des mesures pour mettre en œuvre une mesure fiscale nationale visant l’utilisation non productive d’habitations au Canada appartenant à des étrangers non-résidents. Cette mesure vise à maintenir l’accessibilité au logement pour les Canadiens.

Dans le budget de 2021, le gouvernement fédéral a annoncé son intention de mettre en œuvre une taxe nationale annuelle de 1 % sur la valeur des biens immobiliers résidentiels appartenant à des étrangers non-résidents et considérés comme vacants ou sous-utilisés, à compter du 1er janvier 2022. En vertu de cette taxe, tous les propriétaires, autres que les citoyens canadiens ou les résidents permanents du Canada, devraient produire une déclaration concernant l’utilisation actuelle du bien. Des sanctions importantes seraient imposées à ceux qui ne le feraient pas.

À compter de 2023, tous les propriétaires d’immeubles résidentiels situés au Canada, sauf les citoyens canadiens ou les résidents permanents du Canada, seraient tenus de produire une déclaration annuelle pour l’année civile précédente auprès de l’ARC relativement à chaque immeuble résidentiel canadien dont ils sont propriétaires. L’exigence de produire une déclaration annuelle s’appliquerait indépendamment du fait que le propriétaire soit assujetti ou non à la taxe relativement à l’immeuble pour l’année. Dans la déclaration, le propriétaire serait tenu de déclarer des renseignements, tels que l’adresse de l’immeuble, la valeur de l’immeuble et l’intérêt du propriétaire à l’égard de l’immeuble. Le propriétaire peut avoir droit de réclamer une exonération de la taxe relative à un immeuble pour l’année. Une exonération peut être disponible, par exemple, lorsqu’un immeuble est loué à un ou plusieurs locataires admissibles à l’égard du propriétaire pendant une période minimale au cours d’une année civile. Lorsqu’aucune exonération relative à un immeuble n’est disponible pour l’année, le propriétaire serait tenu de calculer le montant de la taxe due, de déclarer celle-ci et de la verser à l’ARC au plus tard à la date d’échéance de production. L’omission de produire une déclaration relative à un immeuble pour une année civile en temps opportun pourrait entraîner la perte de toute exonération disponible relative à l’immeuble pour l’année. Des pénalités et des intérêts seraient également applicables et la période de cotisation serait illimitée.

Au cours des prochains mois, le gouvernement a l’intention de publier un document de consultation pour donner aux intervenants l’occasion de formuler des commentaires sur les paramètres de la taxe proposée, y compris sur la question de savoir si des règles spéciales devraient être établies pour les petites communautés touristiques et de villégiature. On estime que cette mesure augmenterait les recettes fédérales de 700 millions de dollars sur quatre ans, à compter de 2022-2023.

Mesures anti-évitement

Règles de divulgation obligatoire

Le budget de 2021 comporte des propositions générales ayant pour objectif d’accroître la visibilité des opérations ou stratégies de planification visant la réduction des impôts que l’ARC considérerait comme abusives. Les propositions se fondent sur les principes exposés dans le Projet sur l’érosion de la base d’imposition et le transfert de bénéfices, Action 12 : Rapport final de l’Organisation de coopération et de développement économiques (OCDE).

Les propositions portent principalement sur ce qui suit :

- Resserrement des règles relatives aux opérations à déclarer existantes

- Nouvelles obligations déclaratives applicables à une liste d’opérations à signaler

- Nouvelles règles aux termes desquelles les sociétés plus importantes seraient tenues de déclarer à l’ARC tous les « traitements fiscaux incertains » devant être présentés dans leurs états financiers vérifiés

- Prorogation indéfinie des périodes de nouvelle cotisation et pénalités en cas d’inobservation, y compris l’introduction d’obligations déclaratives ou de pénalités visant la plupart des promoteurs ou des conseillers fiscaux professionnels, ou l’élargissement de celles en vigueur.

Il est proposé que les nouvelles règles entrent en vigueur en 2022, suivant la publication d’un projet de loi dans les prochaines semaines et une période de consultation qui prendra fin le 3 septembre 2021.

Opérations à déclarer

À l’heure actuelle, la Loi de l’impôt sur le revenu contient des règles qui exigent que certaines opérations conclues par un contribuable soient déclarées à l’ARC. Pour qu’une opération doive être déclarée conformément à ces règles, elle doit être une « opération d’évitement » tel que ce terme est défini pour l’application de la règle générale anti-évitement énoncée dans la Loi de l’impôt sur le revenu. De même, l’opération doit comporter au moins deux des trois marqueurs généraux suivants :

- Un promoteur ou un conseiller fiscal relativement à l’opération donnée a droit à des honoraires, souvent appelés « honoraires conditionnels ».

- Un promoteur ou un conseiller fiscal exige une « clause de confidentialité » relativement à l’opération.

- Le contribuable, ou la personne qui a conclu l’opération au profit du contribuable, obtient une « protection contractuelle » relativement à l’opération.

Même si les règles actuelles visaient à fournir à l’ARC les renseignements sur les opérations comportant les marqueurs susmentionnés, les déclarations de la part des contribuables ont été très limitées. Des modifications aux règles relatives aux opérations à déclarer sont proposées pour augmenter les déclarations aux termes des règles de communication obligatoire d’informations et pour que les règles soient conformes aux meilleures pratiques internationales.

En particulier, il est proposé qu’un seul marqueur général soit présent pour qu’une opération puisse devoir être déclarée. Il est également proposé, à cette fin, que la définition d’« opération d’évitement » soit modifiée pour qu’une opération puisse être considérée comme une opération d’évitement s’il est raisonnable de conclure que l’un des principaux objets de la conclusion de l’opération est l’obtention d’un avantage fiscal.

Il est proposé qu’un contribuable qui conclut une opération à déclarer, ou une autre personne qui conclut la même opération afin de procurer un avantage fiscal au contribuable, doive déclarer l’opération à l’ARC dans les 45 jours suivant la première des dates ci-après :

- Le jour où le contribuable, ou une personne qui a conclu l’opération au profit de celui‑ci, a l’obligation contractuelle de conclure l’opération.

- Le jour où le contribuable, ou une personne qui a conclu l’opération au profit de celui‑ci, conclut l’opération.

Il est également proposé que la déclaration (à titre d’opération à déclarer) d’un stratagème qui, s’il était mis en place, serait une opération à déclarer par un promoteur ou un conseiller (ainsi que par les personnes qui ont un lien de dépendance avec le promoteur ou le conseiller et qui ont le droit de recevoir des honoraires relativement à l’opération) soit obligatoire dans les mêmes délais. Il est proposé qu’une exception à l’obligation déclarative soit prévue pour les conseillers dans la mesure où le privilège des communications entre client et avocat s’applique.

Opérations à signaler

Pour fournir à l’ARC des renseignements pertinents liés aux opérations d’évitement fiscal (y compris une série d’opérations) et à d’autres opérations dignes d’attention, il est proposé d’introduire une catégorie de marqueurs spécifiques connue sous le nom d’« opérations à signaler », qui s’apparenterait aux « opérations désignées » récemment publiées par le gouvernement du Québec. Ces opérations à signaler seraient désignées par le ministre du Revenu national, avec l’accord du ministre des Finances. Aucune liste précise d’opérations à signaler ne figurait dans les documents du budget.

Les obligations déclaratives pour les contribuables et les promoteurs à l’égard des opérations à signaler sont proposées afin de refléter les obligations susmentionnées.

Traitements fiscaux incertains

Un traitement fiscal incertain est un traitement fiscal utilisé, ou qu’on prévoit utiliser, dans les déclarations de revenus d’une entité pour lequel il y a une incertitude quant au fait de savoir si le traitement fiscal sera accepté comme étant conforme à la législation fiscale. À l’heure actuelle, il n’y a pas au Canada d’obligation déclarative des traitements fiscaux incertains.

Il est proposé que les contribuables déterminés constitués en société soient tenus de déclarer des traitements fiscaux incertains donnés à l’ARC. De manière générale, une société déclarante serait tenue de déclarer un traitement fiscal incertain pour une année d’imposition lorsque les conditions suivantes sont remplies :

- La société est tenue de produire une déclaration de revenus canadienne pour l’année d’imposition. C’est-à-dire que la société est résidente du Canada ou elle est une société non résidente ayant une présence fiscale au Canada.

- La société a au moins 50 millions de dollars d’actifs à la fin de l’année financière qui coïncide avec l’année d’imposition (ou la dernière année financière qui se termine avant la fin de l’année d’imposition). Ce seuil s’appliquerait à chaque société sur une base individuelle.

- La société, ou une société liée, a des états financiers vérifiés et établis conformément aux Normes internationales d’information financière (« IFRS ») ou à d’autres principes comptables généralement reconnus (« PCGR ») propres à un pays pertinent pour les sociétés publiques du pays visé (p. ex., PCGR des États-Unis).

- L’incertitude concernant l’impôt sur le revenu canadien de la société pour l’année d’imposition se reflète dans ces états financiers vérifiés (c.-à-d., l’entité a conclu qu’il n’est pas probable que l’autorité fiscale accepte un traitement fiscal incertain et, par conséquent, comme il est décrit par le Comité d’interprétation des IFRS, il est probable qu’elle reçoive ou verse des sommes relatives au traitement fiscal incertain).

Pour chaque traitement fiscal incertain d’une société sujette à déclaration, la société serait tenue de fournir des renseignements prescrits, comme la valeur des impôts en cause, une description concise des faits pertinents, du traitement fiscal choisi (y compris les articles pertinents de la Loi de l’impôt sur le revenu) et si l’incertitude est liée à une différence permanente, ou temporaire, en impôt.

Il est proposé que les traitements fiscaux incertains doivent être déclarés au même moment que la déclaration de revenus canadienne de la société sujette à déclaration doit être produite.

Période de nouvelle cotisation

Il est proposé que, lorsqu’un contribuable a une obligation déclarative relativement à une opération pertinente pour sa déclaration de revenus pour une année d’imposition, la période normale de nouvelle cotisation ne commence, relativement à l’opération, qu’au moment où le contribuable s’est conformé à l’obligation déclarative. Par conséquent, si un contribuable ne se conforme pas à l’obligation de déclaration pour une année d’imposition relativement à une opération, l’établissement d’une nouvelle cotisation pour l’année relativement à l’opération ne sera pas frappé de prescription.

Pénalité du contribuable

Il est proposé qu’une pénalité de 500 $ par semaine soit imposée aux personnes qui concluent des opérations à déclarer ou à signaler, ou des opérations dont découle un avantage fiscal, pour chaque omission de déclarer une opération à déclarer ou une opération à signaler jusqu’à concurrence du plus élevé de 25 000 $ ou 25 % de l’avantage fiscal ou, pour les sociétés ayant des actifs dont la valeur comptable totale se chiffre à 50 millions de dollars ou plus, une pénalité de 2 000 $ par semaine, jusqu’à concurrence du plus élevé de 100 000 $ ou 25 % de l’avantage fiscal.

Pénalité du promoteur

Il est également proposé que, pour les conseillers et les promoteurs d’opérations à déclarer ou d’opérations à signaler, ainsi que pour les personnes avec lesquelles ils ont un lien de dépendance et qui ont droit à des honoraires relativement aux opérations, une pénalité soit imposée pour chaque omission de déclarer correspondant au total des sommes suivantes :

- 100 % des honoraires facturés par cette personne à une personne à l’égard de laquelle un avantage fiscal découle de l’opération

- 10 000 $

- 1 000 $ pour chaque journée pendant laquelle l’omission de déclarer continue, jusqu’à concurrence de 100 000 $

Pénalité pour traitements fiscaux incertains à déclarer

Pour les sociétés assujetties à l’obligation de déclarer les traitements fiscaux incertains, il est proposé que la pénalité pour omission de déclarer chaque traitement fiscal incertain donné soit de 2 000 $ par semaine, jusqu’à concurrence de 100 000 $.

Évitement de dettes fiscales

Le budget de 2021 propose plusieurs mesures pour lutter contre les stratagèmes jugés abusifs qui visent à contourner la responsabilité solidaire à l’égard des impôts sur le transfert de biens entre personnes ayant un lien de dépendance (règle sur l’évitement de dettes fiscales) ainsi qu’une pénalité pour ceux qui conçoivent ces stratagèmes et en font la promotion.

Plus précisément, les mesures proposées introduiraient des règles anti-évitement qui prévoient i) qu’une dette fiscale serait réputée survenir avant la fin de l’année d’imposition au cours de laquelle un transfert de bien est effectué, ii) qu’un cédant et un cessionnaire qui, au moment d’un transfert de bien, seraient considérés ne pas avoir entre eux de lien de dépendance seraient réputés avoir entre eux un lien de dépendance à ce moment et iii) que le résultat global de la série d’opérations soit pris en compte dans le calcul de la valeur des biens transférés.

Une pénalité est proposée pour les conseillers et les promoteurs de stratagèmes d’évitement de dettes fiscales. Ces nouvelles règles s’appliqueraient aux transferts de biens effectués le 19 avril 2021 ou après cette date.

Prérogatives en matière de vérification

Une récente décision de la Cour canadienne de l’impôt remettait en question la mesure dans laquelle les fonctionnaires de l’ARC peuvent exiger que toute personne fournisse toute l’aide raisonnable et réponde à toutes les questions verbalement et par écrit lors d’une vérification fiscale. Le budget propose d’introduire des modifications aux différentes lois portant sur divers impôts, taxes et charges fédéraux afin de s’assurer que l’ARC dispose de la prérogative nécessaire pour effectuer des vérifications et d’autres activités d’observation en vertu de ces lois.

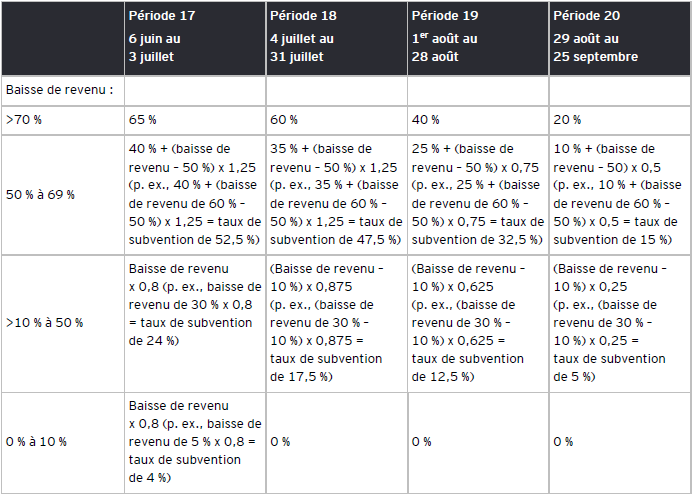

Mesures fiscales visant les particuliers et les fiducies

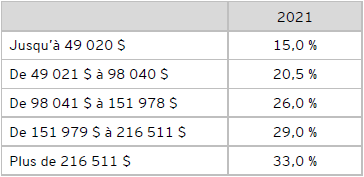

Taux d’imposition des particuliers

Le budget ne comporte pas de modifications des taux d’impôt sur le revenu ni des tranches d’imposition des particuliers. Les tranches d’imposition continueront d’être indexées au taux de l’inflation. Se reporter au tableau B pour connaître les taux fédéraux de 2021 et à l’annexe pour connaître les taux marginaux combinés les plus élevés par province et territoire.

Tableau B : Taux fédéraux d’imposition des particuliers

Modifications aux crédits d’impôt

Le budget de 2021 comprend les propositions relatives aux crédits d’impôt remboursables et non remboursables suivantes :

Allocation canadienne pour les travailleurs

Le budget de 2021 propose de bonifier comme suit l’Allocation canadienne pour les travailleurs, un crédit d’impôt remboursable qui s’ajoute aux revenus des travailleurs à revenu faible ou modeste, à compter de l’année d’imposition 2021 :

- Le taux d’application progressive de cette allocation passerait de 26 % à 27 % pour chaque dollar de « revenu de travail » (généralement un revenu d’emploi ou d’entreprise) supérieur à 3 000 $ jusqu’à une prestation maximale de 1 395 $ pour les personnes seules sans personnes à charge et de 2 403 $ pour les familles. Des changements seraient également apportés au taux d’application progressive du supplément pour personnes handicapées.

- Les seuils de réduction progressive de l’allocation passeraient de 13 194 $ à 22 944 $ pour les personnes seules sans personnes à charge et de 17 522 $ à 26 177 $ pour les familles. En outre, le taux de réduction progressive passerait de 12 % à 15 % du revenu net rajusté supérieur aux seuils proposés. Des changements seraient également apportés au taux et au seuil de réduction progressive du supplément pour personnes handicapées.

- Une exemption pour le second titulaire de revenu de travail serait introduite afin de permettre à l’époux ou conjoint de fait ayant le plus faible revenu de travail d’exclure jusqu’à 14 000 $ de son revenu de travail dans le calcul de son revenu net rajusté, aux fins de la réduction progressive de l’allocation.

- L’indexation des sommes relatives à l’allocation, y compris l’exemption pour le second titulaire de revenu de travail, continuerait de s’appliquer après l’année d’imposition 2021.

Crédit d’impôt pour personnes handicapées

Pour avoir droit au crédit d’impôt pour personnes handicapées (« CIPH »), un particulier doit avoir une ou plusieurs déficiences graves et prolongées des fonctions physiques ou mentales. Les effets de la ou des déficiences doivent être tels que la capacité du particulier d’accomplir une activité courante de la vie quotidienne est limitée de façon marquée ou le serait en l’absence de soins thérapeutiques essentiels. La définition du terme « activités courantes de la vie quotidienne » englobe « les fonctions mentales nécessaires aux activités courantes ». En vertu des règles actuelles, les « soins thérapeutiques essentiels au maintien de la vie » sont des soins qui sont administrés au moins trois fois par semaine pendant une durée totale moyenne d’au moins 14 heures par semaine.

Le budget de 2021 propose diverses modifications techniques visant à améliorer l’accès au CIPH et aux autres mesures liées à l’impôt pour lesquelles doit être produit un certificat pour le CIPH :

- La liste des « fonctions mentales nécessaires aux activités de la vie courante » serait étendue.

- L’obligation actuelle d’administrer les soins thérapeutiques au moins trois fois par semaine serait réduite à deux fois par semaine.

- La liste des activités pouvant être prises en compte dans le calcul du temps consacré aux « soins thérapeutiques essentiels au maintien de la vie » serait étendue et des précisions y seraient apportées de façon à ce qu’elle intègre certaines composantes de ces soins qui sont exclues en vertu des règles actuelles.

- En outre, lorsqu’un particulier est incapable d’accomplir ses soins thérapeutiques lui‑même, il est proposé que le temps requis pour qu’une autre personne l’aide à effectuer ses soins thérapeutiques puisse être inclus dans ce calcul.

Autres mesures fiscales visant les particuliers

Traitement fiscal des montants de prestations pour la COVID-19

Les particuliers qui doivent rembourser certaines prestations pour la COVID-19 ne peuvent réclamer une déduction que dans l’année du remboursement. Comme les prestations pour la COVID-19 sont imposables l’année où elles sont reçues, il se pourrait, selon les règles actuelles, que l’inclusion dans le calcul du revenu et l’obligation de payer l’impôt sur ces prestations n’aient pas lieu la même année que la déduction du remboursement. Le budget de 2021 propose de permettre aux particuliers qui remboursent certaines prestations pour la COVID-19 avant 2023 de demander une déduction au titre du remboursement d’un montant de prestation dans le calcul de leur revenu pour l’année de la réception du montant de prestation plutôt que pour l’année du remboursement. Si le particulier rembourse un montant de prestation alors qu’il a déjà produit la déclaration de revenus dans laquelle le montant a été inclus dans son revenu, il pourrait, en vertu de la proposition du budget, présenter une demande de redressement pour réclamer la déduction.

Le budget de 2021 propose également que les montants de prestations pour la COVID-19 soient inclus dans le revenu imposable gagné au Canada des particuliers qui sont considérés comme des personnes non-résidentes aux fins de l’impôt sur le revenu.

Revenu de bourses de perfectionnement postdoctorales

Le budget de 2021 propose que le revenu de bourses de perfectionnement postdoctorales soit inclus dans le « revenu gagné » aux fins de la détermination du plafond des cotisations à un régime enregistré d’épargne-retraite (« REER ») d’un particulier. La proposition, qui s’appliquerait relativement au revenu de bourses de perfectionnement postdoctorales reçu au cours des années d’imposition 2021 et suivantes, permettrait également à un particulier de demander un rajustement de ses droits de cotisation à un REER en fonction du revenu de bourses de perfectionnement postdoctorales reçu au cours des années d’imposition 2011 à 2020.

Déduction pour les habitants de régions éloignées

Le budget de 2021 propose d’élargir l’accès aux avantages relatifs aux voyages de la déduction pour les habitants de régions éloignées aux résidants du Nord qui ne reçoivent pas d’avantages relatifs aux voyages de leur employeur. À compter de l’année d’imposition 2021, les habitants du Nord auraient l’option de demander (pour eux ainsi que pour chaque membre de la famille admissible) un montant maximal équivalant au montant des avantages relatifs aux voyages tirés d’un emploi qu’ils ont reçus ou à un montant forfaitaire de 1 200 $. Le montant forfaitaire serait réduit à 600 $ dans le cas des résidants des zones intermédiaires.

Cotisations à des régimes de retraite à cotisations déterminées : correction des erreurs

Le budget de 2021 propose de permettre aux administrateurs de régimes de retraite à cotisations déterminées de corriger aussi bien les sous-contributions que les cotisations excédentaires comme suit :

- Des cotisations supplémentaires à un compte d’employé en vertu d’un régime de retraite à cotisations déterminées pourraient être faites pour compenser une erreur liée à une sous-contribution commise au cours de l’une des cinq années antérieures, sous réserve d’un plafond. Les cotisations supplémentaires réduiraient les droits de cotisation au REER de l’employé pour l’année d’imposition suivant l’année dans laquelle la cotisation rétroactive est versée (dans la mesure où ces cotisations résultent en des droits de cotisation négatifs au REER, elles n’auraient une incidence que sur les cotisations de l’employé dans les années à venir).

- Les montants excédentaires pourraient être remboursés à l’employé ou à l’employeur qui, selon le cas, a versé la cotisation pour corriger une erreur liée à une cotisation excédentaire pour l’une des cinq années précédant l’année du remboursement. Les remboursements de cotisations excédentaires devraient en général rétablir les droits de cotisation au REER de l’employé pour l’année d’imposition dans laquelle le remboursement est effectué.

L’administrateur du régime devrait produire un formulaire prescrit relativement à chaque employé touché, plutôt que de modifier les feuillets T4 des années antérieures. Ces mesures s’appliqueraient relativement aux cotisations supplémentaires versées, et aux montants de cotisations excédentaires remboursées, au cours des années d’imposition 2021 et suivantes.

Imposition des placements enregistrés

Le budget fédéral de 2021 annonce une méthode d’application de l’impôt de pénalité de la partie X.2 plus équitable pour les fiducies ou les sociétés qui sont des placements enregistrés. L’impôt de la partie X.2 a pour but de faire en sorte que certains placements enregistrés détiennent les mêmes biens que les régimes enregistrés pour lesquels ils ont été acceptés. Il s’agit d’un impôt de pénalité égal à 1 % de la juste valeur marchande d’un placement non admissible au moment de son acquisition, pour chaque mois où le placement est détenu. À l’heure actuelle, l’impôt est appliqué sans égard à la proportion dans laquelle les régimes enregistrés sont investis dans des parts ou des actions du placement enregistré. Selon la modification proposée, l’impôt prévu en vertu de la partie X.2 serait calculé au prorata de la proportion du placement enregistré détenue par les investisseurs qui sont des régimes enregistrés.

De manière générale, cette modification s’appliquerait après 2020. Toutefois, elle pourrait aussi s’appliquer rétroactivement aux mois antérieurs à 2021 si l’ARC n’a pas encore, en date du 19 avril 2021, fixé de façon définitive le montant de l’impôt de la partie X.2 exigible relativement à cette période.

Bonifier la Sécurité de la vieillesse pour les Canadiens de 75 ans et plus

Le budget de 2021 propose les changements suivants en vue de bonifier la Sécurité de la vieillesse pour les Canadiens de 75 ans et plus :

- Les prestataires de la Sécurité de la vieillesse qui seront âgés de 75 ans ou plus en juin 2022 recevraient un paiement de subvention imposable de 500 $ en août 2021.

- Ce paiement serait exclu de la définition de revenu pour le Supplément de revenu garanti.

- Le montant maximal des prestations pouvant être versées aux prestataires de la Sécurité de la vieillesse de 75 ans ou plus serait augmenté de 10 % à compter du 1erjuillet 2022.

Autres mesures visant les particuliers

Prolongation de la Prestation canadienne de la relance économique

Le budget fédéral de 2021 propose de prolonger la Prestation canadienne de la relance économique (la « PCRE ») en accordant jusqu’à 12 semaines supplémentaires de soutien au revenu aux demandeurs qui auront reçu la totalité de leurs 38 semaines de la PCRE le 19 juin 2021. Les prestations seront de 500 dollars par semaine au cours des 4 premières semaines supplémentaires, puis seront réduites à 300 dollars par semaine au cours des 8 dernières semaines. Tous les nouveaux demandeurs de la PCRE après le 17 juillet 2021 recevront le montant hebdomadaire inférieur de 300 dollars jusqu’au 25 septembre 2021. De plus, le budget propose de prolonger de 4 semaines la PCRE pour les proches aidants, jusqu’à un maximum de 42 semaines, à 500 dollars par semaine.

Le gouvernement sollicitera également les pouvoirs législatifs de prolonger, si nécessaire, les prestations liées à la PCRE (y compris les prestations pour proches aidants et de maladie) ainsi que les prestations régulières d’assurance-emploi jusqu’au 20 novembre 2021.

Organismes de bienfaisance et organismes à but non lucratif

En ce qui a trait aux organismes de bienfaisance, le budget de 2021 propose les mesures suivantes.

Prévention de l’utilisation abusive du statut d’organisme de bienfaisance enregistré aux fins du financement des activités terroristes

- Pouvoir accordé au ministre de révoquer immédiatement l’enregistrement d’un organisme de bienfaisance ou d’un autre donataire reconnu dès son inscription comme entité terroriste en vertu du Code criminel.

- Interdiction pour les personnes ayant des antécédents connus de soutien au terrorisme de devenir des administrateurs, fiduciaires ou représentants semblables d’un organisme de bienfaisance enregistré en élargissant la définition de particulier non admissible. Un particulier non admissible comprend une entité terroriste inscrite ou un membre d’une entité terroriste inscrite, ainsi qu’un administrateur, un fiduciaire, un cadre ou un représentant semblable d’une entité terroriste inscrite, ou un particulier qui contrôlait ou gérait, directement ou indirectement, de quelque manière que ce soit, une entité terroriste inscrite au cours d’une période où elle appuyait des activités terroristes ou y participait.

Augmentation éventuelle du contingent des versements des organismes de bienfaisance enregistrés

- Lancement de consultations publiques sur l’augmentation éventuelle du contingent des versements ou des exigences minimales en matière de dépenses annuelles des organismes de bienfaisance pour s’assurer que les subventions et les dépenses liées aux activités de bienfaisance suivent le rythme de la croissance des actifs d’investissement des organismes de bienfaisance.

Faux énoncés faits par un organisme de bienfaisance afin de conserver son enregistrement

- Pouvoir accordé au ministre de suspendre les privilèges de délivrance de reçus d’un organisme de bienfaisance pour une année, ou de révoquer son enregistrement, si un faux énoncé dans des circonstances équivalant à une conduite coupable a été fait dans le but de maintenir son enregistrement. Les règles permettent actuellement la révocation du statut d’organisme de bienfaisance lorsqu’un faux énoncé est fait dans le but d’obtenir l’enregistrement d’un organisme de bienfaisance.

Le budget de 2021 n’a instauré aucune nouvelle mesure à l’égard des organismes à but non lucratif.

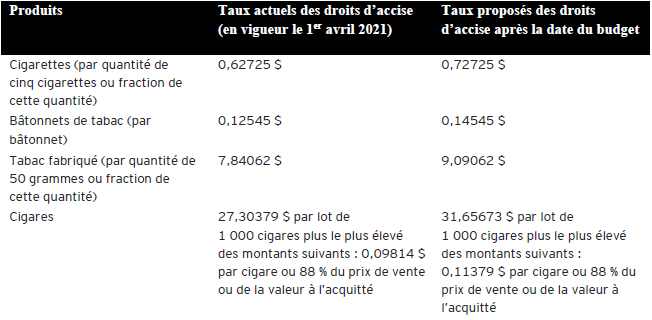

Modifications législatives visant les taxes d’accise et de vente

Mesures visant la TPS/TVH

Application de la TPS/TVH au commerce électronique et taxe sur les services numériques

Le 30 novembre 2020, le gouvernement fédéral a rendu public le document Soutenir les Canadiens et lutter contre la COVID-19 : Énoncé économique de l’automne de 2020. L’Énoncé économique de l’automne contient d’importantes propositions en matière de TPS/TVH, dont des mesures visant à assurer une application équitable et efficace de la TPS/TVH dans une économie de plus en plus numérique. Plus précisément, les vendeurs non-résidents qui fournissent des produits numériques et des services à des consommateurs au Canada seraient tenus de s’inscrire aux fins de la TPS/TVH, et de percevoir et verser la taxe.

Des exigences semblables s’appliqueraient aux fournitures de logement provisoire effectuées par l’intermédiaire de plateformes de logements numériques, ainsi qu’aux biens fournis au moyen d’entrepôts de distribution. Les propositions législatives visant à mettre en œuvre ces propositions ont été publiées à des fins de consultation publique.

Pour en savoir davantage sur l’Énoncé économique de l’automne, consultez le bulletin FiscAlerte 2020 numéro 58 d’EY.

Des dispositions législatives révisées présentées avec le budget de 2021 apportent des changements fondés sur des commentaires reçus de parties intéressées :

Règles refuge pour les exploitants de plateforme : En vertu des modifications proposées, les exploitants de plateforme qui facilitent des fournitures pour des tiers seraient solidairement responsables de la perception et du versement de la TPS/TVH. Toutefois, si le fournisseur tiers fournit de faux renseignements à l’exploitant de plateforme et que l’exploitant de plateforme s’est raisonnablement fié aux renseignements fournis par un fournisseur tiers, l’exploitant de plateforme serait libéré de toute responsabilité. Cela garantirait qu’un exploitant de plateforme n’est pas tenu responsable de la non-perception et du non-versement de la taxe du fait qu’il s’est fondé de bonne foi sur les renseignements fournis par un fournisseur tiers. Le tiers fournisseur qui fournit de faux renseignements serait responsable de tout montant de taxe non perçu.

Déductions admissibles : Le budget de 2021 précise que les fournisseurs inscrits aux fins de la TPS/TVH en vertu du cadre simplifié peuvent déduire les montants des créances irrécouvrables et certains remboursements provinciaux au point de vente de la TVH aux acheteurs, et que les bibliothèques publiques et les institutions semblables peuvent demander un remboursement pour la TPS payée sur les livres audio achetés auprès de ces fournisseurs.

Établissement du montant déterminant : Le budget de 2021 propose également une modification aux propositions législatives afin de préciser que la contrepartie à recevoir relativement à des fournitures détaxées (c.-à-d. taxables à un taux de 0 %) n’est pas incluse dans le calcul du montant déterminant de 30 000 $ servant à établir si une personne doit s’inscrire aux fins de la TPS/TVH en vertu des nouvelles règles. De plus, le budget de 2021 précise que les ventes effectuées à bord d’un aéronef ou d’un navire servant au transport international de passagers ne seront pas assujetties aux nouvelles obligations d’inscription.

Déclaration de renseignements de l’exploitant de plateforme : Le budget de 2021 précise que l’obligation de produire une déclaration de renseignements annuelle ne s’applique qu’aux exploitants de plateforme qui sont inscrits ou qui doivent s’inscrire aux fins de la TPS/TVH.

Pouvoir du ministre du Revenu national d’inscrire une personne : Le budget de 2021 propose de donner au ministre du Revenu national le pouvoir d’inscrire une personne qui, selon le ministre, devrait être inscrite en vertu des nouvelles règles d’inscription. Le ministre du Revenu national a déjà ce pouvoir en vertu des règles actuelles relatives à l’inscription aux fins de la TPS/TVH.

Les propositions devraient entrer en vigueur le 1er juillet 2021. Pendant une période de transition de 12 mois à compter de la date d’entrée en vigueur, l’ARC adopterait une approche pratique en matière de conformité et exercera son pouvoir discrétionnaire dans l’administration de ces mesures.

Renseignements nécessaires aux fins du crédit de taxe sur les intrants

Les entreprises peuvent demander des crédits de taxe sur les intrants (« CTI ») pour récupérer la TPS/TVH qu’elles payent sur les biens et services utilisés comme intrants dans le cadre de leurs activités commerciales. Afin d’appuyer les demandes de CTI, les entreprises doivent obtenir et conserver certains renseignements qui figurent sur des pièces justificatives (p. ex., les factures ou les reçus) remises par les fournisseurs. Les exigences en matière de renseignements relatives à ces documents sont échelonnées, de plus en plus de renseignements étant requis lorsque le montant payé ou payable à l’égard de la fourniture égale ou excède les seuils de 30 $ ou de 150 $. Selon le montant payé ou payable à l’égard de la fourniture, le fournisseur ou l’intermédiaire doit fournir son nom commercial et son numéro d’inscription aux fins de la TPS/TVH. À l’heure actuelle, selon la définition fournie à l’article 2 du Règlement sur les renseignements nécessaires à une demande de crédit de taxe sur les intrants (TPS/TVH), un agent de facturation ne constitue pas un intermédiaire.

Le budget de 2021 propose d’accroître les seuils d’information du CTI à 100 $ (par rapport à 30 $) et à 500 $ (par rapport à 150 $), et de permettre aux agents de facturation d’être considérés comme des intermédiaires aux fins des exigences en matière de renseignements relatives aux demandes de CTI.

Ces mesures entreraient en vigueur le 20 avril 2021.

Conditions du remboursement de la TPS pour habitations neuves

Le remboursement de la TPS pour habitations neuves permet aux acheteurs d’habitations de récupérer 36 % de la TPS (ou de la composante fédérale de la TVH) payée à l’achat d’une habitation neuve d’un prix maximum de 350 000 $, lorsque certaines conditions sont remplies. Le remboursement est réduit progressivement pour les habitations neuves dont le prix se situe entre 350 000 $ et 450 000 $, et aucun remboursement fédéral n’est offert pour les habitations dont le prix est supérieur à ce montant.

Selon l’une des conditions, l’acheteur doit acquérir l’habitation neuve afin qu’elle lui serve de résidence habituelle ou qu’elle serve de résidence habituelle à un proche. Actuellement, si deux particuliers ou plus qui ne sont pas considérés comme des proches achètent une habitation neuve ensemble, tous ces particuliers doivent remplir cette condition.

Le budget de 2021 règle ce problème. Le remboursement de la TPS pour habitations neuves serait maintenant disponible pourvu que l’habitation neuve soit acquise pour servir de résidence habituelle à l’un des acheteurs ou à un proche de l’un des acheteurs.

Cette mesure s’appliquerait à une fourniture effectuée en vertu d’un contrat de vente conclu après le 19 avril 2021.

Taxe sur les services numériques

En plus d’imposer des exigences d’inscription, de perception et de versement aux fins de la TPS/TVH aux vendeurs non-résidents et aux exploitants de plateforme numérique non‑résidents, le gouvernement fédéral propose dans l’Énoncé économique de l’automne d’instaurer une nouvelle taxe applicable aux sociétés offrant des services numériques.