公認会計士 太田 達也

災害損失引当金の計上

近年では、台風、地震、水害などの自然災害の発生が増加しています。災害が発生した後に法人が迎える決算において、災害損失に対する対応をどのように行うかが重要な問題となります。特に災害が甚大である場合には、修繕等が早期に完了しない場合が多く、損失の発生した被災事業年度と実際に修繕費用等を支出する事業年度がずれてしまうという問題が生じやすいと考えられます。

また、会計上は、決算期において修繕等がまだ完了していない段階であっても、企業会計原則の注解(注18)に定める引当金の計上要件(注)を満たすケースが生じ得ます。引当金は、計上要件を満たすときは、その計上が強制される点に留意する必要があります。

(注)企業会計原則の注解(注18)に定める引当金の計上要件は、①将来の特定の費用または損失であって、②その発生が当期以前の事象に起因し、③発生の可能性が高く、かつ、④その金額を合理的に見積ることができる、以上の四つの要件をすべて満たすことです。

決算期において、引当金の計上要件を満たす場合は、被災による損失の見積額や今後において発生する撤去費用や修繕費の金額を見積もり、(借方)災害損失引当金繰入額/(貸方)災害損失引当金等の仕訳により会計処理することになります。翌事業年度以後の事業年度において、損失の額や撤去費用等が確定した段階で、引当金を取り崩す仕訳を行うことになります。

税務上の取扱い

被災資産について修繕等を行う場合に、その修繕費用は修繕等を行った事業年度の損金の額に算入されるのが原則ですが、上記のような問題に配慮するために、災害による被害を受けた資産に係る修繕費用等の金額を合理的に見積もることができ、被災事業年度に損金算入を認めても税務上問題のないケースにおいて、災害損失特別勘定の繰入れによる損金算入が認められます。すなわち、災害により被害を受けた棚卸資産および固定資産の修繕等のために要する費用で、災害のあった日から1年以内に支出すると見込まれるものとして適正に見積もることができるものについては、災害損失特別勘定に繰り入れて、被災事業年度の損金の額に算入することができるとされています。

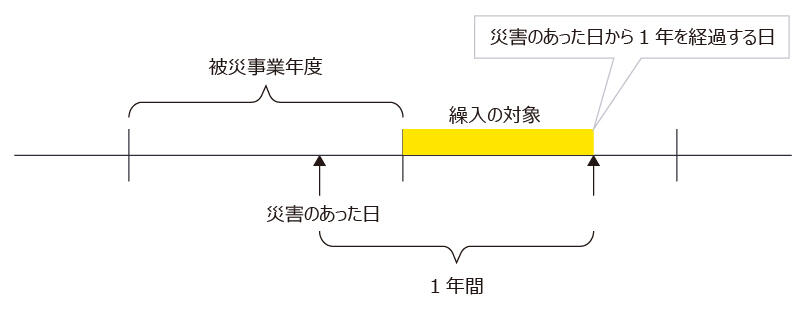

次の図表のように、被災事業年度の翌期以降に発生する見込みの費用であって、かつ、災害のあった日から1年を経過する日までに支出すると見込まれる費用の額について繰り入れることができます。

なお、保険金、損害賠償金、補助金等により補塡される金額がある場合には、当該金額の合計額を控除した残額が繰入対象となります。また、被災資産について評価損を計上した場合には、その資産の修繕等に要する費用は、土砂の除去に要する費用など一定のものを除き災害損失特別勘定への繰入対象になりません。

会計処理との関係

災害損失特別勘定は、災害のあった日から1年以内に支出すると見込まれる修繕費用等の見積額であり、いわゆる内部取引であることから、減価償却費の計上などと同様に、法人の認識を明確にするという意味で、被災事業年度における損金経理を要件としている点に留意しなければなりません(法基通達12-2-6)。申告調整の方法により災害損失特別勘定への繰入額を損金算入することはできません。

確定決算における経理が「災害損失特別勘定繰入損」および「災害損失特別勘定」という勘定科目を使用していない場合(例えば特別損失または災害損失引当金繰入額等として処理していた場合)であっても、その内容が災害損失特別勘定であり、その損金算入に当たり、災害損失特別勘定に関する明細書が確定申告書に添付されているときは、損金算入が認められます。したがって、会計上、「災害損失引当金繰入額」および「災害損失引当金」で処理したとしても、問題はありません。

また、災害損失特別勘定への繰入額が少額であり、企業会計上、特別損失として処理することが適当でないときは、企業会計上相当と認められる勘定科目で処理したとしても、明細書の添付があれば、税務上認められます。

なお、災害損失特別勘定に繰り入れることができる費用等の範囲その他の税務上の留意点の詳しい解説については、拙著『「固定資産の税務・会計」完全解説(第7版)』(税務研究会出版局)の第7章「災害があったときの処理」をご参照いただければ幸いです。

当コラムの意見にわたる部分は個人的な見解であり、EY新日本有限責任監査法人の公式見解ではないことをお断り申し上げます。