公認会計士 太田 達也

「税効果会計に係る会計基準」の一部改正

企業会計基準委員会より、平成30年2月16日付で「税効果会計に係る会計基準」の一部改正(以下、「税効果会計基準」といいます)が公表されました。①繰延税金資産および繰延税金負債を一律固定区分に表示する改正および②注記事項の追加(評価性引当額の内訳に関する情報、税務上の繰越欠損金に係る情報)に係る改正の2つから成ります。平成30年4月1日以後開始する連結会計年度および事業年度の期首から適用されますが、一方で平成30年3月31日以後最初に終了する連結会計年度および事業年度の年度末に係る連結財務諸表および個別財務諸表から早期適用することができるとされています。

会社法の計算書類に係る取扱い

平成29年12月16日付で、法務省から「会社計算規則の一部を改正する省令(案)」が公表されています。改正案では、繰延税金資産および繰延税金負債について一律固定区分とする改正のみが提案されており、注記事項の追加は提案されていません。会社法の計算書類については、注記事項の追加に係る対応は任意であると考えられます。ただし、株主等の利害関係者の判断にとって特に必要性が高いと判断される場合は、その他の注記(会社計算規則116条)の規定に基づいて、注記することが適切となる場面はあると考えられます。

評価性引当額の内訳に関する数値情報

新たな注記事項である評価性引当額の内訳に関する情報および税務上の繰越欠損金に係る情報は、それぞれ数値情報と定性的な情報から成っています。ここでは、評価性引当額の内訳に関する数値情報に絞って、その実務について解説します。

繰延税金資産の発生原因別の主な内訳(以下、「発生原因別の注記」という)として税務上の繰越欠損金を記載している場合であって、当該税務上の繰越欠損金の額が重要であるときは、これまで発生原因別の注記に示されていた評価性引当額の合計額を、税務上の繰越欠損金に係る評価性引当額と将来減算一時差異等の合計に係る評価性引当額に区分して記載すると定められました(税効果会計基準4項、注解(注8)(1))。

ここで税務上の繰越欠損金に係る評価性引当額と将来減算一時差異等の合計に係る評価性引当額をそれぞれどのように算定するのかが問題となります。以下、具体例を踏まえて、その算定方法について説明します。

税務上の繰越欠損金に係る評価性引当額の算定に係る具体例

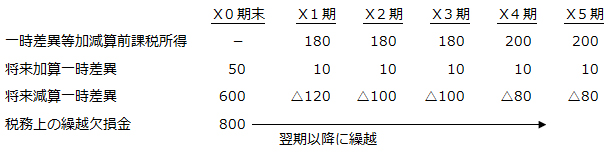

企業は分類3に該当し、翌期以降5年間(X1期からX5期)の一時差異等加減算前課税所得の見積額に基づいて、繰延税金資産の回収可能性の判断を行うものとします。当期をX0期とし、当期末に将来加算一時差異が50、将来減算一時差異が600、税務上の繰越欠損金が800あったものとします。また、翌期であるX1期以降の一時差異等加減算前課税所得、ならびに将来加算一時差異および将来減算一時差異のスケジューリングに基づく解消見込額が、次のように見積もられたものと仮定します。

なお、将来加算一時差異が重要でなく、繰延税金資産の回収可能性を判断するにあたって、事業年度ごとに一時差異等加減算前課税所得の見積額および将来加算一時差異の解消見込額を合計して、将来減算一時差異の事業年度ごとの解消見込額と比較し、判断する取扱い(企業会計基準適用指針第26号「繰延税金資産の回収可能性に関する適用指針」12項)によったものとします。

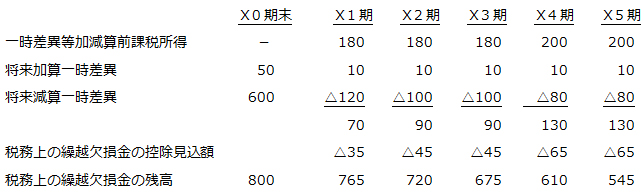

一時差異等加減算前課税所得に将来加算一時差異の解消見込額を加算し、将来減算一時差異の解消見込額を減算した額が、税務上の繰越欠損金の繰越控除前の所得の金額ということになります。次のように、各期において、税務上の繰越欠損金の控除見込額が見積もられます。なお、中小法人等を除いて、繰越欠損金の控除制限が課せられ、平成30年4月1日以後開始する事業年度については、繰越控除前の所得の金額の一律50%を限度に控除できると見積もられます。

税務上の繰越欠損金に係る評価性引当額は、次のように算定されます。

税務上の繰越欠損金に係る評価性引当額

={800-(35+45+45+65+65)}× 法定実効税率

X6期以降に解消が見込まれる将来加算一時差異はありませんので、将来減算一時差異等の合計に係る評価性引当額は、次のように算定されます。

将来減算一時差異等の合計に係る評価性引当額

={600-(120+100+100+80+80)}× 法定実効税率

上記のように、スケジューリングに基づいて、税務上の繰越欠損金に係る評価性引当額と将来減算一時差異等の合計に係る評価性引当額を区分して算定することができると考えられます。

当コラムの意見にわたる部分は個人的な見解であり、EY新日本有限責任監査法人の公式見解ではないことをお断り申し上げます。