公認会計士 太田 達也

グループ法人税制により、100%グループ内の内国法人間で一定の資産を移転した場合、税務上、譲渡損益が繰り延べられます。

ここでは、その取扱いについてご説明します。

非償却資産を譲渡した場合

減損した土地を100%グループ内の他の法人に譲渡した場合の会計及び税務処理を、次の設例により示します。

前提条件

A社において取得価額3,000万円の土地を減損会計の適用により回収可能価額(将来キャッシュ・フローの現在価値)である500万円まで過去に減損していたものとします。この土地を100%グループ内のB社にその時の時価(独立した第三者との間で取引されると考えられる価額)を300万円と見積もり、それを時価として同額で譲渡したものとします。この時のA社及びB社の会計及び税務処理を示してください。

解答

1. A社の処理

(1) 会計処理

会計上は、土地の帳簿価額を減損会計の適用により500万円まで切り下げており、その土地を300万円で譲渡しましたので、譲渡損が200万円生じます。

(2) 税務処理

100%グループ内の法人に対する譲渡であり、かつ、税務上の帳簿価額は3,000万円ですので、グループ法人税制における譲渡損益調整資産に該当すると考えられます。帳簿価額3,000万円の土地を300万円で譲渡したことになりますから、税務上の譲渡損は、2,700万円になります。

別表4において、減損損失否認金をいったん認容したうえで、譲渡損を繰り延べることになると考えられます。加算が2,700万円で減算が2,500万円ですので、会計上の譲渡損200万円が実質的に加算されることになります。税務上の譲渡損2,700万円が繰り延べられるという意味になり、A社の所得には影響がありません。

別表4 所得の金額の計算に関する明細書

別表5(1) 利益積立金額および資本金等の額の計算に関する明細書

A社において別表5(1)に繰延ポジションが残りますが、これは税効果会計における将来減算一時差異に該当すると考えられます。この譲渡損益調整勘定が戻入れられる事由は、譲受法人における当該譲渡損益調整資産の譲渡、償却、評価換え、貸倒れ、除却その他の政令で定める事由が生じることです(法法61条の13第2項)。スケジューリング可能であるかどうかの判断においては、その点を考慮する必要があると考えられます(譲受法人であるB社において当該土地を譲渡する実施計画等があるとか、完全支配関係の解消が見込まれる等)。

なお、これらの別表のほかにも、別表14(5)「完全支配関係がある法人の間の取引の損益の調整に関する明細書」を作成する必要がありますが、ここでは省略しています。

2. B社の処理

B社は、その時の時価である300万円で土地を受け入れる処理になります。申告調整は必要ないと考えられます。

償却資産を譲渡した場合

減損した機械装置を100%グループ内の他の法人に譲渡した場合の会計及び税務処理を、次の設例により示します。

前提条件

C社において帳簿価額1,000万円の機械装置を減損会計の適用により回収可能価額(正味売却価額)である100万円まで減損しました。この機械装置を100%グループ内のD社にその時の時価(独立した第三者との間で取引されると考えられる価額)を100万円と見積もり、その額で譲渡したものとします。この時のC社およびD社の会計および税務処理を示してください。

なお、この譲渡があった事業年度において、D社は20万円の減価償却費を計上し、損金算入しているものとします。

1. C社の処理

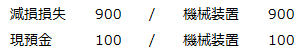

(1) 会計処理

会計上の帳簿価額1,000万円を100万円まで減損していますので、減損損失が900万円生じます。その後100万円で譲渡していますので、譲渡損は発生しません。

(2) 税務処理

100%グループ内の法人に対する譲渡であり、税務上の帳簿価額は1,000万円ですので、グループ法人税制における譲渡損益調整資産に該当すると考えられます。税務上、帳簿価額1,000万円の機械装置を100万円で譲渡したことになりますから、税務上の譲渡損は、900万円になります。

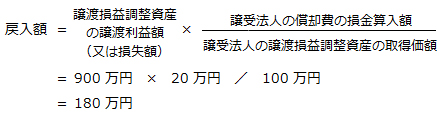

また、譲受法人における当該譲渡損益調整資産に係る償却に応じて、譲渡法人において繰り延べた譲渡損益の戻入れが必要になります。戻入額の計算方法には原則法と簡便法があり、いずれかの方法を選択することになります。このケースでは、次のように原則法により計算したものとします(法令122条の14第4項3号)。

別表4において、減損損失否認金900万円をいったん認容したうえで、譲渡損失900万円を繰り延べることになりますが、償却に応じた戻入れを180万円行います。

別表4 所得の金額の計算に関する明細書

別表5(1) 利益積立金額及び資本金等の額の計算に関する明細書

C社において別表(1)に繰延ポジションが残りますが、これは税効果会計における将来減算一時差異に該当すると考えられます。D社における償却に応じて解消すると見込まれますので、スケジューリング可能な一時差異であると考えられます。

なお、これらの別表のほかにも、別表14(5)「完全支配関係がある法人の間の取引の損益の調整に関する明細書」を作成する必要がありますが、ここでは省略しています。

2. D社の処理

D社は、その時の時価である100万円で機械装置を受け入れる処理になり、申告調整は必要ないと考えられます。

当コラムの意見にわたる部分は個人的な見解であり、EY新日本有限責任監査法人の公式見解ではないことをお断り申し上げます。