公認会計士 太田 達也

親子法人間、共通の親法人を有する子法人間の分割

親子法人間、共通の親法人を有する子法人間の分割を行う場合、会計上は、共通支配下の取引に該当します。分割法人は、移転した事業の簿価純資産額について株主資本を変動させますので、移転損益は生じません。また、分割承継法人は、分割法人における分割直前の帳簿価額により諸資産および諸負債を受け入れます。

一方、税務上の取扱いですが、親子法人間または共通の親法人を有する子法人間の分割ですので、適格分割に該当するケースが多いと考えられます。適格分割に該当する場合は、分割法人の分割により移転する事業に係る諸資産および諸負債を、分割直前の帳簿価額により分割承継法人に引き継ぎます。

会計上も簿価で移転し、税務上も簿価で引き継ぐ処理ですので、償却超過額や有税の引当金などの税務調整項目がない場合は、資産と負債の移転に関しては会計処理と税務処理は基本的に一致すると考えられます。

税務調整項目がある場合の処理

会計上共通支配下の取引に該当し、税務上適格分割に該当する場合、分割により移転する事業に係る諸資産・諸負債に税務調整項目(例えば償却超過額や有税の引当金)がある場合、会計上の帳簿価額と税務上の帳簿価額の差異もそのまま分割承継法人に引き継がれることになります。具体的には、分割法人の法人税申告書の別表5(1)の「利益積立金額の計算に関する明細書」に残っていた調整がそのまま分割承継法人の別表5(1)の「利益積立金額の計算に関する明細書」に引き継がれることになります。

この場合に、分社型分割と分割型分割に分けて、それぞれの処理を整理する必要があると考えられます。

分社型分割の場合の処理

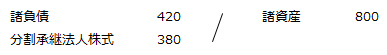

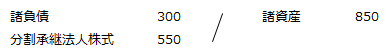

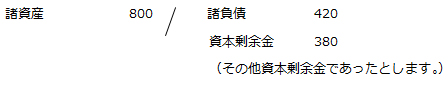

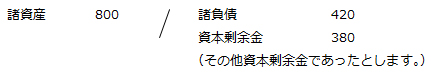

分割法人から分割承継法人に移転する諸資産および諸負債の帳簿価額が、それぞれ次のとおりであったものとします。償却超過額は、移転する諸資産の中に償却超過額がある減価償却資産(建物とします)が含まれているものです。また、退職給付引当金は、分割承継法人に移転する従業員に係る退職給付債務に対応するものです。税務上はもちろん有税です。

なお、会計上は共通支配下の取引に該当し、税務上は適格分社型分割に該当するものとします。

1. 分割法人の処理

(1) 会計上の仕訳

(2) 税務上の仕訳

別表5(1) 利益積立金額および資本金等の額の計算に関する明細書

上記の記載例のように、別表4を通さないで別表5(1)で直接増減させるため、※を付すなど、他の調整項目と区別ができるように記載することが望ましいと考えられます(以下同様)。

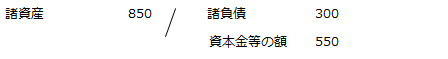

2. 分割承継法人の処理

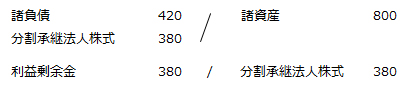

(1) 会計上の仕訳

(2) 税務上の仕訳

別表5(1) 利益積立金額および資本金等の額の計算に関する明細書

「利益積立金額の計算に関する明細書」と「資本金等の額の計算に関する明細書」との間でプラス・マイナス170の振替調整を入れることによって、利益積立金額は変動なし、資本金等の額はトータルで550の増加が正しく表されます。

分割型分割の場合の処理

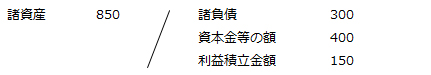

同じ前提条件の下で、分割型分割であったとします。

会計上、分割法人は、交付を受けた分割承継法人株式を利益剰余金の減少により現物配当したものとします。税務上は、分割型分割のため、資本の払戻しとなりますが、資本金等の額の減少額が400、利益積立金額の減少額が150であったものとします。

なお、会計上は共通支配下の取引に該当し、税務上は適格分割型分割に該当するものとします。

1. 分割法人の処理

(1) 会計上の仕訳

(2) 税務上の仕訳

別表5(1) 利益積立金額および資本金等の額の計算に関する明細書

(注)増加欄の「XXX」は分割がなかった場合の分割承継法人の当期末残高であり、「差引翌期首現在利益積立金額」の「XXX」は分割による影響(380の減少)を加味した金額です。

「利益積立金額の計算に関する明細書」と「資本金等の額の計算に関する明細書」との間でプラス・マイナス400の振替調整を入れることによって、利益積立金額は150の減少、資本金等の額は400の減少が正しく表されます。

2. 分割承継法人

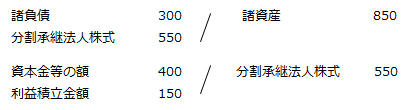

(1) 会計上の仕訳

(2) 税務上の仕訳

別表5(1) 利益積立金額および資本金等の額の計算に関する明細書

「利益積立金額の計算に関する明細書」と「資本金等の額の計算に関する明細書」との間でプラス・マイナス20の振替調整を入れることによって、利益積立金額は150の増加、資本金等の額は400の増加が正しく表されます。

当コラムの意見にわたる部分は個人的な見解であり、EY新日本有限責任監査法人の公式見解ではないことをお断り申し上げます。