公認会計士 太田 達也

100%子会社化するニーズ

もともと100%の資本関係でない子会社を100%子会社化する事例が見られます。①非支配株主に対する配当がなくなることで経営資源をグループ内に留保できる点、②企業グループとして一体的な経営が行われる点などがメリットとして考えられます。親会社の事業とその子会社の事業とのシナジーが強ければ強いほど、親会社はその子会社の経営をコントロールすることによるメリットを期待できるという点もあります。さらに、上場子会社の100%子会社化の場合は、その子会社の株価が過小評価されているケースにおいて株式交換による100%子会社化をすることで、親会社株主の株式価値の増加をもたらす誘因もケースによっては考えられます。

株式交換の会計処理

株式交換における親会社の個別財務諸表上の会計処理は、次のとおりです(企業結合会計基準(注11)、企業結合・事業分離等適用指針236項)。第一に、親会社が追加取得する完全子会社株式の取得原価は、取得の対価(非支配株主に交付した完全親会社株式の時価)に付随費用を加算して算定します。

第二に、完全親会社の増加すべき株主資本ですが、払込資本(資本金又は資本剰余金)として処理します。増加すべき払込資本の内訳項目(資本金、資本準備金又はその他資本剰余金)は、会社法の規定に基づき決定しますが、債権者保護手続を行うことを条件として、その他資本剰余金に全額を計上することが認められます(会社計算規則39条2項)。

なお、完全子会社となる子会社における会計処理は、後で説明する自己株式を保有している場合のような例外を除いて、原則として発生しません。

株式交換の税務処理

税務上、企業グループ内の適格株式交換に該当するものとします。完全親会社の取得する完全子会社株式の取得価額は、税務上、①完全子会社の株主が50人未満の場合と、②完全子会社の株主が50人以上の場合とで区別されています(法令119条1項9号)。

| 1. 完全子会社の株主が50人未満の場合 | 完全子会社となる会社の株主の株式交換直前の帳簿価額の合計額に、その株式を取得するために要した費用を加算した金額 |

| 2. 完全子会社の株主が50人以上の場合 | 完全子会社となる会社の株式交換直前の簿価純資産価額に、その株式を取得するために要した費用を加算した金額 |

申告調整の実務

以下、具体例により、申告調整の実務を示します。

前提条件

親会社(P社)が子会社(S社)を株式交換により100%子会社化することとなりました。S社の発行済株式総数は20株であり、P社が16株、非支配株主であるZ社が4株(帳簿価額200)保有しています。

P社は、株式交換に際してZ社に対し、P社株式2株(1株当たり時価180)を割り当てました。また、P社は債権者保護手続を実施したので、払込資本の内訳はその他資本剰余金とします。

P社における会計処理及び税務処理ならびに申告調整を示してください。なお、税務上は、適格株式交換に該当するものとします。

解答

1. 会計処理

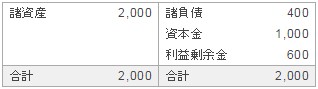

P社が追加取得したS社株式の取得原価は、取得の対価(非支配株主に交付した完全親会社株式の時価)360(180×2株)です。

2. 税務処理

税務上、P社におけるS社株式の取得価額は、先ほど説明した「完全子会社の株主が50人未満の場合」に該当するので、Z社におけるS社株式の帳簿価額200です。

3. 申告調整

S社株式の会計上の取得価額が360であるのに対して、税務上の取得価額は200です。また、会計上は、その他資本剰余金を360増加しているのに対して、税務上の資本金等の額の増加額は200です。次のとおり、法人税申告書別表5(1)上で調整を行います。

別表5(1) 利益積立金額及び資本金等の額の計算に関する明細書

(注)S社株式の会計上の取得価額が360であるのに対して、税務上の取得価額は200であるため、S社株式と記載してマイナス160の調整を入れます。ただし、税務上の利益積立金額は変動なしのため、利益積立金額と資本金等の額との間の振替調整(プラス・マイナス160)を入れることにより、利益積立金額は変動しないことが表されます。

(注)会計上はその他資本剰余金が360増加しますが、税務上の資本金等の額は200の増加のため、利益積立金額との間の振替調整(プラス・マイナス160)が入ることによって、資本金等の額が200増加することが表されます。

子会社が自己株式を保有している場合の留意点

子会社が自己株式を保有している場合、株式交換により親会社株式が割り当てられます。会計上は、子会社は親会社株式を時価で受け入れ、自己株式の帳簿価額との差額がその他資本剰余金に計上されます。

一方、税務上は、自己株式の帳簿価額はゼロであるため、株式交換で受け入れる親会社株式の帳簿価額もゼロになります(法令119条1項8号)。将来の売却等により多額の譲渡利益が発生し得るため、事前に対策を検討しておく必要があります。これについては、株式交換前に自己株式の消却を行う方法、(子会社に剰余金がある場合に)株式交換後に適格現物分配で親会社に移転する方法などが考えられます。

当コラムの意見にわたる部分は個人的な見解であり、EY新日本有限責任監査法人の公式見解ではないことをお断り申し上げます。