EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

税効果会計における見落とされがちな論点

公認会計士 井澤 依子

Q.

繰延税金資産は計上要件が厳しく決められており、計上が認められないケースもあるのに対し、繰延税金負債は原則として計上すべきものとされています。繰延税金負債を計上しないという例外はあるのでしょうか。また繰延税金資産の計上について、実務上の留意点があれば教えてください。

A.

繰延税金資産及び繰延税金負債は、見積りに基づき計上される、あくまでも会計上のみの資産、負債であり、いずれも会計処理が細かく決められています。 繰延税金資産については、将来減算一時差異と繰越欠損金のうち、一定の回収可能性要件を満たしたものだけを計上する取扱いになっており、一方、繰延税金負債については、原則として全ての将来加算一時差異について計上することとされています。

このように、基本的には「繰延税金資産の計上は慎重に、繰延税金負債の計上は漏れなく」という考え方がベースになりますが、繰延税金資産について、回収可能性の検討方法を誤ると過少計上になってしまう可能性もあります。また将来加算一時差異について、繰延税金負債を計上すべきでないと判断される例外ケースも存在します。

本稿においては、このように、経理実務に携わっている方々であっても理解が浸透していないと思われる税効果会計上の論点について触れていきます。

1. 繰延税金資産計上に当たっての留意点

① 将来加算一時差異の十分性

繰延税金資産の回収可能性を検討するに当たり、1から5までの例示区分(監査委員会報告第66号「繰延税金資産の回収可能性の判断に関する監査上の取扱い」(以下、66号)参照)に会社を分類するというステップは、一般的には慎重な検討を要するものです。なぜなら、例示区分の違いにより、回収可能性の検討に織り込むことができる将来の課税所得の年数が異なり、結果として、繰延税金資産の金額が大幅に異なる可能性があるためです。

例えば、5年分の将来課税所得を織り込んでいた3区分の会社が、多額な繰越欠損金の発生により、翌期1年分の課税所得しか織り込めなくなる4区分に変更されるケースでは、繰延税金資産が1/5に減額されるような可能性もあるわけです。

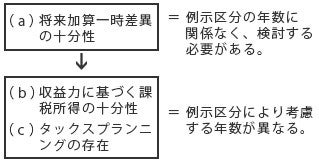

ここで見落とされがちなポイントとしてお伝えしたいのは、この例示区分は、繰延税金資産の回収可能性判定の3要件の(b)と(c)(課税所得の十分性とタックスプランニングの存在)を検討する際に影響するものであり、66号においては(b)と(c)の検討に先立ち、(a)(将来加算一時差異の十分性)を確認するステップを求めているという点です(図1参照)。

図1 繰延税金資産の回収可能性判定の3要件

すなわち、例示区分とは関係なく、将来減算一時差異と将来加算一時差異の将来解消見込年度のスケジューリングを実施し、両者が見合う部分については相殺されるため、結果として将来減算一時差異の回収可能性があると判断される場合が存在します。

従来は将来加算一時差異が存在せずこのステップを意識しなかった会社においても、会計処理の変更や新たな取引の発生などにより、将来加算一時差異が発生する場合があり得ます。例えば平成23年3月期から導入された資産除去債務会計においては、「資産除去債務に対応する除去費用の資産計上」が将来加算一時差異となるので、特に留意が必要と思われます。

次の設例をご確認ください。

設例①

前提

- 例示区分4(翌期1年の課税所得見込みにより回収可能性を検討)

- 翌期の税前利益見込みはゼロ

- 法定実効税率40%

Q.

将来減算一時差異として、現在使用中であり、事業撤退により3年後に売却することを意思決定した土地の減損(200)のみが存在しています。例示区分4のため、3年後のスケジューリングは不可能(回収可能性なし)と判断すべきでしょうか。

A.

まずは将来減算一時差異及び将来加算一時差異について、将来の解消見込みをスケジューリングし、相殺をすることになります。これは、例示区分とは関係なく年数を限定せず行うため、仮に土地の減損(200)を上回る、将来加算一時差異の実現(例:圧縮積立金300)が3年後から税務上の繰越期間内に見込まれる場合(66号3.①~④参照)、200に対し回収可能性があると判断し、繰延税金資産80を計上することになります(200×40%)。

なお、一方で将来加算一時差異300に対し繰延税金負債120(300×40%)が計上され、繰延税金資産と繰延税金負債は流動区分、固定区分ごとに相殺した上で、貸借対照表に計上されます。

② 課税所得との比較

将来加算一時差異との相殺(繰延税金資産の回収可能性判定の3要件の(a))を検討した後は、将来減算一時差異の残額と繰越欠損金について、将来の課税所得とタックスプランニングを考慮して、繰延税金資産の回収可能性を判定することになります(同3要件の(b)(c))。

例えば、例示区分3の会社が、5年間の課税所得のスケジューリングの範囲内で繰延税金資産の計上を検討する場合、期末に存在する将来減算一時差異等と、5年間の中期事業計画の経常利益などの累計とを比較し、「経常利益の累計額までであれば、繰延税金資産が計上できる」などと見積りをする場合もあると思います。

しかし、事業計画は、経常利益や税前利益などの利益ベースで作成され、課税所得ベースとはなっていません。このように大まかな見積りは簡便であり一定の参考にはなりますが、実際に期末に仕訳をするに当たっては、会計上の利益ではなく、以下の設例のように課税所得との比較を行う必要があります。

設例②

前提 設例①と同じ

Q.

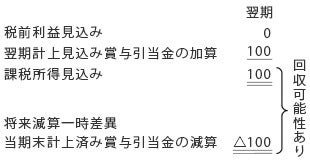

期末の将来減算一時差異として、賞与引当金(100)のみが存在しています(将来加算一時差異はなし)。しかし、翌期の事業計画において税前利益見込みはゼロのため、回収可能性はないと判断し、繰延税金資産を計上しないことを考えています。この考え方は正しいでしょうか。

A.

当期末に加算された賞与引当金は、通常、翌期には賞与支給により全額減算されます。一方、支給水準が変化しない場合には同額の加算が見込まれるため、税前利益見込みがゼロであったとしても、課税所得ベースでは100の発生見込みとなります。 従って、賞与引当金に係る将来減算一時差異100について回収可能性があると判断し、繰延税金資産を計上することが考えられます。

2. 繰延税金負債を計上しない例外ケース

将来加算一時差異は、将来の会計期間において支払いが見込まれない(事業休止等により、会社が清算するまでに明らかに将来加算一時差異を上回る損失が発生し、課税所得が発生しないことが合理的に見込まれる場合)税金の額を除き、繰延税金負債として計上しなければならないとされています。

このように会社の継続を前提とする以上、税金の支払は想定されることから、将来加算一時差異の具体的な解消見込みの有無にかかわらず、原則として繰延税金負債の計上は求められていますが、いくつかの例外規定も存在します。ここではその例外の概要をご説明します。

① 子会社株式に係る連結財務諸表上の税効果

連結上、子会社投資に係る将来加算一時差異は、投資後に増加した子会社の留保利益、為替換算調整勘定などから発生しますが、親会社により投資売却の意思決定がなされた場合などに、繰延税金負債を計上することとされています(「連結財務諸表における税効果会計に関する実務指針」33項~38項-3)。

つまり、原則として将来加算一時差異の将来解消見込みにかかわらず、繰延税金負債の計上を求めているものの、子会社株式の場合は特別な取扱いが定められています。

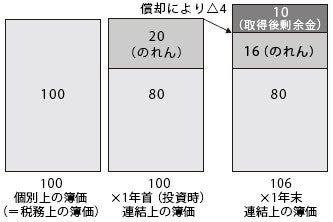

前提

- X1年首に純資産80の会社を100で取得。20ののれんが発生。

- X1年末においては、5年償却によりのれんの残高は16、X1年に発生した取得後剰余金の発生が10あるため、連結上の簿価は106。

⇒X1年末において、連結上の将来加算一時差異は6(連結上の簿価106-税務上の簿価100)発生しているが、売却予定がなければ繰延税金負債は計上しない。

図2 子会社株式に係る連結財務諸表上の将来加算一時差異

② 子会社株式に係る個別財務諸表上の税効果(連結納税制度適用のケース)

連結納税制度上、連結グループ内の二重課税や二重控除を防ぐことを目的に子会社株式に対する投資価額修正の規定があります。これについては、子会社株式の譲渡を行う意思がない場合には、税務上の帳簿価額の減額修正に対し、繰延税金負債を計上しないことが適当とされています(「連結納税制度を適用する場合の税効果会計に関する当面の取扱い(その2)」Q6)。①と同様、子会社株式について特別に設けられた規定であると考えられます。

なお、平成22年税制改正において定められた100%グループ内法人間の寄附による投資価額修正については、このような定めは設けられていないため、原則どおり将来加算一時差異に対して繰延税金負債を計上する必要があります。

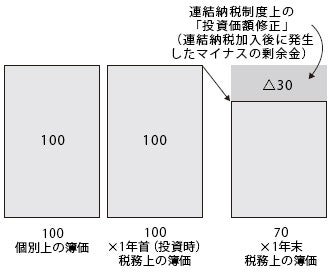

前提

- 連結納税制度を採用

- X1年首に会社を100で取得(100%子会社)

- X1年末においては、子会社で損失を30計上。連結納税上の投資価額修正により、税務上の簿価は70

⇒X1年末において、個別財務諸表上の将来加算一時差異は30(個別上の簿価100-税務上の簿価70)発生しているが、売却予定がなければ繰延税金負債は計上しない。

図3 子会社株式に係る個別財務諸表上の将来加算一時差異(連結納税制度適用)

③ 未実現損失の消去に係る連結財務諸表上の税効果

連結上消去された未実現損失は将来加算一時差異として取り扱われますが、売却元の当該未実現損失を計上する前の課税所得までしか計上されないこととされています。従って、将来加算一時差異ではあるものの、繰延税金負債を計上しないケースもある点に留意が必要です。(なお、連結上消去された未実現利益は将来減算一時差異として取り扱われますが、課税の繰延と考えてスケジューリングはしない一方、計上限度が売却元の売却年度における課税所得までと定められています。)