EY refere-se à organização global e pode se referir a uma ou mais das firmas-membro da Ernst & Young Global Limited, cada uma das quais é uma entidade legal separada. A Ernst & Young Global Limited, uma empresa britânica limitada por garantia, não presta serviços a clientes.

Como a EY pode ajudar

-

As equipes de finanças sustentáveis da EY ajudam as empresas de serviços financeiros a definir metas de sustentabilidade que criam valor e fazem uma diferença mensurável. Saiba mais.

Leia mais

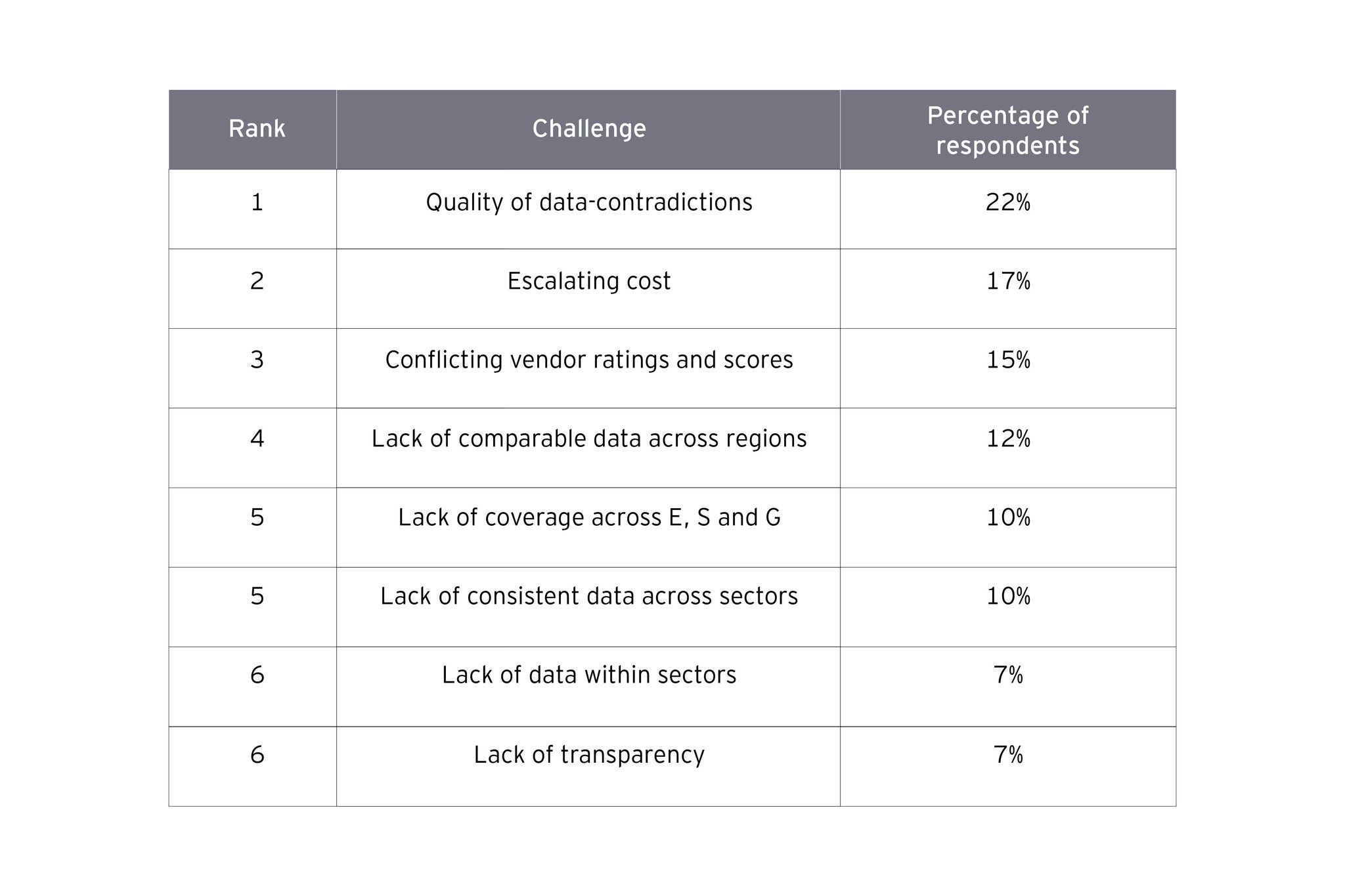

De forma mais ampla, a falta de consistência, padronização e garantia independente prejudica a credibilidade dos mercados de dados de ESG como um todo. Essa é uma preocupação crescente, considerando os custos mais elevados de falhas de conformidade e a ameaça de alegações prejudiciais de "lavagem verde" (neologismo que indica a injustificada apropriação de virtudes ambientalistas por parte de organizações) - conforme ilustrado por uma série de multas regulatórias recentes e demissões de alto escalão em grandes instituições financeiras 7.

Essas preocupações estão alimentando o apetite por regulamentação – especialmente dos principais fornecedores de dados. Em abril de 2022, a Comissão Europeia publicou uma consulta sobre classificações ESG que contribuirá para uma avaliação de impacto de uma possível intervenção da UE nos mercados de dados ESG. Em uma declaração de feedback recente, a FCA do Reino Unido também citou uma “razão clara” para a supervisão regulatória dos dados ESG e dos provedores de classificação.

O gerenciamento robusto de dados é cada vez mais importante

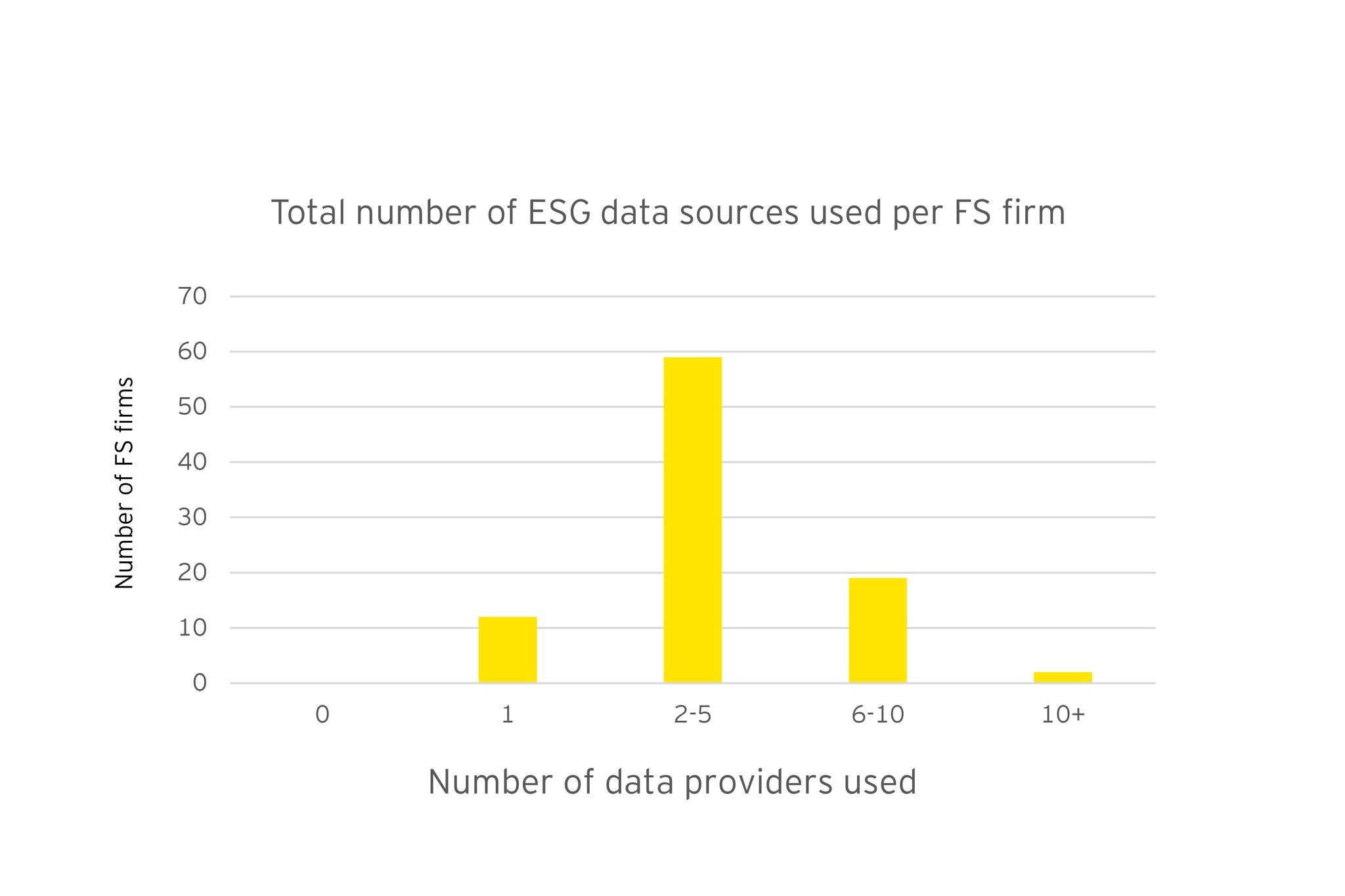

Muitos compradores de dados ESG poderiam usá-los de forma mais eficiente e eficaz. Um problema comum é que muitas atividades diferentes exigem dados ESG, incluindo relatórios regulatórios, como divulgações SFDR, relatórios financeiros, gerenciamento de portfólio, testes de estresse, planejamento estratégico e aquisições. Sem coordenação central, as empresas podem adquirir várias licenças de dados ESG de forma aleatória. Além dos custos excessivos incorridos, isso também pode levar a confusão sobre o gerenciamento e o acesso aos dados.

Custos excessivos não constituem o único problema. Muitas empresas também não estão conseguindo extrair o valor total dos dados que compraram. Em parte, isso se deve à não-utilização de todos os dados disponíveis aos licenciados e, em parte, à falha na identificação de todos os possíveis aplicativos desses dados na empresa.

Por fim, a relativa novidade dos dados ESG significa que as operações e a governança às vezes podem ser fracas. A falta de tecnologia adequada, profissionais de dados e supervisão pode levar ao excesso de confiança no processamento manual, ausência de validação efetiva de dados, silos de informações e perda de controle de versão – tudo o que gera ineficiências e confusão.

Em resposta, o uso do gerenciamento estratégico de dados está aumentando. Há um escopo claro para as empresas cortarem custos e aumentarem os benefícios integrando dados ESG em estratégias de gerenciamento de dados em toda a empresa. Afinal, os dados ESG estão sendo cada vez mais usados juntamente com as divulgações financeiras convencionais como parte da tomada de decisões de investimento e para uma variedade de relatórios regulatórios e de clientes.

Olhando para o futuro

Os mercados de dados ESG estão mais dinâmicos do que nunca. A cobertura e as categorias de dados estão avançando rapidamente, mas ainda há muitas lacunas, questões e inconsistências a serem abordadas. A qualidade nem sempre acompanha a quantidade.

Essas deficiências levarão tempo para serem resolvidas e os fornecedores não conseguirão resolver todos os problemas. Mesmo assim, a inovação de líderes do setor e de novos participantes continuará promovendo melhorias. Estamos começando a ver um movimento em direção à colaboração em plataformas do setor. Além de iniciativas privadas para desenvolver plataformas de código aberto para compartilhar dados ESG de forma harmonizada, também vemos reguladores como a Comissão da UE avançando com seu plano de lançar o Ponto de Acesso Único Europeu (ESAP). O ESAP tem como objetivo atuar como um ponto de acesso direto para obter dados ESG e de empresas financeiras em formato legível por máquina. As empresas seriam solicitadas a fornecer demonstrações financeiras anuais e relatórios gerenciais e, uma vez que a CSRD entre em vigor, relatórios de sustentabilidade, inclusive informações detalhadas sobre a taxonomia da UE. A proposta também abre a possibilidade de coletar dados adicionais de forma voluntária, desde que certas normas técnicas e qualitativas sejam cumpridas 8.

Tudo isso ajudará a melhorar a disponibilidade, qualidade e acessibilidade dos dados ESG, bem como a eficiência com que as instituições financeiras trabalham e usam os dados ESG. A disponibilidade e a qualidade dos dados relatados devem receber um impulso adicional quando a Diretiva de Relatórios Não Financeiros (NFRD) e o Regulamento de Divulgação de Finanças Sustentáveis (SFDR) entrarem em vigor.

Mesmo assim, é altamente provável que muitos usuários de dados ESG precisem contar com vários provedores de dados no futuro próximo. A boa notícia é que existem ações que os usuários podem realizar agora para cortar custos, reduzir riscos e maximizar o valor que obtêm dos dados ESG. As seguintes áreas de foco serão essenciais para qualquer estratégia de dados ESG:

- A migração subsequente para um ponto de acesso único a dados que suporte todos os casos de uso ESG e seja acessível para todas as equipes envolvidas eliminará o custo de duplicação e diminuirá o risco de dados referentes a inconsistências.

- O uso de um modelo de dados que integra as principais estruturas ESG em um único modelo de dados e visualiza a linhagem de dados ajudará a identificar sobreposições entre diferentes estruturas e apoiar a racionalização de fontes de dados externas.

- A incorporação de um modelo operacional de governança de dados ESG pode ser aproveitada para simplificar as atividades de governança de dados necessárias, de modo a fornecer uma visão holística das iniciativas prioritárias de gerenciamento de dados.

Natalie Brandau, Gerente, Wealth and Asset Management, Ernst & Young GmbH Wirtschaftsprüfungsgesellschaft é coautora deste artigo

Jo Freeman-Young, Atuário de Sustentabilidade, Consultoria, Serviços Financeiros, Ernst & Young LLP é coautor deste artigo