Die internationale EY-Organisation besteht aus den Mitgliedsunternehmen von Ernst & Young Global Limited (EYG). Jedes EYG-Mitgliedsunternehmen ist rechtlich selbstständig und unabhängig und haftet nicht für das Handeln und Unterlassen der jeweils anderen Mitgliedsunternehmen. Ernst & Young Global Limited ist eine Gesellschaft mit beschränkter Haftung nach englischem Recht und erbringt keine Leistungen für Mandanten.

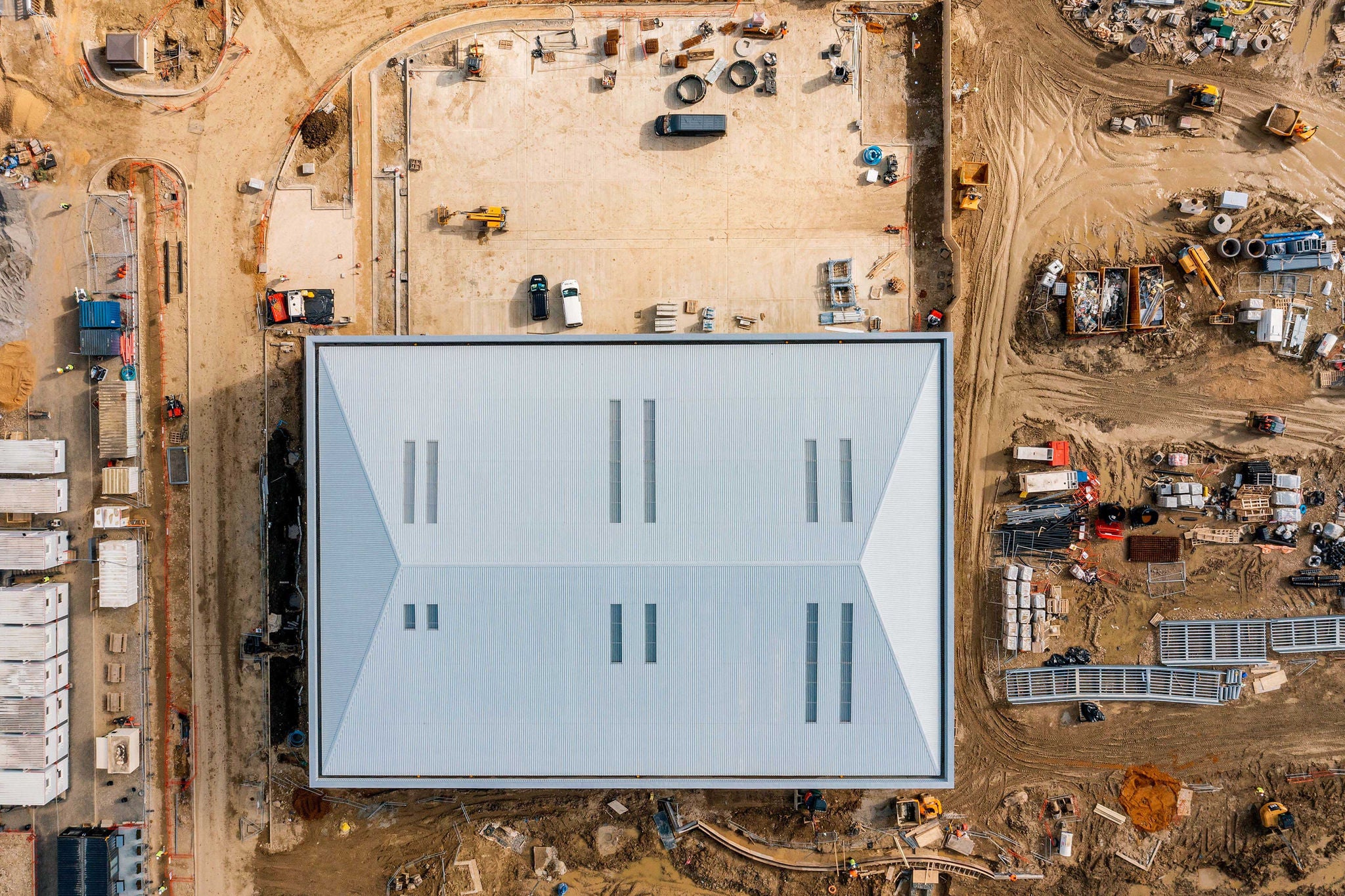

Gerade schwierige Zeiten erfordern Reorganisationen. Wie wichtig dabei steuerliche Aspekte sind, zeigen beispielhaft Carve-outs.

Man mag es „schöpferische Zerstörung“ im Sinne von Josef Schumpeter nennen oder nach Charles Darwin „Survival of the Fittest“. Auch und gerade Unternehmen stehen im permanenten Wettbewerb, sie müssen sich ständig bewähren, überprüfen und frühzeitig restrukturieren beziehungsweise neu orientieren. Es können sich zum Beispiel interne Prozesse und Zielsetzungen oder von außen Regularien, Techniken und Märkte ändern. Die aktuellen Marktveränderungen nehmen dabei immense Ausmaße an. Während zum einen noch mit den Folgen der globalen Corona-Pandemie gerungen wird, rutschen zum anderen Teile der Wirtschaft in die Rezession und zwingt die Energiekrise zum Handeln.

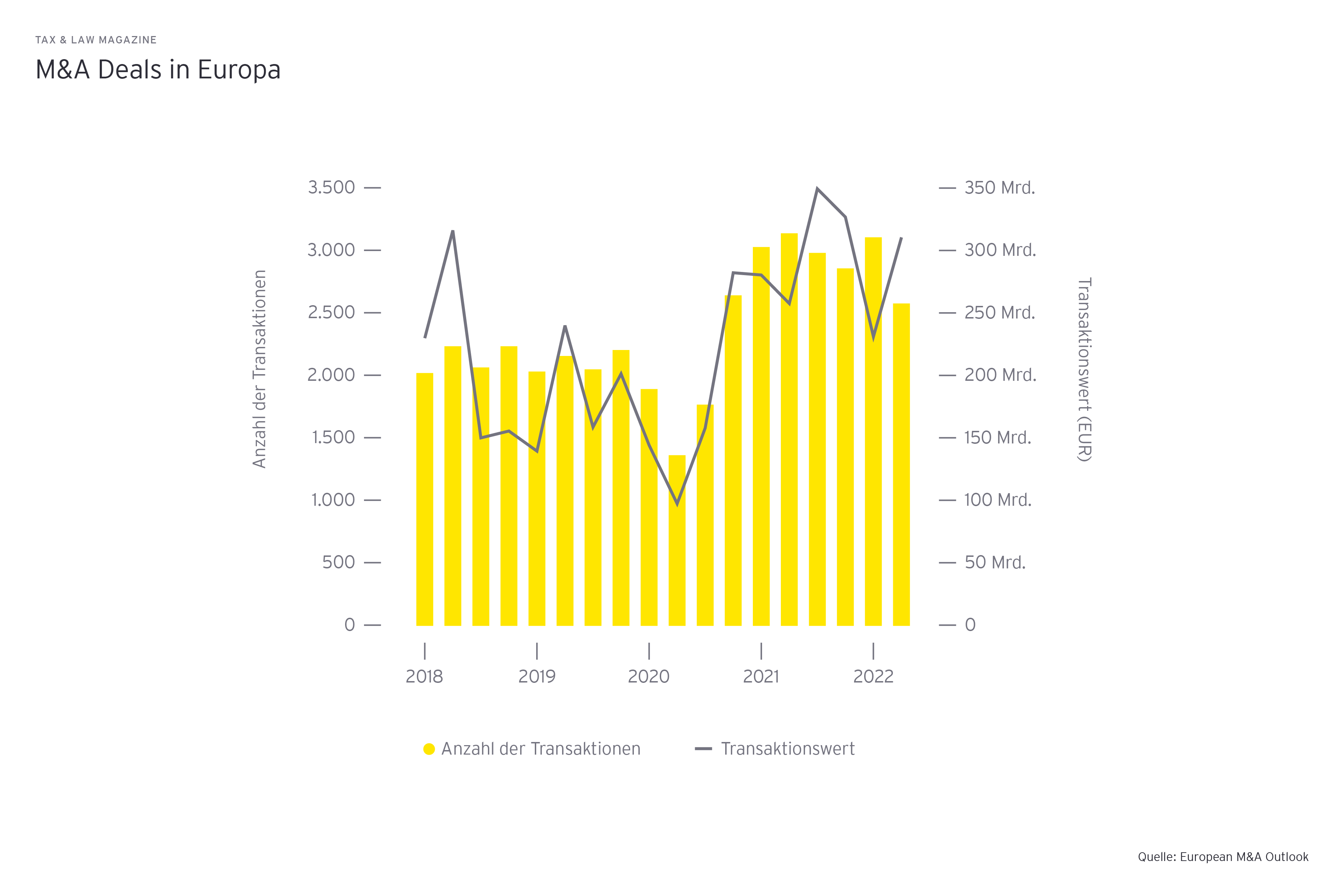

Rekordwerte

Gerade in volatilen Zeiten vertragen Unternehmen keinen Stillstand. Trotz der geo- und wirtschaftspolitischen Unsicherheiten sollten sie agil bleiben, um schnellstmöglich auf neue Entwicklungen reagieren zu können. Um noch einmal Charles Darwin zu bemühen: „Es ist nicht die stärkste Spezies, die überlebt, auch nicht die intelligenteste, es ist diejenige, die sich am ehesten dem Wandel anpassen kann.“ Eine Reorganisation soll Unternehmen für zukünftige Herausforderungen wappnen. Daneben sind möglicherweise Restrukturierungen zu betrachten, die meist bei wirtschaftlich angeschlagenen Unternehmen erforderlich werden. Zu beobachten ist der starke Wandel etwa an der Anzahl der Transaktionen. Das Pandemiejahr 2021 war ein Rekordjahr für Unternehmenstransaktionen. Allein in Deutschland betrug das Volumen satte 246 Milliarden Euro und auch europa- und weltweit wurden Rekordwerte in puncto M&A erreicht.

Viele Optionen

Die Möglichkeiten zur Reorganisation sind vielfältig. Zur Auswahl stehen beispielsweise Unternehmenskäufe oder -verkäufe, Integrationen, Separationen oder Joint Ventures. So können Tochtergesellschaften oder auch nur einzelne Geschäftsbereiche eines Unternehmens fusioniert oder voneinander losgelöst werden, u. a. durch Ausgliederungen, Abspaltungen (Carve-outs) oder die Verschmelzung auf ein konzerninternes oder auch konzernfremdes Unternehmen. Jede Maßnahme ist eine Herausforderung. Ungenügende Vorbereitung und fehlendes Know-how bergen hohe Risiken bei der Durchführung der Transaktion. Folglich müssen sämtliche M&A-Prozesse zielgenau und effizient ablaufen.

Steuerliche Fallstricke

Reorganisationstransaktionen berühren zwangsläufig sämtliche Geschäftsbereiche: Finanzen ebenso wie Operations, Steuern, Recht, IT und HR. Insbesondere steuerliche Fragestellungen gilt es frühzeitig in die Planungen einzubinden. Denn einerseits können dabei Chancen genutzt und Optimierungspotenziale gehoben werden, andererseits ist es wichtig, steuerliche Fallstricke zu kennen und insbesondere steuerpflichtige Umstrukturierungen, die zur Aufdeckung stiller Reserven führen, von vornherein zu vermeiden.

Beispiel Carve-out

Um steuerliches Optimierungspotenzial zu erkennen und zu nutzen, ist es mitunter wichtig, auf dem neuesten Stand der Gesetzgebung und der Rechtsprechung zu sein. Dies lässt sich gut am Beispiel des Carve-outs und einer aktuellen Entscheidung des Bundesfinanzhofes verdeutlichen (Urteil vom 11.08.2021, I R 39/18). Während ein Asset Deal regelmäßig steuerpflichtig ist, kann durch bestimmte vorangestellte Umwandlungsvorgänge – etwa eine Abspaltung – eine steuerneutrale Übertragung gelingen. Soll beispielsweise einer von zwei (oder mehreren) Teilbetrieben einer Gesellschaft veräußert werden, führt dies regelmäßig zur Realisation und Besteuerung der im zu veräußernden Vermögen inhärenten stillen Reserven. Da insbesondere das doppelte Teilbetriebserfordernis im Sinne von § 15 UmwStG in diesen Fällen erfüllt ist, sollte alternativ über einen steuerneutral möglichen Carve-out vor der Veräußerung des Teilbetriebs nachgedacht werden. Normalerweise würde in diesen Fällen die sogenannte Nachspaltungsveräußerungssperre greifen und die Steuerneutralität der Abspaltung verhindern (§ 15 Abs. 2 Satz 4 i. V. m. Satz 3 UmwStG).

Keine stillen Reserven aufdecken

Nach Ansicht des BFH liegt ein Ausschlussgrund für eine steuerneutrale Buchwertfortführung aber nur dann vor, wenn innerhalb von fünf Jahren nach dem steuerlichen Übertragungsstichtag Anteile an einer an der Spaltung beteiligten Körperschaft, die mehr als 20 Prozent der vor Wirksamwerden der Spaltung an der Körperschaft bestehenden Anteile ausmachen, veräußert werden (20-Prozent-Grenze und Fünfjahresfrist). Sofern eines der beiden Kriterien nicht erfüllt ist (d. h. weniger als 20 Prozent oder Veräußerung nach mehr als fünf Jahren), könnte damit auf diesem (Um-)Weg eine nahezu steuerneutrale Veräußerung des Teilbetriebs erreicht werden. Insofern bietet ein solcher Sachverhalt steuerlichen Handlungsspielraum und Optimierungspotenzial. Insbesondere könnte durch die Zuordnung von Verbindlichkeiten zum entsprechenden Teilbetrieb ggf. das Einhalten der 20-Prozent-Grenze herbeigeführt werden. Hieran wird deutlich, dass eine frühzeitige Planung der Reorganisation auch aus steuerlicher Sicht unerlässlich ist.

EY-M&A-Tax-Workshop

Vor diesem Hintergrund bietet EY einen M&A-Workshop an, in dem Impulse für maßgeschneiderte Lösungen für jedes individuelle Reorganisationsszenario erarbeitet werden können. Wir möchten unseren Mandanten unternehmerische Handlungsmöglichkeiten im steuerlichen und rechtlichen Umfeld aufzeigen und dabei auf die neuesten gesetzgeberischen und gerichtlichen Entwicklungen hinweisen. Der EY-M&A-Tax-Workshop nimmt u. a. Themen wie Verlustnutzung und -beschränkungen bei Anteilsübertragungen, Umwandlungssteuerrecht und Teilbetriebe, steuereffiziente Gestaltungen im Hinblick auf Veräußerungsgewinne, Übertragung von Einzelwirtschaftsgütern, Akquisitionsfinanzierung und Transaktionskosten in den Fokus. Ebenso behandelt werden Steuerrisiken im M&A-Bereich, beispielsweise bei Joint Ventures, die im Vorfeld zutreffend eingeschätzt und abgesichert werden müssen.

Co-Autorin: Vivien Mayer

Fazit

Besonders in volatilen Zeiten können sich Unternehmen keinen Stillstand leisten. Trotz aller geo- und wirtschaftspolitischen Unsicherheiten sollten sie agil bleiben, um schnellstmöglich auf neue Entwicklungen reagieren zu können. Eine frühzeitige Planung der Reorganisation ist daher auch aus steuerlicher Sicht unerlässlich ist.

Wie NFTs im deutschen Steuerrecht zu behandeln sind

Die Kryptowelt dringt immer tiefer in unser Leben. Einige Investoren setzen nun auf Non Fungible Tokens.

Web 3.0: Wie die neue Generation des Internets aussieht

Das Internet ist in ständigem Wandel. Fast täglich werden neue Plattformen erschaffen, es werden neue Wege zum Kommunizieren gefunden und man kann auf alle erdenklichen Inhalte zugreifen. Jedoch stehen wir gerade jetzt vor einem neuen Meilenstein in der Geschichte des Internets: dem Wandel zum Web 3.0. Oder sind wir schon mittendrin?

Welche Änderungen die novellierte Verordnung zur Funktionsverlagerung mit sich bringt

Die Verordnung zur Funktionsverlagerung sieht massive Verschärfungen vor. Es drohen Doppelbesteuerungen. Eine Einordnung der Änderungen finden Sie hier.