Die internationale EY-Organisation besteht aus den Mitgliedsunternehmen von Ernst & Young Global Limited (EYG). Jedes EYG-Mitgliedsunternehmen ist rechtlich selbstständig und unabhängig und haftet nicht für das Handeln und Unterlassen der jeweils anderen Mitgliedsunternehmen. Ernst & Young Global Limited ist eine Gesellschaft mit beschränkter Haftung nach englischem Recht und erbringt keine Leistungen für Mandanten.

Die globale Digitalsteuer soll im Laufe dieses Jahres mit einer feierlichen Unterzeichnungszeremonie im Rahmen des sogenannten OECD Inclusive Framework on BEPS unter Dach und Fach gebracht werden.

Überblick

- Die globale Digitalsteuer soll im Laufe des Jahres durch eine Unterzeichnungszeremonie im Rahmen des OECD Inclusive Framework on BEPS offiziell gemacht werden.

- Es besteht weiterhin das Risiko von Unstimmigkeiten, da Kanada eine eigene dreiprozentige „Digital Services Tax“ plant, die möglicherweise rückwirkend eingeführt wird.

- USA drohen mit Gegenmaßnahmen, da ihre Tech-Riesen betroffen sind.

Die Staatengemeinschaft will damit nicht nur einen Teil der globalen Besteuerungsrechte neu verteilen, sondern auch einer steuerpolitischen Zersplitterung und Handelskonflikten vorbeugen. Diese Gefahr ist jedoch mitnichten gebannt. So präsentierte die kanadische Regierung im vorigen Jahr Pläne zur Einführung einer dreiprozentigen „Digital Services Tax“, die evtl. sogar rückwirkend greifen soll. Damit ist Ärger programmiert: Vor allem die USA, die sich mit ihren großen Tech-Konzernen von Alphabet, Amazon und Apple bis Meta besonders betroffen fühlen, drohen mit handelspolitischen Gegenmaßnahmen.

Erinnern wir uns: Das auf OECD/G20-Ebene entwickelte BEPS-Projekt („Base Erosion and Profit Shifting“) sollte Regierungen Regelungen an die Hand geben, um eine exzessive Steuervermeidung zu bekämpfen und dafür zu sorgen, dass Gewinne dort versteuert werden, wo die Wertschöpfung erfolgt. Im Jahr 2015 resultierte daraus ein 15-Aktionspunkte-Plan mit konkreten Handlungsanweisungen. Einzig der erste Aktionspunkt – über die steuerlichen Herausforderungen im Zuge der Digitalisierung der Wirtschaft – mündete in einem neuen Projekt für eine globale Digitalsteuer.

Daraus entwickelte sich eine Zwei-Säulen-Lösung (Pillar I und II). Die zweite Säule, eine globale effektive Mindeststeuer, befindet sich bereits in der nationalen Umsetzung. Noch in Arbeit ist hingegen die erste Säule, die sich mit den ursprünglichen Fragen nach dem Ort der Wertschöpfung bei digitalen Leistungen und der daraus resultierenden Neuzuordnung von Besteuerungsrechten auf die Marktstaaten befasst. Darum geht es beim sogenannten Amount A.

Amount A entspricht einem internationalen Besteuerungsrecht über einen Teil des Gewinns von besonders großen und hochprofitablen Unternehmen (globaler Umsatz größer als 20 Mrd. Euro und Profitabilität größer als 10 Prozent). Dieser Gewinn soll den Staaten zugerechnet werden, in denen die Waren und Dienstleistungen konsumiert werden. Der unter Pillar 1 ebenfalls entwickelte Ansatz des Amount B verfolgt hingegen ganz generell eine vereinfachte und gezieltere Anwendung des Fremdvergleichsgrundsatzes für Basistätigkeiten im Bereich Marketing und Vertrieb.

Die Umsetzung von Amount A soll mittels eines multilateralen Abkommens (Multilateral Convention, kurz MLC) erfolgen. Damit will man Doppelbesteuerung vermeiden, Rechtssicherheit schaffen, Streitbeilegungsprozesse aufzeigen – und die Einführung jeglicher Arten von nationalen Digitalsteuern (unabhängig von ihrem Bezug zu von Amount A erfassten Unternehmen) unterbinden. Letzteres ist eine sehr reale Gefahr: Mit der Einführung nationaler Digitalsteuern hatten einige Staaten bereits kurz nach Beendigung des ersten BEPS-Projekts begonnen (z.B. Indien oder Frankreich). Auch die EU arbeitet an eigenen, unionseinheitlichen Regelungen, um die bislang schwer zu erfassenden digitalen Geschäftsmodelle einer Besteuerung zu unterziehen.

Co-Autorin: Dr. Cornelia Kindler

Joint Statement

Die USA und fünf europäische Staaten (Österreich, Frankreich, Italien, Spanien und Großbritannien) haben jüngst ihren Kompromissvorschlag aus Oktober 2021 bis zum 30. Juni 2024 verlängert. Demnach soll es zu einem Gleichlauf der Abschaffung von Digitalsteuern mit der Umsetzung der Säule 1 des BEPS-Projekts kommen. Die bis zur Einführung von Säule 1 eingenommene Digitalsteuer wird auf die unter Säule 1 erhobene Körperschaftsteuer angerechnet. Im Gegenzug verzichten die USA auf alle Handelssanktionen in diesem Zusammenhang gegen die genannten Staaten.

Fazit

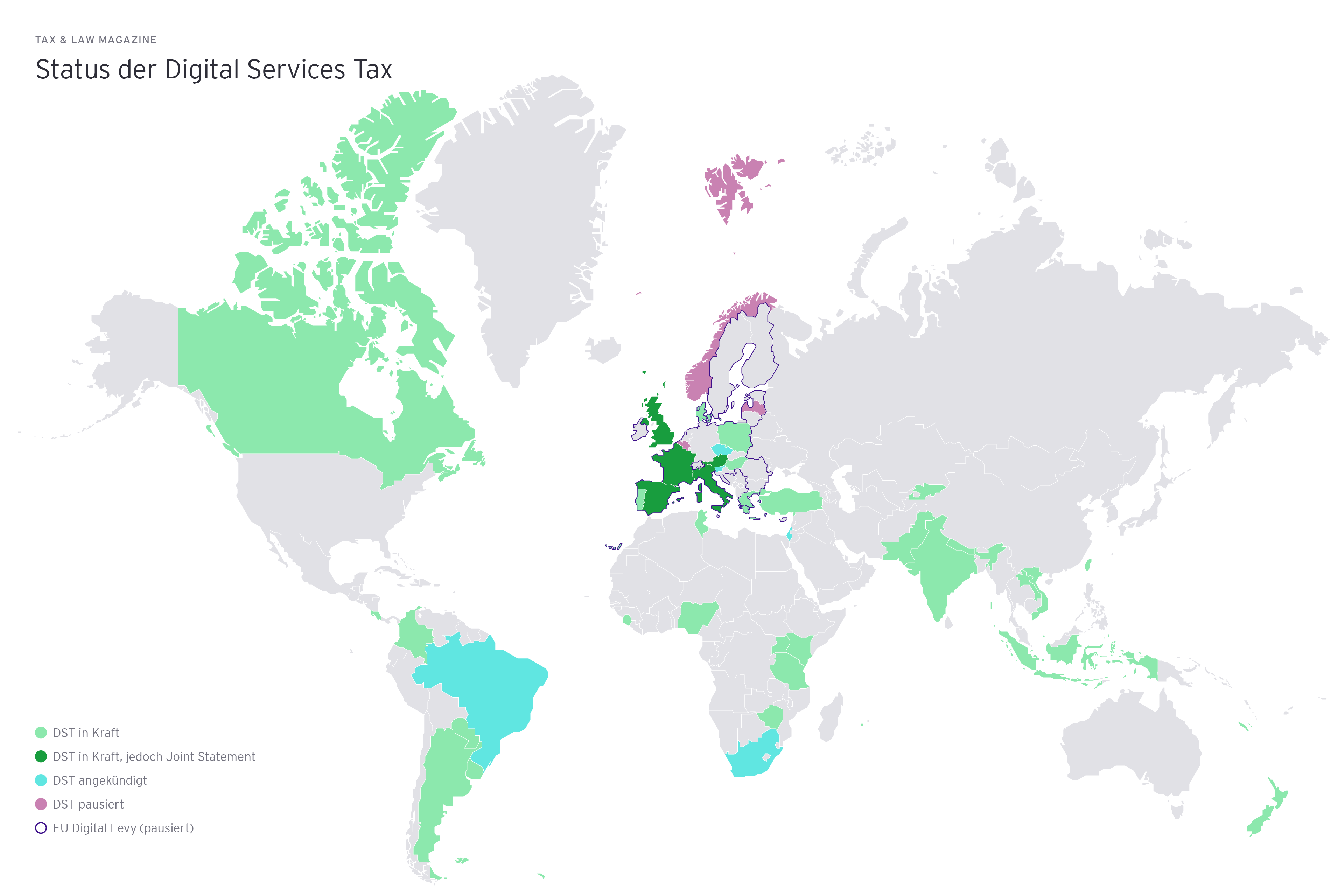

Im Zuge der voranschreitenden Arbeiten an Amount A konnte jedoch eine Vereinbarung getroffen werden, dass die mitwirkenden Staaten bis spätestens 31. Dezember 2024 respektive bis zur Finalisierung des MLC von einer Neueinführung absehen oder bestehende Digitalsteuern pausieren (s. Weltkarte). Das Inkrafttreten des MLC ist allerdings von der Ratifizierung durch mindestens 30 Staaten abhängig, die zudem mindestens 60 Prozent der betroffenen multinationalen Unternehmen beheimaten. Ob diese Schwelle jemals überschritten wird, ist derzeit offen. Diese unsichere Situation wird wiederum dem Ruf nach nationalen Digitalsteuern Vorschub leisten.

Warum Low-Code-Lösungen der Schlüssel zur effizienten BEPS-Säule II Transformation sind

Mit der Power Platform von Microsoft und der Expertise von EY gibt es für Unternehmen bei Pillar II eine Low-Code-Option. Ein Instrument für alle, die ein großes technisches Investment scheuen.

Wie Pillar II auf die TP-Funktion wirkt

Hier erfahren Sie, was sich mit der Umsetzung der globalen Mindestbesteuerung in deutsches Recht für Unternehmen ändert.

Wie der Stand der Mindestbesteuerung weltweit ist

Die Staatengemeinschaft des OECD Inclusive Framework on BEPS hat sich auf eine neue Weltsteuerordnung für Unternehmen verständigt.