Die internationale EY-Organisation besteht aus den Mitgliedsunternehmen von Ernst & Young Global Limited (EYG). Jedes EYG-Mitgliedsunternehmen ist rechtlich selbstständig und unabhängig und haftet nicht für das Handeln und Unterlassen der jeweils anderen Mitgliedsunternehmen. Ernst & Young Global Limited ist eine Gesellschaft mit beschränkter Haftung nach englischem Recht und erbringt keine Leistungen für Mandanten.

Die Finanzverwaltung äußert sich zur ertragsteuerlichen Behandlung von virtuellen Währungen und Token.

Überblick

- Die rechtliche Anerkennung von Token und virtuellen Währungen ist international uneinheitlich, wodurch auch die Finanzverwaltung auf den Plan gerufen wird.

- Ertragsteuerlich fällt Krypto-Geld genau wie Fremdwährungen in die Kategorie „andere Wirtschaftsgüter“.

- Die finale Fassung des BMF-Schreibens wird für Ende des Jahres erwartet.

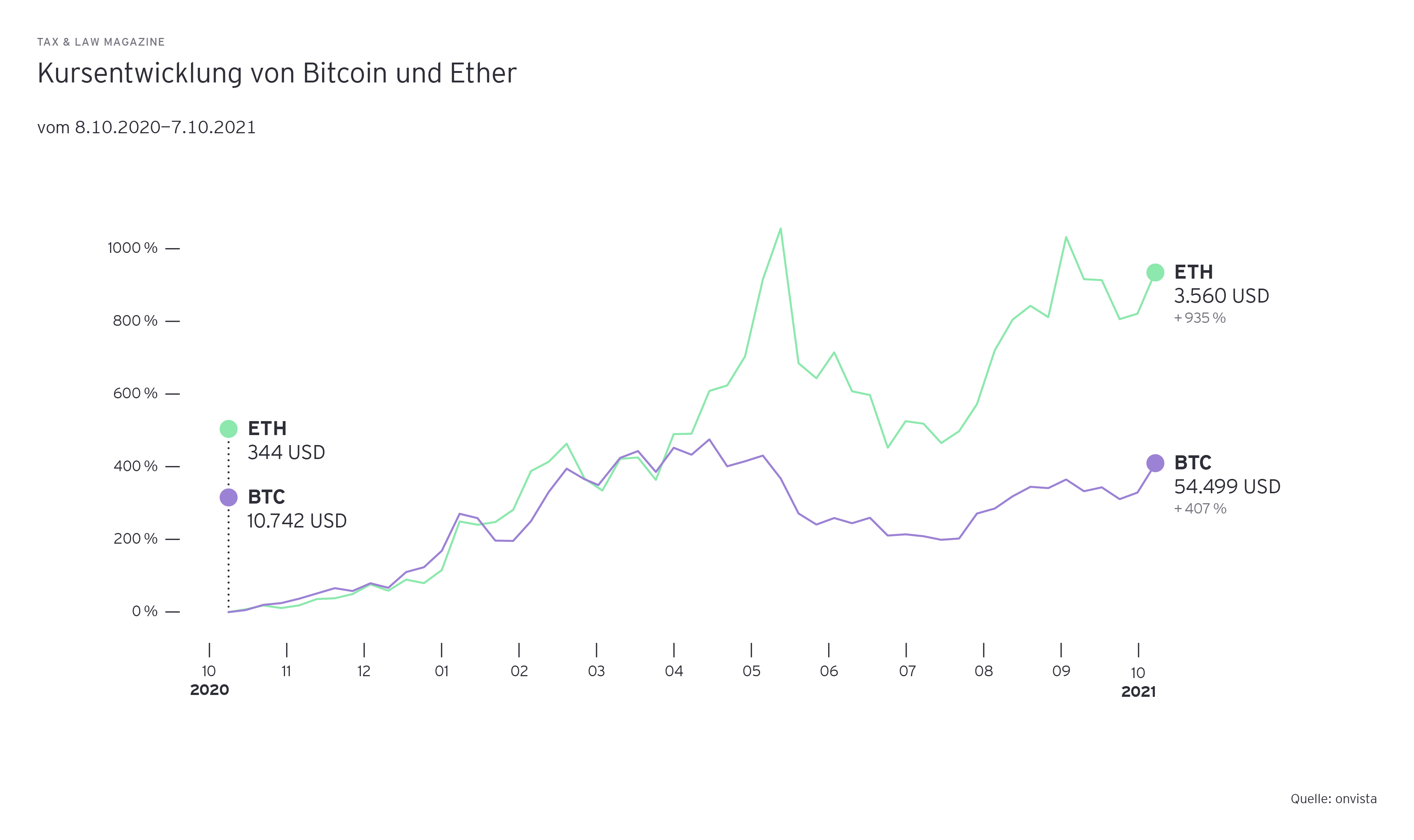

Die Bedeutung virtueller Währungen und Token (Krypto-Geld) steigt stark an, auch wenn die rechtliche Anerkennung international uneinheitlich ist. Das ruft auch die Finanzverwaltung auf den Plan. Es geht um „Einzelfragen zur ertragsteuerlichen Behandlung von virtuellen Währungen und von Token“, so der Titel eines BMF-Schreibens, dessen Entwurf vom 17. Juni 2021 datiert. Darin nimmt das Bundesfinanzministerium erstmals umfassend Stellung. Ertragsteuerlich fällt Krypto-Geld wie Fremdwährungen in die Kategorie „andere Wirtschaftsgüter“ – in Abgrenzung zu Grundstücken und Gegenständen des täglichen Gebrauchs. Damit werden Bitcoins vom Fiskus so behandelt wie US-Dollars oder auch Oldtimer. Privatpersonen können Gewinne aus Krypto-Deals (nach einem Jahr) steuerfrei vereinnahmen, doch eine Verlustverrechnung gestaltet sich schwierig. Gewerblich Tätige müssen dagegen Krypto-Gewinne immer versteuern, sie haben es aber bei der Verrechnung mit Verlusten einfacher.

Keine steuerfreie digitale Umgebung

Bisher hatte sich das Bundesfinanzministerium lediglich 2018 und nur zur umsatzsteuerlichen Behandlung von Transaktionen mit virtuellen Währungen geäußert. Zur ertragsteuerlichen Behandlung konnte sich die Praxis bislang lediglich an einem Erlass der Finanzbehörde Hamburg von 2017 und einer Kurz-Info der Oberfinanzdirektion Nordrhein-Westfalen aus dem Jahr 2018 orientieren. Der Entwurf des BMF wurde daher sehnlich erwartet. Danach soll die ertragsteuerliche Behandlung folgenden Prinzipien folgen:

- Krypto-Geld ist nicht wie Euro, sondern wie eine Fremdwährung zu behandeln.

- Die Nutzung/Bewirtschaftung führt zu steuerpflichtigen Einkünften.

- Zahlungsvorgänge stellen einen Realisationsakt dar.

Dabei geht das Ministerium profiskalisch vor. In Teilen weicht der Entwurf erheblich von den bisher vertretenen Auffassungen der Finanzverwaltungen ab. Gleichwohl sind Art und Umfang der Einkünfte bei Investitionen in Kryptowährungen auch zukünftig klar vorhersehbar und damit auch steuerlich gestaltbar. Die Ertragsteuerbelastung hängt im Wesentlichen davon ab, ob das Investment im Privatvermögen oder über ein (rechtlich selbständiges) Investitionsvehikel erfolgt.

Privatvermögen (Erwerb, Nutzung, Veräußerung)

Wie bei einer Fremdwährung ist der Erwerb von Krypto-Geld im Privatvermögen nicht steuerpflichtig, stellt jedoch grundsätzlich einen Anschaffungsvorgang dar. Die Finanzverwaltung vertritt die Auffassung, dass auch durch Mining erlangte Einheiten einer Kryptowährung als im Wege des Tausches angeschafft gelten. Eine spätere Veräußerung kann damit steuerpflichtig sein.

Wird die virtuelle Währung im Privatvermögen oder über eine vermögensverwaltende Personengesellschaft gehalten, sind Einkünfte aus Lending, Staking oder dem Airdrop (Glossar siehe Kasten) regelmäßig nach § 22 Nr. 3 EStG steuerpflichtig. Die Einkünfte unterliegen der Einkommensteuer und gegebenenfalls auch dem Solidaritätszuschlag, nicht aber der Gewerbesteuer.

Gewinne oder Verluste aus der Veräußerung von Kryptowährung im Privatvermögen werden als private Veräußerungsgeschäfte einkommensteuerpflichtig, wenn der Zeitraum zwischen Anschaffung und Veräußerung maximal ein Jahr beträgt. Die Spekulationsfrist verlängert sich jedoch auf zehn Jahre, wenn die Kryptowährung selbst als Einkunftsquelle genutzt wird. Dies ist beispielsweise anzunehmen, wenn Bitcoins im Wege des Lending gegen Entgelt überlassen werden. Im Ergebnis werden Bitcoins damit anderen Wirtschaftsgütern des Privatvermögens gleichgestellt, etwa Dollars, Kunstwerken, Oldtimern und Yachten.

Geldausgeben wird besteuert

Als Veräußerung durch Tausch gilt auch der Einsatz als Zahlungsmittel, etwa zum Erwerb eines Pkw. Privatanleger müssen also die Veräußerungsfristen genau im Auge behalten, um eine Gewinnbesteuerung zu vermeiden bzw. Verluste steuerlich zu nutzen, wobei Letzteres nur eingeschränkt möglich ist. Im Übrigen bleibt ein Veräußerungsgewinn steuerfrei, wenn die Summe der aus sämtlichen privaten Veräußerungsgeschäften erzielten Gewinne weniger als 600 Euro im Kalenderjahr beträgt.

Achtung volle Steuerpflicht!

Besondere Aufmerksamkeit ist bei der Anlage über grundsätzlich vermögensverwaltende Personengesellschaften geboten, denn einzelne Tätigkeiten wie das Mining werden von der Finanzverwaltung als gewerbliche Tätigkeit eingeordnet. Zudem gilt: Werden Einheiten einer Kryptowährung „professionell“ gehandelt (wiederholter An- und Verkauf inkl. Tausch in Einheiten anderer Kryptowährungen, wobei das BMF die Kriterien zum gewerblichen Wertpapier- und Devisenhandel anwenden möchte), kann auch dies eine gewerbliche Tätigkeit darstellen. Dies birgt die Gefahr, dass die gesamten Einkünfte der Gesellschaft gewerblich „infiziert“ werden. Achtung: In dem Fall unterliegen die Einkünfte der Gewerbesteuer und ein Veräußerungsgewinn ist auch nach Ablauf der Spekulationsfrist steuerpflichtig.

Betriebsvermögen

Bei einer inländischen Kapitalgesellschaft oder einer gewerblichen Personengesellschaft stellen die betrieblichen Gewinne aus Krypto-Geld nach Bilanzierungsgrundsätzen ausnahmslos Einkünfte aus Gewerbebetrieb dar. Sie unterliegen folglich der Körperschaft- oder Einkommensteuer sowie der Gewerbesteuer. Die Einheiten einer Kryptowährung sind bei Erwerb mit dem Marktkurs zu aktivieren. Bei einer Veräußerung wird ein Gewinn oder Verlust realisiert, der ebenfalls steuerpflichtig ist. Die Spekulationsfrist gilt hier nicht und bleibt dem Privatvermögen vorbehalten; eine Verlustverrechnung mit anderen gewerblichen Einkünften ist (im Rahmen der Mindestbesteuerung) jedoch im gleichen Jahr unbegrenzt möglich.

Bilanzierung und Bewertung

Nach Ansicht des BMF sind Einheiten einer Kryptowährung nicht abnutzbare Wirtschaftsgüter, die nach den allgemeinen bilanzsteuerrechtlichen Grundsätzen dem Anlagevermögen (Finanzanlagen) oder Umlaufvermögen (sonstige Vermögensgegenstände) zuzuordnen sind. Eine steuerliche Teilwertabschreibung aufgrund einer voraussichtlich dauerhaften Wertminderung soll wahlweise erfolgen können. Darüber hinaus wird im Entwurf der Erwerb von Einheiten im Wege einer Fork wie auch von emittierten Token im Rahmen eines Initial Coin Offering ertragsteuerlich beurteilt.

Ausblick und Hinweise

Im Privatvermögen gilt:

- Veräußerungsgewinne können außerhalb der Spekulationsfrist steuerfrei realisiert werden.

- Verluste können bei Veräußerungen nur innerhalb der Spekulationsfrist genutzt werden.

- Werden Kryptowährungen unterschiedlich eingesetzt, z.B. zur Erzielung laufender Einkünfte (Staking, Lending etc.) oder als Spekulationsobjekt, sollte in der Regel die Nutzung unterschiedlicher Wallets oder Investitionsvehikel erwogen werden, um die steuerlichen Einkunftsarten zu trennen.

Werden Kryptowährungen im Betriebsvermögen gehalten oder begründet deren Einsatz einen Gewerbebetrieb, sind Veräußerungsgewinne stets steuerpflichtig; Verluste können genutzt werden.

Co-Autor: Dr. Martin Dippel-Nissen

Glossar

Fazit

Die finale Fassung des BMF-Schreibens wird für Ende des Jahres erwartet. Während das lokale Finanzamt grundsätzlich an dessen Aussagen gebunden ist, gilt dies nicht für die Finanzgerichte.

Related articles

Was beim Handel mit virtuellen Währungen zu beachten ist

Wer mit virtuellen Währungen handelt, muss nach einem BFH-Urteil die Gewinne versteuern.

Web 3.0: Wie die neue Generation des Internets aussieht

Das Internet ist in ständigem Wandel. Fast täglich werden neue Plattformen erschaffen, es werden neue Wege zum Kommunizieren gefunden und man kann auf alle erdenklichen Inhalte zugreifen. Jedoch stehen wir gerade jetzt vor einem neuen Meilenstein in der Geschichte des Internets: dem Wandel zum Web 3.0. Oder sind wir schon mittendrin?

Wie NFTs im deutschen Steuerrecht zu behandeln sind

Die Kryptowelt dringt immer tiefer in unser Leben. Einige Investoren setzen nun auf Non Fungible Tokens.