Die internationale EY-Organisation besteht aus den Mitgliedsunternehmen von Ernst & Young Global Limited (EYG). Jedes EYG-Mitgliedsunternehmen ist rechtlich selbstständig und unabhängig und haftet nicht für das Handeln und Unterlassen der jeweils anderen Mitgliedsunternehmen. Ernst & Young Global Limited ist eine Gesellschaft mit beschränkter Haftung nach englischem Recht und erbringt keine Leistungen für Kunden.

So unterstützen wir Sie

-

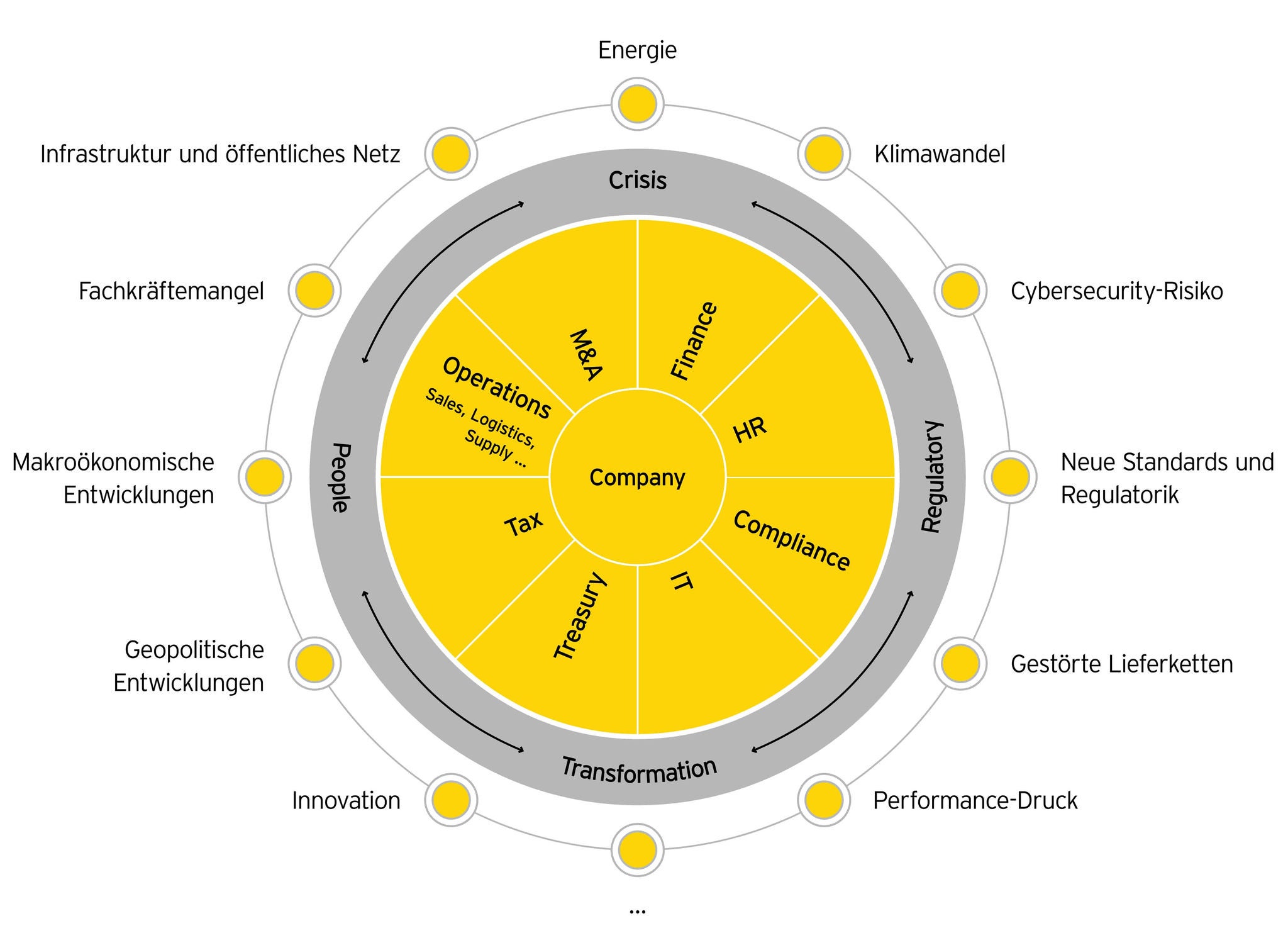

Mit uns können Sie Ihr Unternehmen ganzheitlich transformieren und für Ihren weiteren Erfolg im digitalen Zeitalter weiterentwickeln, beginnend mit der richtigen Wachstumsstrategie in attraktiven Märkten bis hin zur Effizienzsteigerung und Risikominimierung.

Mehr erfahren

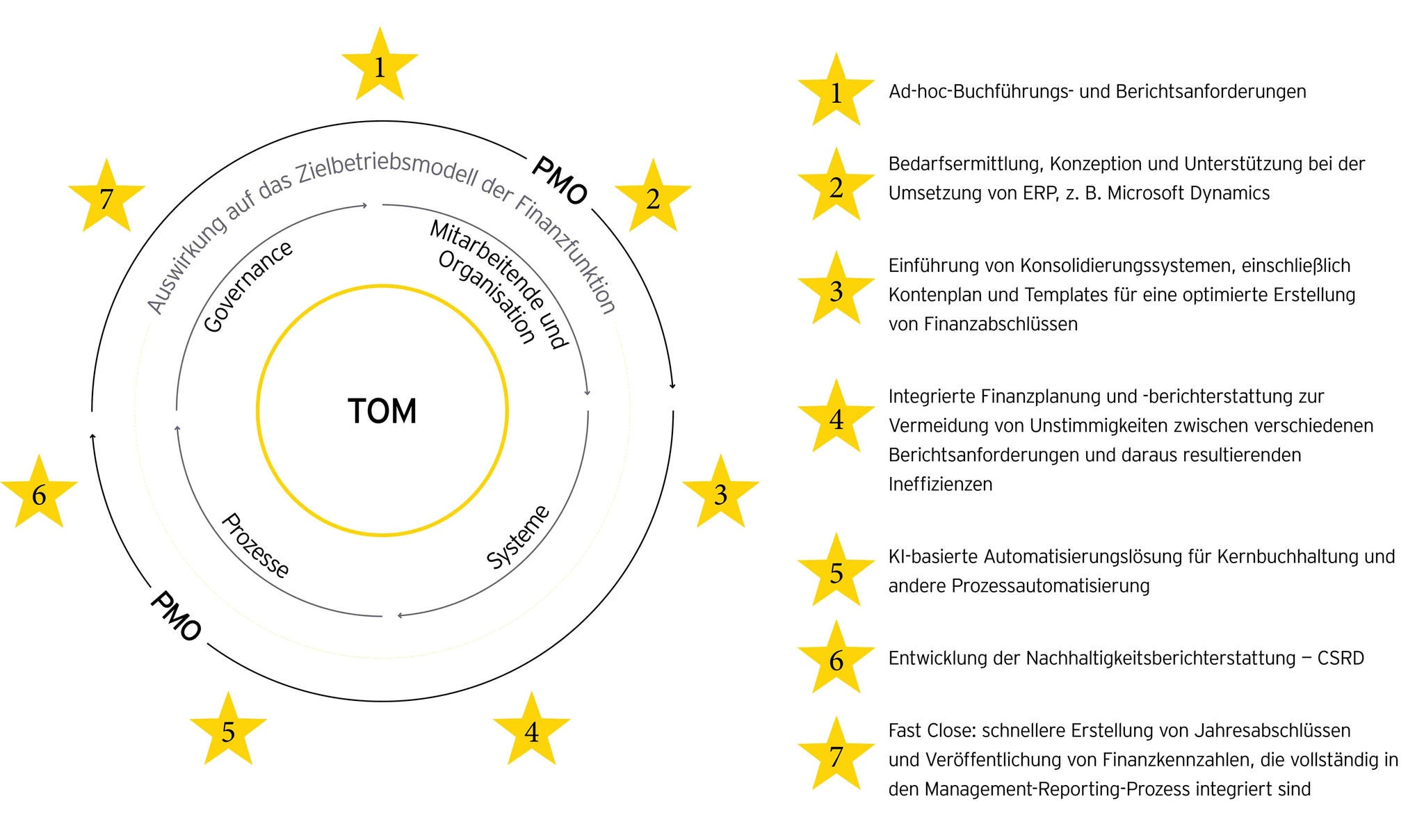

Unternehmen müssen Finanzorganisationen auf das nächste Level heben und die Erwartungen der Finanzfunktion hinterfragen – von einer eher kostenintensiven Funktion zu einer solchen mit wesentlicher werttreibender Relevanz. Konkret bedeutet das: Prozesse und Systemlandschaften harmonisieren sowie verbessertes Projektcontrolling und -management.

Als strategischer Business-Partner treiben CFOs das Unternehmen maßgeblich voran und liefern Chief Executive Officers (CEOs) datengestützte Einblicke. In diesem Prozess ist eine Evaluation des Target-Operating-Models (TOM) im Finanzbereich wesentlich. Dadurch können Unternehmen Kosten einsparen und ihre Effizienz steigern. Gleichzeitig entsteht dadurch ein agiles Finanzteam, das neue Anforderungen rasch umsetzen kann.