Die internationale EY-Organisation besteht aus den Mitgliedsunternehmen von Ernst & Young Global Limited (EYG). Jedes EYG-Mitgliedsunternehmen ist rechtlich selbstständig und unabhängig und haftet nicht für das Handeln und Unterlassen der jeweils anderen Mitgliedsunternehmen. Ernst & Young Global Limited ist eine Gesellschaft mit beschränkter Haftung nach englischem Recht und erbringt keine Leistungen für Mandanten.

Die Finanzverwaltung sollte Unternehmen, die wirksame Kontrollsysteme implementiert haben, weniger intensiv prüfen. Eine Perspektive der EY-Partner André Hengst und Pascal Raatz.

Überblick

- Ein hoher Compliance-Grad sollte honoriert werden – Erleichterungen in der Betriebsprüfung sind daher sehr zu begrüßen.

- § 38 EGAO kann viel dazu beitragen, die Verhältnismäßigkeit in der Besteuerung zu wahren und Behördenressourcen effektiv einzusetzen.

- Das steuerliche Kontrollsystem als Basis für die Interaktion zwischen Unternehmen und Finanzverwaltung schafft die Voraussetzungen, dass sich Leistung auf beiden Seiten lohnt.

Unternehmen mit einem wirksamen steuerlichen Kontrollsystem haben investiert und überlassen weniger dem Zufall als andere. Der Gesetzgeber sollte den höheren Compliance-Grad honorieren. Die Richtung, die der neu eingeführte § 38 EGAO einschlägt, ist daher sehr zu begrüßen. Demnach können Beschränkungen von Art und Umfang der Ermittlungen unter Vorbehalt des Widerrufs verbindlich durch die Finanzbehörden für zukünftige steuerliche Außenprüfungen zugesagt werden. Die Betonung liegt hier auf „können“. Ob und wann dies geboten ist, ist nun zu konkretisieren. Dem wollen wir uns hier widmen, einschließlich der möglichen Ausgestaltung von Prüfungserleichterungen.

Bedingungen

Nach der Neuregelung sind die Prüfungserleichterungen an folgende Voraussetzungen gebunden:

- Antragstellung durch den Steuerpflichtigen

- Überprüfung der Wirksamkeit des unternehmerischen Steuerkontrollsystems bei den erfassten Steuerarten oder Sachverhalten im Rahmen einer

Außenprüfung

- kein oder ein nur unbeachtliches Risiko aus Einkommen-, Körperschaft-, Gewerbe- und Umsatzsteuererklärungen sowie verschiedenen Feststellungserklärungen

- keine Änderungen der diesbezüglichen Verhältnisse

Weiterhin hat das Unternehmen der Pflicht nachzukommen, Veränderungen des Kontrollsystems zu dokumentieren und der Finanzbehörde unverzüglich mitzuteilen. Schließlich besteht die Anforderung, dass die steuerlichen Risiken „laufend“ abgebildet werden müssen.

Gegenwärtige Ermittlungsgrundsätze

Bereits nach derzeit geltendem Recht (§ 88 AO) bestimmt die Finanzbehörde Art und Umfang ihrer Ermittlungen beim Steuerpflichtigen nach den jeweiligen Umständen und den Grundsätzen der Gleichmäßigkeit, Gesetzmäßigkeit und Verhältnismäßigkeit. Sie hat die Verantwortung für die Aufklärung der entscheidungserheblichen Sachverhaltsumstände. Bei der Entscheidung über das Ausmaß der Ermittlungen „können“ weiterhin auch „allgemeine Erfahrungen der Finanzbehörden sowie Wirtschaftlichkeit und Zweckmäßigkeit berücksichtigt werden“.

Komplexe Herausforderung gesetzmäßiger Besteuerung

Ein wirksamens internes Kontrollsystem (IKS), das den Bereich Steuern abdeckt, hilft zweifellos dabei, eine gleichmäßige und damit gerechte Besteuerung sicherzustellen. Damit verbunden ist der Anspruch, vorsätzliche Vergehen weitestmöglich auszuschließen, Fahrlässigkeit zu vermeiden und möglichst auch Einzelfehler zu verhindern. In der Praxis erleben wir tagtäglich, wie durch vorsorgliche und kontrollierende Maßnahmen Fehler und Verstöße vermieden werden. Dies ist eine große Leistung, denn unsere Steuergesetze sind höchst komplex. Die Investitionen in wirksame Steuerkontrollsysteme, in Steuerexperten, Prozessmanager, IT-Systeme, Schulungsaktivitäten usw. sind zum Teil beträchtlich.

Gebot der Verhältnismäßigkeit

Daher ist es ein Gebot der Verhältnismäßigkeit, Unternehmen mit einem wirksamen Kontrollsystem mit weniger Ermittlungs- und Prüfungshandlungen zu belasten als solche ohne entsprechende Vorkehrungen und Ausstattung. Des Weiteren braucht die hiesige Wirtschaft eine Sache ganz dringend: Planungssicherheit. Diese wird durch Zusagen der Finanzbehörden hinsichtlich Art und Umfang von Ermittlungshandlungen erreicht.

Behördenressourcen

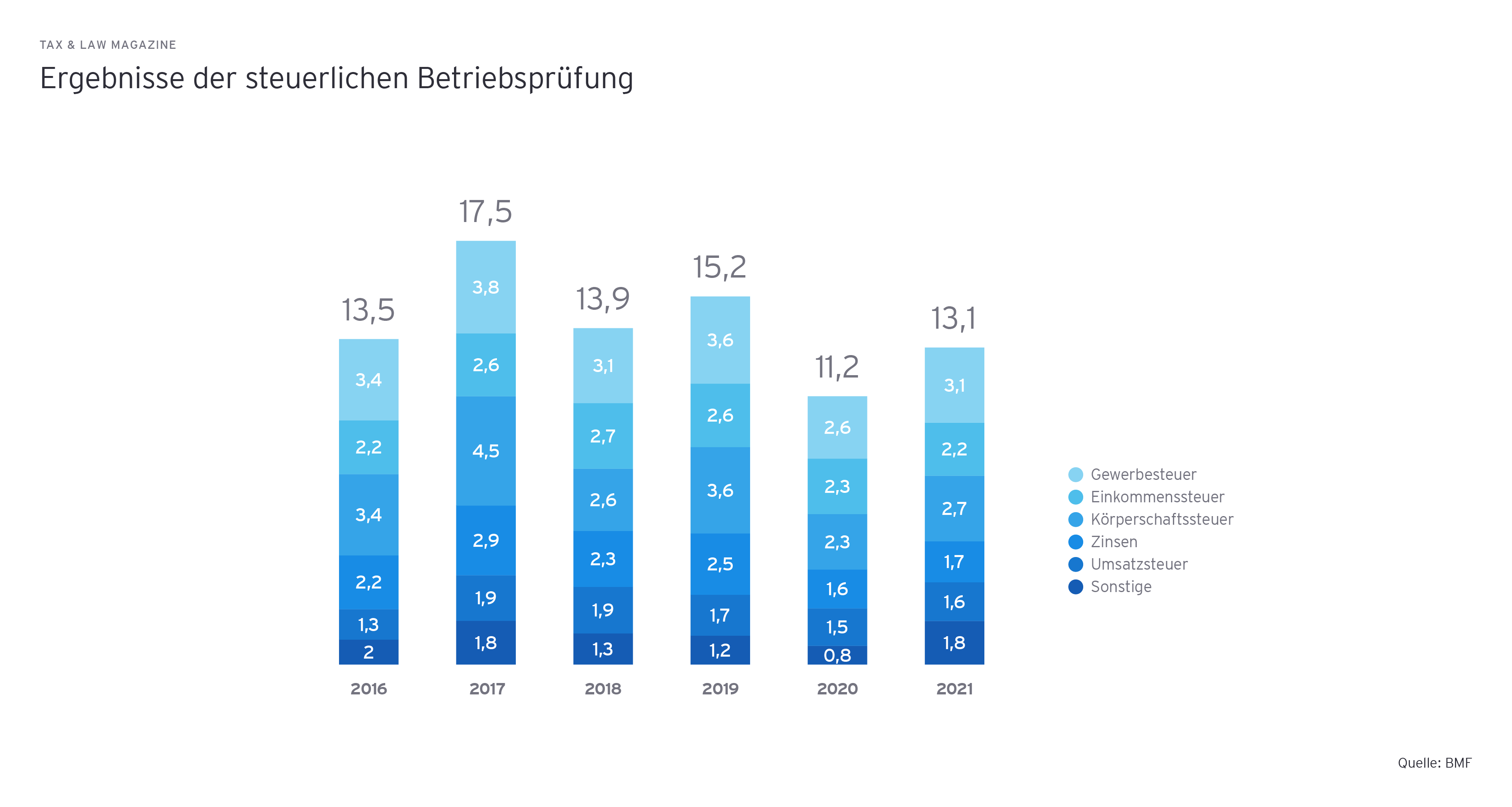

Betriebsprüfer haben corona- und ressourcenbedingt gegenwärtig mit einem Rückstau zu kämpfen und sind gezwungen, ihre Kapazitäten effizient einzusetzen – genau wie auch Unternehmen. Daher wäre es wünschenswert, dass die Erleichterungen nicht erst für die nächste Betriebsprüfung zugesagt werden, sondern im Fall eines wirksamen steuerlichen Kontrollsystems auch schon für die laufende Betriebsprüfung greifen können.

Steuerliches Kontrollsystem

Prüfungserleichterungen sind nach der Neuregelung an innerbetriebliche Maßnahmen gebunden, die gewährleisten, dass die Besteuerungsgrundlagen zutreffend aufgezeichnet und berücksichtigt und die hierauf entfallenden Steuern fristgerecht und vollständig abgeführt werden. Es leuchtet ein, dass diese Maßnahmen laufend an die Gegebenheiten anzupassen sind, denn sowohl das Geschäft mit seinen steuerrelevanten Aspekten als auch Steuergesetze ändern sich.

Systemverständnis

Neu ist der ausdrückliche Systemgedanke in den gesetzlichen Grundlagen. Dieser erkennt an, dass die Einhaltung der Steuergesetze im Unternehmenskontext eine Analyse von Strukturen, Dynamiken und Funktionen erfordert. Im Sinne der Systemtheorie erlaubt dieses Verständnis eine umfassendere Sicht auf die Besteuerung im Unternehmenskontext und realistischere Vorhersagen zur Verlässlichkeit des Steuerpflichtigen. In der Tat erfordert steuerliche Compliance heutzutage ein komplexes Zusammenspiel von Menschen in einem System aus Informationstechnologie, Daten und unternehmerischer Aufbau- und Ablauforganisation.

Fortschritte erzielt

Die Finanzverwaltung hat im Jahr 2016 den Systembegriff im Anwendungserlass zu § 153 AO eingeführt. Dies geschah im Zusammenhang mit steuerlich ausgebauten innerbetrieblichen Kontrollen und als Indiz gegen das Vorliegen eines Vorsatzes oder der Leichtfertigkeit des Steuerpflichtigen. Daraufhin haben viele Unternehmen intensiv an der Systematisierung des Tax-(Compliance- bzw. Kontroll-)Managements gearbeitet. Die Corporate Tax Community hat wertvolle Erfahrungen gesammelt und das unternehmerische Tax-Management verbessert. Es ist also Zeit, die Fortschritte zu würdigen und Prüfungserleichterungen zu konkretisieren.

Erprobungsphase

§ 38 EGAO ist explizit als Erprobung alternativer Prüfungsmethoden konzipiert und zunächst bis Mitte 2029 befristet. Es soll ein stärker risiko- und kontrollorientierter Prüfungsansatz – im Vergleich zur Einzelsachverhalts- bzw. Einzeltransaktionsprüfung – erprobt werden. Begründet wird dieser Schritt genau mit „der zunehmenden Verbreitung innerbetrieblicher Kontrollsysteme“ und der daraus resultierenden wachsenden Bedeutung für die Betriebsprüfung.

Methodik

Ein gutes Feld für die Erprobung könnte z. B. die datenintensive – und ab einer gewissen Unternehmensgröße schwer prüfbare – Umsatzsteuer sein. Die 80 Paragrafen können zunächst durch die Betriebsprüfung nach Relevanz und Risikoprofil für jedes Unternehmen eingeteilt werden. Nun wäre gemäß dem behördlichen Ermittlungsgrundsatz durch die Betriebsprüfung zu fragen, welche Vorkehrungen ein unternehmensindividuelles USt-Kontrollsystem enthält, um Verfehlungen bei den risikoträchtigen Vorschriften zu verhindern. Diese sind sodann auf Wirksamkeit in bestimmten Anmeldezeiträumen zu untersuchen oder wenn möglich auch für einen gesamten beispielhaften Veranlagungszeitraum.

Fazit

Selbst wenn im Rahmen dieser behördlichen Wirksamkeitsüberprüfung Fehler zutage treten, müssen Prüfungserleichterungen nicht per se abgelehnt werden. Eine derartige Analyse zeigt vielmehr den konkreten Verbesserungsbedarf auf, und nach einer Nachprüfung könnte die entsprechende Erleichterung zugesagt werden. Durch die Verpflichtung, die Finanzbehörde über jegliche Veränderungen des Kontrollsystems unverzüglich zu informieren, ist sichergestellt, dass der Fiskus systemisch auf dem aktuellen Stand bleibt.

Diese kooperative Zukunft in der Interaktion zwischen Unternehmen und Finanzverwaltung hilft mit Blick auf die effektive Nutzung knapper Ressourcen. So lohnt sich Leistung auf beiden Seiten.

Related articles

Tax-CMS 2.0: Fünf aktuelle Herausforderungen und Lösungen

Lernen Sie hier fünf aktuelle Herausforderungen und Lösungen für Tax-Compliance-Management-Systeme nach IDW PS 980 im Finanzsektor kennen.

Wie ein wirksames Tax CMS etabliert werden kann

Die steigenden Anforderungen machen einen ganzheitlichen Ansatz notwendig. Mit SAP Signavio gelingt die effiziente Umsetzung im Regelbetrieb.

Wie Tax Monitoring mit SAP Tax Compliance aussieht

Zusammen mit dem Regelwerk EY Tax Risk & Control nutzen Sie die Vorteile einer Datenkontrolle in Echtzeit. Heben Sie Ihre Compliance auf ein neues Level.