EY, global kuruluşun adı olup her biri ayrı bir tüzel kişilik olan Ernst & Young Global Limited'in üye firmalarından bir veya daha fazlasını ifade edebilir. Ernst & Young Global Limited, garanti sınırlamalı bir İngiliz şirketi olup müşterilere hizmet vermez.

2024 – 2026 dönemi Orta Vadeli Program (OVP) hazırlıkları devam ederken 2023 yıl Ek Bütçe Kanunu (7457 sayılı Kanun) 15 Temmuz 2023 itibarıyla TBMM tarafından onaylandı. 6 Şubat 2023’de oluşan Kahramanmaraş ili Pazarcık ve Elbistan ilçeleri merkezli depremlere bağlı harcamalar başta olmak üzere kamu idarelerinin ödenek ihtiyaçlarının karşılanması gerekçesiyle hazırlanan 1.119.514.513.000 TL’lik ek bütçe kanun teklifi yasalaştı. Ek bütçenin finansmanının aşağıdaki gelir artışlarıyla karşılanması öngörülmektedir.

Gelir Türü | (Milyon TL) |

Vergi gelirleri | 1.150.496 |

Teşebbüs ve mülkiyet gelirleri | 31.504 |

Diğer Gelirler | 12.288 |

Sermaye gelirleri | 2.840 |

Alacak Tahsilatı | 1.868 |

Brüt Gelir | 1.198.996 |

Red ve İadeler (-) | (79.481) |

Net bütçe geliri | 1.119.515 |

Görüldüğü üzere ek bütçenin %96’sı vergi gelirlerinden ibaret.

Hangi vergi ne kadar artacak?

2023 ek bütçesindeki vergi gelirleri, 2022 bütçe gerçekleşmeleri ve 2023 bütçe vergi gelirleriyle kıyaslandığında ortaya çıkan artışlar aşağıdaki gibidir:

| 2023 Bütçe (Mil. TL) | 2023 Ek Bütçe (Mil. TL) | 2023 Toplam Bütçe (Mil. TL) | Ek Artış (%) | 2022'ye Göre Artış (%) |

Vergi Gelirleri | 3.199.534 | 1.150.496 | 4.350.031 | 36,0 | 84,8 |

1. Dolaysız Vergiler | 1.114.132 | 369.530 | 1.483.662 | 33,2 | 71,7 |

a) Gelir Vergisi | 495.040 | 203.186 | 698.226 | 41,0 | 95,9 |

Beyana Dayanan Gelir Vergisi | 34.329 | 9.578 | 43.906 | 27,9 | 132,7 |

Gelir Vergisi Tevkifatı | 453.268 | 189.131 | 642.398 | 41,7 | 95,2 |

b) Kurumlar Vergisi | 619.092 | 166.344 | 785.436 | 26,9 | 54,8 |

Beyana Dayanan Kurumlar Vergisi | 170.412 | 10.760 | 181.171 | 6,3 | 1873,7 |

Kurumlar Geçici Vergisi | 447.944 | 80.508 | 528.452 | 18,0 | 6,2 |

Ek Vergi (7440 Sayılı Kanun) | 35.901 | 74.000 | 109.901 | 0,0 | - |

2. Mülkiyet Üzerinden Alınan Vergiler | 42.734 | 33.366 | 76.099 | 78,1 | 186,6 |

b) Motorlu Taşıtlar Vergisi | 38.726 | 32.663 | 71.389 | 84,3 | 202,2 |

3. Dolaylı Vergiler | 824.090 | 673.721 | 1.497.812 | 81,8 | 120,7 |

a) Dahilde Alınan KDV | 203.560 | 309.991 | 513.551 | 152,3 | 193,2 |

Beyana Dayanan KDV | 184.870 | 282.391 | 467.261 | 152,8 | 198,3 |

b) ÖTV | 510.615 | 307.566 | 818.181 | 60,2 | 94,9 |

Petrol ve Doğalgaz Ürünleri (I) | 85.012 | 112.511 | 197.523 | 132,3 | 157,3 |

Motorlu Taşıtlar (II) | 203.556 | 142.865 | 346.421 | 70,2 | 107,3 |

Alkollü İçkiler (III-a) | 55.315 | 7.666 | 62.981 | 13,9 | 44,1 |

Tütün Mamülleri (III-b) | 126.005 | 20.277 | 146.282 | 16,1 | 44,4 |

Dayanıklı Tüketim ve Diğer Mallar (IV) | 35.824 | 21.963 | 57.787 | 61,3 | 116,1 |

c) BSMV | 75.076 | 33.187 | 108.263 | 44,2 | 84,6 |

d) Şans Oyunları Vergisi | 13.101 | 13.178 | 26.279 | 100,6 | 155,1 |

e) Özel İletişim Vergisi | 12.265 | 2.117 | 14.382 | 17,3 | 54,7 |

f) Dijital Hizmet Vergisi | 7.173 | 1.982 | 9.155 | 27,6 | 67,2 |

g) Konaklama Vergisi | 2.300 | 5.700 | 8.000 | 247,8 | - |

4. Dış Ticaretten Alınan Vergiler | 1.056.842 | 41 | 1.056.883 | 0,0 | 60,6 |

a) Gümrük Vergileri | 121.791 | 0 | 121.791 | 0,0 | 59,2 |

b) İthalde Alınan KDV | 931.406 | 0 | 931.406 | 0,0 | 60,9 |

c) Diğer Dış Ticaret Gelirleri | 3.645 | 41 | 3.686 | 1,1 | 44,0 |

5. Damga Vergisi | 55.512 | 30.302 | 85.813 | 54,6 | 104,6 |

6. Harçlar | 105.225 | 28.689 | 133.914 | 27,3 | 74,4 |

7. Sınıflandırma Dışı Diğer Vergiler | 1.000 | 14.668 | 15.668 | 1466,8 | 107,3 |

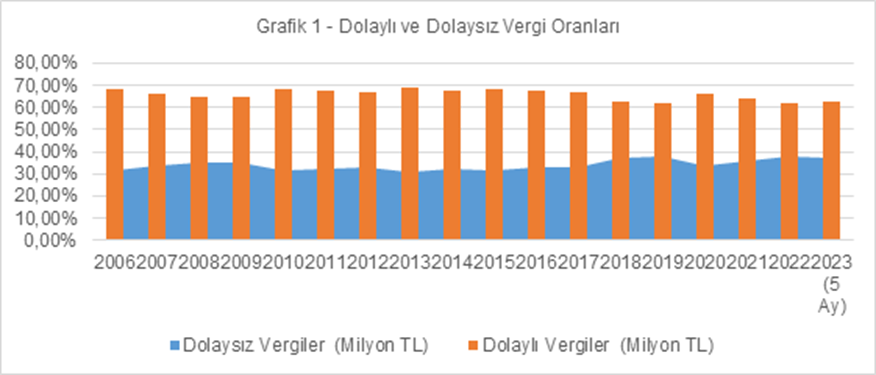

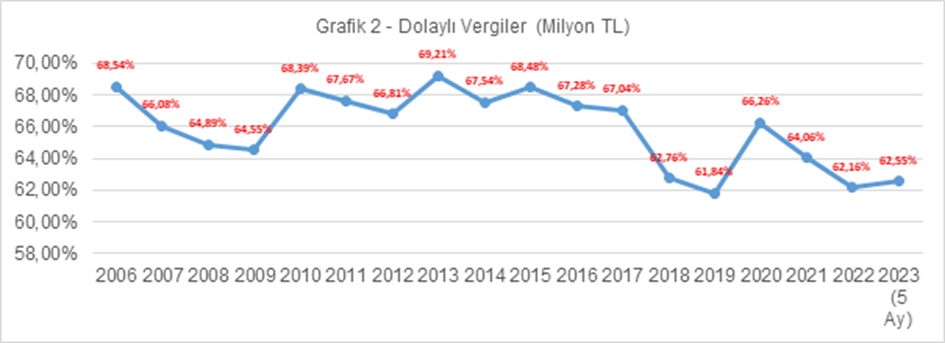

2006 -2023 döneminde Türkiye’de yıllar itibariyle vergi dolaylı vergi dolaysız vergi oranları %30 - %70 aralığında dağılım göstermektedir (Tablo - 1).

Aynı dönemde dolaylı vergilerin toplam vergiler içindeki oranı ise aşağıdaki gibidir.

Ek bütçe dahil 2023 yılı bütçesi toplam vergi gelirlerinin dağılımı yukarıdaki tablodan farklı olmayıp şu şekildedir:

Vergi Türü | 2023 Bütçe Payı (%) |

Dolaysız Vergiler | 34,11 |

Dolaylı Vergiler | 64,14 |

Servet Vergileri | 1,7 |

Sonuç olarak ek bütçe sonrasında ek bütçe vergi gelir hedefleri oldukça iddialıdır.

| (Milyon TL) | 2023 Bütçesine Göre Artış Oranı (%) |

Gelir Vergisi | 203.186 | 41,0% |

Kurumlar Vergisi | 166.344 | 26,9% |

Dahilde Beyana Dayanan KDV | 282.391 | 152,8% |

Ek Vergi | 74.000 | Yeni |

MTV | 32.663 | 84,3% |

ÖTV | 307.566 | 60,2% |

BSMV, Damga Vergisi & Harçlar | 92.178 | 42,0% |

2023 -2025 OVP’sine göre merkezi yönetim bütçesi vergi gelirlerinin GSYH’ya oranının %17,2 olması beklenmektedir. Ancak 2023 yılı büyüme oranı OVP’dekinden daha yüksek olmadığı takdirde ek bütçe ile öngörülen vergilerin GSYH’ya yükselecektir. Diğer bir deyişle özel sektör ve hanehalkı harcamaları vergi ödemelerine aktarılacağından büyüme oranının düşme olasılığı yükselmekte ve durgunluk riski gündeme gelmektedir.

Vergi toplayan görünmez el kim?

Bütçe hedeflerin gerçekleşmesi için hazineye en büyük destek nereden gelir? Kesinlikle enflasyondan. Birçok iktisatçı tarafından enflasyon gizli bir vergi olarak tanımlanır. Bu nedenle, hazinenin vergi gelir hedeflerini yakalamasında en büyük yardımcısı görünmez el enflasyon olacak. Enflasyon, tarife kaymasına (personele yapılan zamların daha yüksek dilimler ve oranlara kayması) neden olarak daha fazla dolaysız vergi geliri toplanmasına imkan verir. Ayrıca enflasyon muhasebesi olmadığı için reel olmayan fiktif kazançlar üzerinden vergi ödenmesi de vergi gelirlerini artırır. Enflasyon, gizli bir vergi olduğu için vergilemedeki kanunilik ilkesine de aykırılık oluşturur. Enflasyon reel geliri değil fiktif geliri vergilendirmektedir.

Ek bütçe ile öngörülen gelir vergisinin (gerçek kişi gelir vergisi) %93,1’i gelir vergisi tevkifatı (189.131 milyon TL) olarak toplanması beklenmektedir. Bilindiği üzere bu vergi çalışanların ücret ödemelerinden kaynakta kesilir ve hazineye ödenir. Diğer bir deyişle ek bütçenin %16,4’ü ücret gelirlerinden alınacak tevkifat olup, bunun anlamı ücret geliri elde edenlerin daha fazla vergi yüküne katlanmasıdır.

OVP ve vergileme politikalarında ne değişmeli?

Bütçenin hazırlanma sürecinde önemli bir adım olan Orta Vadeli Program (OVP), makro politikaları, ilkeleri, hedefleri ve hedeflerle ilgili gösterge niteliğindeki temel ekonomik büyüklükleri, gelecek üç yıla ait toplam gelir ve gider öngörülerini, bütçe dengesi ve borçlanma ihtiyaçları ile kamunun ödenek sınırlarının çerçevesini çizen ana politika belgesidir. OVP’de kamu maliyesinde önemli yeri olan vergi gelirlerine ilişkin politika ve önlemlerde yer alır.

Hazırlıkları süren 2024 – 2026 dönemi OVP’de küresel ve ulusal ekonomideki gelişmelerin ışığında izlenecek vergi politikalar kamuoyuyla paylaşılmalıdır. Özel sektör ve doğrudan yabancı yatırımcılar tarafından yatırım bekleniyorsa; vergide öngörülebilirlik artırılmalı, vergilemede ödeme gücü ve verginin genelliği (eşitlik) ilkeleri ışığında bir yol haritası somut bir şekilde ortaya konulmalıdır. Mevcut vergi tabanına vergi oran artışları ve ek vergi yükümlülükleri ile vergi koymak yerine, vergi tabanını genişletici adımlar atılmalıdır. Somut öneriler:

· “Küresel asgari kurumlar vergisi” uygulaması için bir strateji belirlenmeli ve Türkiye mukimi çok uluslu şirketlerin görüşü alınarak bu konuda öngörülebilirlik sağlanmalı,

· Safi kazancın vergilemesi esası ile reel kazanç vergilemesine yönelik mekanizmalar vergi mevzuatına dahil edilmeli:

o Enflasyon düzeltmesi uygulamasına başlanmalı,

o Enflasyon nedeniyle “son giren ilk çıkar” (LİFO) uygulaması geri getirilmeli,

o Reel kazancı vergilemede kullanılan “indirim oranı” uygulamasının kapsamı genişletilmeli,

o Gelir vergisi tarifesinin güncellenmesi için hem vergi dilimleri, hem de oranları gözden geçirilmeli (daha fazla dilim ve geniş dilim tutarları ile farklı daha fazla vergi oranları),

· Ücret ve serbest meslek kazançlarında olduğu gibi (dördüncü gelir diliminde yer alan tutarın aşılması), belli tutarı aşan para ve sermaye piyasası gelirlerinin beyan kapsamına alınması (ancak bu kazançların enflasyondan kaynaklanan fiktif kısmı elimine edilerek reel kazanç vergilenmeli),

· Mali disiplin kriterleri gibi vergi affı çıkarmama politikası benimsenerek kamuoyuna güvence verilmeli, afların vergi moralini (ahlakını) bozmasının önüne geçilmeli,

Modern vergi sistemlerinde terk edilmiş ve etkinliği tartışma konusu olan “servet vergisi” uygulamalarından kaçınılmalı, servet vergileri için adres gösterilen 1 milyon üzeri mevduat hesap sahibi sayısından hareketle suni servet vergisi iştahı kabartılmamalı; vergisi ödenmemiş gelir kaynaklarına yönelmeli (otomatik bilgi değişiminden elde edilen büyük vergi verisinin işlenmesi ve beyan dışı gelirlerin vergilenmesi gibi).

*Abdulkadir Kahraman'ın Ekonomist dergisi için hazırladığı yazıdan alınmıştır.

Makaledeki bilgi ve açıklamalardan dolayı EY ve/veya Kuzey YMM ve Bağımsız Denetim A.Ş.’ye sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Özet

- Ek bütçe nedir?

- Ek bütçe onaylandı?

- Hangi vergi ne kadar artacak?

- Vergi toplayan görünmez el kim?

- OVP ve vergileme politikalarında ne değişmeli?

İlgili makaleler

Vergide sürrealizm: Birden çok ülkede mükellefiyet

Şirketlerin, kanuni merkezi veya iş merkezinin bulunduğu ülkenin mükellefi olduğu uluslararası vergi kurallarına yıkıcı bir değişim geliyor.