Die internationale EY-Organisation besteht aus den Mitgliedsunternehmen von Ernst & Young Global Limited (EYG). Jedes EYG-Mitgliedsunternehmen ist rechtlich selbstständig und unabhängig und haftet nicht für das Handeln und Unterlassen der jeweils anderen Mitgliedsunternehmen. Ernst & Young Global Limited ist eine Gesellschaft mit beschränkter Haftung nach englischem Recht und erbringt keine Leistungen für Mandanten.

Optimierung des Investments

Im kompetitiven und globalen Marktumfeld von heute haben sowohl die Optimierung des in Immobilien investierten Kapitals als auch die bestmögliche Immobiliennutzung eine hohe Relevanz für die Unternehmensperformance.

Ihre Ansprechpartner

Was EY für Sie tun kann

Immobilien sind eine attraktive Anlagemöglichkeit für Investoren wie Pensions- und Staatsfonds. Dies zeigt sich auch an den steigenden Kapitalzuflüssen im Immobilien- und Bausektor. Die steigende Zahl von Immobilienfonds und börsennotierten Gesellschaften hat zu einer Institutionalisierung des gewerblichen Immobilienmarktes geführt und zieht weiteres ausländisches Kapital an.

Auf der Basis dieser Entwicklung sind folgende Faktoren besonders wichtig:

- Effizienz des Betriebs

- Design und Funktionalität der Gebäude

- eine angepasste Technologie

- der optimale Standort

- stetige Beachtung möglicher Risiken

Zudem sind verstärkt Unternehmens- und Immobilientransaktionen sowie Partnerschaften am Markt festzustellen. Die Finanzierung der Investmentstrategien erfolgt vermehrt mithilfe des Kapitalmarktes.

Mit unseren Beratungsleistungen helfen wir Ihnen bei Ihrer Transformation, insbesondere bei Kapitalbeschaffungsinitiativen wie Börsengängen und Fundraising, aber auch bei der Optimierung Ihrer Kapitalanlagestrategie, und begleiten Sie bei der Umsetzung sowohl von Portfolio- als auch von Einzelimmobilientransaktionen. Auch bei der Freisetzung von Kapital im Unternehmensimmobilienportfolio können wir Ihnen mit unserem globalen Netzwerk aus Investoren, Entwicklern und Fonds und mit unserem Prozess-Know-how zur Seite stehen.

Begleitung beim Börsengang von Immobilienunternehmen und bei Immobilientransaktionen

Mit unserem IPO Readiness Service unterstützen wir Sie bei der effektiven Vorbereitung des Börsengangs. Wir zeigen Ihnen auf, welche Maßnahmen und Schritte umzusetzen sind:

- Unterstützung bei der Strategieumsetzung (Pre/Post IPO Services, z. B. Unterstützung bei der Investorenansprache, Roadshows)

- Optimierung der Finanzprozesse und Kontrollsysteme entsprechend den regulatorischen Anforderungen

- steuerliche Strukturierung und Begleitung des IPO

- Anpassung und Optimierung der Geschäfts- und IT-Prozesse

- Steuerung aller Aktivitäten im Prozess (Projekt-/Programm-Management)

- Jahresabschluss nach erfolgreichem IPO

- Second Opinions/Reliance Letter

Wir beraten und unterstützen Sie bei Ihrer Immobilientransaktion sowohl auf Käufer- als auch auf Verkäuferseite:

- Strukturierung des Verkaufsverfahrens (Asset/Share Deal/Anteilsscheinverkauf) einschließlich Datenraummanagement

- (Vendor) Due Diligence

- Investorenansprache und -betreuung

- Finanzierung

- rechtliche und steuerliche Gestaltung der Kaufverträge

- Unterstützung in den Kaufvertragsverhandlungen

- Portfolio-/Diversifizierungsstrategie

- Objektsuche (Portfolio/Einzelobjekt)

- Ankaufs-Due-Diligence

- rechtliche und steuerliche Strukturierung der Ankaufsgesellschaften

Ausgliederung und Monetarisierung

Mit unserem Beratungsangebot richten wir uns an Unternehmen mit relevantem Immobilienbestand im Anlagevermögen, die Kapital zur Investition ins Kerngeschäft oder zur Umsetzung von Expansionsstrategien benötigen, die Liquidität freisetzen oder die sich aufgrund ihrer geschäftlichen Neuausrichtung aus bisherigen Standorten zurückziehen bzw. die laufenden Kosten reduzieren möchten.

Gemeinsam mit Ihnen definieren wir Ziele und identifiziere Chancen und Risiken bei der Monetarisierung sowohl von betriebsnotwendigem als auch von nicht betriebsnotwendigem Immobilienvermögen. Bei der Veräußerung von nicht betriebsnotwendigen Immobilien, z. B. als Asset Deal oder als Share Deal, können wir sowohl auf unser immobilienwirtschaftliches, steuerliches und rechtliches Know-how als auch auf unser globales EY-Netzwerk und unsere Marktzugänge zurückgreifen. Auch betriebsnotwendiges Vermögen kann optimiert werden, beispielsweise durch die Strukturierung von Sale-and-Leaseback-Verträgen, die Ihren langfristigen Unternehmenszielen Rechnung tragen. Zudem unterstützen wir Sie auch bei Unternehmensverkäufen und bei der Ausgliederung und Trennung von Unternehmensteilen (Carve-out), die im Zusammenhang mit immobilienrelevanten Fragestellungen stehen.

Ihre Ansprechpartner

Perspektiven

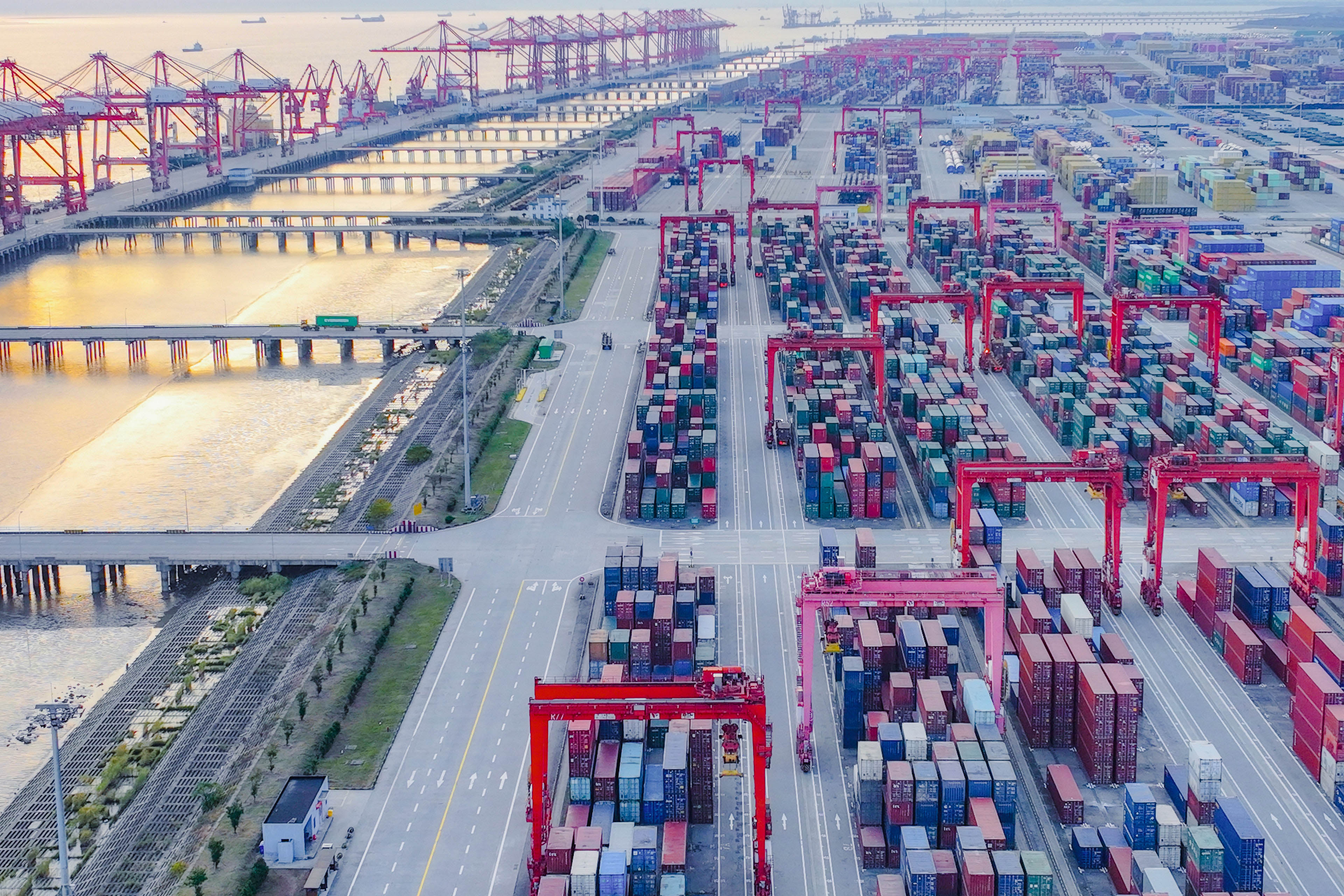

Lesen Sie hier, warum zunehmender globaler Handel und strengere Regulierungen eine Herausforderung für die Lieferketten darstellen.

Was öffentliche Unternehmen bei der Grundsteuerreform beachten sollten

Die Grundsteuererklärung hält einige Herausforderungen bereit. Wir helfen, den Überblick zu behalten.

Welche Chancen eine ESG-Tax-Strategie bietet

Eine passende Tax-Strategie kann steigende regulatorische Anforderungen zum Vorteil machen. Hier erfahren Sie, welcher Mehrwert sich Investoren bietet.

Wie Unternehmen ihr Operating Model an die globalen Verwerfungen anpassen

Unternehmen passen ihr Operating Model an die globalen Verwerfungen und Trends an. Warum hierbei Steuern eine wichtige Rolle spielen, lesen Sie hier.

Warum sich die Immobilienwirtschaft auf die grüne Transformation vorbereiten muss

Die Immobilienwirtschaft muss sich als Teil einer nachhaltigen Ökonomie begreifen und sich auf Veränderungen vorbereiten. Welche das sind, lesen Sie hier.