EY oznacza globalną organizację i może odnosić się do jednej lub więcej firm członkowskich Ernst & Young Global Limited, z których każda stanowi odrębny podmiot prawny. Ernst & Young Global Limited, brytyjska spółka z ograniczoną odpowiedzialnością, nie świadczy usług na rzecz klientów.

Jednym z głównych celów każdego państwa na świecie jest dążenie do wzrostu gospodarczego. Sposobem na pobudzenie i stymulowanie tego wzrostu są m.in. nowe inwestycje. Inwestorów należy jednak najpierw przyciągnąć, oferując coś, co skłoni ich do przeznaczenia własnych funduszy na rozwój przedsięwzięcia w danym kraju. Jednym z pomysłów na takie przyciąganie nowych firm na konkretnym obszarze jest Polska Strefa Inwestycji (do 2018 roku były to Specjalne Strefy Ekonomiczne).

Polska Strefa Inwestycji i zwolnienie od podatku dochodowego

Głównym magnesem, który ma przyciągać przedsiębiorców do inwestycji w Polsce, jest zwolnienie z podatku dochodowego. Wartość tej ulgi uzależniona jest od lokalizacji inwestycji, wartości inwestycji (tj. wartości wydatków inwestycyjnych lub dwuletnich kosztów pracy), a także od wielkości samego inwestora. Skalkulowana w ten sposób pomoc stanowi kwotę, o którą inwestor w okresie obowiązywania zwolnienia pomniejszy swoje zobowiązanie z tytułu PIT lub CIT.

Bezpośrednio na maila

Bądź na bieżąco i subskrybuj newsletter EY

Polska Strefa Inwestycji – ustawa

Aktualnie w Polsce mamy dwa stany prawne związane z ulgami strefowymi. Pierwszym z nich jest zwolnienie podatkowe w ramach Specjalnych Stref Ekonomicznych (SSE), na podstawie zezwoleń strefowych, których ważność wygaśnie na koniec 2026 roku. SSE stanowiły wydzielone obszary, na których inwestycje były prowadzone na preferencyjnych warunkach, w szczególności z prawem do zwolnienia z podatku dochodowego.

Od 2018 roku zaczęła funkcjonować druga instytucja prawna, której zadaniem jest wspieranie nowych inwestycji na terenie całego kraju. Mowa w tym przypadku o PSI, czyli Polskiej Strefie Inwestycji, która została wprowadzona ustawą z dnia 10 maja 2018 roku o wspieraniu nowych inwestycji (Dz.U. 2018 poz. 1162).

Polska Strefa Inwestycji zastąpiła SSE, co spowodowało, że aktualnie nie ma możliwości uzyskania nowego zezwolenia na inwestycję w ramach SSE. Inwestor planujący inwestycję może natomiast ubiegać się o korzyści podatkowe w ramach PSI. Natomiast inwestorzy, którzy posiadają wydane w ramach SSE zezwolenia mogą z nich nadal korzystać aż do końca 2026 r.

PSI i SSE

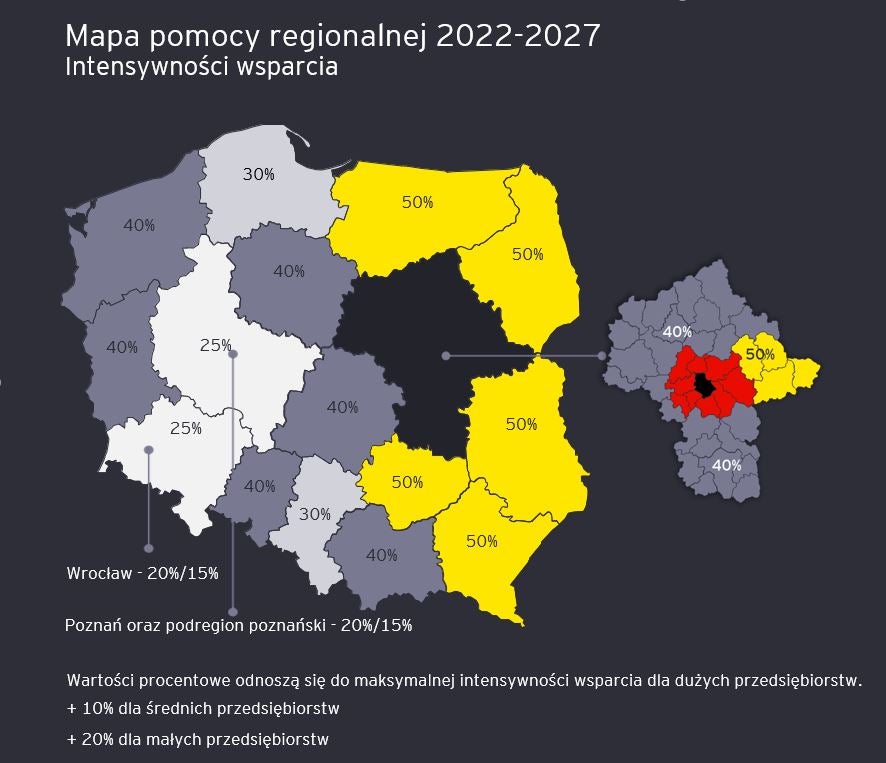

Największa zmiana i różnica między PSI i SSE polega na tym, że Polska Strefa Inwestycji nie jest ograniczona terytorialnie do konkretnych obszarów, więc dotyczy całego kraju. Wsparcie w przypadku PSI – podobnie jak było to w SSE - ma formę zwolnienia z podatku dochodowego od osób prawnych lub osób fizycznych w związku z realizacją nowej inwestycji. Program PSI umożliwia przedsiębiorcom realizującym inwestycje uzyskanie zwolnienia z podatku CIT czy PIT na okres 10-15 lat wynoszącego do 70% wartości zaplanowanego przedsięwzięcia (według poniższej mapy pomocy).

Mapa pomocy regionalnej 2022-2027

W 2021 roku Komisja Europejska UE wprowadziła „Wytyczne w sprawie regionalnej pomocy państwa na lata 2022-2027”. Mapa precyzuje poziomy wsparcia w danych regionach w ramach pomocy publicznej. Ustalenia zostały przyjęte przez Rozporządzenia Rady Ministrów (14 grudnia 2021 r) i na tej podstawie ustalono mapę pomocy na czas od 1 stycznia 2022 do 31 grudnia 2027 roku.

Wytyczne KE ws. regionalnej pomocy inwestycyjnej i Rozporządzenie w sprawie powyższej Mapy Pomocy

- Dolnośląskie, wielkopolskie i podregion warszawski stołeczny Brak możliwości uzyskania przez dużych przedsiębiorców pomocy na inwestycje dotyczące takiej samej lub podobnej działalności co działalność prowadzona dotychczas w danym zakładzie. Warszawa została wyłączona z możliwości uzyskania pomocy regionalnej.

- Na wsparcie w wysokości 25% będą mogli liczyć przedsiębiorcy inwestujący w gminach: Baranów, Błonie, Góra Kalwaria, Grodzisk Mazowiecki, Jaktorów, Kampinos, Leoncin, Leszno, Nasielsk, Prażmów, Tarczyn, Zakroczym i Żabia Wola.

- Wsparcie 35% obejmie z kolei gminy: Dąbrówka, Dobre, Jadów, Kałuszyn, Kołbiel, Latowicz, Mrozy, Osieck, Serock, Siennica, Sobienie-Jeziory, Strachówka i Tłuszcz.

SSE i PSI – warunki uzyskania wsparcia

Prowadzenie działalności w SSE było możliwe po uzyskaniu specjalnego zezwolenia na prowadzenie działalności na terenie SSE. Ponadto wymagane było poniesienie wydatków inwestycyjnych w zadeklarowanej kwocie, utworzenie zadeklarowanej liczby miejsc pracy, a następnie utrzymanie działalności, utworzonych miejsc pracy oraz nabytych środków trwałych przez określony czas (3 lub 5 lat w zależności od wielkości inwestora).

W przypadku Polskiej Strefy Inwestycji kluczowe jest uzyskanie decyzji o wsparciu (DoW) przed przedsiębiorcę planującego inwestycję. DoW jest odpowiednikiem zezwolenia obowiązującego w przypadku SSE. Decyzja wydawana jest na 10, 12 lub nawet 15 lat. Jednak w przypadku PSI koniczne jest zadeklarowanie nakładów inwestycyjnych lub dwuletnich kosztów pracy w wartości przekraczającej wartość minimalną ustaloną dla danej lokalizacji inwestycji, która jest zależna od wielkości przedsiębiorstwa, charakteru działalności planowanej do prowadzenia w wyniku inwestycji (usługi nowoczesne dla biznesu i pozostałe działalności) oraz rodzaju inwestycji (greenfield lub brownfield). Dodatkowo w przypadku PSI oprócz wyżej wymienionych parametrów inwestycji należy jeszcze spełnić tzw. kryteria jakościowe – od 4 do 6 w zależności od lokalizacji inwestycji.

Decyzje o wsparciu wydawane są przez 14 Specjalnych Stref Ekonomicznych w zależności od lokalizacji inwestycji:

- Kamiennogórska Specjalna Strefa Ekonomiczna

- Katowicka Specjalna Strefa Ekonomiczna

- Kostrzyńsko-Słubicka Specjalna Strefa Ekonomiczna

- Krakowski Park Technologiczny

- Legnicka Specjalna Strefa Ekonomiczna

- Łódzka Specjalna Strefa Ekonomiczna

- Specjalna Strefa Ekonomiczna Euro-Park MIELEC

- Pomorska Specjalna Strefa Ekonomiczna

- Słupska Specjalna Strefa Ekonomiczna

- Specjalna Strefa Ekonomiczna "Starachowice"

- Suwalska Specjalna Strefa Ekonomiczna

- Tarnobrzeska Specjalna Strefa Ekonomiczna Euro-Park Wisłosan

- Wałbrzyska Specjalna Strefa Ekonomiczna

- Warmińsko-Mazurska Specjalna Strefa Ekonomiczna.

Polska Strefa Inwestycji i jej znaczenie

Preferencje wynikające z inwestycji w PSI dotyczą nie tylko polskich przedsiębiorców, ale także zagranicznych. Najważniejsze korzyści to:

- stymulacja rozwoju gospodarczego na terenie całego kraju (w przypadku SSE rozwój był ukierunkowany na określone obszary lub regiony kraju);

- konkurencyjność: PSI oferuje specjalne preferencje i udogodnienia, m.in. podatkowe, co może pomóc w utrzymaniu konkurencyjności na międzynarodowym rynku;

- zwiększenie zatrudnienia: PSI prowadzi do powstania nowych miejsc pracy w wyniku rozwoju przemysłu i usług;

- wspieranie innowacji: PSI stanowi centrum innowacji i rozwoju technologicznego;

- wzrost handlu: PSI przyciąga międzynarodowy kapitał.

Podsumowanie

Polska Strefa Inwestycji to program, który w założeniu ma spowodować szybszy wzrost gospodarczy w Polsce, niwelować bezrobocie i stymulować rozwój. Koncepcja PSI wprowadzona w 2018 roku opiera się na preferencjach podatkowych, a korzyści płynące z ich istnienia można już zaobserwować w wielu miejscach naszego kraju.

Jak EY może pomóc

-

Doradztwo podatkowe EY w zakresie podatków krajowych łączy usługi planowania podatkowego i doradztwa. EY oferuje wnikliwe, obejmujące wiele krajów usługi, spójne na każdym etapie cyklu podatkowego: planowania, księgowości, sprawdzenia zgodności z przepisami i sporów podatkowych.

Przeczytaj więcej -

Nasz cyfrowy zespół podatkowy robi głębokie nurkowanie, aby spojrzeć na Twoją funkcję podatkową pod każdym kątem, od opodatkowania po operacje związane z funkcjami podatkowymi. Dowiedz się więcej.

Przeczytaj więcej -

Rachunkowość podatkowa i zarządzanie ryzykiem podatkowym w EY Polska. Zminimalizuj ryzyko podatkowe i optymalizuj swoje rozliczenia. Dowiedz się więcej!

Przeczytaj więcej

Polecane artykuły

Wsparcie dla firm na działania badawcze, rozwojowe i innowacyjne – nowe rozdanie

„Fundusze Europejskie dla Nowoczesnej Gospodarki 2021-2027” to kolejny program, który ma za zadanie wspierać rozwój polskich przedsiębiorców.

InsurTech: Jak wybrać system i partnera technologicznego?

Firmy ubezpieczeniowe rozważając transformację technologiczną stawiają wiele pytań zarówno o technologię, wybór dostawcy IT - rozwiązań InsurTech, ale również sam proces wewnątrz organizacji.