EY安永是指 Ernst & Young Global Limited 的全球組織,也可指其中一個或多個成員機構,各成員機構都是獨立的法人個體。Ernst & Young Global Limited 是英國一家擔保有限公司,並不向客戶提供服務。

巴塞爾委員會(以下簡稱「委員會」)在2016年4月發布銀行簿利率風險管理的標準化架構,隨後,此標準化架構就整合進巴塞爾架構(Basel Framework)中。

在此標準化架構下,銀行須針對不同幣別在各種利率衝擊情境下衡量銀行簿暴險。

因為利率衝擊情境的假設對衡量銀行簿暴險的妥適性極為重要,所以委員會規劃定期檢視利率衝擊情境的假設,而此檢視作業被列為委員會在2023年至2024年的主要工作項目之一。

在委員會完成辦理檢視作業後,發展出了新的利率衝擊情境假設衡量方法論,並於2023年12月公告徵求意見稿,意見徵求截止日為2024年3月28日。

截至目前為止,委員會已經完成意見的徵求作業,並已依據新方法論和取得的意見,於2024年7月16日公告新的各種幣別的利率衝擊情境假設(生效日期目前規劃為2026年1月1日),而在新假設下,可以預期將對銀行衡量銀行簿暴險的結果帶來影響,甚至有可能會導致須增加第一類資本。

下載《安永金融產業文摘 — 2024年7-9月號》

利率衝擊情境假設的變化

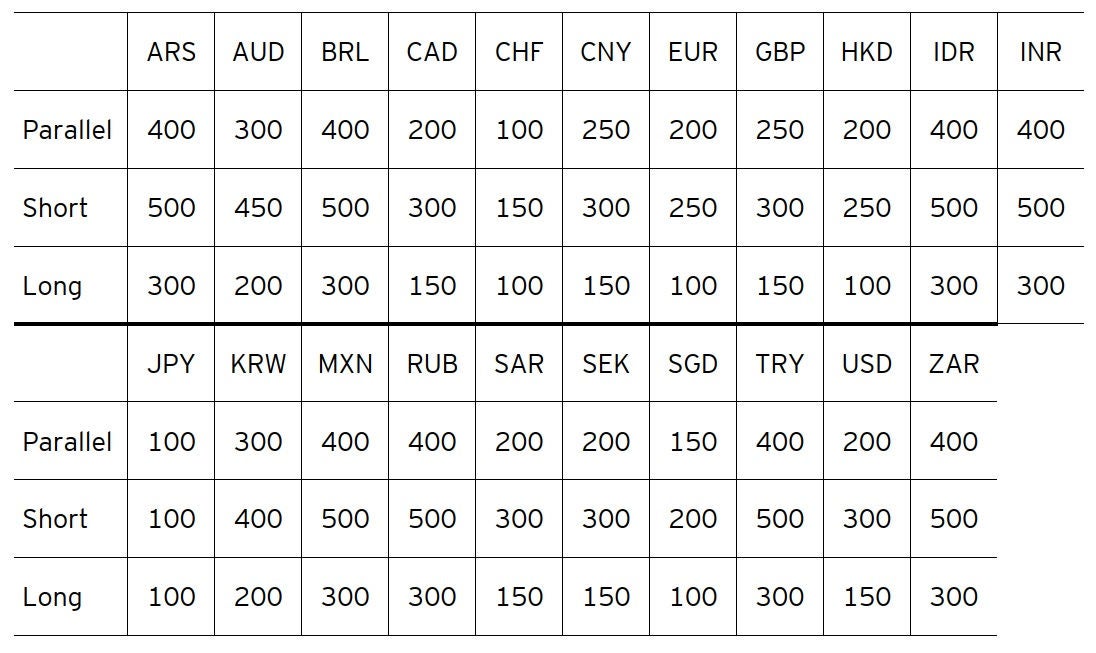

現行方法論下所衡量出的利率衝擊情境假設

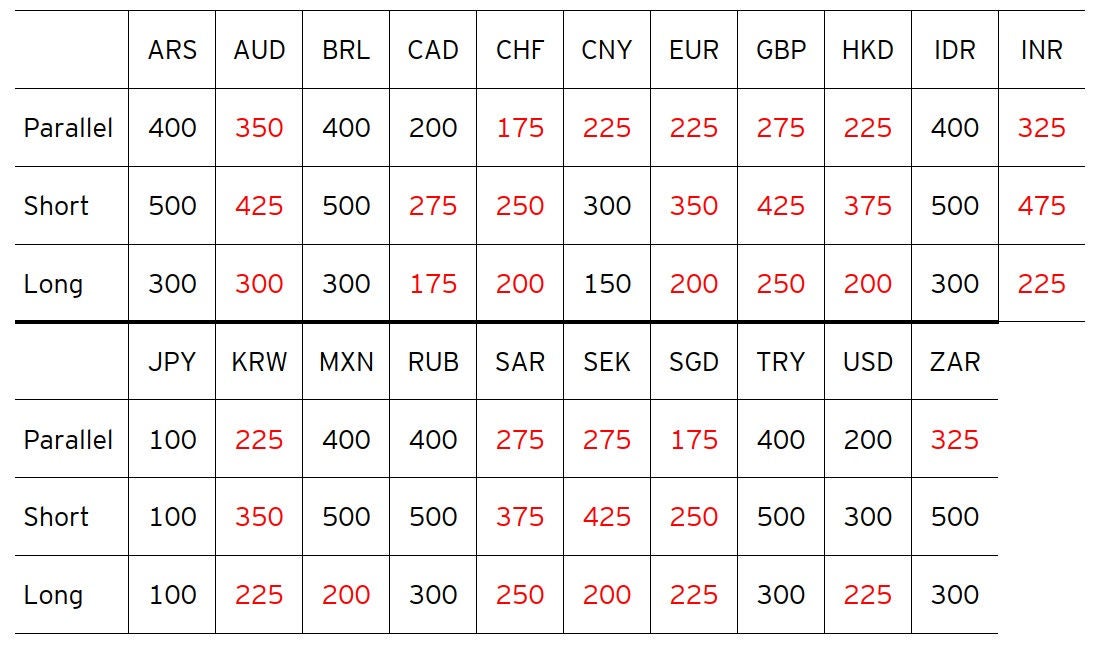

新方法論下所衡量出的利率衝擊情境假設

我們的觀察

在委員會公告的新方法論下,臺灣銀行業因為具有海外分支機構而常見持有的外幣部位,如:美元、人民幣、港幣、澳幣、歐元、英鎊等等,利率衝擊情境的假設大多被調整為衝擊增加,如此一來,在美元是現行銀行公會IRRBB公版必然衡量銀行簿暴險之外幣幣別的情況下,未來在衡量美元部位的銀行簿暴險時,將可預期須面對採用更為嚴峻之衝擊假設進行計算,此將導致銀行無法通過IRRBB之outlier test檢定 1 的風險發生可能性,因為自身銀行簿部位狀況的不同,而面臨不同程度的上升;倘若任何非美元的其他外幣部位成為主要幣別 2 時,也需直接採用可能是較為嚴峻之衝擊假設進行計算,更是可能增加無法通過IRRBB之outlier test檢定的不確定性。

結語

針對上述的風險,建議臺灣銀行業可以考慮先針對委員會新公告之衝擊假設進行試算,了解假設改變對outlier test檢定的可能影響。倘若經評估後發現可能會面臨不通過outlier test檢定之情事,除了預先調整銀行簿部位外,亦可考慮導入行為模型,以利在衡量銀行簿暴險時採用更符合自身營運狀況之行為參數,衡量出更貼近實務狀況的暴險結果,進而採取更妥適的因應策略以避免不通過outlier test檢定所衍生的第一類資本增資議題。

(本文由企業管理諮詢服務高旭宏執行副總經理、陳裕智協理聯合撰寫)

相關內容

安永與國際金融協會第十三屆全球銀行風險管理年度調查結果顯示,網路安全仍然是未來12個月中風控長面臨的最大風險,與往年相比對金融風險的擔憂亦有所增加。

本文主要整理安永與Trilateral Research研究彙整國際AI監管發展趨勢、對AI服務提供商與AI服務使用/應用者的風險評估與合規標準,以及金融業AI監管與風險評估發展趨勢。

FATF所發布之40項建議文件一直以來即為各國在防制洗錢及打擊資恐議題上所遵循的標準之一,部分近期修訂之內容可能對於金融機構之日常作業帶來一定的影響。