EY oznacza globalną organizację i może odnosić się do jednej lub więcej firm członkowskich Ernst & Young Global Limited, z których każda stanowi odrębny podmiot prawny. Ernst & Young Global Limited, brytyjska spółka z ograniczoną odpowiedzialnością, nie świadczy usług na rzecz klientów.

PayTechy rewolucjonizują system finansowy. Banki mogą na tym skorzystać

Na świecie funkcjonuje ponad 2400 PayTechów wartych ponad 2,17 bln USD – wynika z raportu EY. Unijna dyrektywa PSD2 spowodowała przyspieszenie ekspansji PayTechów, ponieważ uzyskały one niskokosztowy dostęp do danych bankowych. Dzięki nim, zwiększa się innowacyjność sektora bankowego. Największy potencjał wzrostu mają płatności w czasie rzeczywistym, model buy now, pay later, zintegrowane finanse oraz cyfrowe portfele.

Od kilku lat sektor płatności przechodzi rewolucję, której celem jest dostarczenie klientom coraz szybszych i łatwiejszych sposobów dokonywania transakcji. Tradycyjnym instytucjom finansowym depcze po piętach ponad 2400 PayTechów wartych już ponad 2,17 bln USD. Dla banków jest to równocześnie zagrożenie i szansa na szybsze wdrożenie cyfryzacji oraz podjęcie współpracy z dostawcami usług z obszaru FinTech. Inwestowanie w technologię i otwartość na nowe rozwiązania płatnicze to kluczowe działania, aby nie odpaść z tego wyścigu – czytamy w raporcie The rise of PayTech – seven forces shaping the future of payments opracowanym przez firmę doradczą EY.

W dobie postępującej cyfryzacji mariaż finansów z technologią doprowadził do wyodrębnienia się nowej branży zwanej FinTech (Financial Technology). W jej ramach działają rozmaite podmioty świadczące innowacyjne usługi finansowe. Jednymi z nich są tzw. PayTechy, które oferują nowe metody płatności. Z szacunków EY wynika, że stanowią one 25 proc. obszaru FinTech, skupiając na świecie ponad 2400 graczy wartych aż 2,17 bln USD (stan na czerwiec 2022). Co napędza ich rozwój? Przede wszystkim zmieniające się oczekiwania konsumentów, rozwój e-commerce oraz otwartość na nowe technologie. PayTechy odpowiadają na potrzebę szybkich, niemal niezauważalnych transakcji finansowych.

Bezpośrednio na maila

Bądź na bieżąco i subskrybuj newsletter EY

– Rozwój rozwiązań PayTech to nie tylko konkurencja dla tradycyjnego systemu bankowego, ale przede wszystkim szansa na wzrost innowacyjności całego sektora finansowego. Co ważne, obecna rewolucja technologiczna dosięga również innych obszarów ściśle powiązanych z płatnościami, np. e-commerce. W tym starciu zwycięzcami są przede wszystkim konsumenci. Zyskują szeroki wybór nowych metod płatności, które są łatwe w obsłudze i przede wszystkim mniej czasochłonne, a to poprawia ich doświadczenia zakupowe – komentuje Wojciech Chmielewski, Partner w EY Technology Consulting.

PayTechy w liczbach

Żródło: CB Insights i analizy EY.

Dane na czerwiec 2022 r.

Polacy polubili rozwiązania PayTech

Z raportu NBP PayTech – innowacyjne rozwiązania płatnicze na rynku polskim wynika, że w 2020 r. w Polsce było zarejestrowanych 45 PayTechów. Działają one przede wszystkim w takich obszarach, jak zbliżeniowe karty płatnicze, kartowe i niekartowe płatności mobilne, systemy płatności natychmiastowych oraz pieniądz elektroniczny. Największy udział w rozwiązaniach PayTech mają nad Wisłą tradycyjne banki. Polski system bankowy od lat wyróżnia się innowacyjnością na tle innych krajów europejskich.

Na rozwój PayTech duży wpływ ma nie tylko otoczenie rynkowe i potencjał gospodarczy, mierzony m.in. liczbą ludności czy PKB, ale również nastawienie społeczne i zaufanie do technologii. Jak wskazują wyniki badania przeprowadzonego na zlecenie NBP w 2021 r., udostępnione w raporcie Postawy Polaków wobec obrotu bezgotówkowego, jesteśmy coraz mniej przywiązani do żywej gotówki. Aż 91 proc. posiadaczy kart z funkcją płatności zbliżeniowych przynajmniej od czasu do czasu korzysta z tego rozwiązania, co stanowi wzrost o 25 pp. w porównaniu do roku 2016. Odważniej sięgamy również po płatności mobilne, np. BLIK (40 proc. wobec 5 proc. w 2016 r.), lub te z wykorzystaniem telefonu (19 proc. wobec 3 proc. w 2016 r.).

Otwarta bankowość po dyrektywie PSD2

Wejście w życie w 2019 r. unijnej dyrektywy PSD2 przyspieszyło ekspansję podmiotów FinTech i wpłynęło pozytywnie na rozwój samego sektora PayTech w krajach UE. Nowi, innowacyjni gracze uzyskali niskokosztowy dostęp do danych bankowych, a tradycyjne instytucje finansowe utraciły jedną ze swoich podstawowych przewag konkurencyjnych. Dyrektywa PSD2 położyła kamień węgielny pod otwartą bankowość (ang. open banking), gdzie usługi finansowe mogą świadczyć również certyfikowani zewnętrzni dostawcy usług (tzw. TPP – Third Party Providers).

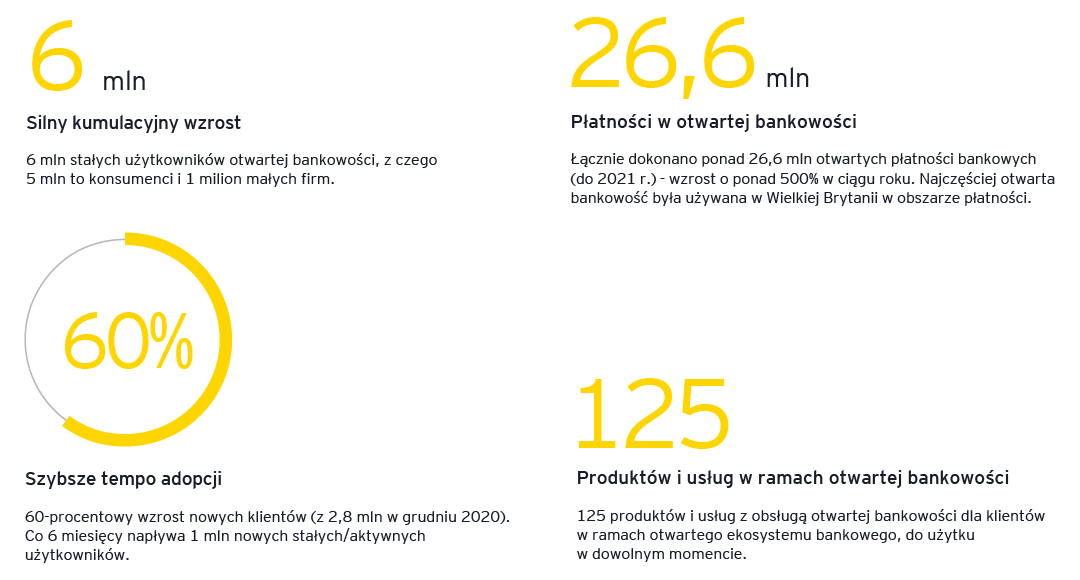

Z raportu EY wynika, że po wprowadzeniu w UE dyrektywy PSD2 z otwartej bankowości korzysta 6 mln regularnych użytkowników, a do końca 2021 r. dokonano 26,6 mln otwartych płatności bankowych.

– Pojawienie się otwartej bankowości było kołem napędowym do wprowadzenia kolejnych innowacji i ułatwień dla klienta końcowego. Na tym rozwiązaniu zyskały nie tylko podmioty PayTech, ale również banki, które szybko zaczęły świadczyć usługę dostępu do informacji o kontach (tzw. AIS – Account Information Servise). Polacy niechętnie dzielą się swoimi danymi z podmiotami finansowymi, które nie są bankami. Wiarygodność i stabilność sektora bankowego to wciąż ogromny kapitał, dzięki któremu góruje nad PayTechami – zauważa Paweł Preuss, Partner EY, lider sektora finansowego.

Rozwój otwartej bankowości po wprowadzeniu dyrektywy PSD2 w 2019 r.

Banki pod presją zmian

W dobie coraz bardziej rozwiniętego handlu elektronicznego i pozytywnych doświadczeń z nim związanych, klient zaczyna oczekiwać szybszego świadczenia usług także ze strony tradycyjnych instytucji finansowych. Jedną z przewag podmiotów PayTech są płatności w czasie rzeczywistym (RTP – Real Time Payments). Tymczasem w bankach transakcje są kolejkowane i rozliczane w transzach, a klient musi czekać nawet do następnego dnia na potwierdzenie przelewu. Jedynie transakcje wewnątrz danego banku realizuje się natychmiast.

– Wprowadzenie w bankach płatności w czasie rzeczywistym na pewno zwiększyłoby zadowolenie klienta, który nadal oczekuje łatwiejszej obsługi i natychmiastowego dostępu do środków. Dodatkowo pozwoliłoby instytucjom finansowym poprawić wykrywalność oszustw i lepiej zapobiegać wyłudzeniom. Banki powinny testować nowe rozwiązania w ramach usług nakładkowych, wykorzystując RTP lub przejmując dostawców usług nakładkowych – dodaje Wojciech Chmielewski.

Rynek płatności w czasie rzeczywistym to obszar z ogromnym potencjałem na wzrost i innowacje. Jak wynika z danych Grand View Research, globalnie jest obecnie wyceniany na 17 mld USD, a do 2030 r. ma osiągnąć wartość 193 mld USD, co daje średnioroczny wzrost o 34,9 proc.

Innym rozwiązaniem, które rozgrzewa zwłaszcza sektor e-commerce, jest model buy now, pay later (BNPL). To możliwość dokonywania zakupów przez internet z odroczoną płatnością, na dodatek bez dodatkowych kosztów dla użytkownika. BNPL to najszybciej rozwijająca się metoda płatności w handlu elektronicznym, zwłaszcza na rynkach takich jak Indie. Zgodnie z wyliczeniami FIS Global, w 2021 r. odpowiadała za prawie 3 proc. światowych transakcji w e-commerce (ok. 157 mld USD), a do 2025 r. ma wzrosnąć do ponad 5 proc. (438 mld USD).

Choć pomysł na ten rodzaj płatności wyszedł od start-upów z obszaru FinTech, sam mechanizm jest dobrze znany z tradycyjnych banków. Funkcję odroczonej płatności oferują karty kredytowe, jednak korzystanie z nich wymaga podjęcia wielu działań, w tym dokonania analizy sytuacji kredytowej, złożenia wniosku, a potem aktywacji karty. PNBL wygrywa z tradycyjnymi instrumentami bankowymi prostotą użycia, szeroką dostępnością i brakiem jakichkolwiek obwarowań prawnych. Ale nie jest pozbawiony zagrożeń.

– Aby zwiększać rentowność w modelu buy now, pay later, PayTechy potrzebują bardziej zrównoważonego podejścia biznesowego, które zmniejszy ich ekspozycję na ryzyko z powodu nieściągalnych długów. Szacuje się, że stanowią one prawie 2 proc. wolumenu sprzedaży, podczas gdy w przypadku tradycyjnych kart kredytowych straty są duże niższe, na poziomie promili. Na rentowność BNPL wpływają również zmniejszające się wydatki konsumpcyjne i rosnąca inflacja. W efekcie już niedługo PayTechy będą musiały podjąć trudną decyzję, czy wolą być przejęte przez silniejszych graczy, czy rozwiną oferowane przez siebie narzędzia zgodnie z przyjętymi regulacjami finansowymi – stwierdza Wojciech Chmielewski.

Finansowe ekosystemy i cyfrowe portfele

Na rynku coraz częściej spotyka się rozwiązania z zakresu tzw. zintegrowanych finansów (embedded finanse – EB). Polegają one na wbudowaniu rozwiązań finansowych (np. produktów bankowych, płatniczych czy ubezpieczeniowych) w podstawową działalność firmy, która dotychczas ich nie dostarczała i pod której marką będą teraz oferowane. Taki model działania to istotne ułatwienie dla klienta końcowego, który porusza się wyłącznie w ramach jednego serwisu. Z kolei firmy zyskują lojalność konsumentów i umacniają swoją przewagę konkurencyjną. Nie bez znaczenia jest to, że jednocześnie obniżają koszty, gdyż samodzielne zbudowanie odpowiedniego rozwiązania byłoby znacznie droższe.

Jak dotąd zintegrowane finanse nie wzbudzają większego zainteresowania wśród polskich bankowców. Ich wykorzystanie sprowadza się do pojedynczych usług płatniczych na rozmaitych platformach (np. Uber, Allegro). Jednak z czasem nabiorą dynamiki i staną się coraz powszechniejsze w modelach B2B oraz B2C. W raporcie EY czytamy, że do 2030 r. aż 74 proc. cyfrowych płatności konsumenckich na całym świecie będzie dokonywanych za pośrednictwem platform należących do podmiotów świadczących usługi niefinansowe. Kluczową rolę w ich wprowadzaniu odegrają PayTechy.

Innym ułatwieniem dla konsumentów są cyfrowe portfele (digital wallets), w których można przechowywać karty płatnicze wykorzystywane do szybkich transakcji internetowych. Najpopularniejsze są te w formie aplikacji zainstalowanej na smartfonie, ale zdarzają się rozwiązania wbudowane w przeglądarki. Jako pierwszy rynek cyfrowych portfeli zawojował PayPal Elona Muska. Obecnie istnieje już kilka rozwiązań tego typu stworzonych m.in. przez technologicznych gigantów, np. Apple Pay, Google Wallet czy Windows Live ID. Ich zaangażowanie biznesowe w ten obszar nie dziwi, gdyż według raportu EY wydatki na cyfrowe portfele przekroczą 10 bln USD do 2025 r., z czego za 69 proc. transakcji będą odpowiadać Indie i Chiny. Popularność portfeli cyfrowych wynika nie tylko z wygody ich użytkowania i bezpieczeństwa samego rozwiązania, ale również z możliwości korzystania ze specjalnych programów lojalnościowych.

Jaka przyszłość czeka PayTechowe nowinki na polskim rynku? Zdaniem eksperta EY, nasz kraj jest bardzo chłonny w odniesieniu do tego typu rozwiązań i stanowi dobre pole do eksperymentów.

– Innowacje przynoszone przez PayTechy wpłyną pozytywnie na rozwój całego ekosystemu płatności w Polsce. Wśród beneficjentów widzę nie tylko klientów końcowych, ale również tradycyjne instytucje finansowe, które będą musiały uprościć swoją infrastrukturę w celu nadążenia za tempem zmian. Banki mają tego świadomość, dlatego kontynuują cyfryzację i unowocześniają swoje modele płatności, gdyż tego oczekują ich klienci – zarówno indywidualni, jak i biznesowi – podsumowuje Paweł Preuss.

O firmie EY

Celem działalności EY jest budowanie lepiej funkcjonującego świata - poprzez wspieranie klientów, pracowników i społeczeństwa w tworzeniu trwałych wartości - oraz budowanie zaufania na rynkach kapitałowych.

Wspomagane przez dane i technologię, zróżnicowane zespoły EY działające w ponad 150 krajach, zapewniają zaufanie dzięki usługom audytorskim oraz wspierają klientów w rozwoju, transformacji biznesowej i działalności operacyjnej.

Zespoły audytorskie, consultingowe, prawne, strategiczne, podatkowe i transakcyjne zadają nieoczywiste pytania, by móc znaleźć nowe odpowiedzi na złożone wyzwania, przed którymi stoi dziś świat.

EY w Polsce to ponad 5000 specjalistów pracujących w 8 miastach: w Warszawie, Gdańsku, Katowicach, Krakowie, Łodzi, Poznaniu, Wrocławiu i Rzeszowie oraz w Centrum Usług Wspólnych EY.

Działając na polskim rynku co roku EY doradza tysiącom firm, zarówno małym i średnim przedsiębiorstwom, jak i największym firmom. Tworzy unikatowe analizy, dzieli się wiedzą, integruje środowisko przedsiębiorców oraz angażuje się społecznie. Działająca od ponad 20 lat Fundacja EY wspiera rozwój i edukację dzieci oraz młodzieży z rodzin zastępczych, zwiększając ich szanse na dobrą przyszłość, a także pomaga opiekunom zastępczym w ich codziennej pracy. Każdego roku Fundacja EY realizuje około 20 projektów pomocowych, wspierając w ten sposób ponad 1300 rodzin zastępczych.

EY Polska od 2003 roku prowadzi polską edycję międzynarodowego konkursu EY Przedsiębiorca Roku, której zwycięzcy reprezentują Polskę w międzynarodowym finale World Entrepreneur of the Year organizowanym co roku w Monte Carlo. To jedyna tej rangi, międzynarodowa inicjatywa promująca najlepszych przedsiębiorców.

EY Polska jest sygnatariuszem Karty Różnorodności i pracodawcą równych szans. Realizuje wewnętrzny program „Poziom wyżej bez barier”, aktywnie wspierający osoby z niepełnosprawnościami na rynku pracy. EY był w Polsce wielokrotnie wyróżniany tytułem „Pracodawca Roku®” w rankingu prowadzonym przez międzynarodową organizację studencką AIESEC. EY jest również laureatem w rankingach Great Place to Work oraz Idealny Pracodawca według Universum.