EY oznacza globalną organizację i może odnosić się do jednej lub więcej firm członkowskich Ernst & Young Global Limited, z których każda stanowi odrębny podmiot prawny. Ernst & Young Global Limited, brytyjska spółka z ograniczoną odpowiedzialnością, nie świadczy usług na rzecz klientów.

Ostatnie lata to pasmo jednorazowych wydarzeń i trwalszych tendencji, które wszechstronnie testują skuteczność funkcji zarządzania ryzykiem w bankach. Digitalizacja, ESG, geopolityka, AI, inflacja, odporność operacyjna czy regulacje to tylko wybrane wyzwania, które codziennie angażują osoby pełniące rolę CRO. Na tym tle najnowsze doroczne badanie Global Bank Risk Management Survey przeprowadzone po raz 13 przez EY we współpracy z the Institute of International Finance (IIF) rzuca światło na aktualne priorytety i plany zarządzających ryzykiem w bankach na świecie.

Ten artykuł wchodzi w skład najnowszego 01/2024 wydania Biuletynu Ryzyka

W skrócie:

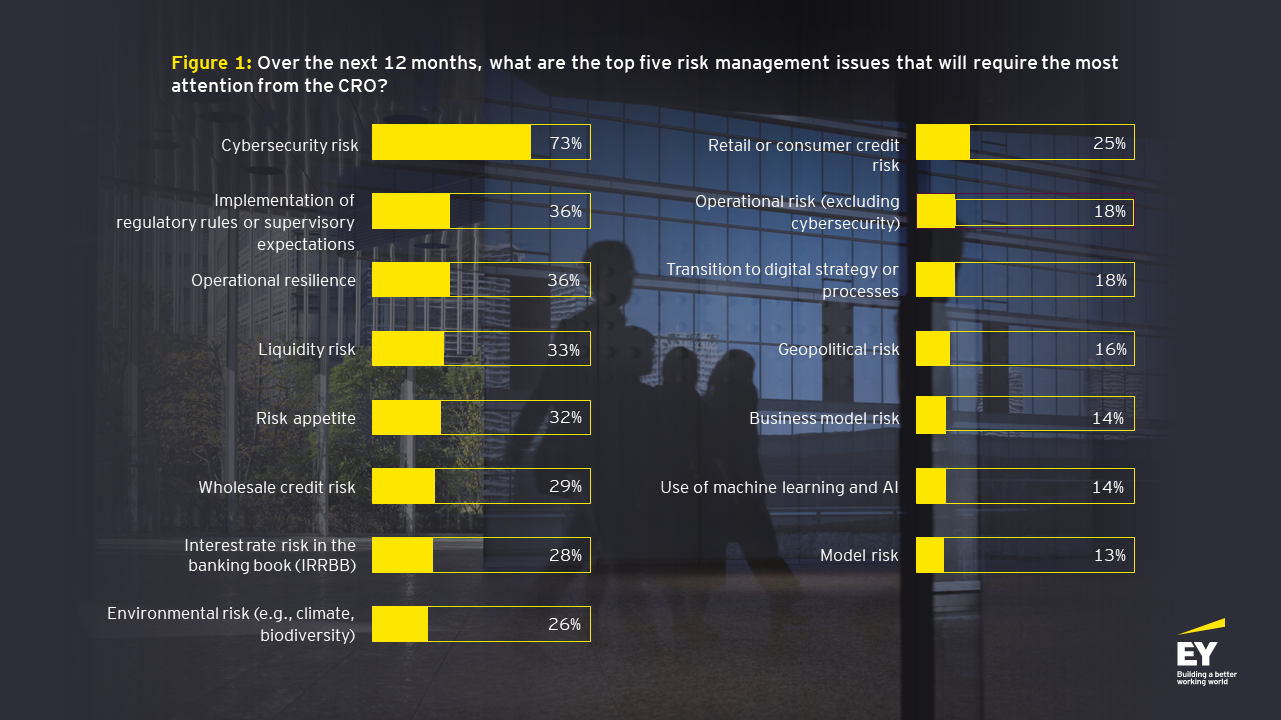

- Cyberbezpieczeństwo jest ponownie najwyższym priorytetem dla CRO, ze względu na zwiększone zagrożenia wynikające z bardziej wyrafinowanych ataków i mnożących się luk w zabezpieczeniach.

- Aby zarządzać dzisiejszym ryzykiem i wyprzedzać przyszłe, CRO poszukują bardziej krytycznych umiejętności myślenia, silniejszej analityki i większej sprawności organizacyjnej.

Podobnie jak w poprzednich latach tak i tym razem niezaprzeczalnym punktem numer jeden na liście kwestii najmocniej angażujących CRO jest cyber-bezpieczeństwo – 37 p.p. więcej niż druga pozycja na liście. W kontekście uwarunkowań, w jakich funkcjonują banki taki wynik nie może dziwić. Coraz bardziej zaawansowane i coraz szerzej stosowane rozwiązania technologiczne w połączeniu z modelami operacyjnymi opartymi o współpracę ze stronami trzecimi (ecosystemy, alianse, outsourcing) otwierają nowe, dotychczas nieeksplorowane przez cyber-przestępców scenariusze ataku na infrastrukturę banków. Napięcia natury geopolitycznej tylko wzmacniają zagrożenie, o czym najlepiej wiedzą banki w naszym regionie, które mierzą się ze wzmożonym ryzykiem po agresji Rosji na Ukrainę.

Bezpośrednio na maila

Bądź na bieżąco i subskrybuj newsletter EY

Wyzwanie dla CRO jest tym większe, że kompetencje z obszaru cyber-bezpieczeństwa są dziś szczególnie rzadkie i cenne w organizacjach – najwyższa pozycja w badaniu pod względem trudności w przyciągnięciu i utrzymaniu talentu oraz najważniejsza kompetencja w nadchodzących 5 latach. Potencjalnym rozwiązaniem tego problemu może być współpraca z wyspecjalizowanymi partnerami biznesowymi, np. w ramach prowadzenia Security Operations Center (SOC).

Biorąc pod uwagę powszechną fascynację sztuczną inteligencją nie mogło w badaniu zabraknąć spojrzenia także na to zagadnienie. AI nie znalazła się wysoko na liście ryzyk, którym poświęcana jest bieżąca uwaga. Jednak z perspektywy kwestii ocenianych jako najistotniejsze ryzyka w dłuższym horyzoncie czasowym, AI znajduje się na drugim miejscu, tuż za ryzykiem klimatycznym i środowiskowym. Taki wynik wydaje się potwierdzać, że przejście od obecnego etapu eksperymentowania do pełnoskalowego wykorzystywania technologii AI w procesach bankowych będzie wymagało czasu. W przyspieszeniu transformacji na pewno pomocne będzie stworzenie stabilnych ram prawnych dla stosowania tego typu rozwiązań, w szczególności na styku z klientem, które pozwolą wzmocnić zaufanie do technologii. Krokiem w tym kierunku jest planowany EU Artificial Intelligence Act. Badanie daje także wgląd w to, w jakich obszarach funkcji ryzyka zastosowanie znajdują machine learning oraz sztuczna inteligencja, w tym generatywna. Najczęściej wymieniane są use case’y związane z ryzykiem operacyjnym, wykrywaniem oszustw, ryzykiem kredytowym i compliance. Nasze doświadczenia pokazują, że dostępne obecnie technologie pozwalają budować businessowo atrakcyjne rozwiązania, które mogą wspierać pracę ekspertów w zakresie analizy dokumentów regulacyjnych czy procesu budowania modeli.

Tegoroczne badanie pokazało również, że w centrum uwagi ponownie znalazło się, wydawałoby się przez niektórych zapomniane, ryzyko finansowe. Co ciekawe, jest tak pomimo realizowania się w sferze realnej stosunkowo pozytywnego scenariusza soft landing po wyjściu z pandemii. Perypetie Credit Suisse i regionalnych banków w Stanach Zjednoczonych dobitnie przypomniały, że zaufanie to najcenniejsza waluta w sektorze bankowym, a w świecie w pełni cyfrowych procesów do realizacji runu na bank wystarczą aplikacja bankowa na smartphone’ie i social media. Nie dziwi zatem wysoka (top 4) pozycja ryzyka płynności na liście największych trosk CRO w naszym badaniu. W kontekście ryzyk finansowych nie można także nie zauważyć powrotu ryzyka stopy procentowej w księdze bankowej (IRRBB). Obserwowany w latach 2022-2023 na większości rynków agresywny wzrost stóp procentowych solidnie przetestował strategie ALM banków, w niektórych przypadkach (np. Silicon Valey Bank) bezpośrednio przyczyniając się do ich upadku. Polskie banki były dobrze przygotowane na zmiany w otoczeniu rynkowym. Ze wzrostem stóp procentowych pojawiły się rekordowe wyniki odsetkowe, choć zaburzone wakacjami kredytowymi, a kluczowe normy płynności takie jak LCR i NSFR pozostają daleko ponad minimami regulacyjnymi. Nie oznacza to jednak, że ryzyko płynności i ryzyko stopy procentowej nie angażują uwagi w naszym sektorze. Jest wręcz przeciwnie. W ubiegłym roku UKNF przedstawił pomysł nowego wymogu, pod nazwą Wymóg Finansowania Długoterminowego (WFD), który ma na celu zobligowanie banków udzielających kredytów mieszkaniowych do refinansowania części tego portfela kwalifikowanymi pasywami o długoterminowej charakterystyce. Dodatkowo kilka tygodni temu KNF wydała znowelizowaną Rekomendację G dotyczącą zarządzania ryzykiem stopy procentowej w bankach. Oczekiwany w nadchodzących kwartałach spadek inflacji, a w konsekwencji także stóp procentowych zweryfikuje skuteczność strategii zarządzania tymi rodzajami ryzyka.

Podsumowanie

Wymagania jakie stawia przed funkcją ryzyka dzisiejsza rzeczywistość z pewnością nie są łatwe do spełnienia. Ciągłe balansowanie pomiędzy obowiązkiem zapewnienia bezpieczeństwa i odporności bieżącej działalności a oczekiwaniem aktywnego wspierania transformacji i wzrostu w oparciu o innowacyjne technologie i modele biznesowe to nie lada wyzwanie. Aby mu sprostać bankowy CRO musi wykazać się niezwykłą wszechstronnością łącząc tradycyjną twardą wiedzę bankową, kompetencje liderskie, znajomość technologii, a także zdolność do interpretowania dynamiki procesów geopolitycznych. To wszystko w ramach stale rosnących oczekiwań związanych z efektywnością operacyjną oraz walki o talenty na rynku pracy. W poszukiwaniu inspiracji jak osiągnąć sukces w roli CRO zachęcam do lektury raportu z tegorocznego badania.

Jak EY może pomóc

Dowiedz się, w jaki sposób zespół konsultantów ds. ryzyka EY może pomóc Twojej organizacji w radzeniu sobie z zakłóceniami i przekształcaniu ryzyka w przewagę konkurencyjną.

Przeczytaj więcejLider

-

Janusz Miszczak

Janusz MiszczakEY Polska, Risk Consulting, Partner

-

Paweł Flak

Paweł FlakEY Polska, Risk Consulting, Partner

-

EY Spectrum to model, który umożliwia przeprowadzenie ilościowej oceny wpływu przedsiębiorstwa, projektu inwestycyjnego lub branży na gospodarkę (ang. economic impact assessment lub EIA).

Przeczytaj więcej

Kontakt

Chcesz dowiedzieć się więcej? Skontaktuj się z nami.

Powiązane artykuły

Plan działań EBA w obszarze zrównoważonych finansów i ryzyka ESG

Poznaj aktualne cele i plan prac Europejskiego Urzędu Nadzoru Bankowego (EBA) w obszarze zrównoważonych finansów i ryzyka ESG

Wnioski 12 edycji badania EY i Instytutu Finansów Międzynarodowych

Dziś cyberbezpieczeństwo, jutro ryzyko klimatyczne. Jakie wnioski dla banków płyną z 12 edycji badania EY i Instytutu Finansów Międzynarodowych?