EY oznacza globalną organizację i może odnosić się do jednej lub więcej firm członkowskich Ernst & Young Global Limited, z których każda stanowi odrębny podmiot prawny. Ernst & Young Global Limited, brytyjska spółka z ograniczoną odpowiedzialnością, nie świadczy usług na rzecz klientów.

Rozwój inicjatyw regulacyjnych

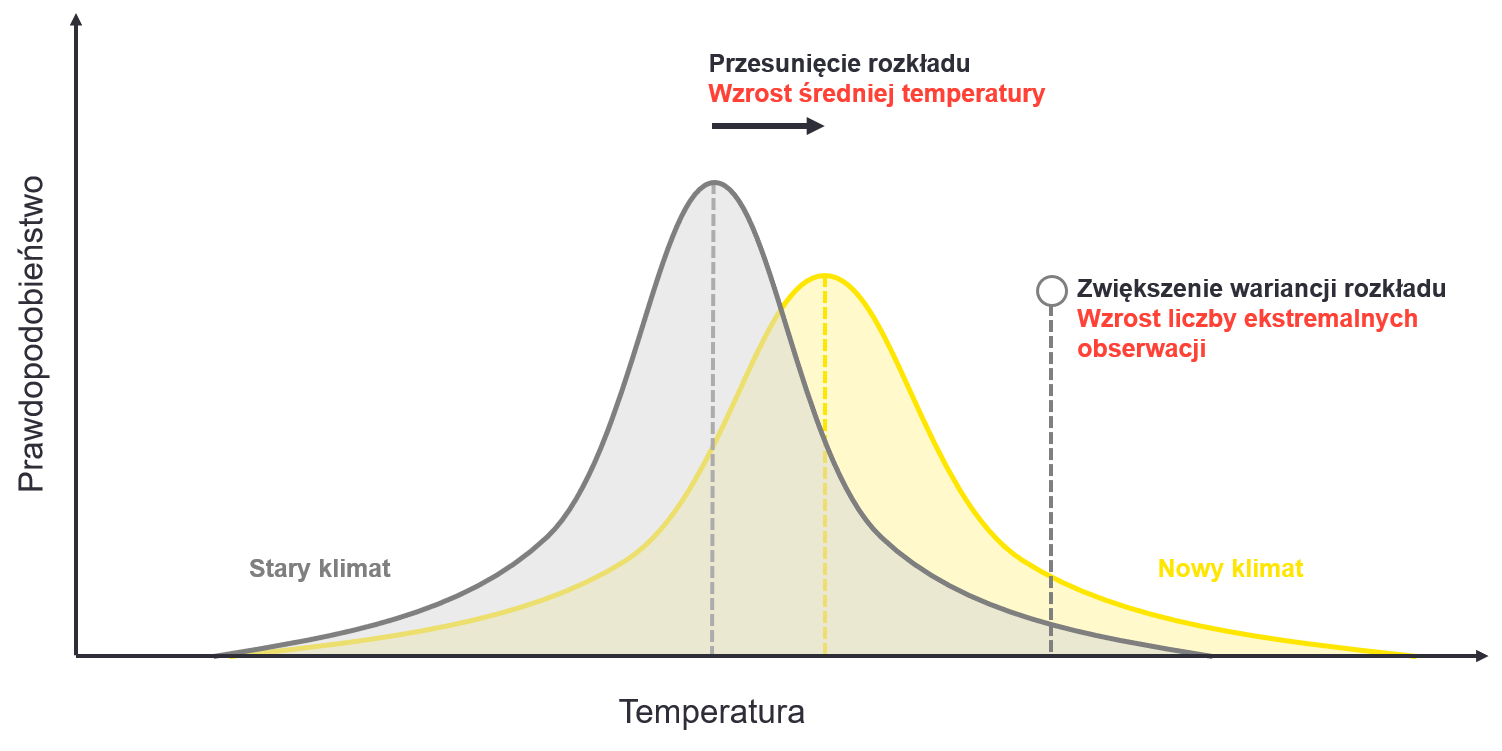

Jeszcze do niedawna rosnąca presja opinii publicznej do podjęcia zdecydowanych działań przeciwdziałających zmianom klimatu nie znajdowała wyraźnego odzwierciedlenia w działaniach podejmowanych przez regulatorów. Główną przyczyną takiego stanu rzeczy była, jak ujął to w 2015 roku prezes Bank of England Mark Carney, „tragedia horyzontu”[3]. Pomimo istotnego wpływu ryzyka klimatu na gospodarkę, czas jego materializacji znacznie przekracza tradycyjne perspektywy, takie jak cykl koniunkturalny czy cykl polityczny. Biorąc pod uwagę brak poczucia natychmiastowego zagrożenia, bodźce do podjęcia środków prewencyjnych i naprawczych są mocno ograniczone. Z drugiej strony, w momencie, gdy skutki stopniowo postępujących zmian staną się ewidentne i bardzo kosztowne, może być już zbyt późno na odwrócenie trendu bez poniesienia drastycznych kosztów gospodarczych.

Do tej pory działania podejmowane przez instytucje finansowe w obszarze ryzyka klimatu miały głównie charakter dobrowolny i były oparte o zalecenia niezależnych podmiotów, takich jak Task Force on Climate-related Financial Disclosures (TCFD). Porozumienie paryskie zawarte pod koniec 2015 r. dało początek inicjatywom mającym na celu systemową walkę z problemem. W rezultacie w ciągu ostatnich kilku lat regulatorzy umieścili kwestie ESG (Environment – Social – Governance) w swojej agendzie, a priorytet kwestii środowiskowych zwiększa się z każdym rokiem.

W marcu 2018 roku Komisja Europejska przyjęła Plan działania: finansowanie zrównoważonego wzrostu gospodarczego, mający na celu realizację trzech celów:

- przekierowania środków finansowych wspierających zrównoważony wzrost, tak aby do 2030 roku wypełnić lukę inwestycyjną szacowaną w Europie na 180 mld EUR,

- uwzględnienie kwestii zrównoważonego rozwoju w zarządzaniu ryzykiem,

- wspieranie przejrzystości oraz długoterminowe podejście na rynkach finansowych.

Realizacja Planu oznacza w praktyce podjęcie szeregu działań, które powinny zostać podjęte przez Unię Europejską, takich jak np. opracowanie „zielonej” taksonomii, uwzględnienie „zielonych” preferencji w doradztwie inwestycyjnym, rozszerzenie zakresu ujawnień i włączenie kwestii zrównoważonego rozwoju w metodykach agencji ratingowych.

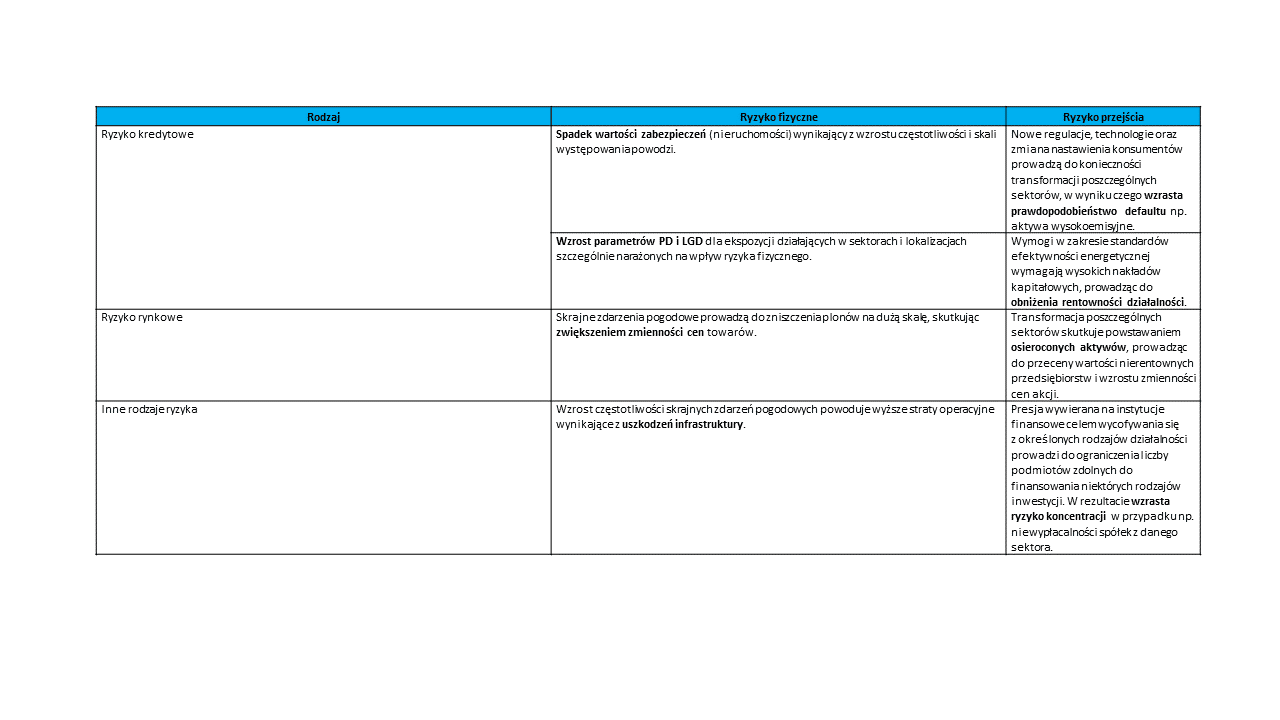

W dyrektywie CRD V Europejski Urząd Nadzoru Bankowego został zobowiązany do oceny możliwości włączenia ESG do procesu BION (SREP), a także dostał mandat do publikacji wytycznych w tym zakresie. W przepisach CRR II zobowiązano natomiast banki giełdowe do dokonywania ujawnień w zakresie ryzyka związanego z obszarem ESG. W ramach realizacji planu działania Komisji Europejskiej, przedstawiane i negocjowane będą kolejne inicjatywy legislacyjne, które obejmą także instytucje w Polsce. Docelowo, ocenie podlegać będzie zasadność wprowadzenie tzw. green factor, który z perspektywy adekwatności kapitałowej banków miałby promować „zielone” aktywa. Czy to jednak oznacza niższe ryzyko dla sektora finansowego?

W grudniu 2019 roku Europejski Urząd Nadzoru Bankowego opublikował planowane działania w zakresie agendy ESG[4] na najbliższe 5 lat. Skoncentrują się one wokół 4 obszarów:

- strategii i zarządzania ryzykiem,

- kluczowych miar i ujawnień,

- stress-testów i analiz scenariuszowych,

- podejścia ostrożnościowego do aktywów wpływających na realizację celów środowiskowych.

W maju 2020 roku Europejski Bank Centralny rozpoczął konsultacje dotyczące wytycznych związanych z ryzykiem klimatu[5], zawierających oczekiwania nadzorcze w zakresie m.in. zarządzenia ryzykiem oraz ujawnień. Z punktu widzenia wpływu na obowiązki uwzględnienia ryzyka klimatu przez instytucje finansowe jest to bardzo duży krok naprzód. Wśród oczekiwań EBC dotyczących ryzyka klimatu znajdują się m.in. następujące elementy:

- uwzględnienie ryzyka klimatu w strategii biznesowej i systemie zarządzania ryzykiem,

- monitorowanie i raportowanie ekspozycji na ryzyko klimatu,

- kwantyfikacja wpływu ryzyka klimatu na monitorowane rodzaje ryzyka

- (przede wszystkim kredytowe, rynkowe, płynności i operacyjne),

- oszacowanie wpływu ryzyka klimatu na adekwatność kapitałową,

- uwzględnienie ryzyka klimatu we wszystkich etapach procesu kredytowego, wycenie zabezpieczeń oraz monitorowanie ryzyka w portfelu kredytowym,

- rozwój scenariuszy uwzględniających ryzyko klimatyczne na potrzeby stress-testów,

- uwzględnienie ryzyka klimatu w procesie zarządzania ryzykiem płynności i kalibracji buforów płynności,

- ujawnianie istotnych informacji i miar związanych z ryzykiem klimatu.

Celem powyższych wymogów jest przede wszystkim sprawdzenie odporności modeli biznesowych banków, oszacowanie wielkości ponoszonego ryzyka oraz w rezultacie weryfikacja, jak ryzyko klimatu wpływa na pozycję kapitałową instytucji. Mimo iż oczekiwania nie są obecnie wiążącymi wymogami, duże instytucje finansowe będą musiały tłumaczyć brak zgodności z wytycznymi w myśl zasady comply or explain.

Pod koniec maja 2020 roku EBA sfinalizowała wytyczne dotyczące udzielania kredytów i ich monitorowania[6], które implementują agendę ESG w procesie kredytowym. Wytyczne wskazują m.in., że instytucje finansowe powinny dokonywać oceny ekspozycji kredytobiorcy na czynniki ESG, w szczególności związane z ryzykiem klimatu i zagrożeniami środowiskowymi.

Uwzględnienie ryzyka klimatu w kluczowych obszarach działalności instytucji finansowych, takich jak strategia biznesowa, struktura organizacyjna, zarządzanie ryzykiem i ujawnienia, stawiają w praktyce znak równości pomiędzy ryzykiem klimatycznym a „tradycyjnymi” rodzajami ryzyka. O ile ryzyko klimatu nie jest jeszcze uwzględnione w procesie SREP, to wydaje się, że pytaniem pozostaje nie czy, lecz kiedy podejście instytucji finansowych do ryzyka klimatu znajdzie odzwierciedlenie w wymogach kapitałowych w ramach Filaru II.

Instytucje finansowe mają coraz mniej czasu na opracowanie i wdrożenie procesów oraz narzędzi, niezbędnych do spełnienia oczekiwań nadzorczych. Biorąc pod uwagę skalę wyzwania, zadanie nie będzie proste.

W lutym 2020 roku Christine Lagarde poinformowała, że EBC jest w trakcie analiz mających na celu weryfikację zakresu, w jakim ryzyko klimatu jest wyceniane przez rynek oraz czy agencje ratingowe uwzględniają je w swoich metodykach. EBC rozpoczął również prace nad makroostrożnościowymi stress-testami, których rezultatów można spodziewać się pod koniec tego roku.

Główne wyzwania

Pomimo podjęcia przez część instytucji finansowych działań w zakresie zarządzania ryzykiem klimatu, prace znajdują się ciągle na wczesnym etapie. Wydaje się, że w obecnym momencie rynek nie jest gotowy do spełnienia ambitnych celów stawianych przez regulatorów. Wskazywane wcześniej badanie EY oraz IIF pokazały, że do tej pory zaledwie co trzeci bank skwantyfikował wpływ ryzyka klimatu na ekspozycje kredytowe, a co czwarty uwzględnił je w analizach scenariuszowych na potrzeby stress-testów.

Jako główne ograniczenia instytucje finansowe wskazują m.in. na brak rynkowych standardów w zakresie wykorzystywanych metodyk i narzędzi do pomiaru ryzyka klimatu, ograniczony dostęp do danych oraz niewystarczające zasoby wewnątrz organizacji. Ostatni punkt staje się jeszcze istotniejszy w sytuacji, gdy banki muszą mierzyć się z licznymi wyzwaniami operacyjnymi związanymi z sytuacją epidemiologiczną.

Niewiele wskazuje jednak na to, by powyższe ograniczenia wskazywane przez rynek spowolniły działania regulatorów. EBC wskazuje, że wdrażane rozwiązania oraz stress-testy powinny być dostosowane do profilu każdej z instytucji, ponieważ ryzyko klimatu może w bardzo zróżnicowany sposób oddziaływać na poszczególne instytucje. Dodatkowo, w przypadku ICAAP Europejski Bank Centralny wskazywał już wcześniej, że ryzyko nie może zostać wyłączone z oceny z powodu trudności z jego oszacowaniem lub braku odpowiednich danych[7].

Zarządzanie ryzykiem klimatu

Sposób podejścia do uwzględnienia i kwantyfikacji ryzyka klimatu przez poszczególne instytucje finansowe jest uzależniony przede wszystkim od charakterystyki jej ekspozycji oraz stopnia zaawansowania podjętych wcześniej działań. Z tego względu kluczowym elementem jest identyfikacja źródeł ryzyka oraz benchmarking przygotowania banku na tle innych instytucji finansowych, umożliwiające efektywną alokację zasobów w najpilniejsze obszary. Jej przeprowadzenie wymaga podjęcia wielu działań przygotowawczych, angażujących różne kompetencje i jednostki organizacyjne, w tym:

- identyfikację wymogów regulacyjnych,

- analizę luki,

- wysokopoziomową jakościową i ilościową analizę ekspozycji,

- identyfikację kluczowych czynników ryzyka fizycznego oraz ryzyka przejścia,

- określenia potencjalnych mechanizmów wpływu ryzyka klimatu na „tradycyjne” rodzaje ryzyka.

W następnym etapie dla zidentyfikowanych głównych źródeł ryzyka należy opracować modele ilościowe, pozwalające na oszacowania ich wpływu na instytucję finansową z uwzględnieniem zarówno ryzyka fizycznego, jak i ryzyka przejścia. W tym celu wykorzystuje się głównie analizy scenariuszowe oraz stress-testy, które stanowić będą dla większości instytucji największe wyzwanie. Dotychczasowe doświadczenia nawet największych banków pokazały skalę wyzwań i ograniczeń w przeprowadzaniu stress-testów na potrzeby niezwiązane z ryzykiem klimatu. Biorąc pod uwagę złożoność zagadnienia modelowania zmian klimatu oraz powiązania ich z wpływem na instytucje finansowe, wyzwanie przed którym instytucje finansowe stoją teraz jest znacznie większe.

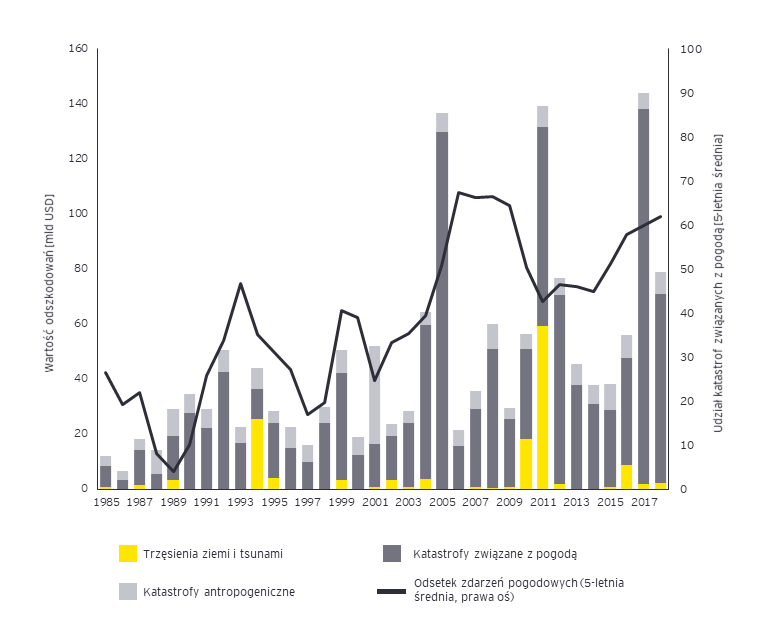

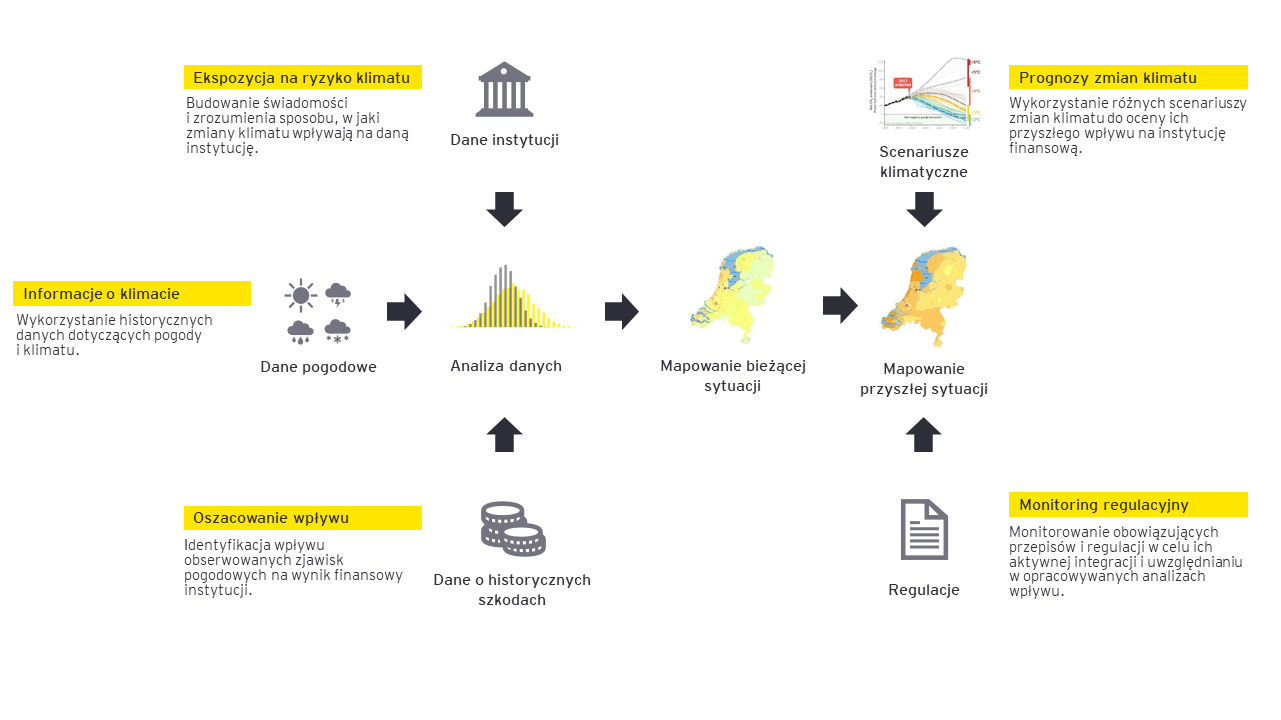

Dla większości instytucji finansowych w krótkim i średnim okresie istotniejszym od ryzyka przejścia może być ryzyko fizyczne związane ze zdarzeniami pogodowymi. W jaki sposób instytucje finansowe mogą kwantyfikować to ryzyko? Zdarzenia należące do obszaru ryzyka fizycznego charakteryzują się koncentracją geograficzną i czasową, a jednocześnie mogą występować poza miejscami bezpośredniego zaangażowania geograficznego banku. Wymaga to odpowiedniego dostosowania procesów zarządzania ryzykiem. Po pierwsze niezbędna jest identyfikacja zdarzeń klimatycznych – nowych lub pojawiających się ze zwiększoną częstotliwością źródeł ryzyka fizycznego - oraz ich lokalizacja geograficzna i czasowa (odpowiedź na pytanie: kiedy i gdzie mogą wystąpić). Po drugie – zrozumienie sposobu wpływu zdarzeń klimatycznych na procesy gospodarcze w miejscu ich występowania. Po trzecie – odpowiednie modelowanie mechanizmu wpływu zaburzeń gospodarczych bezpośrednio na sytuację banku.

We wszystkich tych obszarach przydatne mogą okazać się wnioski z umiejętnej analizy danych o przepływach międzygałęziowych na poziomie międzynarodowym. Instytucje finansowe w naturalny sposób koncentrują się na gospodarkach istotnych z punktu widzenia struktury swoich ekspozycji. Niestety, w obecnych uwarunkowaniach, właściwe geograficzne określenie zaangażowania banku może być utrudnione. Współczesne przedsiębiorstwa działają w sieciach powiązań obejmujących nie tylko dany region, ale nierzadko cały świat. W ostatnich trzech dekadach, wraz z postępującą globalizacją i podziałem procesów produkcji, międzynarodowe łańcuchy wartości uległy znacznemu wydłużeniu, przy jednoczesnym wzroście uzależnienia firm w jednych krajach od zaopatrzenia i popytu z innych. Zdolność klienta banku do obsługi swoich zobowiązań jest w takiej sytuacji uzależniona nie tylko od jego bezpośredniego otoczenia, ale także od ryzyka operacyjnego związanego z kondycją kontrahentów znajdujących się w zupełnie innych częściach świata.

Niektóre branże w Polsce korzystają dziś w prawie dwóch trzecich z wartości dodanej wytworzonej za granicą, której dostawcami są w dużej mierze firmy z Niemiec i Chin, a niemal całość ich produkcji jest ostatecznie absorbowana poza Polską. Aby uzyskać oraz być w stanie zoperacjonalizować wiedzę o faktycznych ekspozycjach swoich klientów na zaburzenia w międzynarodowych łańcuchach dostaw, banki mogą skorzystać z danych o międzybranżowych powiązaniach w ramach łańcuchów dostaw (tj. o międzynarodowych przepływach międzygałęziowych).

Na rysunku 3 przedstawiono przykładowe podejście do oszacowania ryzyka fizycznego - łącząc dane historyczne z prognozami zmian klimatu, opracowano model szacujący ryzyko strat wynikających z opadów w zależności od lokalizacji. W obszarach szczególnie narażonych na wysoki poziom wód, takich jak np. Holandia, poniższy model umożliwia oszacowanie ryzyka związanego z największym elementem ekspozycji na ryzyko fizyczne.