EY oznacza globalną organizację i może odnosić się do jednej lub więcej firm członkowskich Ernst & Young Global Limited, z których każda stanowi odrębny podmiot prawny. Ernst & Young Global Limited, brytyjska spółka z ograniczoną odpowiedzialnością, nie świadczy usług na rzecz klientów.

Niespodziewana kontrola może istotnie zdezorganizować funkcjonowanie kontrolowanego podmiotu. Program Współdziałania – nowa forma współpracy z administracją skarbową – ogranicza możliwość kontrolowania podatnika i przewiduje wyłączną kompetencję Szefa KAS w tym zakresie. Jednocześnie, pozytywne przejście audytu wstępnego oraz podpisanie umowy o współdziałanie otwierają nowe możliwości interakcji z administracją.

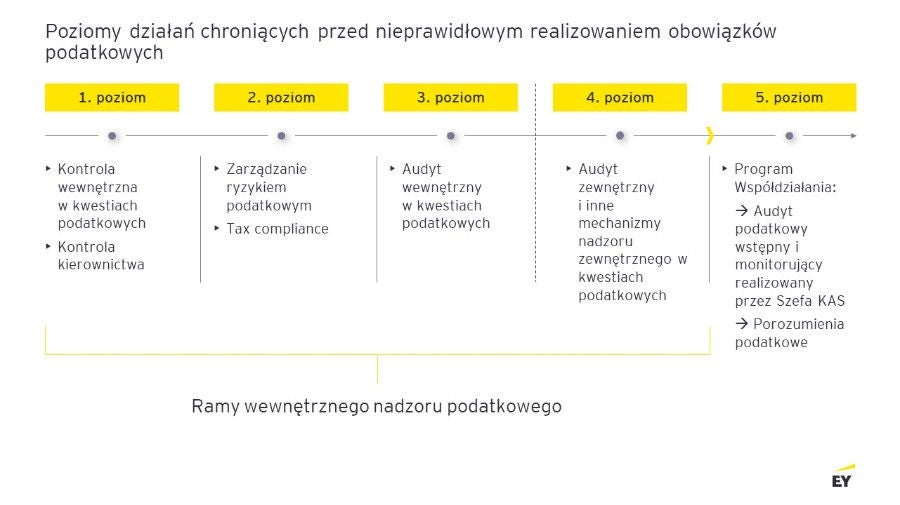

Świat podatków zmierza do przejrzystości, transparentności i uporządkowania – tak naprawdę zmierza do zminimalizowania ryzyka podatkowego. Jesteśmy świadkami rosnącej transparentności w zakresie podatków. Pamiętamy w ostatnich latach wyzwania związane z JPK, potem z MDR, a teraz na horyzoncie widzimy KSEF. Są to narzędzia, które administracja podatkowa wprowadza po to, aby zwiększyć możliwość kontrolowania prawidłowości rozliczeń podatkowych. Ale również firmy same są zainteresowane tym, żeby funkcję podatkową uporządkować, żeby procesy podatkowe były odpowiednio ustawione i żeby zminimalizować ryzyko podatkowe. Wprowadzane są kolejne poziomy działań chroniących przed nieprawidłowościami w obliczeniu podatkowym. I można na to popatrzeć tak, że zaczynamy od wewnętrznych procedur, procesów, które mają nam zapewnić właściwe rozliczenia podatkowe, poprzez budowanie wewnętrznej funkcji podatkowej obejmującej korzystanie z zewnętrznych doradców, przeglądy podatkowe, „outsourcowanie” funkcji podatkowej czy dzisiaj „co-sourcing” funkcji podatkowej aż do pełnej transparentności i pełnej współpracy z administracją skarbową w postaci wejścia do Programu Współdziałania, określanego mianem monitoringu horyzontalnego.

Newsletter Bezpieczny Podatnik

Subskrybuj newsletter i otrzymuj informacje o najważniejszych zmianach w przepisach podatkowych istotnych z punktu widzenia bezpieczeństwa i stabilności prowadzenia firmy.

Na czym to polega

Program Współdziałania czy monitoring horyzontalny to nazwy, które w zasadzie w praktyce są stosowane zamiennie. To nowa formuła pogłębionej współpracy z administracją skarbową w oparciu o takie wartości jak zaufanie czy przejrzystość. Innymi słowy są to określone benefity w zamian za zwiększoną transparentność. Monitoring to rozwiązanie, które w sposób kompleksowy obejmuje wszystkie podatki, w tym dotyczy także obowiązków występujących po stronie płatnika. Jedyny wyjątek to podatki lokalne, czyli np. podatek od nieruchomości. Obecnie jesteśmy w trakcie pilotażu, który w świetle aktualnych założeń powinien potrwać do 2025 roku. W ramach pilotażu począwszy od 2022 r. podpisywane są pierwsze umowy o współdziałanie.

Ordynacja podatkowa, w której Program Współdziałania znajduje swoją podstawę, przewiduje, że umowę o współdziałanie może podpisać każdy podatnik, którego przychody w skali roku przekraczają 50 mln euro. Obecnie w skali całego kraju jest to trochę ponad 3000 podatników, którzy ten warunek formalny spełniają. Naturalnie, samo spełnienie wymogów formalnych nie jest wystarczające, żeby odpowiedzieć sobie na pytanie, czy jest to program, który może być atrakcyjny również dla mnie.

Natomiast dobrym punktem wyjścia jest analiza benefitów związanych z udziałem w programie i zastanowienie się, na ile dla mnie te benefity są istotne. A jakie to są benefity i czy nie ma takiego ryzyka, że przygotowanie do wejścia do programu będzie mnie kosztowało dużo wysiłku, a ostatecznie takiej umowy nie podpiszę?

Benefity

Korzyści faktycznie jest sporo i są też takie korzyści, które wystąpią niezależnie od tego, czy ostatecznie do tego programu wejdę, czy nie. Natomiast żeby to uporządkować, należy wyodrębnić takie benefity, które wynikają wprost z ustawy. To, co jest bardzo istotne dla wszystkich podatników, którzy przystąpią do Programu Współdziałania, to możliwość zawierania tzw. porozumień podatkowych. To porozumienia, które dotyczą interpretacji przepisów podatkowych, ustalania cen transferowych (tzw. APA), czy też opinii zabezpieczającej (opinii o niestosowaniu klauzuli przeciwko unikaniu opodatkowania). Ciekawym rozwiązaniem jest też porozumienie w zakresie prognozowanego zobowiązania w CIT, czyli nowa formuła uproszczonych zaliczek, która nie odnosi się tak jak do tej pory do zaliczek historycznych, ale właśnie do prognozowanego zysku, co pozwala lepiej zarządzić finansami na tle aktualnej koniunktury i dostosować do tego wysokość płaconych zaliczek. Są podatnicy, dla których istotną kwestią będzie brak stosowania przepisów o podatku minimalnym. Będą też tacy podatnicy, dla których istotnym elementem będzie wyłączne prawo Szefa KAS do prowadzenia kontroli. To oznacza, że np. urząd celno-skarbowy nie może już weryfikować naszych rozliczeń podatkowych. Inną korzyścią może być brak odsetek za zwłokę, bo w sytuacji, w której jesteśmy już uczestnikiem programu i w ramach audytu monitorującego pojawi się konieczność skorygowania naszych rozliczeń, to odsetki za zwłokę w ogóle nie występują. Zaś w przypadku audytu wstępnego, czyli na tym etapie, w którym dopiero przystępujemy do programu, te odsetki są zmniejszone o połowę, więc jest to oczywista, realna korzyść.

Zupełnie inną kategorią są benefity, które nie wynikają wprost z ustawy, ale są równie ważne. One wynikają z założeń programu, z podręcznika dla uczestnika programu i mogą być korzyścią dla podatnika nawet jeśli ostatecznie do tego programu nie przystąpi. Bo jednym z kluczowych założeń programu jest to, żeby uporządkować swoje wewnętrzne procesy podatkowe tak, żeby funkcja podatkowa była w pełni przewidywalna i pozwalała na prawidłowe wykonywanie wszelkich obowiązków podatkowych. Jeśli uporządkujemy sobie funkcję podatkową, uporządkujemy wszystkie procesy, które na funkcję podatkową się składają, to oczywiście niezależnie od tego, czy ostatecznie przystąpimy do programu, czy też nie, to z nami pozostanie.

Inne korzyści

Inne korzyści, które dla wielu podatników będą bardzo istotne, to minimalizacja ryzyk podatkowych, ale też minimalizacja ryzyk osobistych, związanych z odpowiedzialnością karną, skarbową czy też możliwość zindywidualizowanego podejścia do naszych rozliczeń przez administrację skarbową, czyli możliwość otwartej komunikacji z urzędem we wszystkich sprawach, które mają znaczenie dla naszych podatków.

Szybka i skuteczna komunikacja, umożliwiająca prowadzenie bieżącego dialogu – czyli niezależnie od zawierania formalnych porozumień podatkowych – często będzie istotną wartością. Otwarta relacja, która pozwala na bieżąco rozstrzygać różne wątpliwości podatkowe, wpływa bardzo mocno na ogólne poczucie bezpieczeństwa podatkowego.

Podsumowując: korzyści wynikające z Programu Współdziałania mogą być bardzo różnorodne, natomiast kluczowe jest to, żeby uświadomić sobie poszczególne obszary tych korzyści, zdefiniować, które z tych korzyści dla konkretnego podatnika będą najistotniejsze i odpowiednio zestawić to z wyzwaniami i kosztami, które są związane z udziałem w programie, czy to z procesem samego przystępowania do programu, czy też już z samym udziałem i z obszarami transparentności, które są niejako wpisane w cały Program Współdziałania.

Dla kogo umowa o współdziałanie

Na podstawie naszych doświadczeń możemy wyodrębnić cztery kategorie podatników, którzy w sposób szczególny powinni zainteresować się programem i pogłębić swoją wiedzę w tym zakresie.

Pierwsza to podatnicy, którzy dążą do minimalizacji ryzyk podatkowych, dla których bezpieczeństwo podatkowe jest absolutnym priorytetem, a ewentualne koszty związane z udziałem w programie schodzą na zupełnie drugi plan.

Druga kategoria to podatnicy z branż regulowanych, czyli tacy, których specyfika powoduje, że w wyjątkowy sposób chcą mieć uporządkowane kwestie podatkowe. Jest to dla nich istotne właśnie z perspektywy branży, w której funkcjonują.

Trzecią kategorią są podmioty, dla których ESG czy szeroko rozumiana społeczna odpowiedzialność biznesu stoją wysoko na agendzie, są nadrzędnymi wartościami i monitoring horyzontalny doskonale wpisuje się w właśnie w ESG, czyli trend, który obserwujemy w skali globalnej.

I wreszcie czwarta kategoria podatników to podmioty, które należą do grup międzynarodowych, które znają monitoring horyzontalny w innych krajach, mają z nim już pozytywne doświadczenia i chciałyby te doświadczenia przenieść teraz na polski grunt.

Generalnie, spojrzenie na wspomniane kategorie prowadzi do wniosku, że wszystko to są podmioty, którym zależy na dialogu z władzami skarbowymi, dla których ważna jest otwarta komunikacja oraz formuła umożliwiająca dyskusję o istotnych dla nich kwestiach podatkowych.

Warto też rozwiać pewne mity, które narosły wokół Programu Współdziałania. Rozmawiając o monitoringu horyzontalnym, słyszymy często, że na przykład monitoring to rozwiązanie wyłącznie dla największych międzynarodowych firm, czy też wręcz przeciwnie, że jest to rozwiązanie, które jest skierowane w głównej mierze do spółek Skarbu Państwa. Słyszymy też, że jest to program dedykowany pewnym specyficznym branżom, a w rzeczywistości wcale tak nie jest. Najlepszym dowodem jest lista tych podmiotów, które już podpisały umowy o współdziałanie. Są to podatnicy o zupełnie różnym profilu, więc trzeba jasno podkreślić, że nie ma innych czynników determinujących decyzję o przystąpieniu do programu niż analiza konkretnego przypadku, zastanowienie się nad korzyściami, zestawienie ich z kosztami, z wyzwaniami, które wiążą się z udziałem w programie.

Oczywiście to jest w pewien sposób naturalne, że są liczne obawy, które dotyczą właśnie tej zwiększonej transparentności, czyli tego, że przystępując do programu musimy zaprezentować bardzo dokładnie, w jaki sposób działa nasza funkcja podatkowa, jakie są nasze rozliczenia podatkowe, i to bardzo przekrojowo, bo audyt będzie dotyczył wszystkich podatków. Oczywiście jest to prawda. Natomiast z drugiej strony, patrząc na naszą obecną rzeczywistość, wyraźnie widzimy, że coraz to nowe obszary stają się coraz bardziej transparentne, czy tego chcemy, czy nie. Nadchodzące wejście w życie KSEF jest tego doskonałym przykładem. W tym kontekście monitoring horyzontalny to formuła, która w zamian za transparentność daje konkretne, wymierne korzyści.

Program Współdziałania umożliwia bowiem poddanie swoich rozliczeń weryfikacji w sposób świadomy, z naszej inicjatywy, a więc bez poczucia zaskoczenia powodowanego zazwyczaj przez kontrolę fiskusa. Przejście z powodzeniem przez szczegółowy audyt wstępny powinno dawać duży poziom komfortu co do prawidłowości wszystkich rozliczeń.

Podsumowanie

Podsumowując, monitoring horyzontalny może być interesującym rozwiązaniem, które wpisuje się w trendy rosnącej transparentności, a jednocześnie umożliwia wykorzystanie zwiększonej otwartości dla minimalizacji ryzyk i budowania bezpieczeństwa podatkowego.

Tekst został opublikowany w Rzeczpospolitej w dn. 17.05.2023 r.

W twojej firmie zaczęła się kontrola?

Środki na koncie zostały zamrożone?

Otrzymałeś wezwanie na rozmowę?

Szybka reakcja może dużo pomóc.

Specjalnie dla Państwa uruchomiliśmy dostęp do najlepszych specjalistów w

postępowaniach podatkowych i karnych skarbowych, oferując unikalny dyżur

kontrolny – dostępny również poza standardowymi godzinami pracy.

Wystarczy wypełnić formularz. Oddzwonimy do Ciebie.

Jak EY może pomóc

Zespół Doradztwa w postępowaniach podatkowych i sądowych zapewnia pełne wsparcie dla firm. Tworzymy strategie podatkowe i pomagamy w odzyskiwaniu nadpłat podatkowych.

Przeczytaj więcejLider

-

Michał Goj

Michał GojEY Polska, Doradztwo Podatkowe, Partner

-

Bartosz Czerwiński

Bartosz CzerwińskiEY Polska, Doradztwo Podatkowe, Partner

-

Piotr Kołodziejczyk

Piotr KołodziejczykPiotr Kołodziejczyk, Doradztwo Podatkowe, Zespół postępowań podatkowych i sądowo-administracyjnych, Partner

-

Doradztwo podatkowe EY w zakresie podatków krajowych łączy usługi planowania podatkowego i doradztwa. EY oferuje wnikliwe, obejmujące wiele krajów usługi, spójne na każdym etapie cyklu podatkowego: planowania, księgowości, sprawdzenia zgodności z przepisami i sporów podatkowych.

Przeczytaj więcej -

Nasz cyfrowy zespół podatkowy robi głębokie nurkowanie, aby spojrzeć na Twoją funkcję podatkową pod każdym kątem, od opodatkowania po operacje związane z funkcjami podatkowymi. Dowiedz się więcej.

Przeczytaj więcej -

Rachunkowość podatkowa i zarządzanie ryzykiem podatkowym w EY Polska. Zminimalizuj ryzyko podatkowe i optymalizuj swoje rozliczenia. Dowiedz się więcej!

Przeczytaj więcej

Kontrola z organu podatkowego – czego się spodziewać?

Jakie są formy kontroli przez organy podatkowe? Kto może przeprowadzać kontrolę? Jak podatnik może się do kontroli przygotować? Co może podlegać kontroli? Jakie jest miejsce przeprowadzania kontroli?

Odpowiedzialność osobista za podatki: postępowanie karne skarbowe

Niepełne lub opaczne zrozumienie pojęcia "odpowiedzialność karnoskarbowa" nie należy do rzadkości i może powodować zamieszanie w przypadku wszczęcia przez organ podatkowy postępowania karnego skarbowego. Jak praktycznie zrozumieć jego zakres i ciężar?