安永是指 Ernst & Young Global Limited 的全球组织,加盟该全球组织的各成员机构均为独立的法律实体,各成员机构可单独简称为“安永”。Ernst & Young Global Limited 是注册于英国的一家保证(责任)有限公司,不对外提供任何服务。

对外直接投资保持较快增长,中企出海模式结构性变化明显。2024年上半年中国全行业对外直接投资同比增长13.2%;中企宣布的海外并购总额同比下降20.4%,亚洲和欧洲为本期最受欢迎的并购目的地,各占总并购额四成。

简述

- 中国全行业对外直接投资853亿美元,同比增长13.2%;非金融类对外直接投资726.2亿美元,同比增长16.6%,其中对“一带一路”共建国家非金融类直接投资154.6亿美元,同比增长9.2%。

- 中企宣布的海外并购总额为130.6亿美元,同比下降20.4%;宣布的并购数量为206宗,同比下降19.2%。

- 对外承包工程新签合同额达1,155.4亿美元,创历史同期新高,同比增长22%;完成营业额722.5亿美元,同比增长2.2%。

2024年上半年,外部环境更趋复杂严峻和不确定,但中国经济仍实现了5%的增长,总体运行平稳1,尤其是高技术投资增长较快,新质生产力加速释放发展动能;货物进出口季度走势也持续向好。在政策层面值得关注的是:二十届三中全会2审议通过的《中共中央关于进一步全面深化改革、推进中国式现代化的决定》对中企出海作出了一些明确指示,包括“必须坚持对外开放基本国策,完善促进和保障对外投资体制机制,健全对外投资管理服务体系,推动产业链供应链国际合作;要积极应对贸易数字化、绿色化趋势,支持各类主体有序布局海外流通设施;要建立健全跨境金融服务体系,稳慎扎实推进人民币国际化;同时要完善陆海天网一体化布局,构建‘一带一路’立体互联互通网络。”此外,近期多部门也推出了推动汽车、家电、装备制造、医药、跨境电商、物流、餐饮等行业出海的政策。目前,中企“走出去”已进入提质增效阶段,提高核心竞争力,突出创新优势预计将是中企未来在海外市场突围的关键。

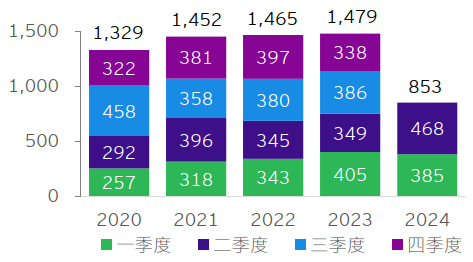

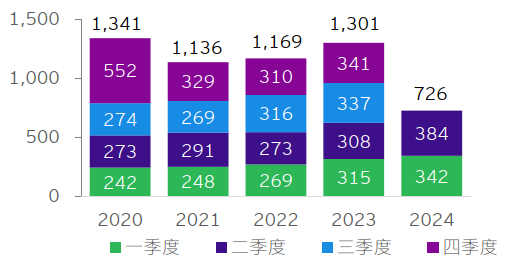

对外直接投资继续保持快速增长3

数据显示,2024年上半年中国全行业对外直接投资853亿美元,同比增长13.2%;其中非金融类对外直接投资726.2亿美元,同比增长16.6%,对“一带一路”共建国家非金融类直接投资154.6亿美元,同比增长9.2%。

图表1:中国全行业对外直接投资额(亿美元)

注:图表数据统一保留至整数位,并由于四舍五入的缘故,其合计数未必与总计数相等

资料来源:中国商务部月度简明统计数据、安永分析

图表2:中国非金融类对外直接投资额(亿美元)

注:图表数据统一保留至整数位,并由于四舍五入的缘故,其合计数未必与总计数相等

资料来源:中国商务部月度简明统计数据、安永分析

近年来,绿地投资逐渐成为更受中企青睐的出海方式,尤其东盟、中东等“一带一路”共建国家和地区凭借较大的市场发展潜力以及对外商投资更开放的态度,越来越受到中国投资者的青睐。从行业看,新能源汽车产业链最为活跃,基础设施(包括数字基础设施)仍是热门行业,同时医药行业出海的热度也在不断提升。

- 新能源汽车产业链

近年来,在政策的指引下,中国的新能源汽车市场发展迅速,市场竞争逐渐白热化,这使得中国新能源汽车产业链企业加速创新,积攒了一定技术创新优势,也亟需拓展海外市场。海外建厂已成为行业内几乎所有头部企业的战略考量和共同选择,目前企业考虑更多的不是要不要建厂,而是建几个,在哪里建。仅2024年上半年,中国新能源汽车产业链敲定的出海项目就包括4:1)某新能源汽车电池厂商计划在摩洛哥投资电池超级工厂;2)多家车企签署协议或获得当地政府批准,分别在西班牙、斯洛伐克、泰国和印度尼西亚等国投资建设新能源汽车工厂。

- 基础设施建设

基础设施始终是中企出海的重点领域,尤其在发展中国家,中企在对外承包工程领域有较大优势,而近年来中企在越来越多的海外基建项目中以投资者加承包商的身份参与,重点细分行业包括交通、能源、数字基础设施等。2024年上半年宣布的重点项目如4:1)中国将作为主要投资者参与中国—吉尔吉斯斯坦—乌兹别克斯坦铁路建设,建成后其将成为亚洲到欧洲和波斯湾国家的新运输线;2)中国某知名云计算及人工智能科技公司宣布将在韩国、马来西亚、菲律宾、泰国和墨西哥5个国家投资新建数据中心,重点布局AI基础设施,扩大全球布局规模。

- 医药

近年来,随着中国医药企业的快速发展,医药出海也渐成趋势。与其他行业不同,医药企业在初期往往采取技术许可授权 (license-out) 的模式进行出海,尤其是在国产创新药领域,热门出海国家和地区包括美国、欧盟,以及东盟和中东等新兴市场。企业通过技术许可授权的模式出海,不仅可以借助海外合作伙伴的临床研发经验及销售渠道,快速完成注册申报并开拓海外市场,还可以减少直接投资的资金与时间成本以降低风险。此外,中国医药企业也在积极探索出海新模式,以多样化的方式与外国公司合作,如4:2024年上半年,某知名药企与海外基金采用“联合出海”的模式将产品组合有偿许可给海外公司,不仅获得授权许可费,也获得了基金公司的部分股权。这种新方式使中企可以参与到对应公司的决策中,获得更大的话语权。

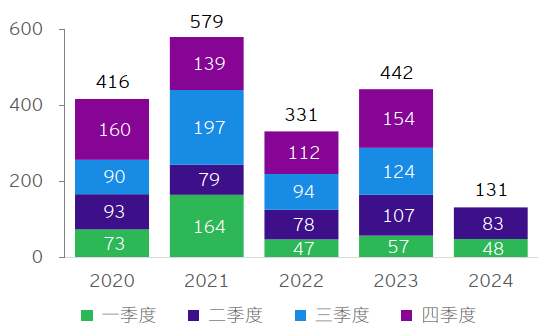

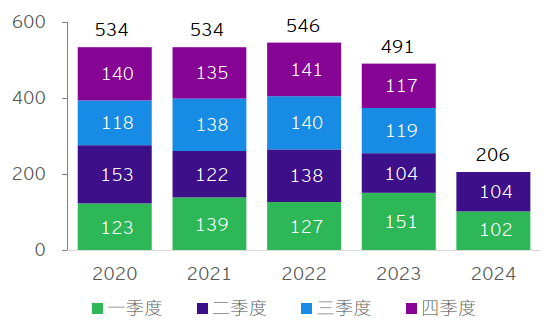

超八成海外并购在亚洲和欧洲,并购总数量再创新低5

2024年上半年,中企宣布的海外并购总额为130.6亿美元,同比下降20.4%;宣布的并购数量为206宗,同比下降19.2%。

图表3:中企宣布的海外并购交易金额(亿美元)

注:图表数据统一保留至整数位,并由于四舍五入的缘故,其合计数未必与总计数相等

资料来源:LSEG、Mergermarket,数据包括已宣布但尚未完成的交易,于2024年7月8日下载;安永分析

图表4:中企宣布的海外并购交易宗数

注:图表数据统一保留至整数位,并由于四舍五入的缘故,其合计数未必与总计数相等

资料来源:LSEG、Mergermarket,数据包括已宣布但尚未完成的交易,于2024年7月8日下载;安永分析

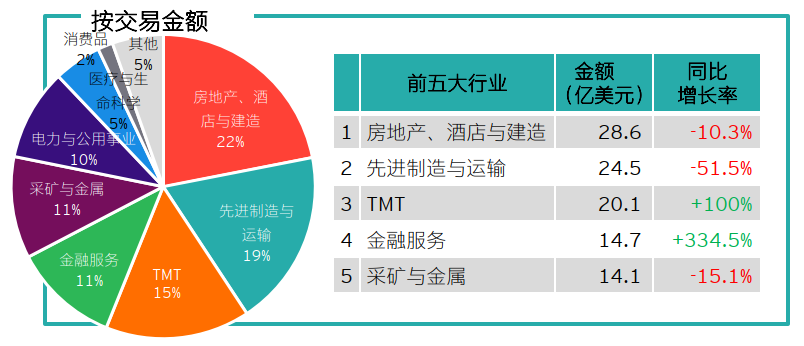

图表5:中企宣布的海外并购行业分布(按交易金额计,单位:亿美元)

资料来源:LSEG、Mergermarket,数据包括已宣布但尚未完成的交易,于2024年7月8日下载;安永分析

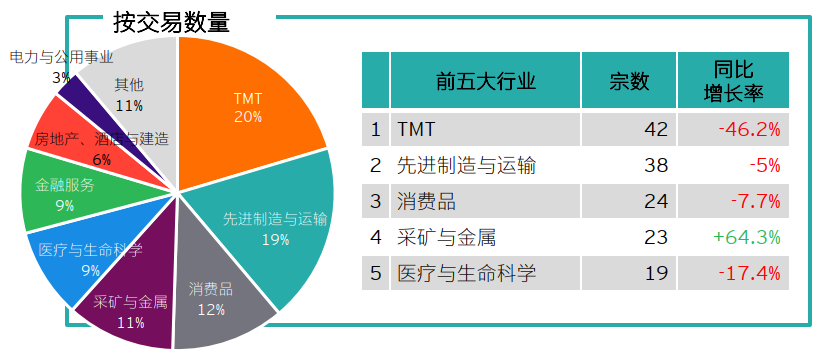

图表6:中企宣布的海外并购行业分布(按交易数量计)

资料来源:LSEG、Mergermarket,数据包括已宣布但尚未完成的交易,于2024年7月8日下载;安永分析

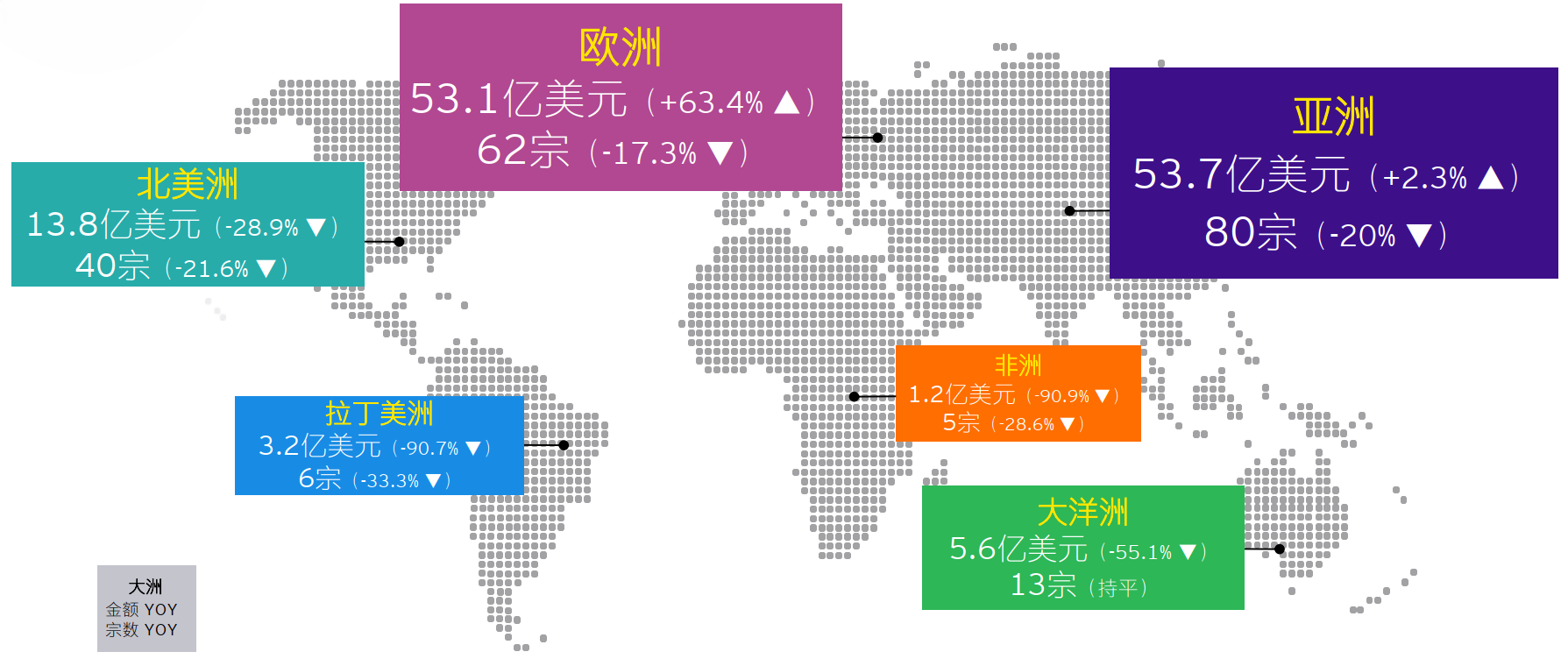

图表7:中企宣布的海外并购各大洲金额、宗数及同比增速

资料来源:LSEG、Mergermarket,数据包括已宣布但尚未完成的交易,于2024年7月8日下载;安永分析

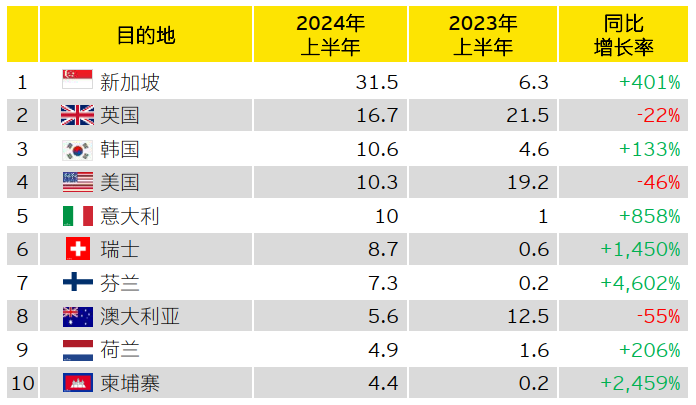

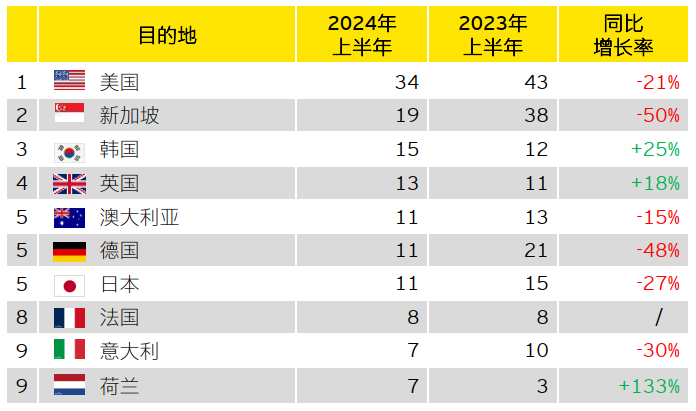

图表9:中企宣布的海外并购主要目的地(按交易宗数)

资料来源:LSEG、Mergermarket,数据包括已宣布但尚未完成的交易,于2024年7月8日下载;安永分析

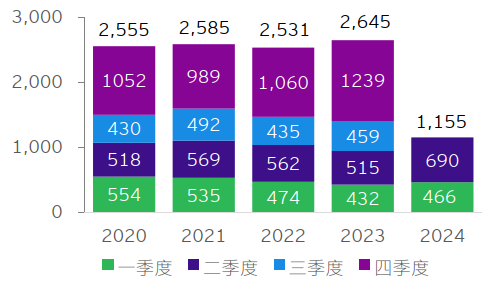

政策沟通助力海外新市场拓展,上半年对外承包工程新签合同额大涨22%3

2024年上半年,中企对外承包工程新签合同额1,155.4亿美元,创历史同期新高,同比增长22%;在“一带一路”共建国家新签合同额933.5亿美元,同比增长18.5%,占同期总额的83%。

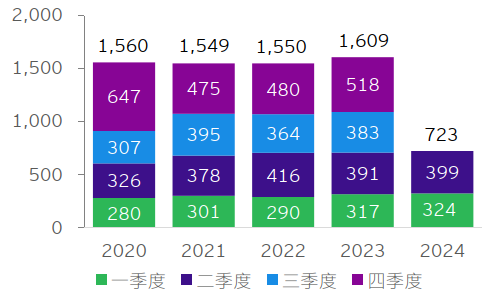

中企对外承包工程完成营业额722.5亿美元,同比增长2.2%;在“一带一路”共建国家完成营业额589.2亿美元,同比增长0.7%,占同期总额的83%。

图表10:中国对外承包工程新签合同额(亿美元)

资料来源:图表数据统一保留至整数位,并由于四舍五入的缘故,其合计数未必与总计数相等

资料来源:中国商务部月度简明统计数据、安永分析

图表11:中国对外承包工程完成营业额(亿美元)

注:图表数据统一保留至整数位,并由于四舍五入的缘故,其合计数未必与总计数相等

资料来源:中国商务部月度简明统计数据、安永分析

作为中企出海的传统优势领域,中国对外承包工程总体发展平稳,且稳中有升。这一方面得益于中企不断增强的国际竞争力,也得益于中国与海外国家不断加深的政策沟通,助力企业开拓新市场,如中东、中亚、拉美等地区。2024年上半年的部分重点项目包括4:1)伊拉克:中企与伊拉克炼油公司签署炼油厂综合项目,包括炼油厂和石化厂、电站等配套综合设施,其中炼油厂部分的投资约为80亿美元;2)巴西:中企中标巴西圣保罗至坎皮纳斯城际列车项目,将负责项目的设计、建设、维护改造以及未来300年内的运营,预计项目投资额约28亿美元;3)沙特:中企与沙特阿拉伯的石油公司就沙特国家天然气管网扩建增压站升级改造项目正式签署协议,合同金额99.97亿元人民币(约13.8亿美元);4)埃及:中企与埃及公司签订化肥项目总承包合同,项目合同金额超10亿欧元(约10.9亿美元)。

结语

2024年上半年中国全行业对外直接投资同比增长13.2%,达853亿美元,绿地投资逐渐成为更受中企青睐的出海方式。中企宣布的海外并购总额为130.6亿美元,同比下降20.4%。按金额计,亚洲和欧洲为本期最受欢迎的并购目的地,各占总并购额四成。

相关文章