EY désigne l’organisation mondiale des sociétés membres d’Ernst & Young Global Limited, lesquelles sont toutes des entités juridiques distinctes, et peut désigner une ou plusieurs de ces sociétés membres. Ernst & Young Global Limited, société à responsabilité limitée par garanties du Royaume-Uni, ne fournit aucun service aux clients.

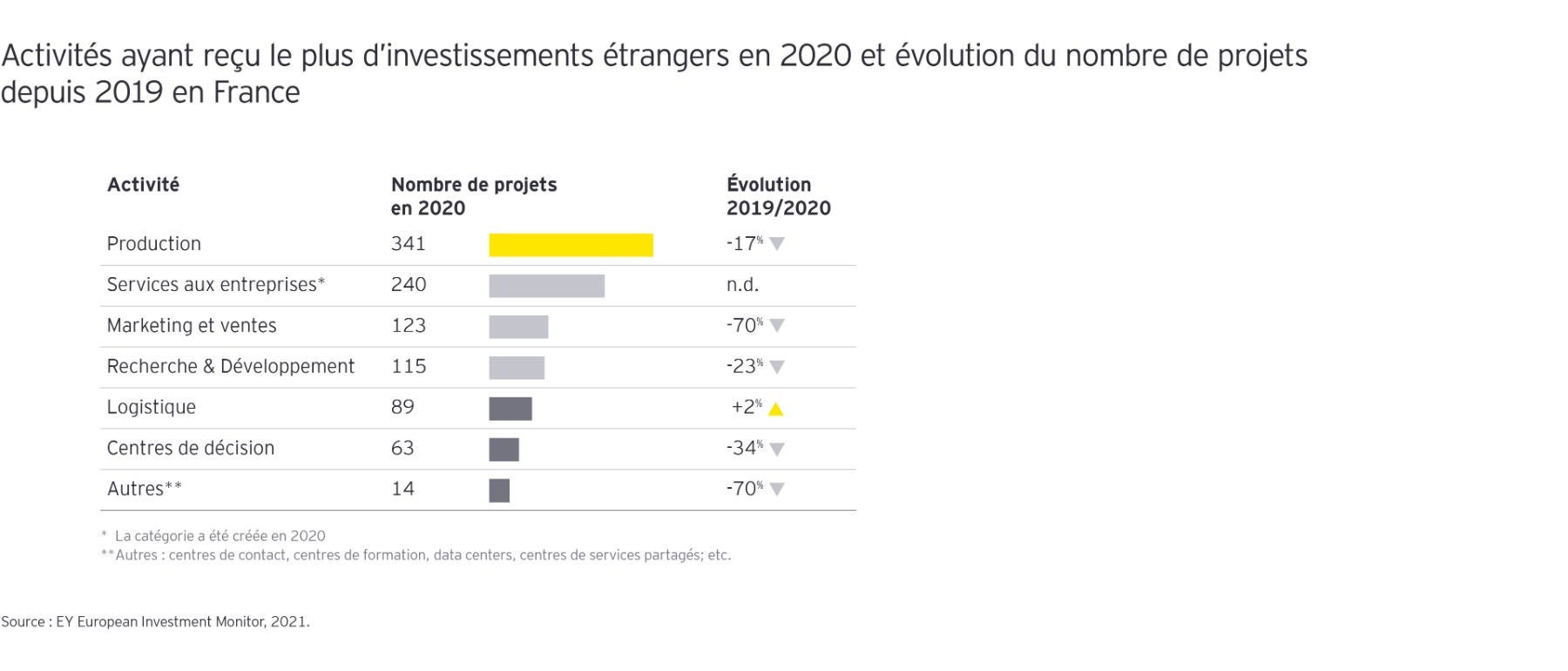

Les secteurs d’activité ont été touchés de manière très inégale par la crise

En résumé

- La France a accueilli 89 projets de plateformes logistiques en 2020, portés par l’essor du e-commerce

- Malgré un recul des implantations, la France conserve la 1ère place européenne pour les projets manufacturiers

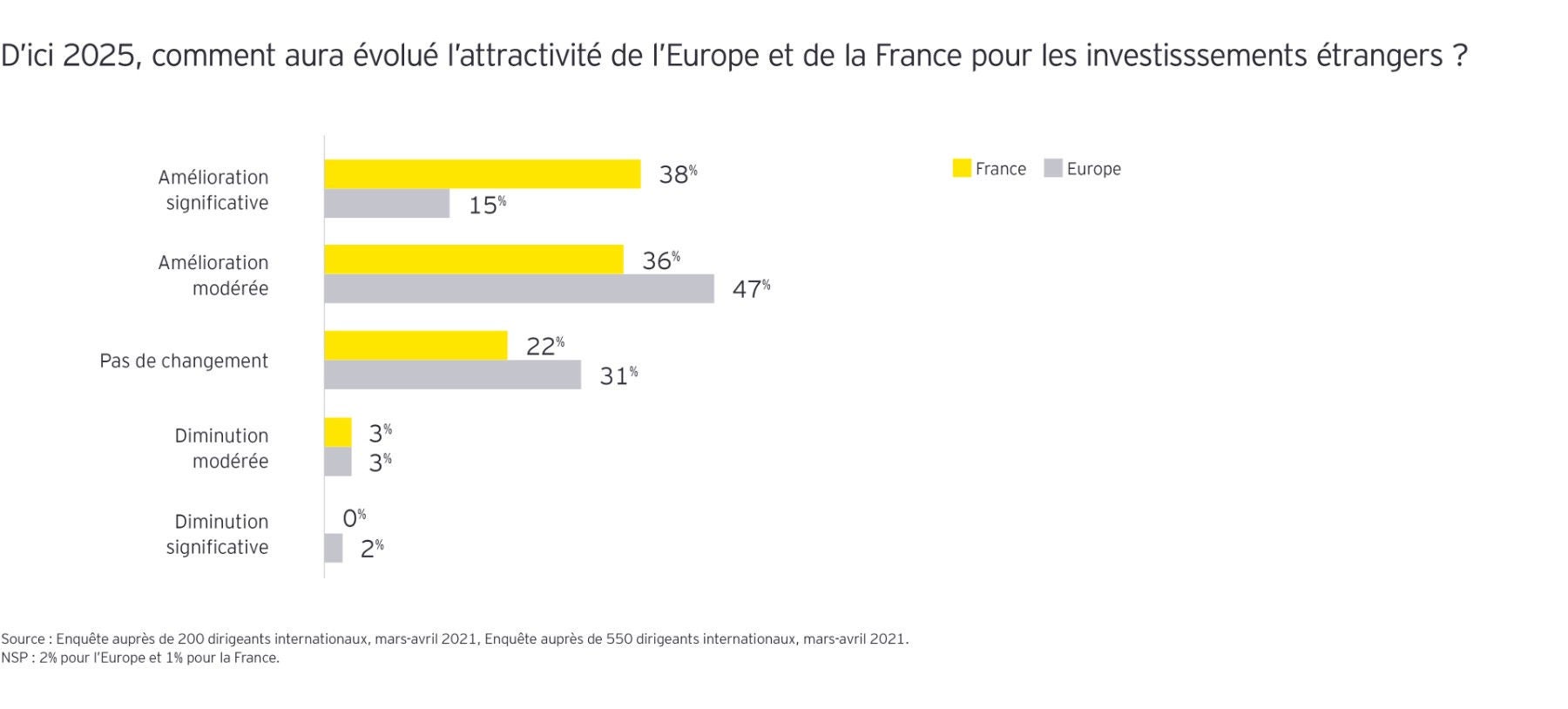

- 74% des investisseurs estiment que l’attractivité de la France va s’améliorer d’ici 2025

Àla différence du schéma observé durant les crises récentes, au cours desquelles l’industrie manufacturière a été plus touchée que les services, la crise sanitaire actuelle affecte autant les services que l’industrie. Le caractère de première nécessité d’un secteur et la façon dont l'affectent les mesures de distanciation sociale sont les deux principales clés de compréhension de la variation de l’impact de la crise d’un secteur à un autre [1] , qu’il soit industriel ou tertiaire.

Les investissements dans certains secteurs manufacturiers et dans les industries de services ont plongé en 2020

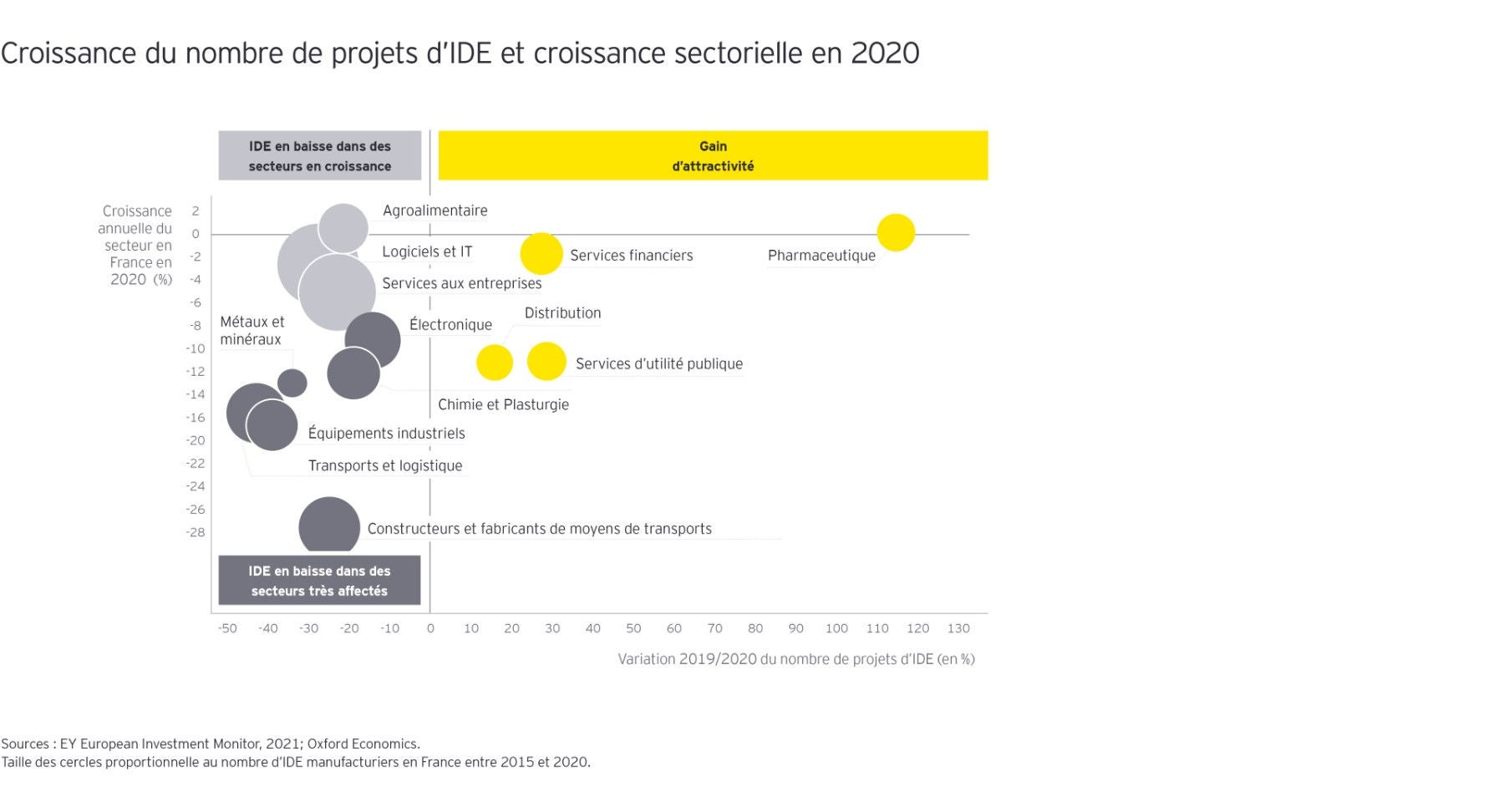

Tous les secteurs n’ont pas connu des évolutions homogènes face à la crise. Celles-ci reflètent les impacts immédiats de la crise sanitaire, tant sur la confiance des consommateurs — dont la consommation a été affectée lors des différentes périodes de restriction —, que sur celle des entreprises. Beaucoup d'entre elles ont dû adapter leurs projets d’investissement à la diminution de leurs chiffres d’affaires et de leurs marges.

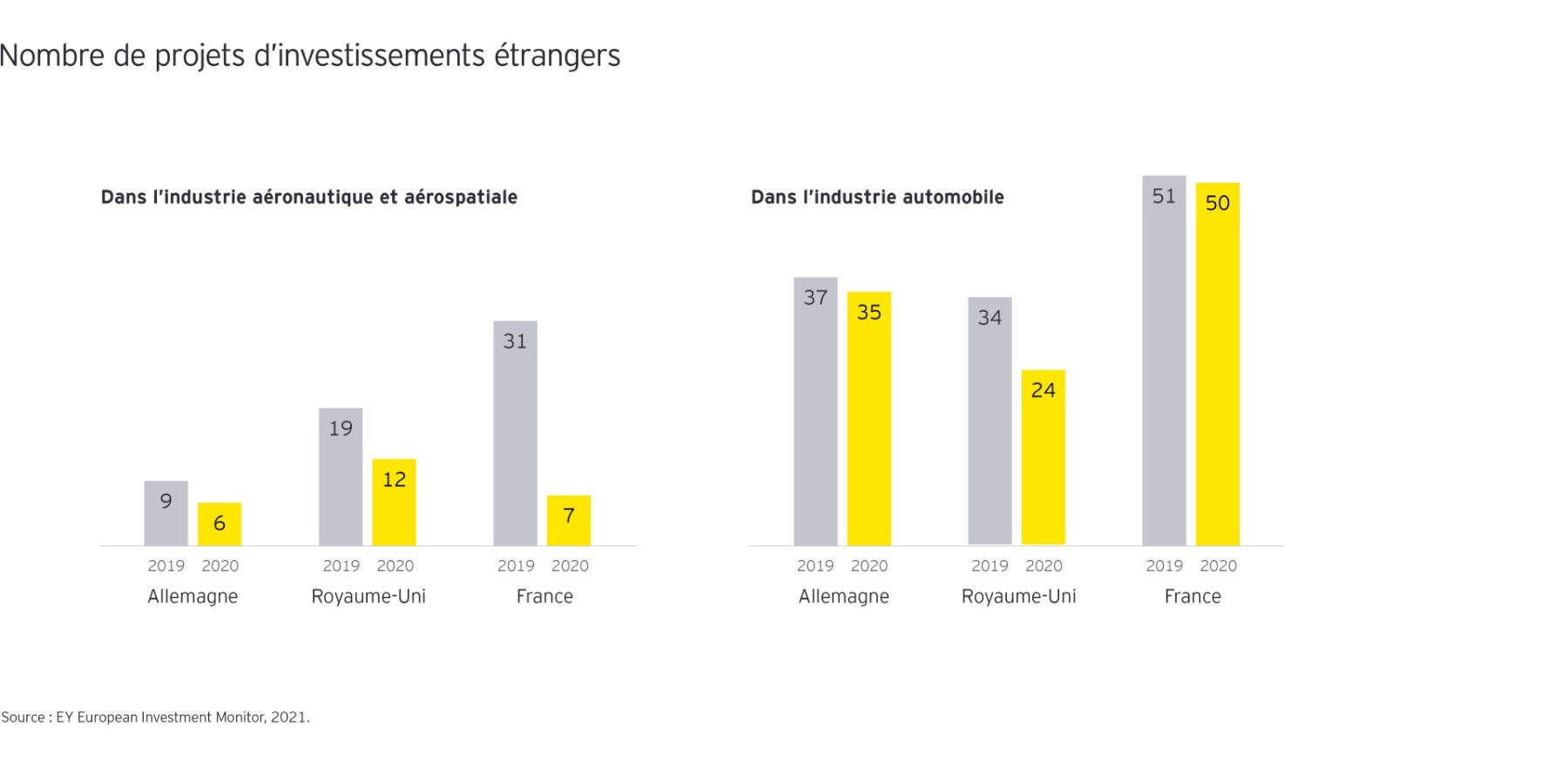

Certains secteurs industriels, très liés à des activités frappées de plein fouet par la crise, ont également connu un net recul des investissements étrangers. C’est le cas des équipements industriels (- 45 %) et des constructeurs et fabricants de moyens de transports (- 27 %). Au sein de cette dernière catégorie, l’aéronautique apparaît comme le secteur martyr : clouée au sol, l’aviation mondiale est entrée dans une crise existentielle unique dans son histoire qui a paralysé, entre autres, les projets d’implantation (- 77 %). De manière assez surprenante, le secteur automobile, en dépit de la crise économique qu’il traverse actuellement, a plutôt bien résisté à la crise sanitaire et ses projets de transformation n’ont pas été remis en question.

Les services aux entreprises (informatique, sécurité, maintenance) ont souffert de l’arrêt de l’activité de grands donneurs d’ordre lors du premier confinement au printemps 2020. Conséquence : le nombre de projets d’investissements a diminué de 25 %. Dans le secteur des logiciels et des systèmes d’information, il chute de 29 %.

Plutôt préservée pendant la crise par la consommation des ménages, l’industrie agroalimentaire a cependant vu aussi le nombre de ses projets reculer (de 69 à 53). Selon les industriels interrogés par EY, ce mouvement — qui peut surprendre, compte tenu des résultats du secteur en 2020 — s’explique en partie par la pression sur les prix, qui a imposé à certains industriels une réduction de leurs investissements.

La santé, la logistique, les services financiers et l’énergie, le traitement de l’eau et des déchets sont préservés ou portés par la crise

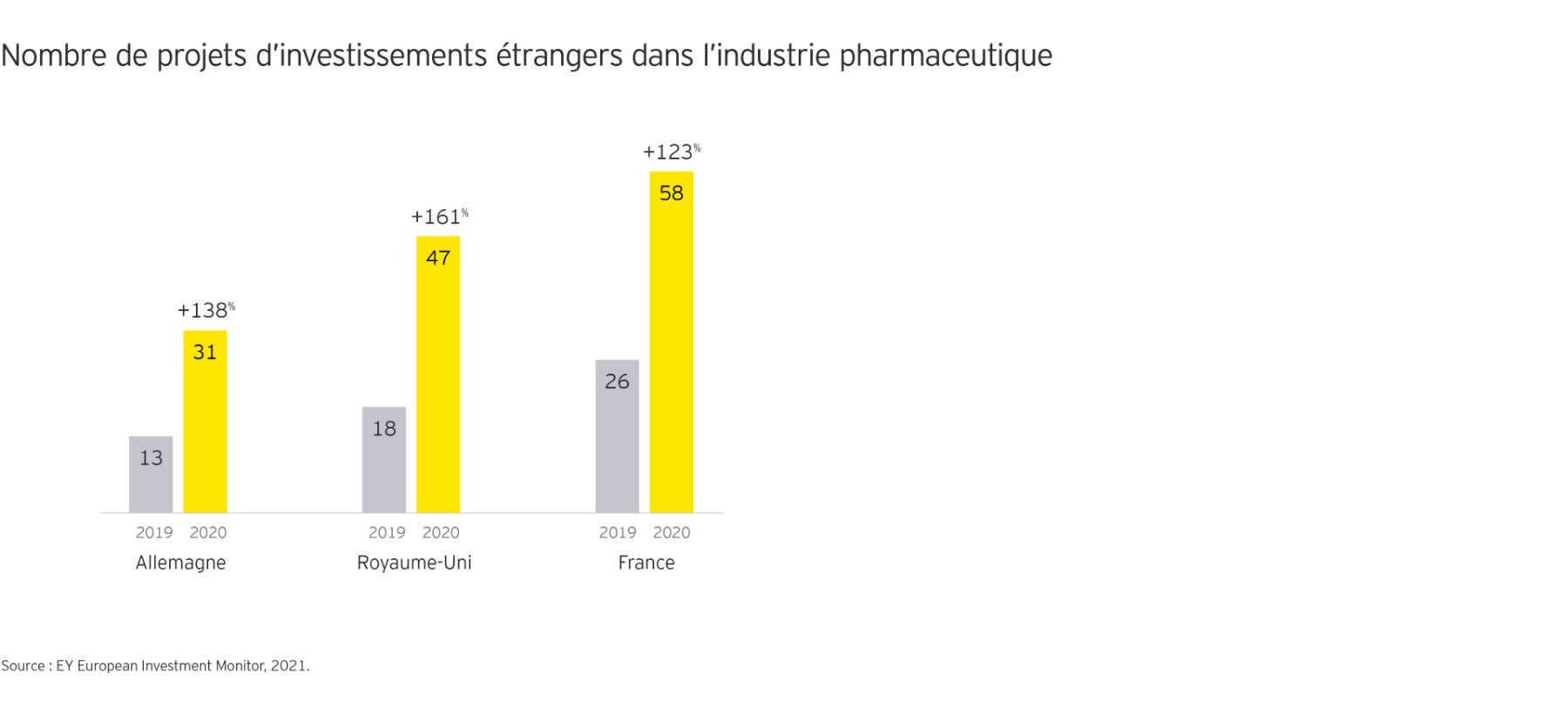

À l’inverse, l’investissement international s’est accéléré dans d’autres secteurs. L’industrie de la santé a enregistré 58 projets d’implantation contre seulement 26 en 2019. Si cette tendance s’observe dans tous les pays européens, la France se classe au 1er rang dans ce secteur. La France est aussi 1re pour les investissements dans les équipements médicaux et chirurgicaux, accueillant à elle seule 40 % des projets européens en 2020. Cette tendance est la conséquence de la bonne santé du secteur pharmaceutique avant la crise sanitaire, et aussi de la prise de conscience de la nécessité de produire certaines molécules ou produits en France. Les appels d’offres du gouvernement visant à relocaliser les activités critiques ont notamment participé à cette augmentation du nombre de projets.

Enfin, conséquence indirecte des périodes de confinement, l’ameublement a enregistré la plus forte progression du nombre de projets en France, comme en Allemagne et au Royaume-Uni. La distribution a également profité de l’accélération forte du e-commerce : 89 projets de plateformes logistiques ont été annoncés en 2020 alors que la plupart des points de vente physiques ont été longtemps fermés.

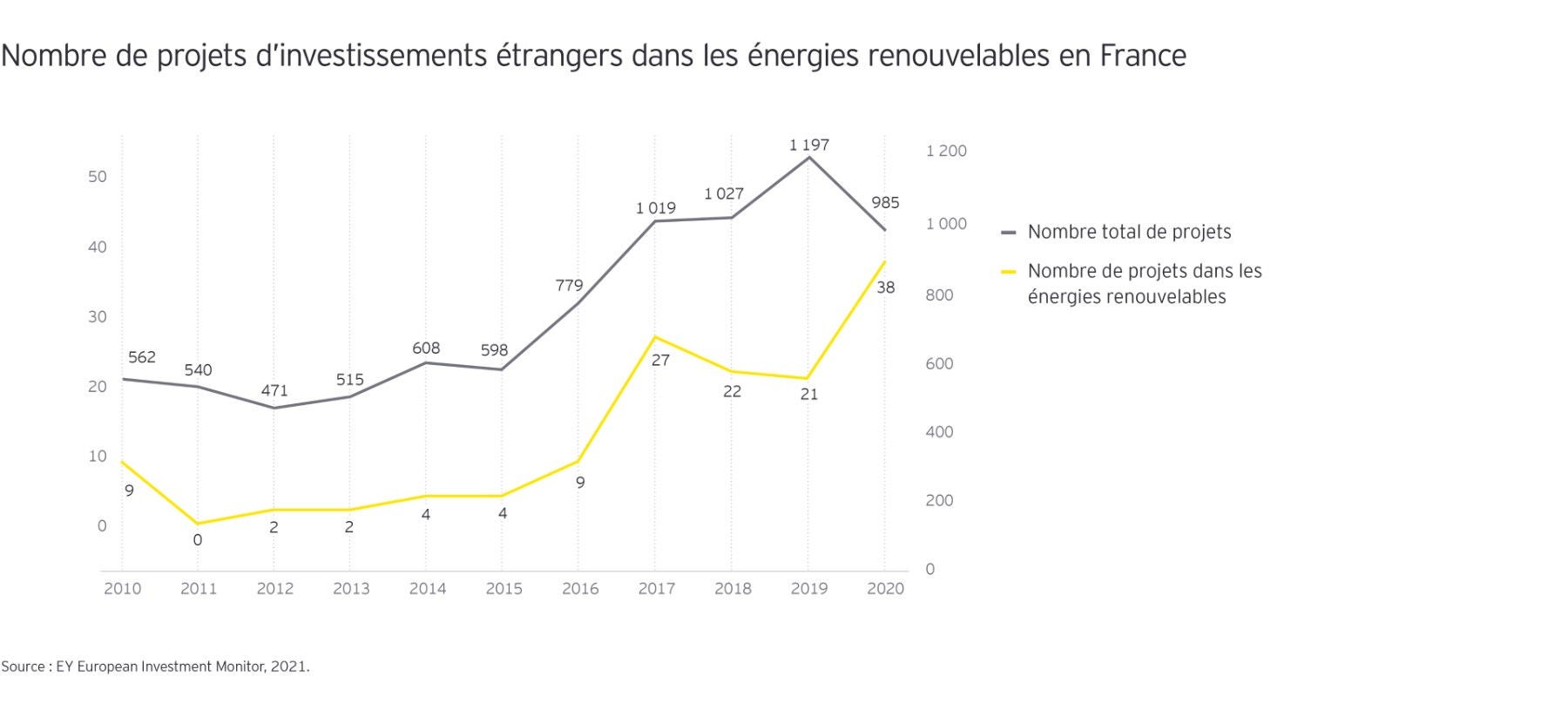

Les investissements étrangers dans l’énergie, le traitement de l’eau et des déchets répondent à des besoins à court terme mais aussi aux transformations plus profondes de notre modèle énergétique. Ils se sont ainsi très nettement accélérés dans les énergies renouvelables (+ 81 %).

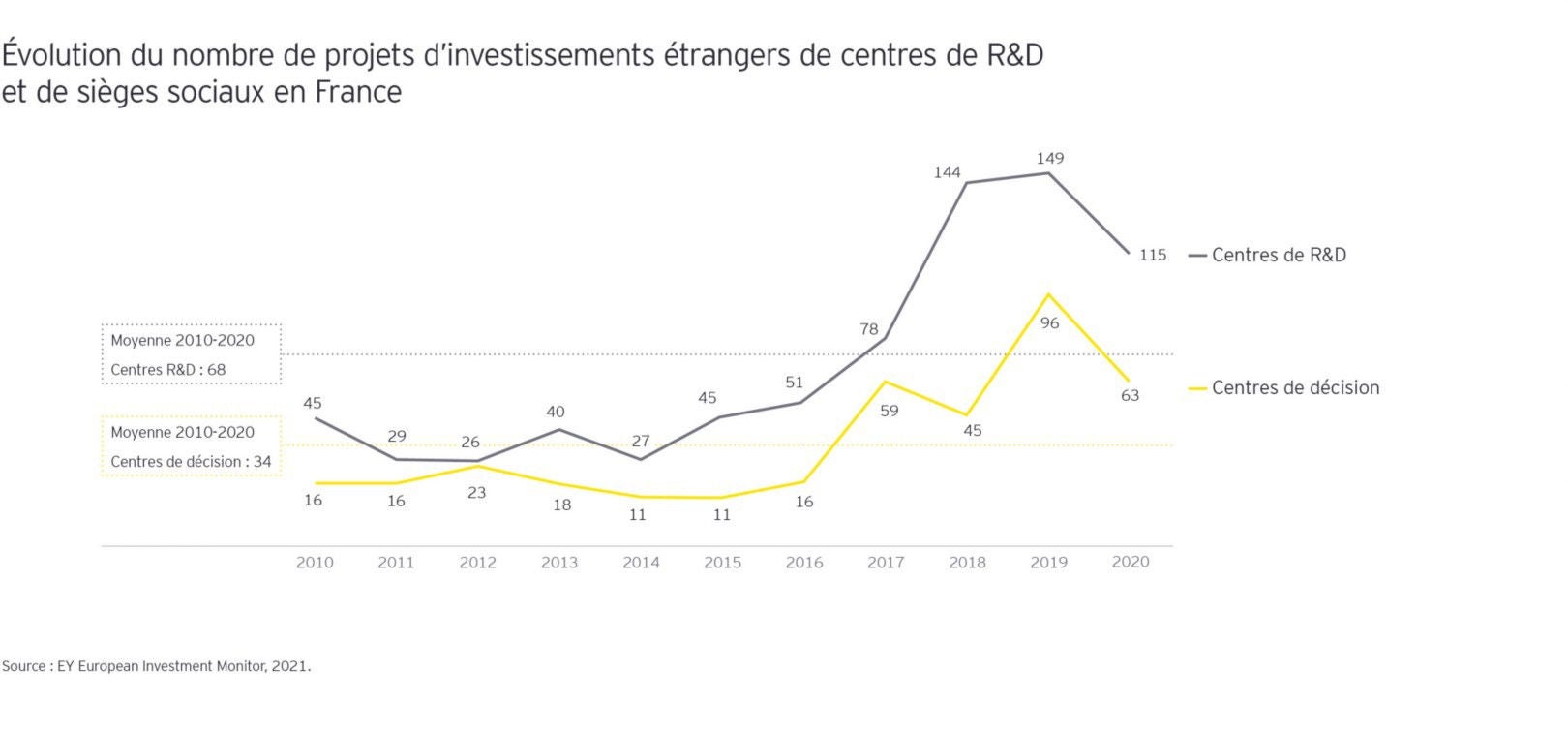

Après les records observés entre 2017 et 2019, la crise casse la dynamique des implantations de sièges et des activités de R&D

Les implantations logistiques et industrielles ont mieux résisté à la crise (respectivement + 2 % et – 17 %) que les projets de centres de R&D (- 23 %) et de sièges sociaux (- 34 %). Cette évolution s’inscrit après une année 2019 exceptionnelle pour les centres de décision et la destination France demeure à un niveau supérieur à celui des années 2017 et 2018.

L’observation paraît plus nuancée du côté de la R&D. Certes la France (avec 115 projets en 2020) conserve de justesse sa première place européenne face au Royaume-Uni (114), mais plusieurs observateurs — dont les Conseillers du Commerce extérieur — notent une dégradation de la perception de la qualité de notre R&D. Une dégradation qu’ils attribuent en partie aux débats sur la capacité du pays à répondre à la crise sanitaire, les laboratoires publics et privés n’ayant pas réussi à trouver de vaccin contre la Covid-19.

Toutefois, si des doutes semblent émerger sur les capacités de R&D de la France, il semble trop tôt pour associer la baisse du nombre de projets de R&D à un déclin du pays en la matière : malgré la crise, ses performances restent excellentes, l’exercice 2020 faisant partie des trois plus prolifiques dans le secteur de la R&D au cours de la période 2010-2020. En attendant de savoir si ce repli en 2020 serait uniquement conjoncturel, dû aux impacts de la crise, les plus fortes baisses s’observent notamment dans le secteur des logiciels et de l’IT (- 35 %) et des fabricants et constructeurs de transports (- 50 %). Rappelons que ces secteurs étaient ceux qui avaient capté le plus de projets d’IDE dans la R&D en 2019.

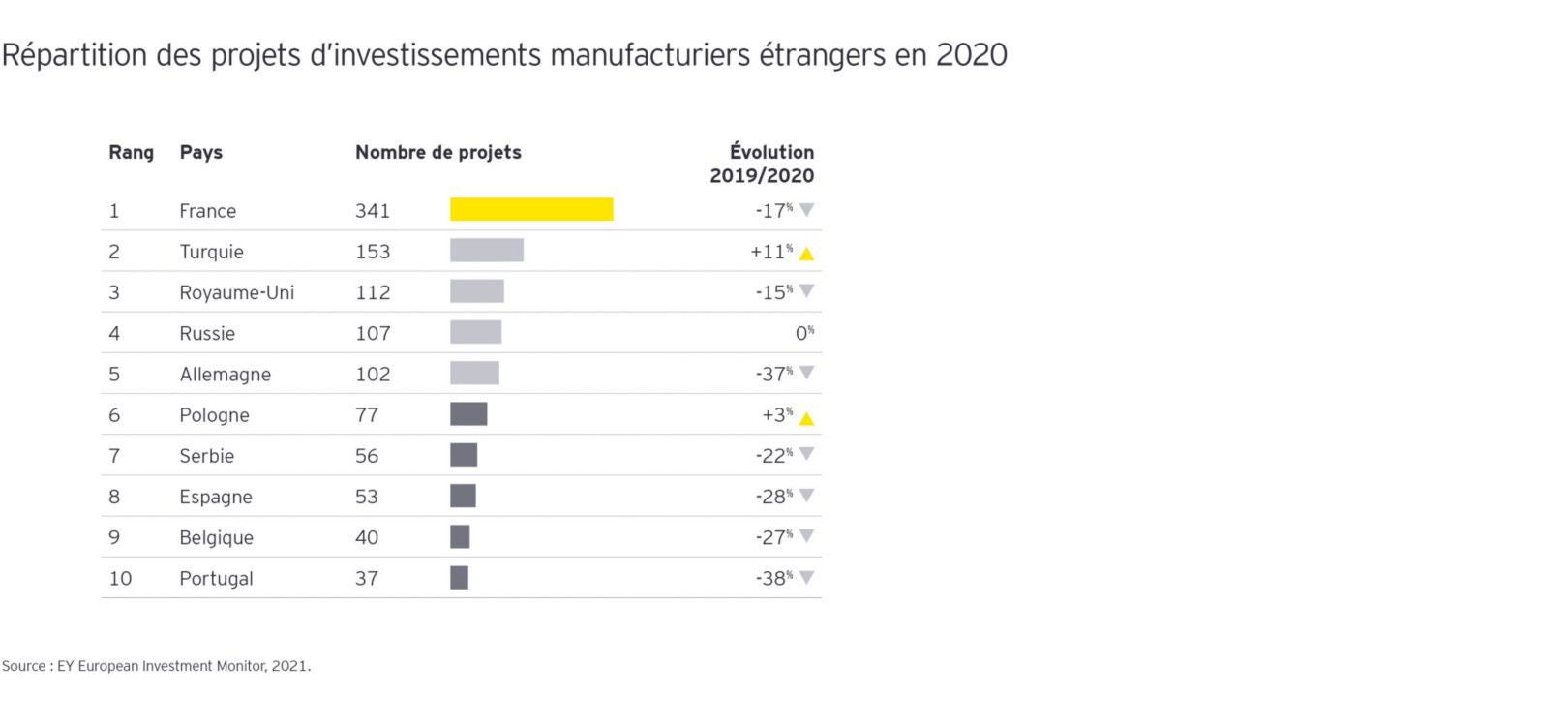

Malgré la réduction des implantations industrielles en Europe et en France, l’Hexagone conserve son 1er rang

Première conséquence de la crise, le nombre d’investissements dans les sites industriels diminue de 22 % en Europe. Face à cela, les performances de la Turquie et de la Pologne font figure d’exception. La France, quant à elle, voit ce nombre diminuer de 17 %.

Parmi les secteurs historiquement porteurs de nombreux projets industriels, la désaffection la plus forte a eu lieu dans l’équipement industriel (de 63 à 31 projets), l’agro-alimentaire (de 50 en 2019 à 34 en 2020) et l’électronique (de 35 à 25). À l’inverse, en plus des implantations ou des extensions dans la fabrication de produits pharmaceutiques ou d’équipement médical (+ 210 % et + 92 % en un an), on note des progressions intéressantes dans l’habillement (de 9 à 16 projets) ou l’énergie (de 14 à 23).

En dépit de cette conjoncture morose, la France conserve la tête du classement européen des investissements manufacturiers étrangers, avec 341 projets d’implantation et d’extension de sites de production, devant la Turquie (153), le Royaume-Uni (112) et la Russie (107). Même si 280 de ces projets sont des extensions de sites existants, la France revient à son niveau d’avant-crise avec 61 nouveaux sites en 2020 (contre 68 en 2018).

Belle satisfaction, les régions françaises continuent d’occuper 3 des 5 premières places en Europe, grâce à la résilience des régions Grand Est, Hauts-de-France et Auvergne-Rhône-Alpes.

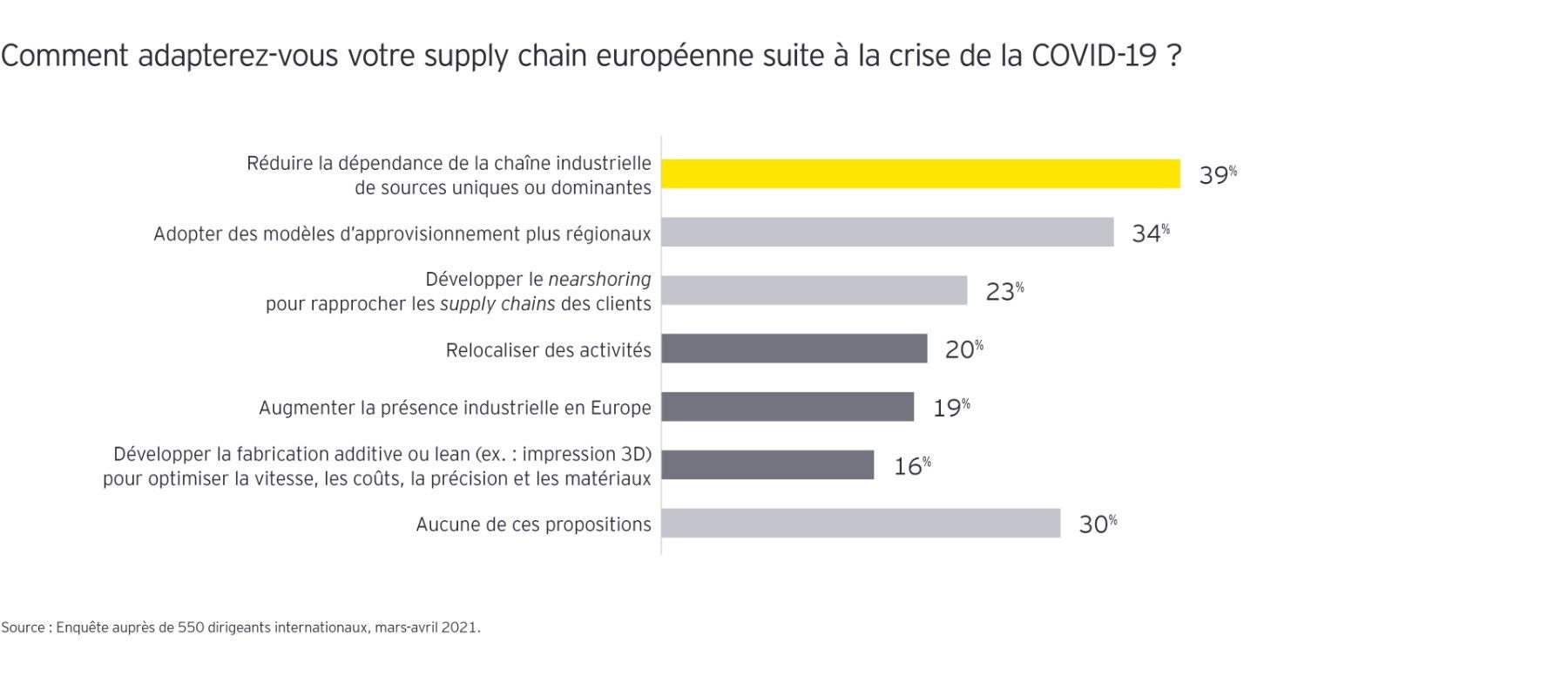

Dans l’immédiat, les dirigeants sont partagés sur les possibilités de relocalisation

En 2020, alors que le monde était sidéré par les confinements quasi-simultanés autour du globe, 83 % des investisseurs internationaux confiaient vouloir rapprocher certains sites de production et des supply chains à proximité de l’Union européenne. Avec ce rapprochement en Europe ou dans sa périphérie (nearshoring), les dirigeants d’entreprise souhaitaient réduire la trop forte dépendance des chaînes industrielles vis-à-vis de certains pays.

Un an plus tard, il est encore trop tôt pour tirer des conclusions définitives. Si le souhait de réduire les risques de dépendance et de rupture d’approvisionnement demeure toujours une priorité au niveau européen, il semble plutôt se traduire par une régionalisation des supply chains ou par la création de micro-projets logistiques pour disposer de stocks tampons que par des relocalisations.

Pour l’heure, il n’existe donc pas de mouvements massifs de relocalisation : malgré une augmentation des projets de ce type liée au plan de relance français, le nombre global reste marginal en 2020, avec 16 projets (et 307 emplois créés) – soit moins que la moyenne annuelle sur la période 2014-2018, durant laquelle la DGE a recensé 98 projets[1].

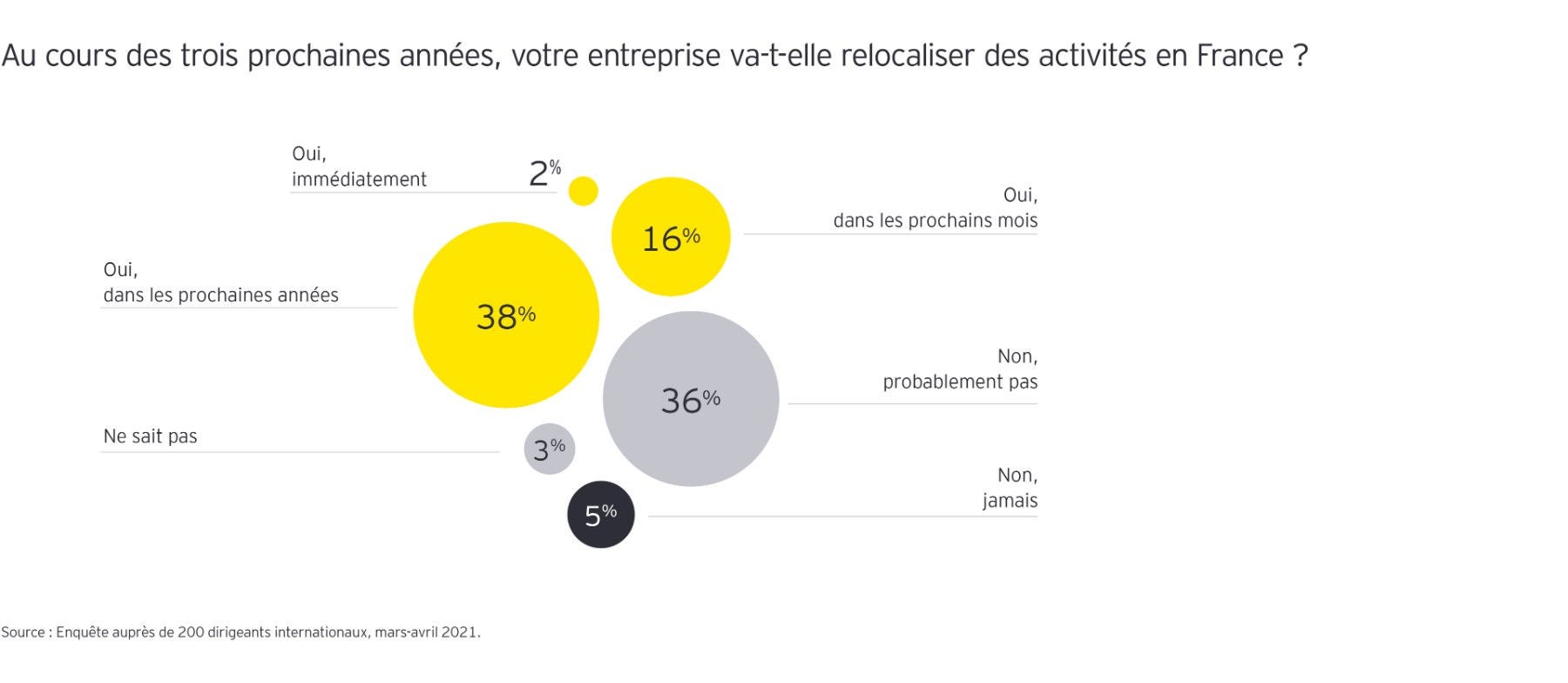

La question se pose plus opérationnellement à long terme, puisque 54 % des dirigeants envisagent une relocalisation en France dans les prochains mois ou années. Car il ne s’agit plus désormais d’une incantation, mais bien d’une tendance de fond. Trois vecteurs vont contribuer à l’émergence de ces mouvements de régionalisation et de relocalisation : la volonté de réduire les risques de dépendance et de protéger l’autonomie des industries stratégiques tout d’abord.

L’augmentation des tensions géopolitiques dans le monde, plus particulièrement avec la Chine où se situent de nombreuses chaînes d’approvisionnement, ainsi que les leçons à tirer de la crise sanitaire peuvent aussi favoriser la relocalisation (stratégie de « China plus one ») ou le nearshoring par la diversification des sources d’approvisionnement, leur rapprochement et les possibilités de stockage[1]. Des incitations ou des obligations gouvernementales pour les secteurs considérés comme stratégiques y contribueront aussi, ainsi que la réduction progressive des écarts des coûts salariaux entre les différentes régions économiques.

Notons aussi que la relocalisation peut être créatrice de valeur en tant que telle : ces relocalisations de montée en gamme concernent notamment les jeunes entreprises qui ont pu profiter des coûts de production plus faibles de certains pays pour établir leur position sur un marché, avant de relocaliser leur production en France. Cette opportunité est de plus en plus considérée : 85 % des Français se disent favorables à une production en France, même si les prix de ces produits sont plus élevés[2].

Pour maintenir sa dynamique d’avant-crise et conserver leur confiance, la France doit faire face aux exigences et aux attentes des dirigeants

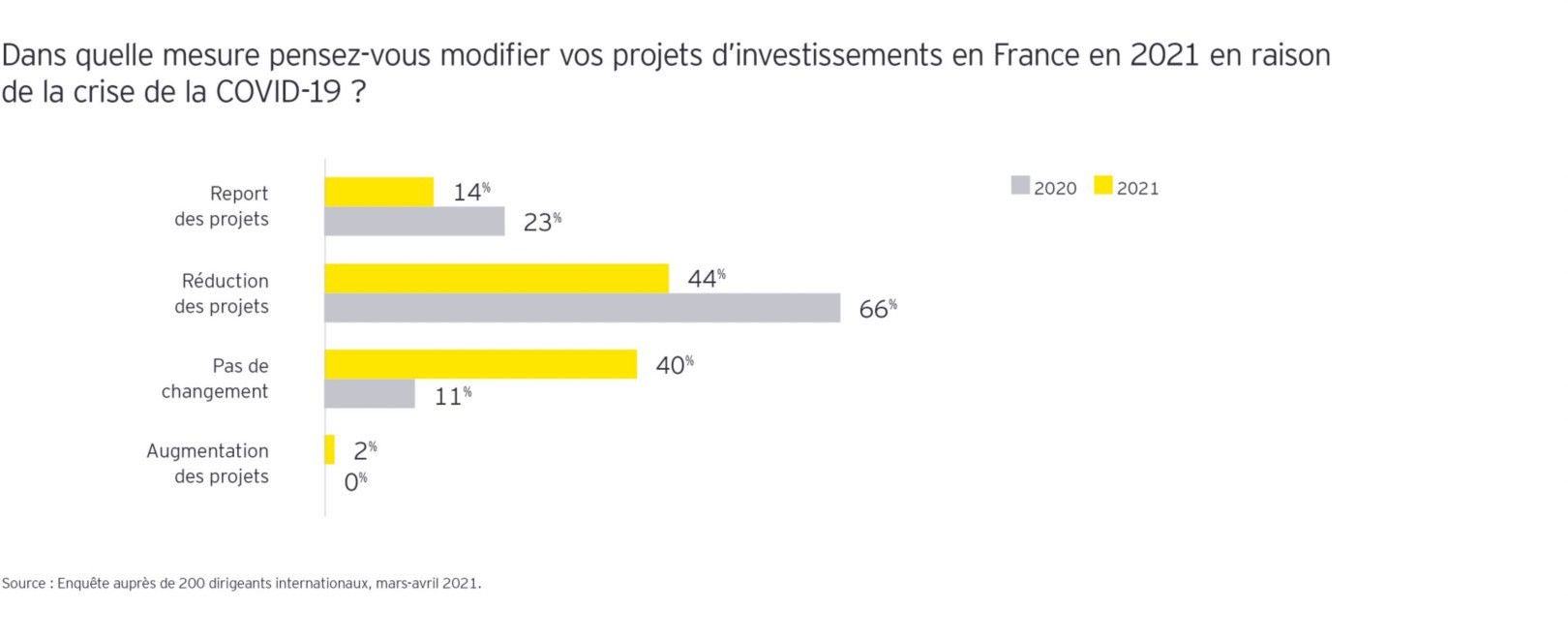

Dans l’immédiat, la situation conduit les investisseurs à être prudents. Plus d’un an après le début de la pandémie de Covid-19 en France, les dirigeants internationaux interrogés confient avoir privilégié une logique de report et de redimensionnement des projets d’investissements plutôt que d’annulation. Le manque de visibilité sur l’évolution de la situation sanitaire a entretenu cet attentisme tout au long de l’année 2020 : 42 % des dirigeants confirment ainsi avoir reporté des projets à l’année 2021.

Aujourd’hui, la crise et ses conséquences perdurent. 44 % des dirigeants internationaux comptent ajuster à la baisse leurs projets d’investissements en France, tandis que 14 % envisagent de les reporter à horizon 2022 ou plus tard.

Cependant, les investisseurs paraissent garder confiance dans la capacité du pays à attirer les investissements étrangers dans l’avenir

Près de 40 % d’entre eux s’attendent même à une progression significative de la France sur ce terrain, contre seulement 15 % pour l’ensemble de l’Europe.

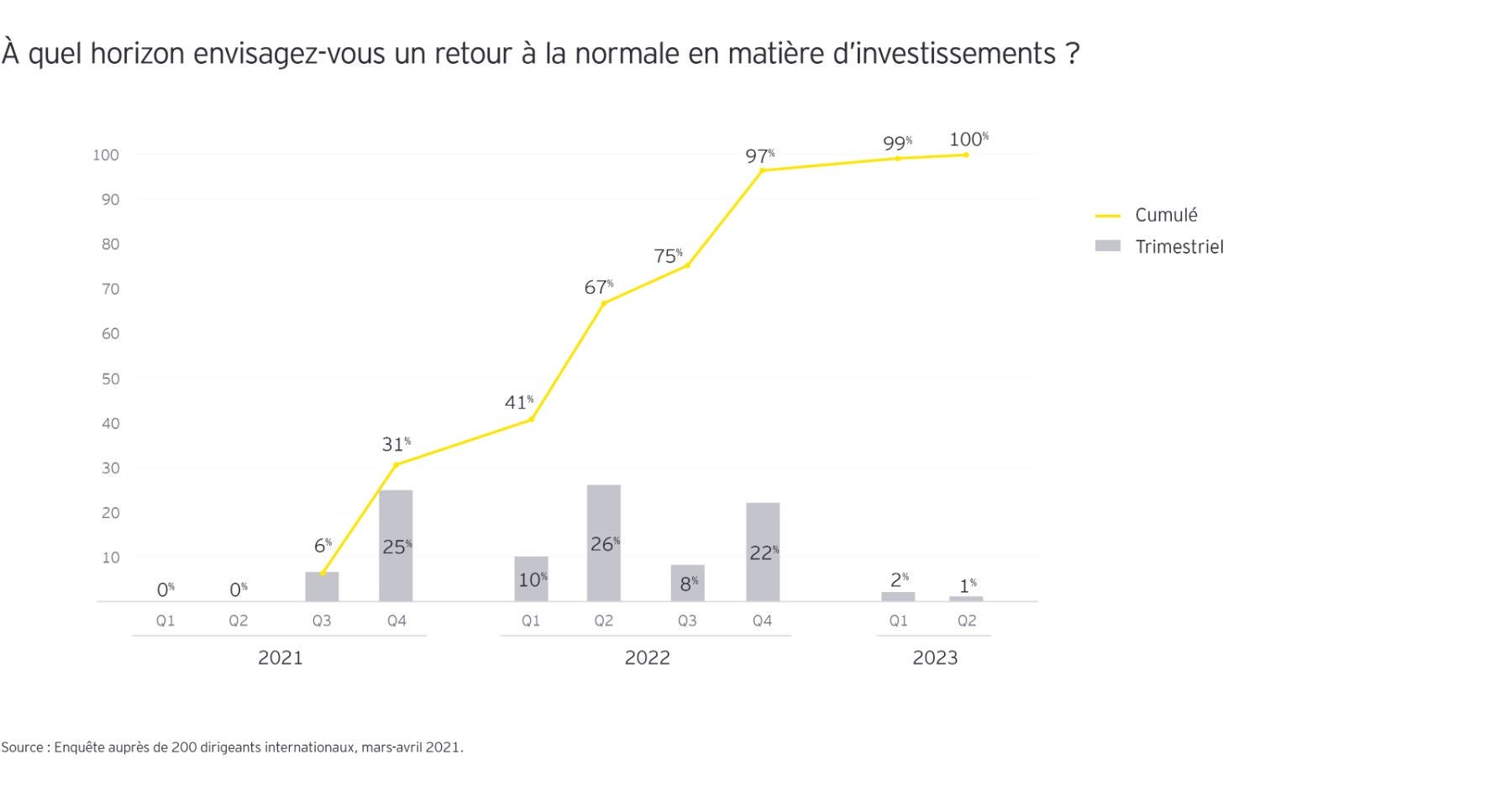

50 % des investisseurs s’attendent à un retour à la normale d’ici le premier semestre 2022

Malgré le rebond économique attendu en 2021 (croissance moyenne attendue de 4,2 % en zone euro et redémarrage du commerce mondial pour les pays dits avancés de 7,5 %), environ 70 % des dirigeants internationaux interrogés anticipent un effet de longue traîne de la pandémie et n’envisagent pas de retour à la normale avant l’année 2022, voire même le deuxième semestre 2022 pour un tiers d’entre eux.

Ce qu'il faut retenir

Les secteurs financier, énergétique, sanitaire et logistique ont été préservés durant la crise.

Comme pour les segments manufacturiers et les industries de services, la crise met un terme à la dynamique des implantations de sièges et des activités de R&D.

La France doit prendre en compte les exigences des dirigeants étrangers, qui songent à d’éventuelles relocalisations pour maintenir la tendance d’avant crise.