EY安永是指 Ernst & Young Global Limited 的全球組織,也可指其中一個或多個成員機構,各成員機構都是獨立的法人個體。Ernst & Young Global Limited 是英國一家擔保有限公司,並不向客戶提供服務。

全球氣候變遷的挑戰日益嚴峻,如何減少溫室氣體排放已成為國際社會高度關注的焦點。財務碳排放等也被視為檢視金融機構淨零轉型的關鍵指標。

概要

- 以投融資業務為例,概述PCAF指引及投融資財務碳排放實務手冊有關投融資部位之溫室氣體排放(以下簡稱財務碳排放)計算方法論。

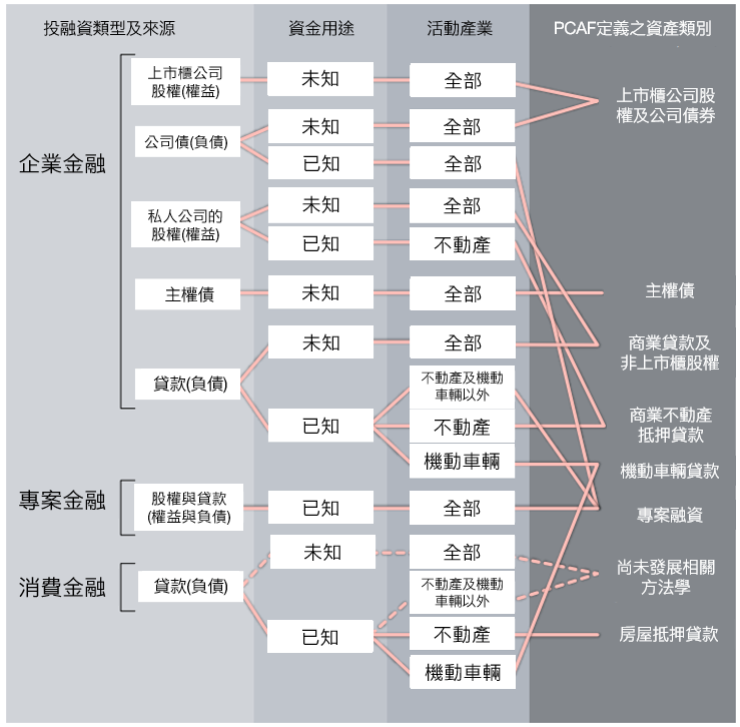

- PCAF指引將財務碳排放計算之資產類型區分為7項,「跟隨著資金的走向」是在執行財務碳排放計算時的關鍵原則。

- 以資產類別「上市櫃股權投資」試說明金融機構計算財務碳排放之概念。

而除了企業組織營運過程中所造成的溫室氣體排放(範疇一與範疇二),為避免潛在的碳洩露,企業價值鏈上游與下游的溫室氣體排放(範疇三)也逐漸受到更多關注。對金融業而言,金融機構之營運雖不屬於高碳密集度產業,然而,透過投融資、保險或承銷業務影響力而間接促成之碳排放(範疇三類別十五),被視為檢視金融機構淨零轉型的關鍵指標。

國際財務報導準則基金會(IFRS Foundation)轄下之國際永續準則理事會(ISSB)於2023年6月正式發布國際財務報導準則第S2號「氣候相關揭露」(以下稱IFRS S2);我國金管會亦於2023年8月,正式發布接軌IFRS永續揭露準則藍圖,以直接採用(Adoption)方式接軌IFRS永續揭露準則,要求企業加強揭露氣候轉型計畫、情境分析及溫室氣體排放。其中IFRS S2明確要求金融機構揭露投融資組合財務碳排放。而由銀行、投資人以及基金經理人合作建立碳核算金融聯盟(Partnership for Carbon Accounting Financials, PCAF)(以下稱PCAF)所發布之指引即以其為基礎制定之衡量方法。金融機構可藉由依循PCAF指引計算投融資組合的財務碳排放,以符合IFRS S2揭露財務碳排放額外資訊的要求。

財務碳排放計算實務

目前由PCAF發布之《金融業全球溫室氣體盤查和報告準則》(以下稱PCAF指引)1,可分為三個部分:

- A部分主要探討因投融資所促成之財務碳排放(Financed Emissions)

- B部分主要探討承銷業務所促成之碳排放(Facilitated Emissions)

- C 部分主要探討保險業務促成之碳排放(Insurance-Associated Emissions)

其中,發展最早的A部分目前更被我國銀行公會進一步編寫出《本國銀行投融資組合財務碳排放(範疇三)實務手冊》(以下簡稱投融資財務碳排放實務手冊)。而 PCAF 指引將有利於金融機構識別和管理相關風險、引導支持減碳目標、採取行動以減緩金融業務對氣候的影響,並最終揭露其進展過程。

本文以投融資業務為例,就「涵蓋資產類別及定義」、「PCAF指引附加規範」及「計算方法原理」三層面概述PCAF指引及投融資財務碳排放實務手冊有關投融資部位之溫室氣體排放(以下簡稱財務碳排放)計算方法論。

PCAF 指引附加規範

PCAF 指引建立在「溫室氣體盤查議定書:企業會計與報導準則(2004 年版)」、「企業價值鏈(範疇三)會計及報導標準」,與「範疇三溫室氣體排放量的技術指引」等企業報告標準的基礎上,為確保組織揭露正確、可驗證、公允衡量之溫室氣體盤查資訊。於財務碳排放計算時,應符合以下標準:

- 辨識:應計算企業價值鏈(範疇三)標準所定義範疇三類別15投融資之所有財務碳排放。

- 量測:應依照各資產類別金額及採用PCAF指引方法學衡量與揭露財務碳排放,且至少應衡量絕對排放量。

- 歸因:財務碳排放之歸因因子應為投融資暴險金額相對於貸款者或被投資者之價值比例。

- 數據品質:應採用盤查當時可取得之最高品質數據以計算各資產之財務碳排放,並於往後年度逐步提升數據品質。

- 揭露:公開揭露財務碳排放可提供清楚且具可比性之資訊予外部利害關係人,藉以瞭解投融資活動對於巴黎協定目標之貢獻。

涵蓋資產類別及定義

為利於溫室氣體計算,PCAF2指引將財務碳排放計算之資產類型區分為7項,各資產類別及定義表列如下表:

資產類別 | 定義 |

上市櫃/股權及公司債投資 | 以自有資金交易取得,直接或間接持有並列於資產負債表之上市櫃企業股權部位或公開流通的主順位及次順位債券。 |

商業貸款及未上市櫃股權投資 |

|

專案投融資 | 列於資產負債表內為特定目的之專案提供的財務支持。例如,天然氣火力發電廠、風力發電專案、太陽能發電專案或能源效率專案的建設與營運。 |

商業不動產投融資 | 列於資產負債表內用於商業不動產購買與再融資貸款,以及無營運控制權之商業不動產投資。且不動產所有權者(貸款者或投資者)應將前述所提之不動產用於商業目的創造收益,如作為零售、飯店、辦公空間、工業或集合住宅出租、停車場等。 |

房屋貸款 | 列於資產負債表內用於購買住宅之不動產貸款。 |

機動車貸款 | 列於資產負債表內企業或個人購買機動車之貸款。 |

主權債務 | 列於資產負債表內之主權債務,包含主權債券(Sovereign bonds)及主權貸款(Sovereign loans)。 |

計算方法原理

「跟隨著資金的走向」是在執行財務碳排放計算時的關鍵原則,以瞭解自身提供的資金對氣候變遷的影響。金融機構應以資金使用目的「特定」與「非特定」,區分對投融資對象在資金於經濟活動上的運用是否有所瞭解,並適用不同的盤查方法學。

- 特定資金目的:為金融機構瞭解其投資及貸款資金用於特定經濟活動,例如,房屋貸款、機動車貸款及投資風力發電專案等。

- 非特定資金目的:為金融機構未能夠掌握其投資及貸款資金實際應用於何種經濟活動,例如,一般消費性貸款及一般股權投資等。

財務碳排放計算方法學使用判斷流程

金融機構透過上述流程選定各資產類型適用之財務碳排放計算方法學,本文以資產類別「上市櫃股權投資」試說明金融機構計算財務碳排放之概念:

金融機構承擔之投資對象之年溫室氣體排放量 = 投資對象之歸因因子 × 投資對象之溫室氣體排放量

- 歸因因子:金融機構占投資對象年度碳排放的一部分,由金融機構帳列之個別投資對象投資持有部位(分子)與投資對象的企業價值(分母)之間的比率決定,此比率即為歸因因子。

歸因因子 = 現存持有部位 ÷ 投資對象之企業價值

- 投資對象之溫室氣體排放量:金融機構可依據投資對象特定財務和排放資料的可用性以不同方式計算,根據所使用的排放數據來源不同,PCAF 指引區分不同的選項來計算財務碳排放:

- 公司報告的碳排放:直接由投資對象(例如,永續報告書)或經第三方資料提供者(例如,CDP)搜集經第三方機構驗證或未經驗證的溫室氣體排放量。

- 基於實體活動的排放:經由投資對象搜集實際活動數據(例如,以公噸為單位計算生產之鋼鐵)估算的實際活動之溫室氣體排放量。

- 基於經濟活動的排放:經由投資對象搜集經濟活動數據(例如,營收),以經濟活動表示之地區/ 產業排放強度(如:公噸CO2e/新臺幣百萬元營收)估算的經濟活動之溫室氣體排放量。

然而,金融機構於計算過程中可能面臨諸多實務困難,其中資料品質是計算財務碳排放所面臨之限制及困難的關鍵,因為特定公司或投資標的之相關數據通常不容易取得。主要產生的原因包含:

- 許多公司尚未報導其溫室氣體排放量或未與其合併報表邊界一致;

- 公司的財務數據若為非公發公司通常為非公開資訊;

- 無一致或合適資料庫評估工具

近年各國政府開始要求公司必須強制揭露其碳排放量資訊,因此對報告指標的審查將顯著增加。我國金管會亦透過「綠色金融行動方案3.0」的措施整合及優化氣候變遷相關資訊,藉由透過建置ESG資訊平臺、氣候變遷相關資料庫及永續金融網站彙整相關資訊和規範,提供金融機構運用。隨著揭露的實體產業公司數量增加,金融機構取得資料品質將會隨之提升。金融機構應及早建立對投融資對象之財務、溫室氣體資訊及相關估算參數資訊蒐集流程、計算相關資訊管理機制;此一財務碳排放計算工作流程與管理機制之設置,則可考量以下三個面向:

- 數據蒐集

明確定義各資產類別財務碳排放計算方法學所需蒐集之對應數據,並將數據蒐集程序文件化。例如,於數據蒐集過程中,應由相對應部處採用一致的數據來源、數據取用優先順序及碳排放係數。

- 數據品質管理

計算時應使用各資產類別可取得最高品質的數據,在數據品質較低的情況下,應制定方法逐步改善數據品質。上述流程皆應提供資訊類型及來源之文件化說明。

- 財務碳排放計算

應建立鑑別與審查盤查財務碳排放邊界、資產類別、計算方法論及計算結果應用和揭露之機制,並配置充分人力資源並為其施以合宜之教育訓練。

結語:計算財務碳排放攸關低碳轉型業務之能力建構

總體而言,金融機構作為資本流動的核心節點,在全球淨零轉型過程中肩負重任。計算並對外揭露財務碳排放可以幫助金融機構及利害關係人瞭解投融資活動對整體氣候的影響,並追蹤其與巴黎協定目標的一致性。

同時,財務碳排放亦為辨別和管理氣候相關轉型風險與機會提供有用的資訊,有助於金融機構發展氣候風險管理策略及有利於低碳經濟轉型的商業機會,例如:金融機構對其投資組合進行壓力測試,以評估未來可能實施的氣候相關政策(例如,碳定價的實施)之影響。

(本文由安永聯合會計師事務所執業會計師曾于哲、經理郭天傑、資深顧問彭子淇聯合撰寫,全文請見《會計研究月刊》113年7月號)

下載本期《安永通訊》閱讀更多內容

安永最新觀點

本文將探討儲能系統在電網中所發揮的作用,全球及臺灣儲能系統市場趨勢,以及企業在評估儲能系統投資專案時,應當考量的四個關鍵要素。

如果沒有預立遺囑,妥善安排遺產,遺產恐怕不會是禮物,反而變成家庭失和的未爆彈。到底預立遺囑又有那些好處?又該如何預先立好遺囑?