EY는 언스트앤영글로벌유한회사(Ernst & Young Global Limited) 조직, 또는 하나 이상의 멤버 법인을 지칭할 수 있으며, 각 멤버 법인은 서로 독립적인 법인입니다. 언스트앤영글로벌유한회사는영국의 보증책임 유한회사로 고객사에게 서비스를 제공하지 않습니다.

기업은 새로운 조세 환경에 대응하고 지속 가능한 성장을 위해 세무 환경 및 입법 내용을 실제 업무에 적용할 수 있는 컨설팅 및 세부담 감소를 위한 전략을 마련해야 합니다.

2023년은 전 세계적인 경제환경과 국내외 조세환경이 격변하고 있습니다. 특히 대한민국 정부는 세제개편안 후속 조치로 2023년 2월 28일 관련 시행령이 개정되었으며, 이에 따라 올해 법인세율 인하, 국가 전략기술 인정 법인 확대, 기업의 상속 공제 요건 완화, 다주택자 양도세 중과 배제 연장, 경제 활력 제고와 민생안정에 초점을 맞춘 일련의 제도 변화가 예정돼 있습니다.

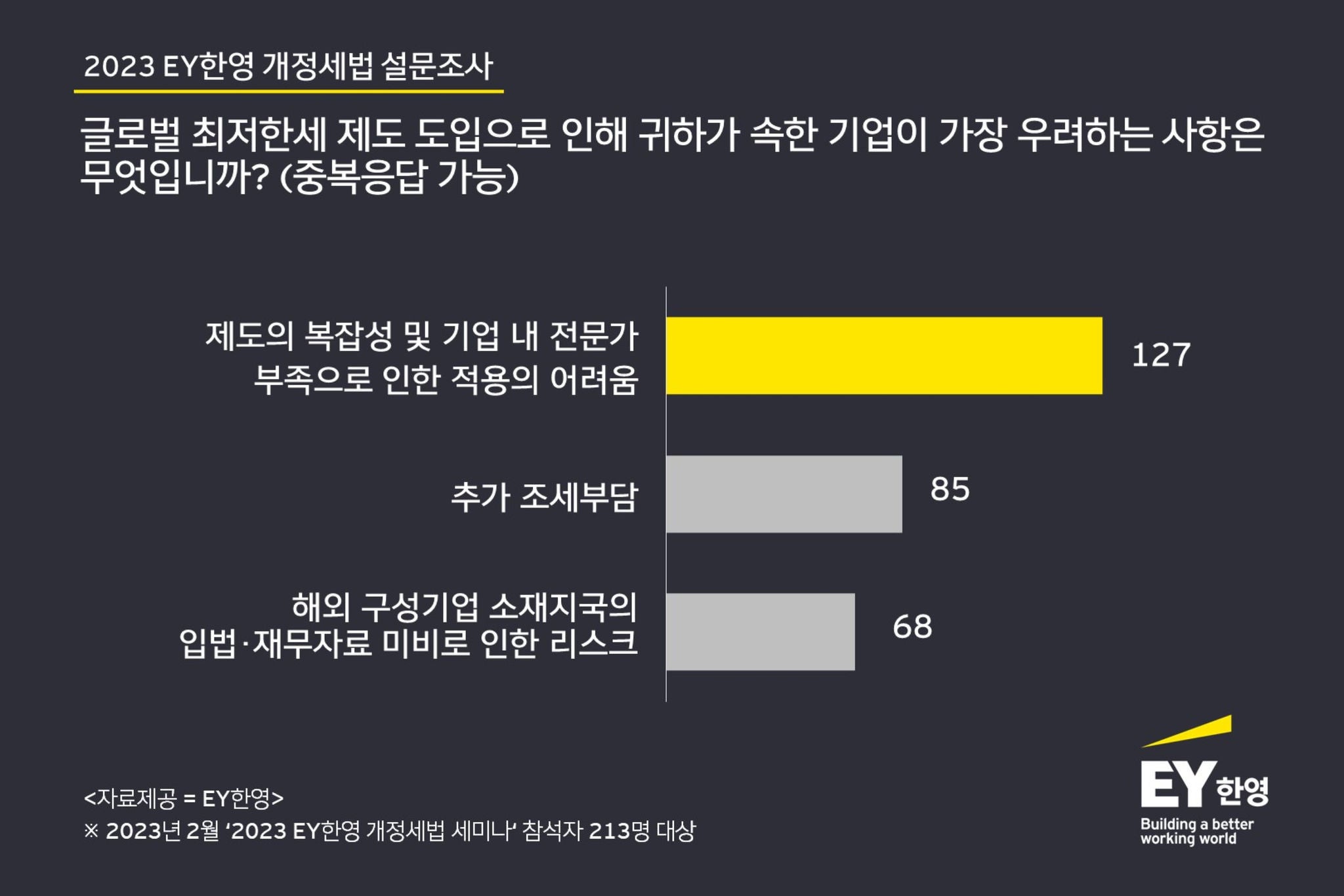

또한, 우리나라는 2024년 글로벌 최저한세 시행을 앞두고 있는 만큼 국내 기업들은 주요국들의 제도 현황을 살펴보고 글로벌 최저한세 도입으로 인한 득실을 따져봐야 합니다. 그러나 글로벌 최저한세 시행이 임박했음에도 불구하고 국내 기업들은 여전히 제도의 복잡성과 기업 내에 관련 전문가의 부족으로 어려움을 표하고 있습니다.

그리고 지난해 미국이 시행한 인플레이션 감축법(IRA)도 조세 환경에서 주요 변수로 작용하고 있습니다. IRA는 수출 주도형 국내 기업에 많은 영향을 미칠 것으로 예상되는 만큼 해외 사업 부문 비중이 큰 대기업일수록 관련 영향을 구체적으로 검토하고 대응전략을 구축해야 합니다.

이렇게 복잡한 조세 변화에 따른 문제를 해결하기 위해서는 기업 자체의 대응전략과 인프라 구축을 넘어서 제도를 분석하고 입법 내용을 기업 실무에 적용할 수 있는 전문 컨설팅이 필요합니다.

EY한영은 국내 세제 개편과 관련해 풍부한 경험과 산업별 전문 지식을 갖춘 전문가들이 기업에 필요한 정보와 인사이트를 제공하고 있습니다.

뿐만 아니라 EY한영은 글로벌 최저한세를 주도하는 OECD/G20 포괄적 이행체계(Inclusive Framework IF) 발족 이후부터 전세계 EY 회원사들 및 OECD 세제실과 상시 회의체를 운용하면서 대응 방안을 준비해 왔습니다. 그리고 국가별 보고서(CbCR: Country-by-Country Reporting) 상의 기존 정보만으로도 글로벌 최저한세로 인한 조세 부담 효과를 사전 분석할 수 있는 툴(GloBE Modeling Tool)을 개발해 기업의 조세부담을 예측하는 한편, 대응 방안 솔루션과 세무신고, 데이터 관리 시스템 구축 지원 및 관련된 적시 재무정보 산출 지원 용역을 제공하고 있습니다.

EY한영은 이처럼 급변하는 국내외 조세 환경 변화를 다양한 시각으로 분석하고 있으며, 이를 통해 기업이 지속 가능한 성장을 위한 최적의 세무 전략을 갖출 수 있도록 지원하고 있습니다.