EY安永是指 Ernst & Young Global Limited 的全球組織,也可指其中一個或多個成員機構,各成員機構都是獨立的法人個體。Ernst & Young Global Limited 是英國一家擔保有限公司,並不向客戶提供服務。

保險除保有原先的風險轉移性質外,更具備了生活保障、投資理財、資產傳承與保全、預留稅源等特徵。本篇將簡介年金、健康、傷害保險及分析其相關稅負議題。

概要

- 年金保險簡介

- 年金保險 - 稅負議題探討

- 健康保險與傷害保險簡介

- 健康保險與傷害保險:遺產稅議題

- 安永家族辦公室小補充

人的一生中會面臨許多不確定性,如比預期活得更久、生病或意外、身故。面對難以避免或一旦發生就無法自行承擔後果的風險,透過支付一點費用即可將不確定性的風險移轉的方式,以眾人之力共同承擔損失,此即保險最初之目的。

隨著國人對於保險的認同逐漸增加及日漸成熟與健全的法規制度下,保險種類也變得豐富多樣,且具有支付方便、管理方便及應用彈性靈活等優勢,已然成為國人喜愛的金融商品類型之一。保險除保有原先的風險轉移性質以外,更具備了生活保障、投資理財、資產傳承與保全、預留稅源等特徵。針對不同的需求及資產配置的安排與規劃,是現代不可或缺的規劃與傳承工具之一。本系列將針對保險類型進行概略性介紹,並分享稅務觀點。

本篇前瞻觀點將簡介年金、健康及傷害保險並分析其相關稅負議題。

年金保險簡介

- 年金保險,係指保險人依保險契約的約定,在被保險人終身生存期間或一定期間內,定期給付一定金額的生存保險契約。

- 目的:為避免被保險人在退休後因為長壽問題陷入生存困境,將預留生活費不足的風險轉嫁給保險公司。以躉繳或定期繳交保費給保險公司來累積保單價值準備金,並自約定給付期起,按約定時間與金額持續給付一段特定生存期間或可約定給付直至身故。

一、依給付時間分類:

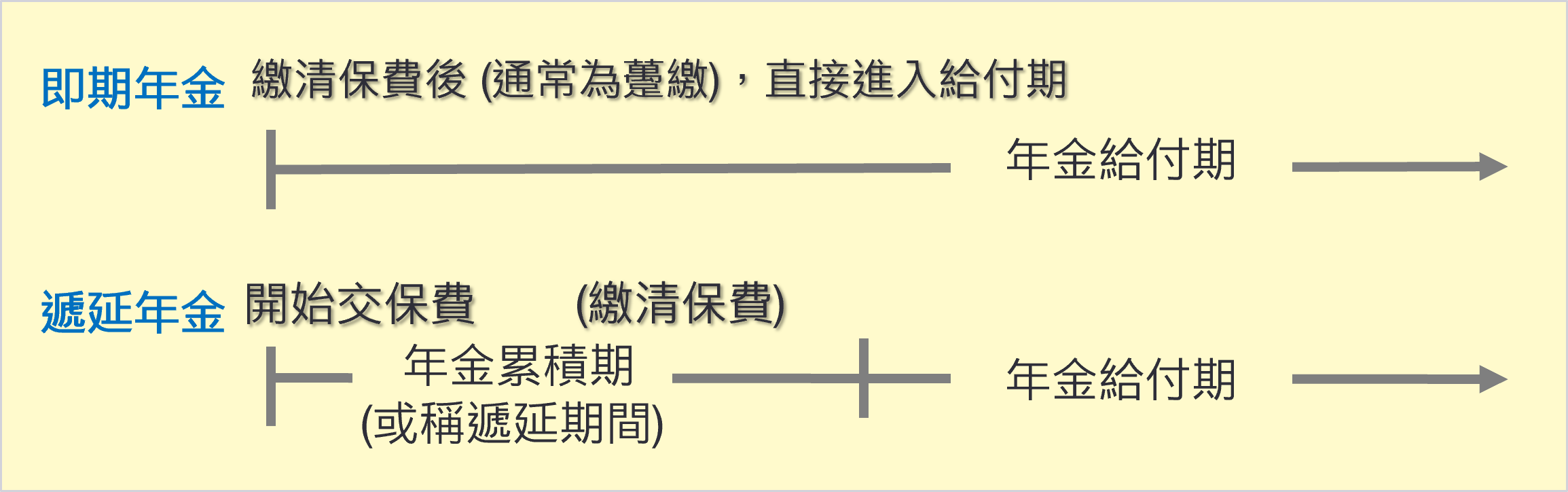

- 即期年金 – 繳完保費後(通常是躉繳),直接進入給付期。

- 遞延年金 – 有累積期,繳清保費後於約定年數後或被保險人達特定年齡仍生存,才進入給付期(即保險公司才開始給付年金)。

二、依給付金額是否變動分類:

- 定額年金 – 每期保險給付金額都相同。

- 變額年金 – 每期保險給付金額會隨著投資績效、宣告利率與通貨膨脹等因素而變動。

年金保險 — 稅負議題探討

- 部分年金保險設有保證給付金額或保證給付期間,被保險人身故後仍可將未支領年金之年金餘額給付給身故受益人。

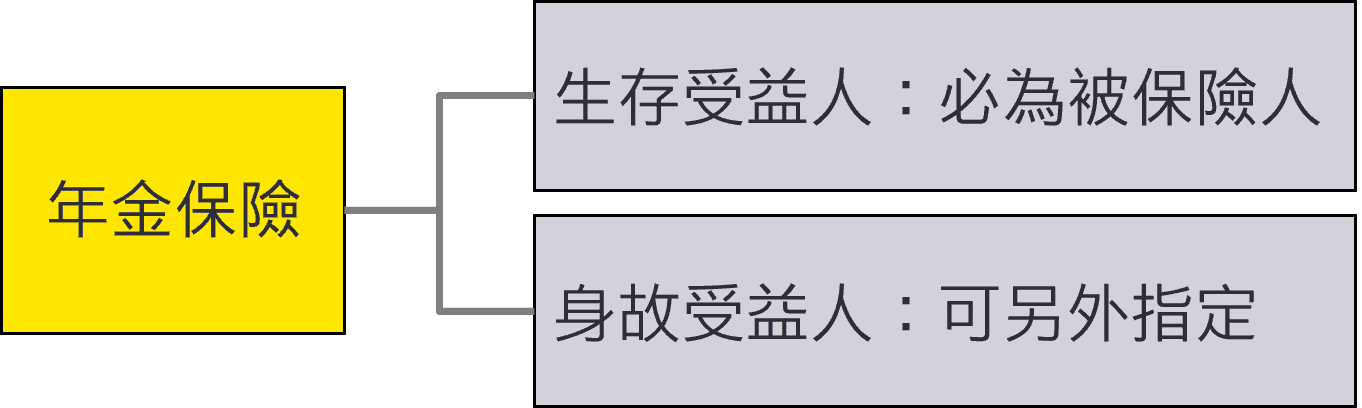

- 特別注意的是:年金保險的生存受益人必為被保險人本人,而身故受益人則可自行指定。

常見的年金保險態樣,包括:

- 要保人與被保險人相同,

- 要保人與身故受益人相同,

- 要保人、被保險人與身故受益人皆不相同。

有鑑於後二者之稅務影響,課稅實務上仍存有諸多爭議尚待釐清,故本篇前瞻觀點僅將就要保人與被保險人為同一人之狀況,說明年金保險的稅負議題。

- 要保人與被保險人(生存受益人)為同一人之狀況的年金保險課稅方式:

年金保險尚在累積期 | 年金保險已到給付期 | |

被保險人生存期間 | 保險公司不會給付,無稅務議題。 | 保險公司給付生存年金予生存受益人,則:

|

被保險人身故 | 保險公司返還保險價值給要保人之繼承人,該返還價值非死亡給付,須計入要保人即被保險人遺產: 由於年金保險尚在累積期,仍為要保人之財產,不符合遺贈稅法可不計入遺產規定。 | 保險公司針對未支領年金餘額(即確定給付)部分,支付死亡給付予指定身故受益人:

|

健康保險與傷害保險簡介

- 簡單來說,健康保險及傷害保險是針對被保險人發生疾病與意外風險時,保險人(即保險公司)應按保險契約給付受益人約定保額的保險。

健康保險:疾病、分娩及其所致失能或死亡。

傷害保險:遭受非由疾病引起之外來突發事故所致意外傷害及其所致失能或死亡。

健康保險與傷害保險:遺產稅議題

- 健康保險及傷害保險中,有約定死亡給付者通常為內加的壽險條件,性質上歸屬於人壽保險,故適用遺贈稅法第16條,有指定受益人者免納入遺產稅課稅範圍。但若性質非屬死亡給付,被保險人卻於給付之前身故,則該保險給付應屬被保險人遺產。

- 傷害保險保額約定於被保險人死亡時給付於指定之受益人者,是否不列入遺產?

- 依財政部賦稅署83年05月31日台稅三發第830869867號函,傷害保險保險金額約定於被保險人死亡時給付於其所指定之受益人者,其金額既不得作為被繼承人之遺產,自非被保險人遺產稅之課稅範圍。

- 取得住院、醫療理賠金等非身故理賠金,應計入遺產申報課稅

- 依遺產及贈與稅法規定,約定於被繼承人死亡時,給付其所指定受益人之人壽保險金額,不計入遺產總額。

- 但健康險如醫療險、癌症險等,保險金是給付予被保險人本人,倘若保險公司給付保險金時被保險人已經身故,而由繼承人取得。縱使有指定受益人,該保險金仍為被保險人的遺產,繼承人應依規定列入遺產課稅。

- 傷害保險保額約定於被保險人死亡時給付於指定之受益人者,是否不列入遺產?

安永家族辦公室小補充

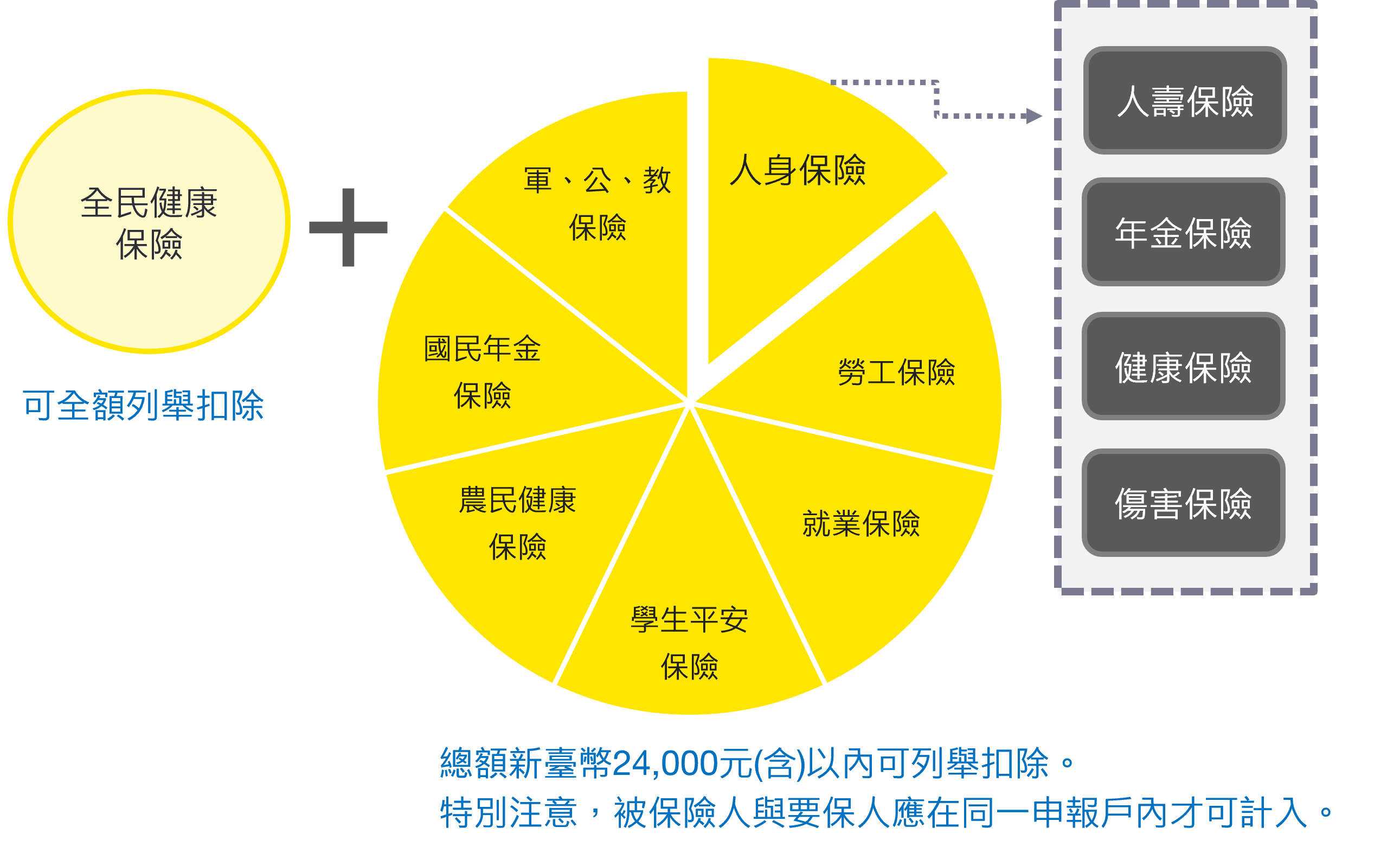

一、綜合所得稅申報,可以申報列舉扣除的保險費:

二、保險給付應計入個人基本所得額課稅相關規定:

應計入個人基本所得額之保險給付,應同時符合以下三要件:

- 該條例施行後(95年1月1日)所訂立之保險契約。

- 該保險契約為人壽保險或年金保險。

- 受益人與要保人非屬同一人。

換句話說,94年12月31日以前訂立之保險契約、受益人與要保人為同一人之人壽保險及年金保險給付,以及健康保險給付、傷害保險給付,都無須計入受益人受領保險給付當年度之基本所得額中,課徵基本稅額。

安永家族辦公室見解

保險的規劃原則主要分為三面向,包含基本保障、儲蓄理財,以及依整體資產配置情況做通盤考量及規劃的資產傳承。在各項風險之中,保險可就不同議題提供多樣且彈性之保全及因應方式供進行規劃之用,也因此保險是為當代不容忽視之財富傳承規劃工具,其重要性不言而喻。

保險雖具有其便利性,然在規劃及應用上亦有相當多需要留意的細節,實務操作上亦有許多稅務議題,值得有心想藉由保險進行財產配置與規劃之讀者注意及考量,以免在錯誤認知中,未能達到規劃目的。本篇簡介年金、健康與傷害保險及分析其相關稅負議題,安永家族辦公室建議,讀者可於看完本系列之人身保險介紹後,儘早尋求專業機構或團隊之協助,以釐清適合自己之財富規劃工具及應用方式,提高資產掌握度,安心享受、放心傳承。

下載《安永家族辦公室前瞻觀點 — 保險系列:年金、健康與傷害保險等實用稅務議題簡介》

結語

大陸地區繼承人仍有遺產稅申報義務,若不清楚相關規定或有特殊狀況者,建議儘早尋求專業機構或團隊之協助,避免繼承權益受損。

相關內容