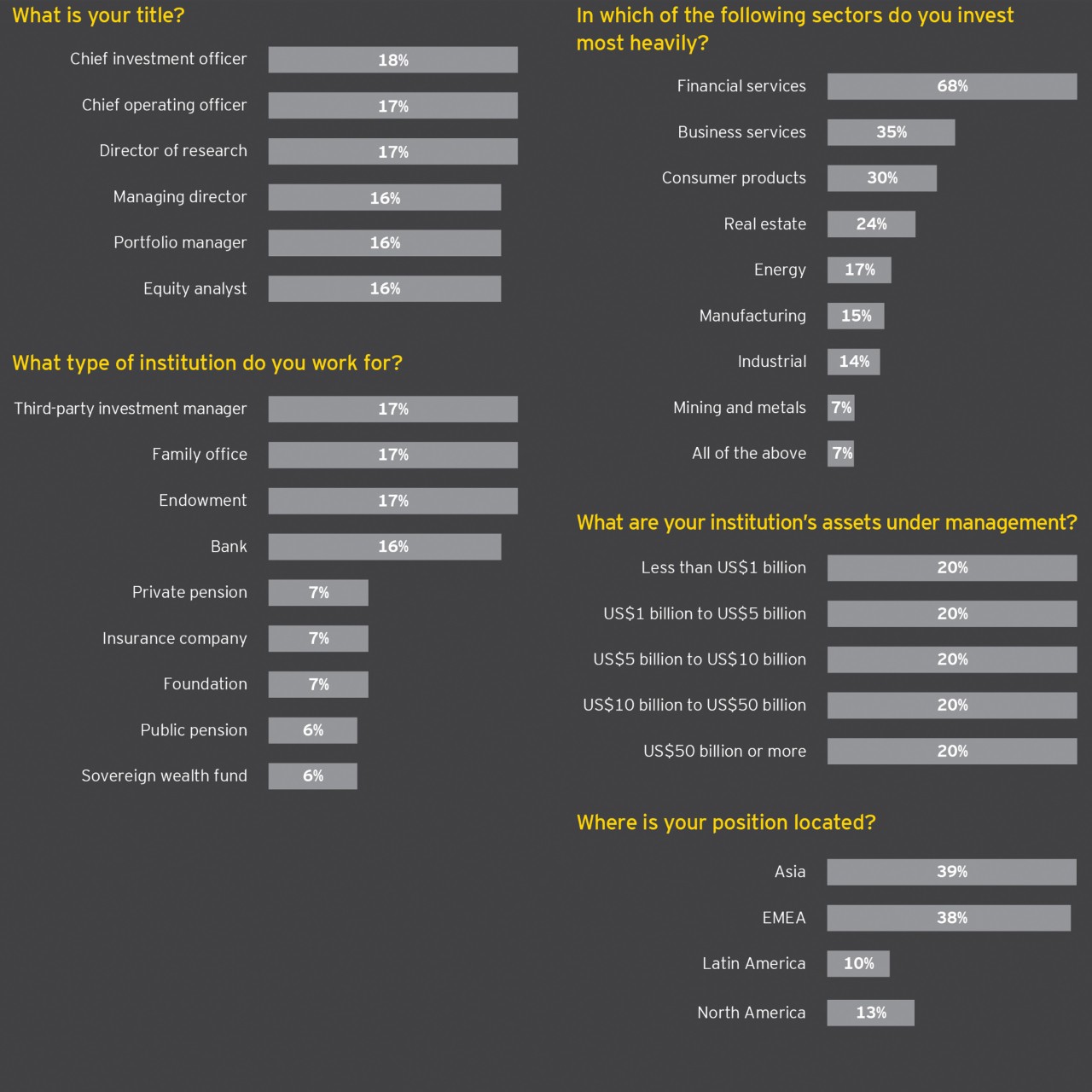

Capítulo 1

Os investidores confiam cada vez mais em informações ESG ou não financeiras

Quase todos os entrevistados afirmam que realizam uma avaliação das divulgações ESG e que essas informações têm desempenhado um papel fundamental na tomada de decisões.

Uma dependência crescente em relação ao ESG

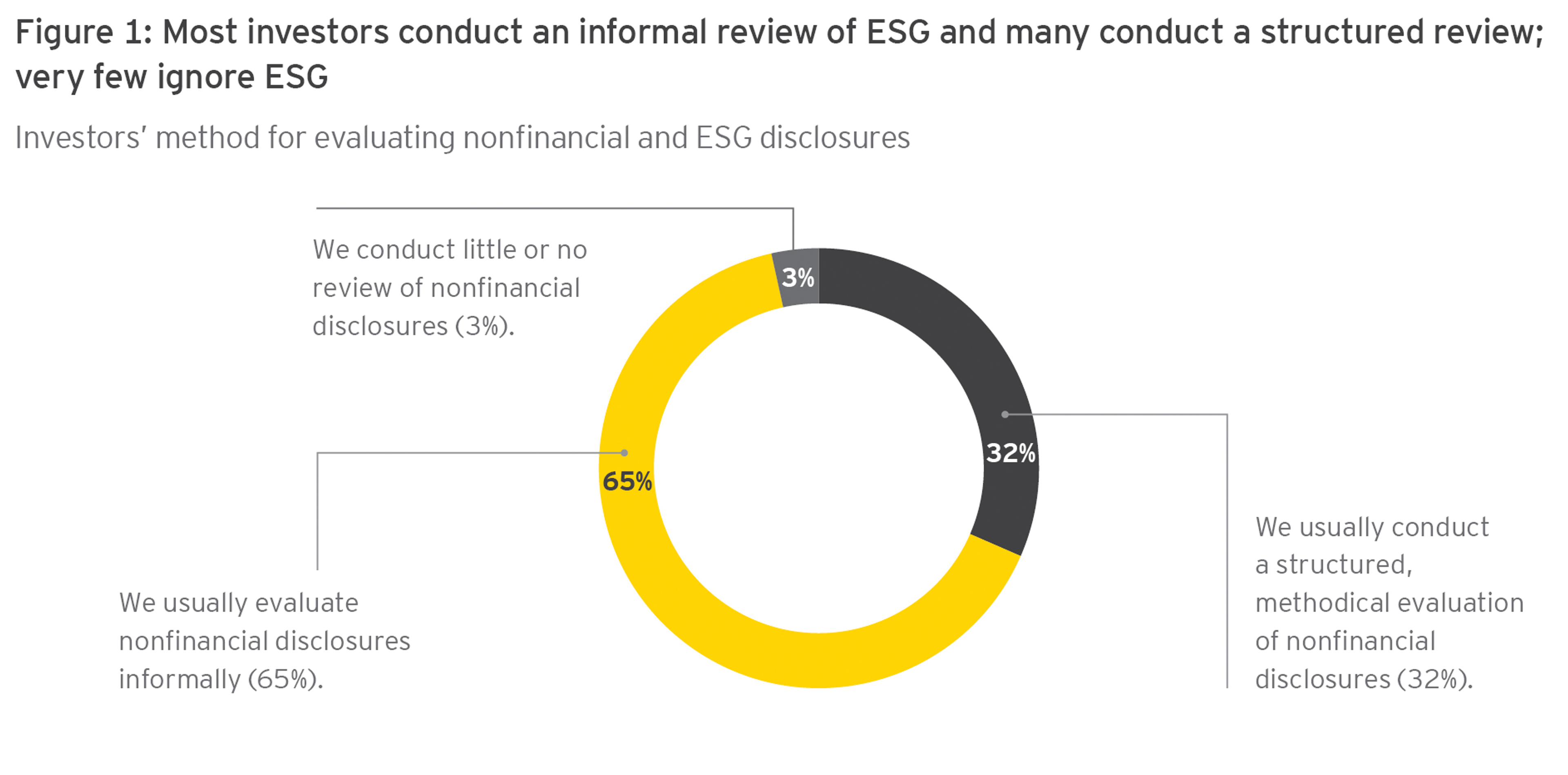

Após vários anos de provas crescentes do impacto do comércio nas alterações climáticas, escândalos ligados à má governança empresarial e uma nova apreciação do impacto social das empresas, é cada vez mais provável que os investidores institucionais utilizem informações sobre o desempenho não financeiro como um componente essencial na tomada de decisões de investimento. Quase todos os investidores que responderam a esta pesquisa (97%) dizem que realizam uma avaliação informal (65%) ou metódica estruturada (32%) das divulgações não financeiras de uma empresa-alvo.

Os investidores estão avaliando as divulgações não financeiras da empresa

97%dos investidores que responderam a esta pesquisa dizem que fazem uma avaliação informal ou estruturada.

Isso representa um aumento de quase 20 pontos percentuais desde a pesquisa Global de Serviços de Sustentabilidade e Mudanças Climáticas com investidores de 2017, na qual 78% dos entrevistados disseram ter realizado uma avaliação informal ou estruturada. Em 2018, apenas 3% dos entrevistados afirmam que fazem pouca ou nenhuma análise das divulgações não financeiras, em comparação com 22% em 2017 e 48% em 2015.

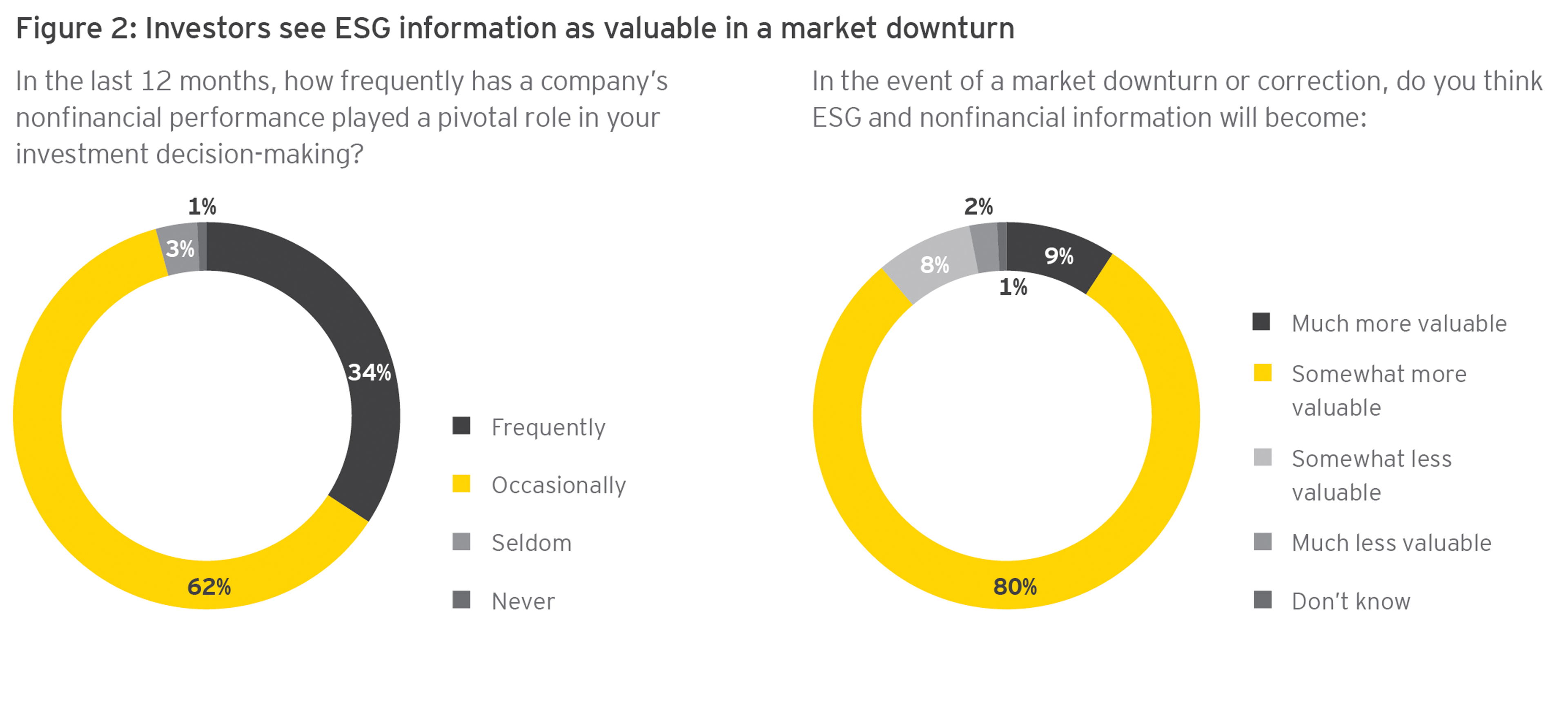

Aplicação versátil de fatores ESG

As informações ESG desempenham um papel cada vez mais importante no processo de tomada de decisões de investimento, e os entrevistados acreditam que os fatores ESG podem ajudar a mitigar o risco de queda. Quase todos os entrevistados (96%) afirmam que essa informação desempenhou ocasionalmente (62%) ou frequentemente (34%) um papel fundamental na tomada de decisões.

Novamente, esse crescimento no uso de informações ESG é um aumento dramático em relação aos resultados da pesquisa de 2017, onde 68% dos investidores disseram que usaram as informações ESG com frequência ou ocasionalmente.

Os investidores afirmam que estão mais propensos a considerar as informações não financeiras ocasional ou frequentemente quando ajustam a avaliação do risco (70%), examinam a dinâmica e a regulamentação do setor (63%) e quando analisam os resultados dos investimentos (61%).

Os investidores acreditam que os fatores ESG podem proporcionar uma proteção contra os riscos de deterioração – 89% afirmam que as informações ESG são um pouco mais valiosas (80%) ou muito mais valiosas (9%) na tomada de decisões de investimento durante um período de recessão.

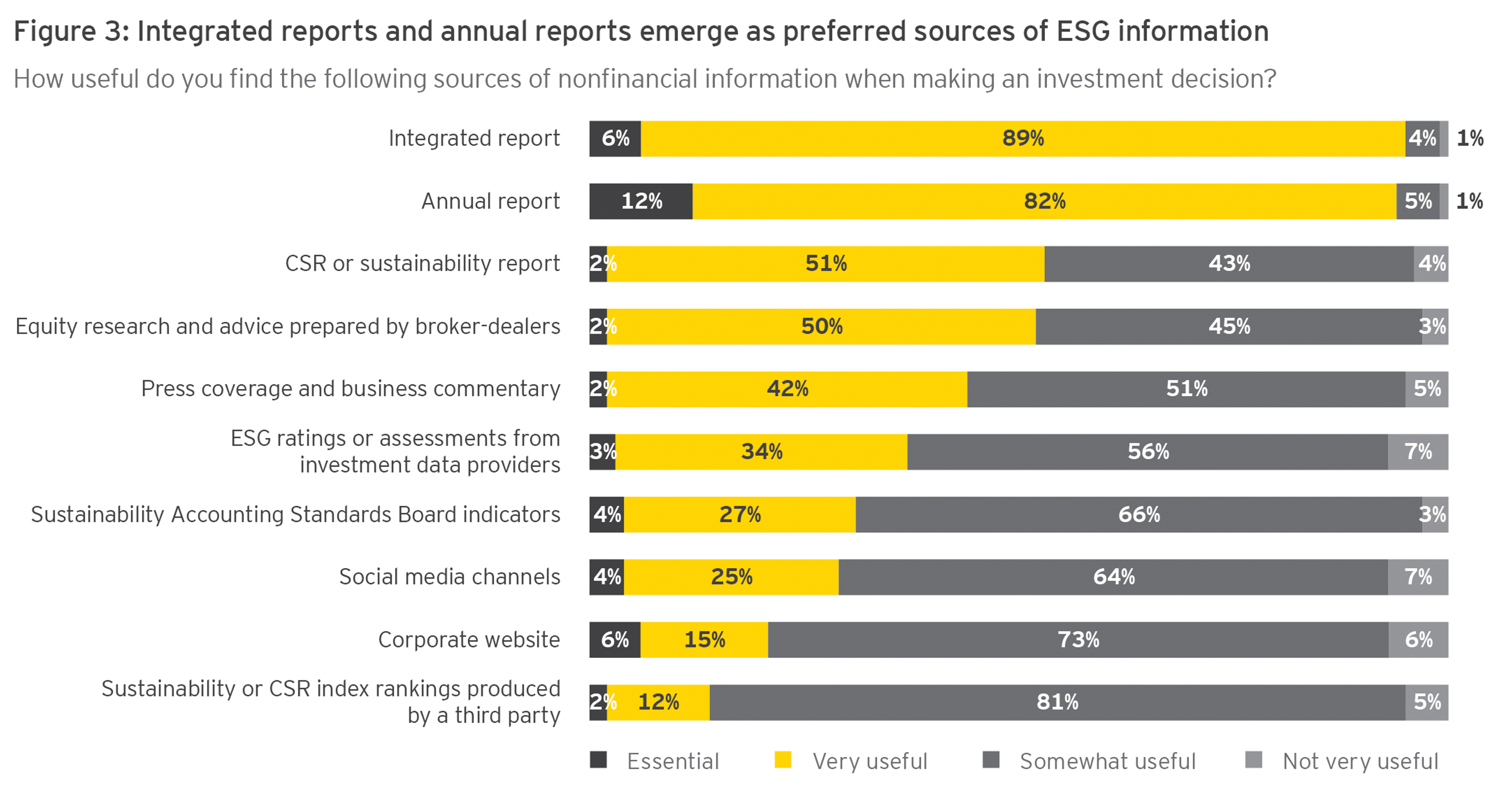

Confiança crescente nos relatórios integrados e anuais

Os investidores confiam cada vez mais nas divulgações de ESG fornecidas pelas próprias empresas-alvo, e sua utilização de relatórios de responsabilidade social corporativa (RSC) ou de sustentabilidade, de estudos sobre as participações de corretores, de cobertura da imprensa e de outras fontes externas está diminuindo ou mantendo-se inalterada. Quase todos os entrevistados (94%) indicaram que os relatórios integrados são fontes muito úteis (88%) ou essenciais (6%) de informações não financeiras. A mesma porcentagem indicou que os relatórios anuais são fontes de informações não financeiras muito úteis (82%) ou essenciais (12%).

Os investidores veem os benefícios de relatórios integrados

88%dos investidores que responderam a esta pesquisa dizem que relatórios integrados são muito úteis.

Na pesquisa Global de Serviços de Sustentabilidade e Mudanças Climáticas com investidores de 2017, apenas 57% informaram que os relatórios integrados foram muito úteis ou essenciais, e 63% disseram o mesmo sobre os relatórios anuais corporativos.

Mais de metade dos entrevistados (56%) afirma que as divulgações não financeiras de uma empresa ou não estão disponíveis ou são inadequadas para uma comparação significativa com as de outras empresas. Os investidores dizem que há muita divulgação a respeito de documentos, políticas e práticas formais de governança que estão em vigor, mas o que falta são medidas de responsabilização – informações sobre como as métricas não financeiras são estabelecidas e gerenciadas. Os investidores esperam que as empresas identifiquem os fatores ambientais e sociais que são importantes para os ajudar a atingir seus objetivos estratégicos e a definir as metas que serão relevantes nesse horizonte temporal.

Capítulo 2

Os emissores estão melhorando na avaliação da materialidade

Os investidores estão solicitando dados ESG mais abrangentes e buscam informações consistentes, de grau de investimento, para apoiar sua tomada de decisão.

A divulgação dos riscos de ESG por parte das empresas está melhorando – especialmente a governança

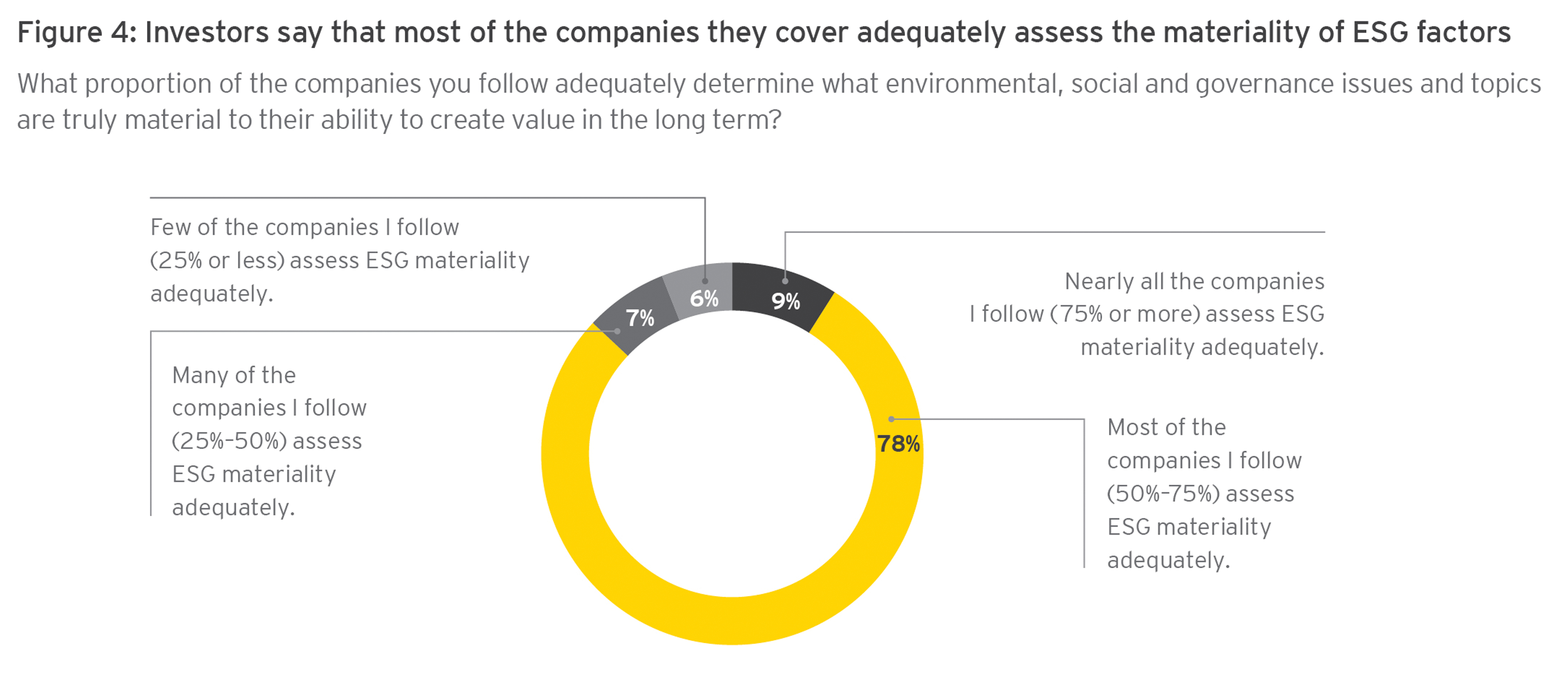

Os investidores afirmam que a maioria das empresas é capaz de avaliar a materialidade dos fatores de governança, com 87% relatando que a maioria (78%) das - ou quase todas (9%) as - empresas que seguem avaliam a materialidade de ESG adequadamente.

Investidores dizem que a maioria das empresas pode avaliar a materialidade dos fatores de governança

87%dos investidores que responderam a esta pesquisa afirmam que a maioria ou quase todas as empresas avaliam a materialidade de ESG adequadamente.

O processo de materialidade ajuda a definir questões-chave quando se avalia o impacto do risco de ESG.

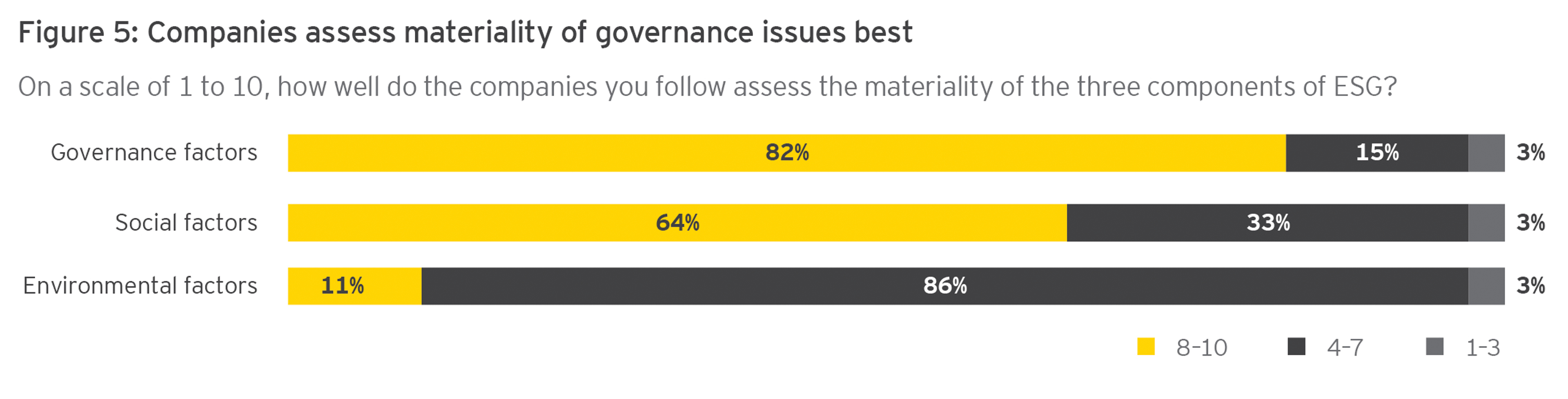

Os investidores classificam melhor a avaliação de materialidade de governança das empresas (8,28 em uma escala de 1 a 10), seguida por social (7,72) e ambiental (6,19). No entanto, embora o risco de governança possa ser relatado de forma mais completa, ele pode ser difícil de avaliar e medir.

Relacionado

Compliance e gestão de risco são motivadores

Em sua vasta maioria, os investidores acreditam que o que mais motiva as empresas a relatar detalhes sobre atividades não financeiras e ESG é a conformidade regulatória (90%), seguida pelo gerenciamento de riscos (87%). A estratégia de valor a longo prazo (78%) e a pressão competitiva (70%) foram consideradas outras razões imperiosas.

Capítulo 3

Quatro fatores emergem como os mais importantes na tomada de decisões

Os principais fatores de ESG na tomada de decisões de investimento são a governança, a cadeia de suprimentos, os direitos humanos e as mudanças climáticas.

Principais fatores de ESG

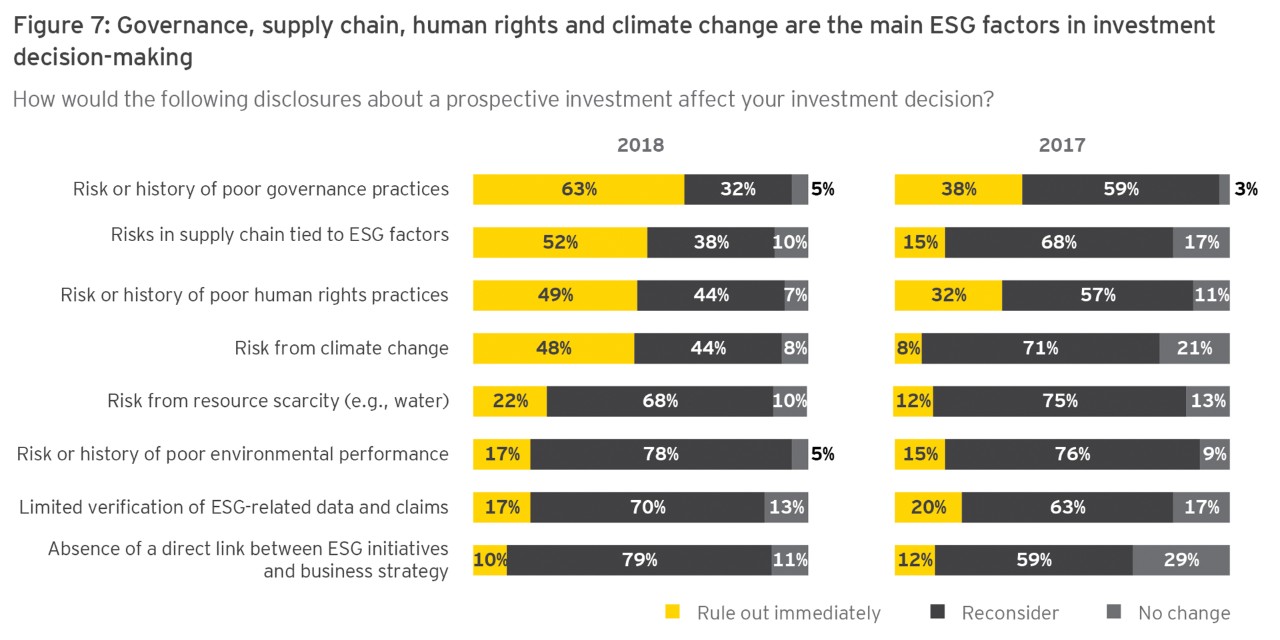

Os investidores no estudo deste ano relatam que os principais fatores de ESG na tomada de decisões de investimento têm a ver com riscos relacionados à governança, cadeia de suprimentos, direitos humanos e mudanças climáticas.

O risco ou o histórico de más práticas de governança faria com que 63% dos entrevistados excluíssem imediatamente um investimento. Da mesma forma, os riscos da cadeia de suprimentos ligados a ESG (52%), risco ou histórico de más práticas de direitos humanos (49%) e risco de mudanças climáticas (48%) também são motivo para evitar um investimento. Isso se compara à pesquisa Global de Serviços de Sustentabilidade e Mudanças Climáticas com investidores de 2017, onde os investidores relataram que descartariam imediatamente um investimento baseado em governança (38%), direitos humanos (32%), capacidade de verificar dados e reclamações de ESG (20%) e cadeia de suprimentos (15%). A mudança climática foi o fator de menor pontuação, com apenas 8%.

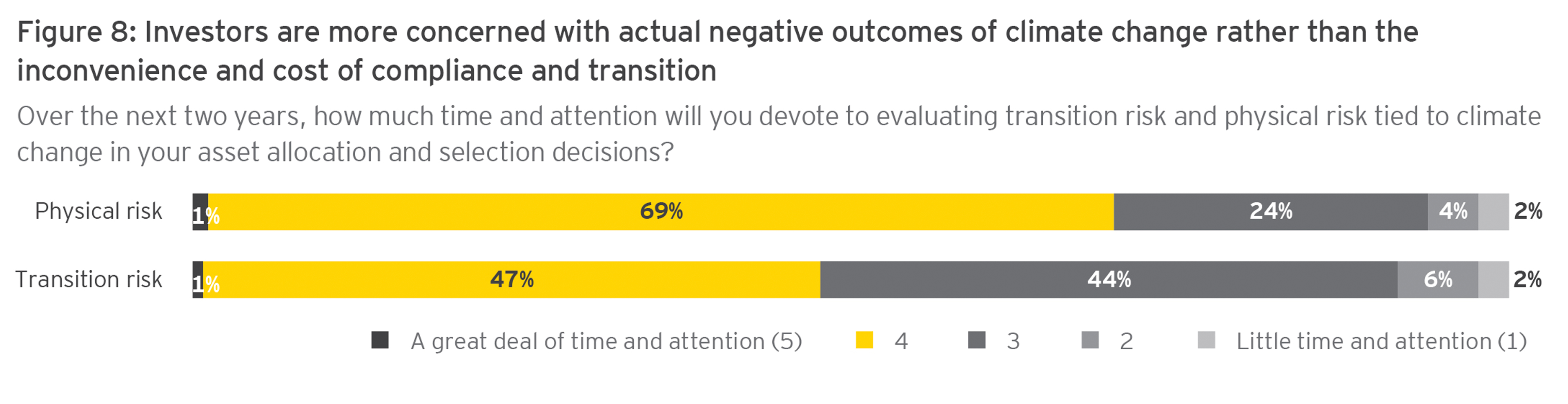

Risco de transição versus risco físico na mudança climática

Os investidores continuam a nos dizer que as mudanças climáticas são consistentemente uma das questões mais relevantes identificadas pelos relatórios. No entanto, nesta pesquisa, eles nos disseram que estão mais preocupados com as implicações físicas do risco das mudanças climáticas do que com os riscos transitórios, como os associados à adaptação a novos regulamentos, práticas e processos. Setenta por cento dizem que, nos próximos dois anos, eles irão pagar uma quantia justa ou dedicar uma grande quantidade de tempo e atenção aos riscos físicos. Quarenta e oito por cento dizem o mesmo a respeito do risco de transição.

Capítulo 4

Os objetivos de investimento promovem o uso de triagem e orientam as inclinações do portfólio

Os fatores de ESG podem ser usados como aspectos positivos e negativos para investimentos potenciais.

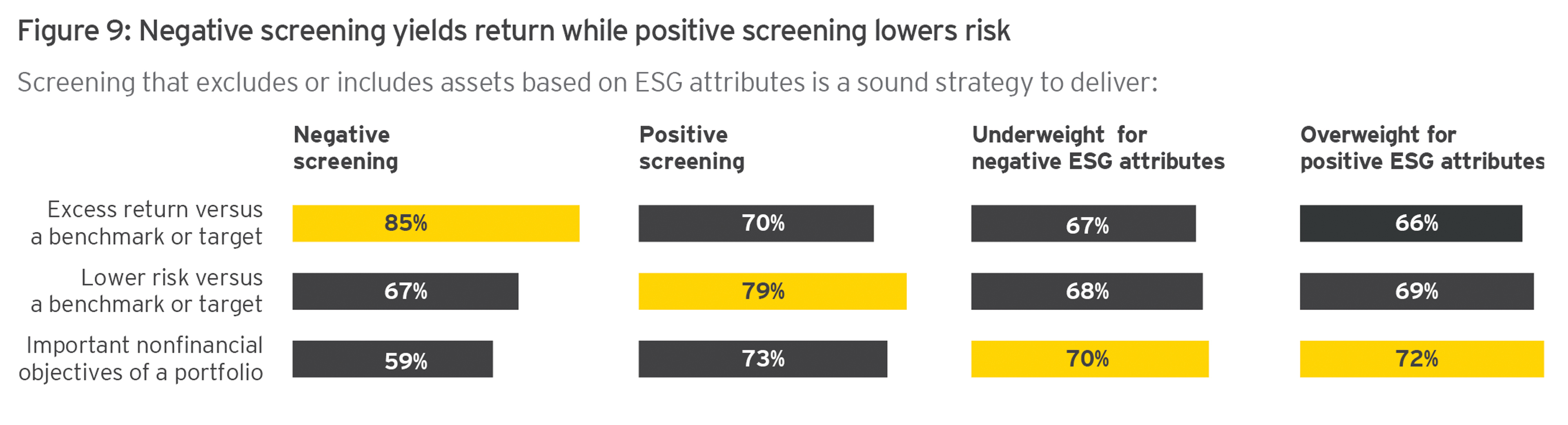

Triagem negativa e positiva

Os investidores que responderam à pesquisa afirmam que a triagem negativa produz um retorno excessivo (85%) e reduz o risco (67%) em relação a uma referência ou objetivo. Os investidores também disseram que a triagem positiva reduz o risco (79%) e atinge os importantes objetivos não financeiros de um portfólio (73%).

Os investidores também apoiam as oscilações de seu portfólio com base no ESG

Os entrevistados afirmam que a ponderação negativa para atributos de ESG negativos reduz o risco (67%) e produz retorno excessivo (68%) em relação a uma referência ou objetivo, enquanto a ponderação positiva para atributos de ESG positivos atinge objetivos não financeiros importantes de um portfólio (72%) e reduz o risco em relação a uma referência ou objetivo (69%).

Instrumentos específicos de ESG

Os investidores entrevistados dizem que os instrumentos específicos de ESG, como os títulos verdes, podem reduzir o risco em relação a uma referência ou objetivo (72%), alcançar objetivos não financeiros de um portfólio (71%) e proporcionar retorno em excesso em relação a uma referência ou objetivo (69%).

Relacionado

Capítulo 5

Investidores buscam colaboração para estabelecer padrões de relatórios de ESG

A demanda dos investidores por padrões de contabilidade não financeira está aumentando, e governos, reguladores e empresas devem colaborar.

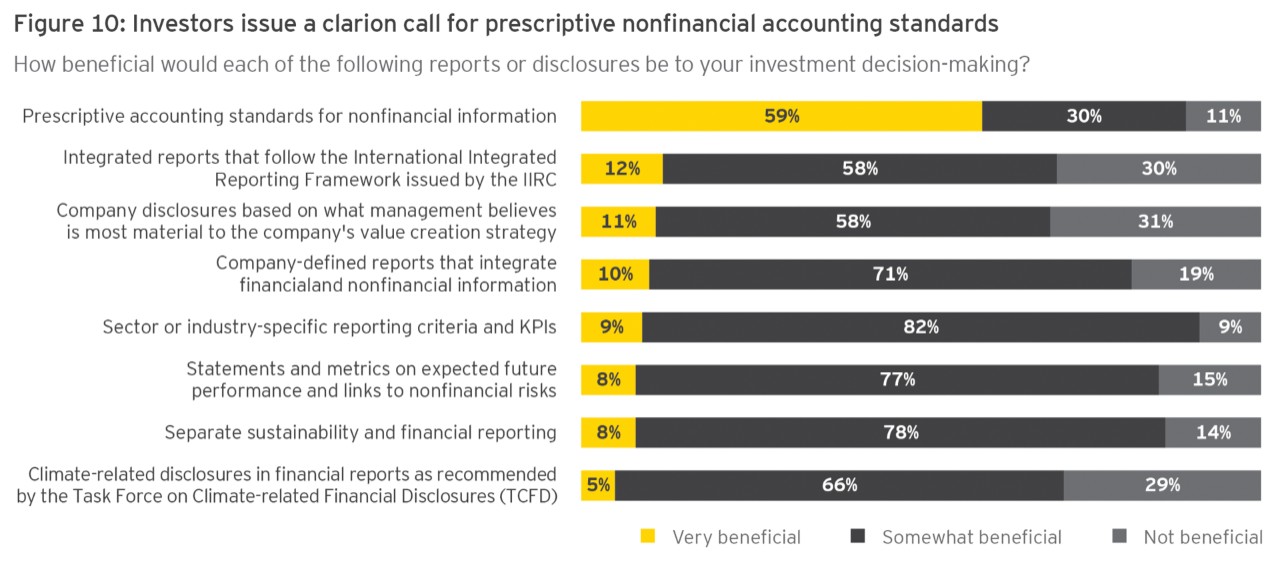

Um convite à adoção de normas

Os investidores expressam uma necessidade urgente de normas prescritivas de contabilidade não financeira. Cinquenta e nove por cento disseram que as normas prescritivas de contabilidade para informações não financeiras seriam muito benéficas. Isso representa um aumento de 26 pontos percentuais desde a pesquisa Global de Serviços de Sustentabilidade e Mudanças Climáticas com investidores de 2017.

Além disso, a demanda relativa por normas tem ofuscado a dos próximos três fatores classificados por ordem de importância: relatórios integrados que seguem a estrutura do International Integrated Reporting Council (IIRC), divulgações da empresa com base no que a administração acredita ser mais relevante para a estratégia de criação de valor da empresa e relatórios definidos pela empresa que integram informações financeiras e não financeiras.

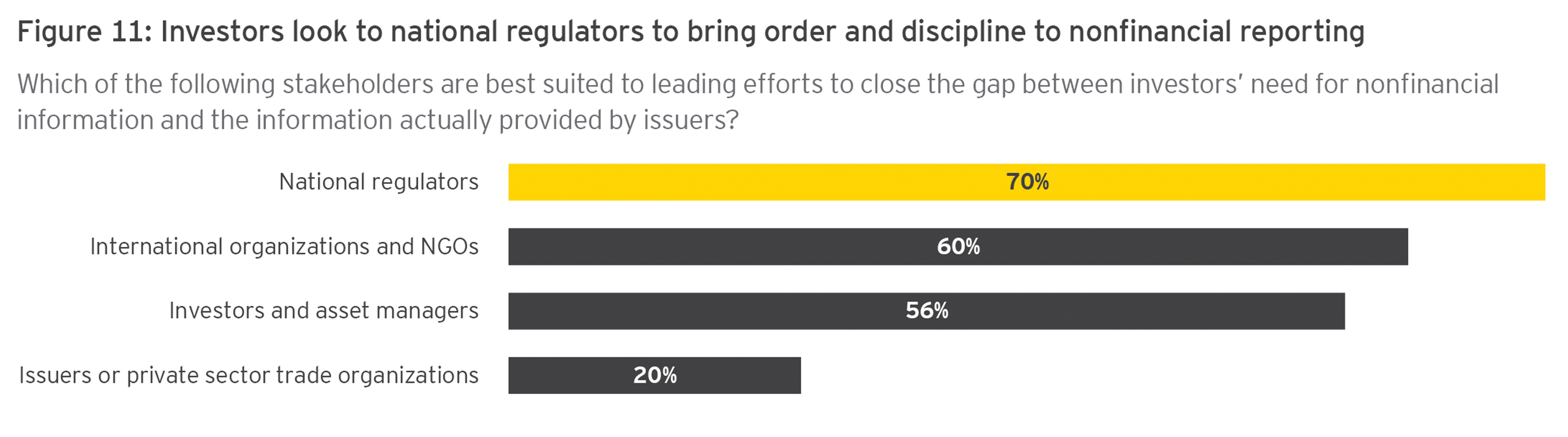

Um apelo a esforços liderados pelo Estado

Os investidores responderam, dizendo que os reguladores nacionais estão mais bem preparados (70%) para liderar os esforços para reduzir a lacuna entre a demanda dos investidores por informações não financeiras e as informações efetivamente fornecidas pelos emissores. Outros que devem desempenhar um papel incluem organizações internacionais e ONGs (60%), e os próprios investidores e gestores de ativos (56%). Apenas 20% dos entrevistados pensam que os emissores ou as organizações comerciais do setor privado devem assumir a liderança.

Capítulo 6

O que vem a seguir?

As organizações devem procurar construir uma história estratégica sobre como estão buscando aumentar o valor intangível, para ajudar seu negócio a prosperar.

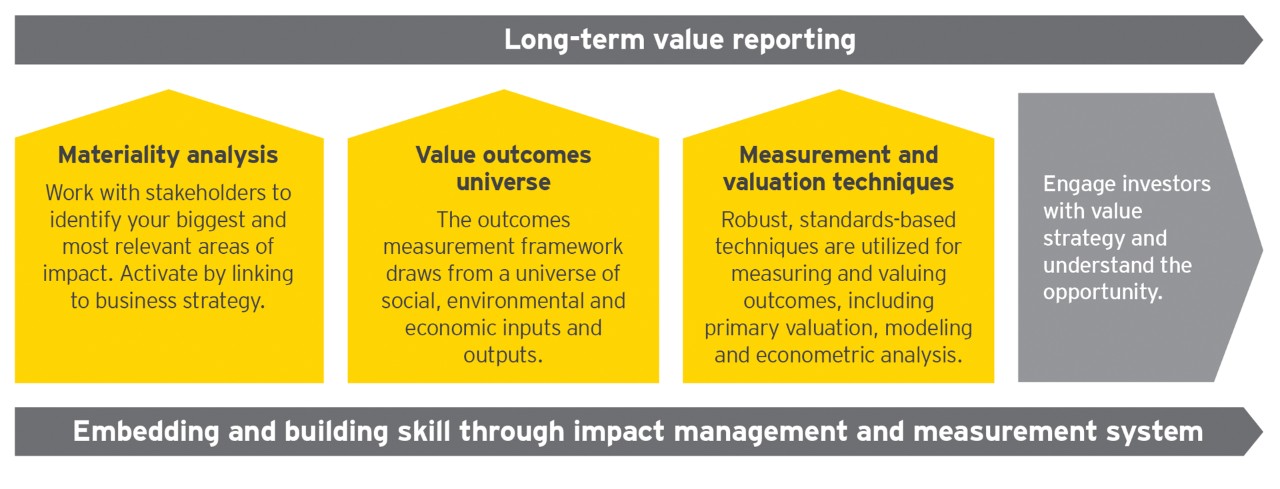

A crescente demanda dos investidores por relatórios sobre ativos não financeiros reflete um entendimento mais sofisticado na relação entre desempenho e fatores de ESG. Isso significa que, ao lado do seu relatório financeiro, deve haver uma história coerente e estratégica sobre como você está buscando aumentar o valor intangível, para ajudar a sua empresa a prosperar.

Ter essa estrutura e os dados pode ajudar a apoiar a posição da sua organização para ter conversas com investidores e se preparar para os futuros desdobramentos regulatórios.

Acredita-se que existem quatro áreas principais que as organizações devem levar em conta:

- Estabelecer um processo estruturado de análise de materialidade

- Mensurar e relatar resultados sociais e ambientais

- Medir e relatar valor a longo prazo

- Preparar relatórios mais abrangentes sobre todos os riscos climáticos e engajar-se com as partes interessadas, inclusive os investidores

As opiniões de terceiros apresentadas neste artigo não são necessariamente as opiniões da EY Global ou de suas firmas-membro. Além disso, devem ser vistas no contexto da época em que foram feitas.

Resumo

Esta é a quarta edição da pesquisa da EY Climate Change and Sustainability Services sobre as atitudes dos investidores em relação a ESG e relatórios não financeiros e seu papel na tomada de decisões.

O estudo deste ano revela um notável consenso sobre a importância da informação ESG ou não financeira na tomada de decisões dos investidores. Globalmente, os investidores esperam um relato mais abundante e mais útil das informações relevantes sobre o desempenho não financeiro, com um nível de qualidade consistente e elevado. A implementação destas práticas permitirá a elaboração de relatórios mais abrangentes, orientados para o valor, que contribuirão para uma maior confiança entre as empresas e as suas principais partes interessadas.