Le gouvernement fédéral propose un crédit d’impôt à l’investissement pour le captage, l’utilisation et le stockage du carbone – mise à jour

FiscAlerte 2022 numéro 41, 11 octobre 2022

Le 9 août 2022, le ministère des Finances a publié, aux fins de consultation publique, des propositions législatives relatives à la Loi de l’impôt sur le revenu (la « LIR ») et au Règlement de l’impôt sur le revenu (le « RIR ») concernant le crédit d’impôt à l’investissement pour le captage, l’utilisation et le stockage du carbone (« CUSC »), lequel avait déjà été annoncé dans le budget fédéral de 2021, puis mis à jour dans le cadre du budget fédéral de 2022. Les propositions législatives initiales ont été exposées dans le bulletin FiscAlerte 2022 numéro 31, Le gouvernement fédéral propose un crédit d’impôt à l’investissement pour le captage, l’utilisation et le stockage du carbone, d’EY.

Les parties intéressées étaient invitées à faire parvenir leurs commentaires sur les propositions législatives jusqu’au 30 septembre 2022, de sorte que les propositions décrites ci-après pourraient faire l’objet de modifications ultérieures avant d’être déposées dans le cadre d’un projet de loi.

En date du 9 août 2022, le ministère des Finances a également publié un document d’information connexe intitulé Autres caractéristiques de conception du crédit d’impôt à l’investissement pour le captage, l’utilisation et le stockage du carbone (CUSC) : mécanisme de recouvrement, divulgation des risques climatiques et échange des connaissances, qui vient préciser les caractéristiques du crédit d’impôt pour le CUSC. L’adoption de dispositions législatives pour mettre en œuvre les caractéristiques de conception proposées nécessitera d’apporter des modifications législatives corrélatives aux propositions législatives mentionnées précédemment.

Voici un aperçu des propositions législatives relatives à la LIR et au RIR, ainsi qu’un aperçu des caractéristiques de conception décrites dans le document d’information.

Aperçu

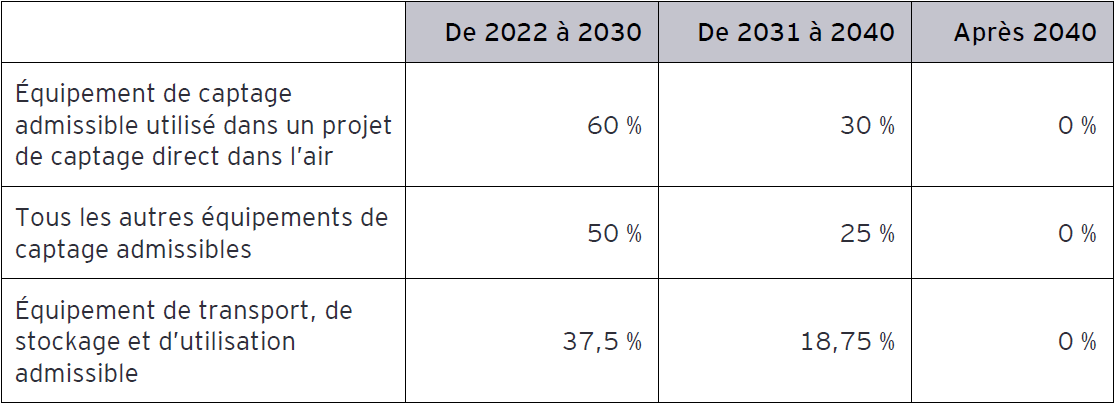

Les propositions législatives relatives au crédit d’impôt à l’investissement pour le CUSC correspondent, de façon générale, aux propositions annoncées antérieurement par le gouvernement fédéral. Le crédit d’impôt à l’investissement sera remboursable et offert aux entreprises qui engagent des dépenses de CUSC admissibles après 2021 et avant 2040. Les taux du crédit d’impôt sont présentés ci-après (consultez le tableau intitulé Taux du crédit d’impôt à l’investissement pour le CUSC).

Les dépenses de CUSC admissibles comprendront le coût d’acquisition d’équipement admissible utilisé dans des projets de CUSC admissibles. L’équipement admissible, décrit ci-après, comprendra l’équipement situé au Canada servant strictement à capter, à transporter, à stocker ou à utiliser le dioxyde de carbone (CO2) dans le cadre d’un projet de CUSC admissible. Cet équipement sera inclus dans les nouvelles catégories 57 et 58 aux fins de la déduction pour amortissement (la « DPA »), lesquelles donneront respectivement droit à des taux de DPA de 8 % et de 20 %, selon le principe de l’amortissement dégressif, et sera admissible à l’amortissement bonifié pour la première année en vertu de l’incitatif à l’investissement accéléré.

Les propositions législatives comprennent plusieurs définitions pertinentes aux fins de la détermination du crédit d’impôt à l’investissement pour le CUSC d’un contribuable.

Projet de CUSC admissible

De manière générale, un projet de CUSC admissible est un projet qui incorpore une ou plusieurs parties du processus de CUSC en prenant en charge le captage de CO2 qui serait par ailleurs relâché dans l’atmosphère ou qui est capté de l’air ambiant, le transport du carbone capté ou encore le stockage ou l’utilisation du carbone capté.

Pour être admissible au crédit d’impôt à l’investissement pour le CUSC, un projet de CUSC admissible doit remplir les conditions suivantes :

- Il devrait prendre en charge le captage de CO2 au Canada qui serait par ailleurs relâché dans l’atmosphère ou qui est capté directement de l’air ambiant.

- Le plan de projet de CUSC a été déposé auprès du ministre des Ressources naturelles, qui a émis une évaluation initiale du projet. Ce plan de projet doit généralement comprendre une étude d’ingénierie de base pour le projet, une estimation de la quantité de carbone qui sera capté dans le cadre d’une utilisation admissible et d’une utilisation non admissible pour chaque année civile ainsi que tous les autres renseignements requis par le ministre des Ressources naturelles, lesquels n’ont pas encore été confirmés.

- Au cours de chacune des 20 premières années d’exploitation du projet, une proportion d’au moins 10 % de la quantité de carbone capté doit être prise en charge dans le cadre d’une « utilisation admissible ». De manière générale, une utilisation admissible s’entend du CO2 capté qui est stocké dans, ou autrement utilisé pour, un stockage géologique dédié, ou pour produire du béton, lorsqu’au moins 60 % du CO2 capté qui est injecté dans le béton devrait se minéraliser et être stocké dans le béton en permanence.

- Le projet se conforme aux lois, règlements municipaux et règlements environnementaux du Canada et de toute province ou municipalité du Canada.

- Si le projet est exploité au service d’une installation qui existait le 7 avril 2022, il ne peut pas être entrepris dans le but de se conformer aux normes d’émissions qui s’appliquent au secteur de l’électricité thermique au charbon.

Un projet de CUSC peut prendre en charge le captage du CO2 au Canada en incorporant une ou plusieurs parties du processus de CUSC, notamment :

- le captage du CO2 provenant d’un seul chantier et le transport jusqu’au point où il se relie à un centre de transport;

- le transport du carbone capté à partir de plusieurs chantiers (c.-à-d., un centre de transport);

- le stockage ou l’utilisation du carbone capté;

- le captage du CO2 à partir d’un seul chantier, le transport, le stockage ou l’utilisation du carbone capté;

- le transport et le stockage ou l’utilisation du carbone capté à partir d’un centre de transport et de stockage.

Dépenses de CUSC admissibles

Les définitions des différents types de dépenses admissibles sont utiles pour calculer le montant du crédit d’impôt à l’investissement pour le CUSC qu’un contribuable peut demander, puisque le type de dépense établira le taux du crédit d’impôt à l’investissement pour le CUSC.

Les dépenses de CUSC sont considérées comme des dépenses admissibles aux fins du crédit d’impôt à l’investissement pour le CUSC si elles sont engagées après le 1er janvier 2022 et qu’elles s’inscrivent dans l’une ou l’autre des quatre catégories suivantes :

- Dépense admissible pour le captage du carbone

- Cette dépense vise à acquérir un bien décrit à l’alinéa a) de la catégorie 57 aux fins de la DPA, notamment un bien décrit aux alinéas d), e) ou f) relativement à l’équipement décrit à l’alinéa a) (pour en savoir davantage, consultez la rubrique Nouvelles catégories aux fins de la DPA ci-après).

- La fraction de dépenses pour le captage qui est admissible est déterminée en fonction de la proportion du carbone capté que le projet de CUSC admissible devrait prendre en charge aux fins de stockage ou d’utilisation dans le cadre d’une utilisation admissible par rapport à une utilisation non admissible au cours des 20 premières années d’exploitation du projet selon le plan de projet, selon des périodes d’évaluation de cinq ans.

- Dépense admissible pour le transport du carbone

- Cette dépense vise à acquérir un bien décrit à l’alinéa b) de la catégorie 57 aux fins de la DPA, notamment un bien décrit aux alinéas d), e) ou f) relativement à l’équipement décrit à l’alinéa b) (pour en savoir davantage, consultez la rubrique Nouvelles catégories aux fins de la DPA ci-après).

- La fraction de dépenses pour le transport qui est admissible est déterminée en fonction de la proportion du carbone capté que le projet de CUSC devrait prendre en charge aux fins de stockage ou d’utilisation dans le cadre d’une utilisation admissible par rapport à une utilisation non admissible au cours des 20 premières années d’exploitation du projet selon le plan de projet, selon des périodes d’évaluation de cinq ans.

- Dépense admissible pour le stockage du carbone

- Cette dépense vise à acquérir un bien décrit à l’alinéa c) de la catégorie 57 aux fins de la DPA, notamment un bien décrit aux alinéas d), e) ou f) relativement à l’équipement décrit à l’alinéa c) (pour en savoir davantage, consultez la rubrique Nouvelles catégories aux fins de la DPA ci-après).

- Selon le plan de projet de CUSC admissible, le bien doit également servir à prendre en charge le stockage du carbone capté dans le cadre d’un stockage géologique dédié. Au départ, le crédit d’impôt à l’investissement pour le CUSC accordé relativement à des dépenses admissibles pour le stockage du carbone ne sera disponible que pour les projets de CUSC qui stockent du CO2 en Saskatchewan ou en Alberta.

- Dépense admissible pour l’utilisation du carbone

- Cette dépense vise à acquérir un bien compris dans la catégorie 58 aux fins de la DPA (pour en savoir davantage, consultez la rubrique Nouvelles catégories aux fins de la DPA ci-après) qui devrait, selon le plan de projet de CUSC admissible, prendre en charge le stockage ou l’utilisation du carbone capté strictement pour produire du béton au moyen d’un processus de stockage dans le béton admissible. Un processus de stockage dans le béton admissible s’entend d’un processus qui démontre qu’au moins 60 % du dioxyde de carbone qui est injecté dans le béton devrait se minéraliser et être stocké dans le béton en permanence.

Dans tous les cas, le bien doit être situé au Canada, et le ministre des Ressources naturelles doit confirmer par écrit qu’il s’agit d’une dépense de CUSC admissible.

Les sommes suivantes doivent être déduites des dépenses de CUSC admissibles :

- Toute somme relative à une dépense engagée par le contribuable avant 2022 ou après 2040

- Toute somme relative à une dépense engagée pour acquérir un bien utilisé antérieurement par une personne ou une société de personnes, ou pour laquelle un crédit d’impôt pour le CUSC a été déduit ou réclamé (ou tenté d’être déduit ou réclamé) par une personne relativement au bien auquel se rapporte la dépense

- Toute somme relative à une dépense engagée pour une étude de faisabilité ou de pré-faisabilité, ou une étude d’ingénierie de base

- Toute somme capitalisée relativement au coût des emprunts en vertu de l’article 21 de la LIR

- Toute somme relative à une dépense qui est impayée le 180ejour suivant la fin de l’année d’imposition au cours de laquelle elle est engagée1

De plus, les dépenses de CUSC admissibles doivent être nettes des sommes de toute aide non gouvernementale reçue ou à recevoir relativement à la dépense de CUSC admissible pour l’année.

Taux du crédit d’impôt à l’investissement pour le CUSC

En ce qui concerne les dépenses de CUSC admissibles, le crédit d’impôt à l’investissement pourra être accordé aux taux suivants, qui varieront selon le type de dépense et le moment où la dépense a été engagée :

Le crédit d’impôt à l’investissement pourra être réclamé à l’égard de l’année d’imposition où les dépenses de CUSC admissibles sont engagées, peu importe le moment où l’équipement connexe devient prêt à être mis en service.

Nouvelles catégories aux fins de la DPA

Les propositions législatives concernant le CUSC prévoient quatre nouvelles catégories de DPA.

Les catégories 57 et 58 aux fins de la DPA sont utiles pour calculer les dépenses de CUSC admissibles d’un contribuable, comme il a été mentionné précédemment.

- La catégorie 57 (taux d’amortissement dégressif de 8 %) comprend les biens suivants :

- Alinéa a) : l’équipement qui doit servir strictement au captage du CO2 qui serait par ailleurs relâché dans l’atmosphère ou qui est capté directement de l’air ambiant, et qui n’est pas nécessaire à la production d’hydrogène, à la transformation du gaz naturel ou à l’injection de gaz acide

- Alinéa b) : l’équipement qui ne servira qu’au transport du carbone capté

- Alinéa c) : l’équipement qui ne servira qu’au stockage du carbone capté dans une formation géologique

- Alinéa d) : l’équipement de surveillance et de contrôle qui ne servira qu’au fonctionnement de l’équipement visé aux alinéas a) à c)

- Alinéa e) : un bâtiment ou une autre structure qui sert, dans une proportion de 90 % ou plus, à l’installation ou à l’opération de l’équipement visé aux alinéas a) à d)

- La catégorie 58 (taux d’amortissement dégressif de 20 %) comprend les biens suivants :

- Alinéa a) : l’équipement qui ne servira qu’à l’utilisation du CO2 dans la production industrielle

- Alinéa b) : l’équipement de surveillance et de contrôle qui ne servira qu’au fonctionnement de l’équipement visé à l’alinéa a)

- Alinéa c) : un bâtiment ou une autre structure qui sert, dans une proportion de 90 % ou plus, à l’installation ou à l’opération de l’équipement visé aux alinéas a) ou b)

Les propositions législatives instaurent également les catégories 59 et 60, lesquelles se rapportent aux frais d’exploration incorporels et aux frais d’aménagement relatifs au CUSC.

La classification des biens aux fins des nouvelles catégories de DPA n’est pas effectuée de la même manière qu’aux fins de l’établissement des taux du crédit d’impôt à l’investissement pour le CUSC, de sorte que différents taux pourraient s’appliquer à certains biens appartenant aux catégories 57 et 58, selon le type de bien acquis.

En ce qui concerne les biens amortissables admissibles au crédit d’impôt à l’investissement pour le CUSC, les propositions législatives prévoient que le montant du crédit d’impôt à l’investissement pour le CUSC sera porté en réduction du coût en capital des biens appartenant aux catégories de DPA visées dans l’année d’imposition suivant l’année d’imposition au cours de laquelle le crédit d’impôt à l’investissement pour le CUSC est demandé.

Autres caractéristiques de conception prévues dans le document d’information du ministère des Finances

Le document d’information propose des caractéristiques de conception précises en ce qui a trait au mécanisme de recouvrement, à la divulgation des risques climatiques et à l’échange des connaissances associés au crédit d’impôt à l’investissement pour le CUSC.

Mécanisme de recouvrement

Une fois que les projets commenceront à être exploités, ils seront évalués tous les cinq ans pendant les 20 premières années d’exploitation afin de déterminer si un recouvrement du crédit d’impôt pour le CUSC est justifié. Les contribuables seront tenus de fournir des renseignements sur la quantité réelle de CO2 destinée à des utilisations admissibles et non admissibles au cours de chaque année. Au moment où ces lignes sont écrites, seuls le stockage géologique dédié et le stockage dans le béton ont été proposés à titre d’utilisations admissibles.

S’il y a eu une baisse de plus de 5 % dans la quantité de CO2 capté que le projet devrait prendre en charge pour une utilisation admissible au cours de toute période de cinq ans, le contribuable sera tenu de produire un nouveau plan de projet, et le crédit d’impôt à l’investissement fera l’objet d’un recouvrement selon la quantité réelle de CO2 qui est destinée à des utilisations admissibles par rapport à des utilisations non admissibles.

Les projets qui ne maintiennent pas un ratio d’utilisation admissible d’au moins 10 % chaque année au cours d’une période d’évaluation de cinq ans verront le crédit d’impôt à l’investissement recouvré pour cette période d’évaluation de cinq ans et pour toutes les autres périodes d’évaluation de cinq ans restantes. Si un recouvrement est nécessaire pour une période d’évaluation de cinq ans, le montant du recouvrement sera réparti également sur les cinq années suivant la fin de la période d’évaluation.

En cas de circonstances exceptionnelles qui influent sur le ratio d’utilisation admissible, des périodes données peuvent être exclues d’une période d’évaluation de cinq ans, à la discrétion du ministre du Revenu national. Une panne de l’équipement de transport ou de stockage qui entraîne une quantité de CO2 stocké à des fins admissibles inférieure à ce qui était prévu constitue un exemple de circonstances exceptionnelles.

Dans son document d’information, le ministère des Finances fournit des exemples pour illustrer le fonctionnement du mécanisme de recouvrement.

Divulgation des risques climatiques

Les entreprises dont les dépenses admissibles s’établissent à 20 millions de dollars ou plus seront tenues de produire un rapport annuel sur la divulgation des risques climatiques (la « DRC ») à compter de l’année d’imposition au cours de laquelle un crédit d’impôt à l’investissement est demandé pour la première fois et chaque année subséquente jusqu’à la fin des 20 premières années d’exploitation. Toutes les sociétés associées d’une société de personne devront produire ce rapport. Les rapports seront exigés neuf mois suivant la fin de l’année d’imposition du contribuable et devront être rendus publics par le contribuable (p. ex., sur son site Web).

Le rapport sur la DRC devra traiter de la gouvernance, de la stratégie, de la gestion des risques, ainsi que des mesures et des cibles liées au projet, et devra également préciser en quoi la gouvernance et les politiques de l’entreprise contribuent à la réalisation des engagements du Canada en vertu de l’Accord de Paris et de l’objectif de carboneutralité d’ici 2050.

Si un contribuable ne satisfait pas à une exigence relative à la DRC pour une année donnée, il sera tenu de payer une pénalité équivalant au moins élevé des montants suivants : 4 % du montant cumulatif des crédits d’impôt à l’investissement demandés jusqu’à ce moment-là ou 1 million de dollars.

Exigences relatives à l’échange des connaissances

Les responsables des projets entraînant des dépenses admissibles cumulatives de 250 millions de dollars ou plus selon le plan de projet sont tenus de contribuer à l’échange public des connaissances au Canada. Un rapport devra être présenté après la mise en service de l’installation de CUSC et pour les cinq années suivantes. Les détails des exigences concernant le contenu du rapport sur l’échange des connaissances sont en voie d’élaboration et seront fournis par Ressources naturelles Canada.

Une pénalité de 2 millions de dollars sera imposée pour chaque rapport sur l’échange des connaissances qui n’aura pas été produit.

Conclusion

Les règles relatives au crédit d’impôt à l’investissement pour le CUSC continuent d’évoluer à mesure que le ministère des Finances publie de nouveaux renseignements. Nous continuerons de surveiller les changements pour vous tenir au fait de ces règles.

Pour en savoir davantage

Pour en savoir davantage, veuillez communiquer avec votre conseiller EY ou EY Cabinet d’avocats, ou avec l’un des professionnels suivants :

Montréal

Krista Robinson

+1 514 879 2783 | krista.robinson@ca.ey.com

Calgary

Greg Boone

+1 403 206 5306 | greg.boone@ca.ey.com

___________________________________![]()

1. Une telle dépense serait réputée avoir été engagée au moment où elle est payée.

Renseignements sur les budgets : Pour des renseignements à jour sur les budgets fédéral, provinciaux et territoriaux, visitez notre site ey.com/ca/fr/budget.