EY se refiere a la organización global, y puede referirse a una o más, de las firmas miembro de Ernst & Young Global Limited, cada una de las cuales es una entidad legal separada. Ernst & Young Global Limited, una compañía británica limitada por garantía, no presta servicios a los clientes.

El ciclo económico actual se va a mantener en una fase de enfriamiento o desaceleración cuya duración podría ser hasta los últimos meses del 2024 principios del 2025

Aun mes del cierre del ejercicio 2023 la economía mundial sigue mostrando evidentes síntomas de agotamiento registrando tasas de crecimiento muy por debajo de las expectativas existentes a principios de año. La evolución de los acontecimientos económicos, monetarios y geopolíticos que estamos viviendo siguen generando cierta volatilidad e incertidumbre, trasladándose esta inestabilidad ya no solo al sector industrial o manufacturero, sino también al sector servicios, haciendo todavía más vulnerables a la mayoría de las economías.

Si analizamos estos factores uno a uno, los de carácter geopolítico están durando más tiempo de lo esperado y los mercados parecen ir acostumbrándose, permitiendo que su impacto sea cada vez más limitado. Al mismo tiempo, algunos de los factores económicos evolucionan favorablemente tanto con la normalización de la cadena de suministros como por la reactivación de las operaciones de comercio exterior. Sin embargo, entendemos que los factores monetarios son los que mayor impacto negativo están teniendo en la situación actual. Está claro que la mayoría de las economías se están viendo afectadas por la aplicación por parte de los bancos centrales de una política monetaria de carácter restrictivo que, con el objetivo de controlar la inflación, ha elevado los tipos de interés a niveles no vistos desde el 2008. Como era de esperar, se ha producido una clara transmisión de la política monetaria a la economía real que está alterando negativamente el comportamiento del consumo y la inversión, afectando a la demanda interna y a las economías en su conjunto. Como resultado positivo ya podemos ver como la inflación se va ajustando a la baja, pero como efectos colaterales de carácter negativo tenemos una menor tasa de crecimiento, un encarecimiento desmesurado de los costes financieros y un claro descenso de la confianza.

La aplicación de estas duras políticas monetarias está permitiendo que en países como EE.UU. la tasa de inflación ya esté al 3,2% o en la Zona euro en el 2,9%. Estos niveles, cada vez más cercanos al objetivo del 2%, podrían hacernos presagiar la posibilidad del inicio de la etapa de recortes en los tipos oficiales de interés. Sin embargo, tanto la Reserva Federal como el Banco Central Europeo nos han recordado que todavía no es el momento. Más aun, no descartan posibles nuevas subidas en función de la evolución de los acontecimientos. Lo que está cada vez más claro entre los analistas es que los tipos de interés se van a mantener altos más tiempo del esperado, anticipando que probablemente no volveremos al entorno del 2% hasta el 2025. La razón, se tiene el temor que la presión en los precios se mantenga de forma persistente e incluso, no se descarta un posible repunte en los precios en el corto plazo que podría mantener en el 2024 la tasa de inflación por encima del 3% entre los países más desarrollados.

Toda esta situación impacta claramente en el escenario actual y en las perspectivas del crecimiento, destacando que está afectando de forma diferente en EEUU que en Europa y resto del mundo. La economía norteamericana nos vuelve a sorprender con una tasa de crecimiento en el 4,9% al 3Q 2023 sustentada por la positiva evolución del consumo y la condición del pleno empleo al 3,9% a pesar de tener los tipos de interés en el 5,50%. En la Zona euro, la situación es menos halagüeña. En el 3Q el crecimiento ha sido -0,1% respecto al 2Q y 0,1% en términos interanuales tras el 0,5% del 2Q con un tipo oficial en el 4,50%. Este mal dato europeo esta contribuido por la negativa evolución de los países del norte, que han registrado tasas negativas no compensadas por las positivas de los países del sur. Así, Alemania está creciendo al -0,8%, Austria -1,2%, Irlanda -4,7% y Holanda -0,6%. Por el lado positivo tenemos a España +1,8%, Bélgica +1,5%, Portugal +1,9%. En zona neutral Italia 0,0% y Francia 0,1%. Por lo tanto, no podemos decir que la Zona euro muestre una tendencia positiva y todo esto debería obligar al Banco Central Europeo a actuar a partir de ahora de una forma más cuidadosa con los indicadores económicos.

Según la mayoría de los analistas probablemente podríamos ya estar tocando suelo. Sin embargo, introducimos dos nuevos factores que podrían complicar el escenario económico futuro. De un lado, ya se observa como desde el mes pasado se está empezando a destruir empleo. En la Zona euro la tasa de paro ha aumentado al 6,5% desde el 6,4%. En EE.UU. se mantienen las condiciones de pleno empleo, pero la tasa de paro ha subido al 3,9%. En ambos casos es un síntoma evidente del enfriamiento económico que podría anticipar mayores problemas en el 2024.

De otro lado, están empezando a tener efecto las restricciones al crédito derivadas del inicio de las reclamaciones monetarias que están realizando los bancos centrales al sistema financiero, solicitando la devolución de los prestamos e inyecciones de liquidez que han venido realizando desde el 2020. Esto va a reducir la masa monetaria y va a afectar claramente a la concesión de créditos, limitando el consumo y la inversión. Escenario también negativo para las perspectivas de crecimiento económico.

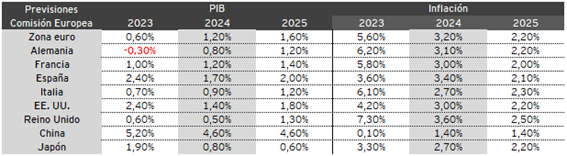

Ante esta situación el ultimo organismo público que ha actualizado sus previsiones macroeconómicas ha sido la Comisión Europea. En las cuales mejora marginalmente el 2023 y enfría más de lo esperado el 2024. Globalmente consideran que el mundo va a crecer un 2,9% en el 2024 tras el 3,1% del 2023.

Por lo tanto, el año 2024 no se anticipa fácil. Más aún, si también tenemos en cuenta los desequilibrios existentes en las cuentas públicas que deberían limitar las posibilidades del gasto público como palanca de crecimiento. En el caso de la Zona euro, hay que recordar que el próximo 1 de enero la Comisión Europea desactiva la cláusula de salvaguarda que permitió a partir del pasado 23/03/2020 a los países europeos desviarse de los objetivo prefijados de déficit/deuda pública, volviendo a controlar que el déficit no pase del 3% del PIB y la deuda del 60% del PIB.

Como conclusión macroeconómica y a la expectativa de ver cómo evolucionan los acontecimientos, podemos considerar que el ciclo económico actual se va a mantener en una fase de enfriamiento o desaceleración cuya duración podría ser hasta los últimos meses del 2024 principios del 2025.

Con relación a la reacción de los mercados, los mercados monetarios y de deuda ya muestran curvas invertidas, los tipos de interés a largo plazo se sitúan por debajo de los de corto, anticipando que los tipos bajaran en el tiempo. En la Zona euro este diferencial se sitúa en cerca de 100 puntos básicos (pb) y en los EE.UU. en más de 160 pb. Esta situación se debería de mantener en el tiempo permitiendo que el cálculo de los IRS, que permiten pasar el coste de los préstamos de variable a fijo, se sitúe por debajo del tipo variable de referencia.

En los mercados de divisas, el dólar USA registra pérdidas generalizadas mostrando síntomas de agotamiento en su comportamiento tras mantener los operadores durante los últimos años posiciones excesivamente largas en la divisa norteamericana. No obstante, el dólar se mantiene en zona de máximos históricos beneficiándose de la incertidumbre existente y la ausencia de contrapartidas más fuertes que le puedan hacer sombre ante las dudas existentes sobre sus economías. El Consensus Forecast para el 2024 sigue mostrando la posibilidad de un dólar USA fuerte con marginales cesiones. La media estimada es 1,1000 USD/EUR. La media de este año va a cerrar en el entorno de 1,0800. En el resto de las divisas seguimos viendo una importante debilidad en el yen japonés, que sigue cotizando mínimos al mantener los tipos de interés en negativo. El yuan chino recupera desde mínimos históricos ante la posibilidad que el gobierno chino empiece a definir medidas de recuperación de su débil economía.

Por último y en relación con las materias primas, el brent pierde cerca de un 20% de su valor pasando de cerca de 100 a 80 USD/barril ante las expectativas de una menor demanda global por la situación económica y la falta de acuerdo para normalizar la producción entre los países miembros de la OPEP. No se descartan nuevos mínimos. La cotización de los metales se mantiene en su zona de corrección desde los máximos de principios de año. El temor de los analistas recae en la posibilidad de una recuperación de la demanda por parte de China, circunstancia que debería volver a presionar al alza sus precios.

Resumen

La economía mundial sigue mostrando evidentes síntomas de agotamiento registrando tasas de crecimiento muy por debajo de las expectativas existentes a principios de año. El año 2024 no se anticipa fácil. Más aún, si también tenemos en cuenta los desequilibrios existentes en las cuentas públicas que deberían limitar las posibilidades del gasto público como palanca de crecimiento. En el caso de la Zona euro, hay que recordar que el próximo 1 de enero la Comisión Europea desactiva la cláusula de salvaguarda que permitió a partir del pasado 23/03/2020 a los países europeos desviarse de los objetivo prefijados de déficit/deuda pública, volviendo a controlar que el déficit no pase del 3% del PIB y la deuda del 60% del PIB.

Leer más

El enfriamiento de la economía global podría mantenerse hasta finales del 2024

Los bancos centrales son conscientes del impacto que están teniendo sus decisiones restrictivas, pero, hoy en día, prevalece el control de la inflación sobre el resto de los indicadores.