EY si riferisce all'organizzazione globale, e può riferirsi a una o più delle società membri di Ernst & Young Global Limited, ciascuna delle quali è un'entità legale separata. Ernst & Young Global Limited, una società britannica a responsabilità limitata, non fornisce servizi ai clienti.

Broker Tech 2023: acquisizioni e investimenti in tecnologia spingono il mercato

- Secondo la ricerca di EY e IIA, il settore del brokeraggio assicurativo si conferma attrattivo e segna un +20% circa per numero di operazioni di M&A nel 2022 rispetto all’anno precedente.

- Nonostante l’incertezza economica, le operazioni di M&A rimangono una strategia prioritaria: l’81% dei grandi player ha avviato operazioni straordinarie negli ultimi 24 mesi e l’85% che ne ha in programma di nuove

- Aumentano anche gli investimenti in nuove tecnologie (soprattutto IA generativa e RPA) con un impatto positivo sulla marginalità nel 62% dei casi

Milano, 14 novembre – Acquisizioni e investimenti in nuove tecnologie consolidano il mercato del brokeraggio assicurativo: è quanto emerge dalla nuova ricerca Broker Tech: tra operazioni straordinarie e digitalizzazione, realizzata da EY e Italian Insurtech Association (IIA) che ha coinvolto i principali Broker attivi nel contesto nazionale e internazionale, con una copertura di mercato pari al 70% dei ricavi complessivi. L’analisi restituisce una panoramica delle operazioni di M&A, del livello di maturità nell’adozione di nuove tecnologie e delle principali caratteristiche del panorama competitivo.

Trend M&A nel settore mercato del brokeraggio assicurativo

L’indagine EY-IIA rileva che negli ultimi 24 mesi l’81% dei player intervistati ha avviato operazioni straordinarie, principalmente in ottica di acquisizione (62%). Nonostante l'aumento dei tassi di interesse e l'incertezza macroeconomica, il settore assicurativo ha mantenuto un’elevata attrattività per le operazioni di M&A sia in Europa che in Italia. Nel 2022 si è registrato un aumento del numero di operazioni concluse: 21 transazioni (rispetto alle 18 del 2021) per un volume complessivamente investito pari a quasi 2 miliardi di euro. Seppure il valore risulti in calo rispetto a quello dell’anno precedente (a causa del maggiore cost of funding, dovuto all’aumento dei tassi di interesse, che ha disincentivato i player dall’intraprendere operazioni di grandi dimensioni) la crescita inorganica ha rappresentato una efficace opzione per il rafforzamento competitivo e ha sostenuto i volumi di operazioni di M&A.

Per la medesima ragione, nonostante l’accresciuta incertezza abbia reso le aggregazioni meno convenienti in Italia nel 2023, dall’indagine emerge un rilevante attivismo atteso nel prossimo futuro. L’85% dei player che ha effettuato una o più acquisizioni negli ultimi mesi pianifica di realizzarne altre nei prossimi 12, per rafforzare ulteriormente la presenza sul territorio o in un determinato settore o classe di rischio, tramite acquisizione di nuove competenze e canali distributivi.

Per quanto riguarda le acquisizioni completate, gli intervistati dichiarano che il 69% delle operazioni effettuate negli ultimi 24 mesi abbia avuto come oggetto un altro Broker, in minore parte una insurtech o una società tecnologica. Gli obiettivi principali che hanno guidato le acquisizioni riguardano l’ampliamento della propria quota di mercato (62%), l’internalizzazione di strumenti e competenze tecnologiche (54%) e l’acquisizione di nuovi target di clientela (entrambi al 54%).

Investimenti in tecnologia

Il processo di consolidamento in atto nel mercato ha reso ancora più evidente l’esigenza per i Broker di digitalizzarsi e integrare nuove tecnologie al fine di differenziarsi e continuare a operare profittevolmente in un contesto altamente competitivo: il 62% degli intervistati ha dichiarato di aver effettuato investimenti in nuove tecnologie negli ultimi 24 mesi. Tali investimenti hanno riguardato principalmente applicazioni legate all’IA generativa (62%) e soluzioni di RPA (42%) e sono stati realizzati con l’obiettivo principale di efficientare i processi esistenti (per la totalità del campione) e migliorare la relazione con la clientela (62%). Nel 62% dei casi gli investimenti realizzati hanno avuto un impatto positivo sulla marginalità, mentre secondo il 31% degli intervistati è ancora troppo presto per effettuare delle valutazioni oggettive. Tra gli strumenti digitali maggiormente utilizzati dai Broker in Italia spiccano al primo posto strumenti di confronto e quotazione (81%), seguiti da software di gestione dei sinistri e portali di home insurance (71%) e e strumenti di analisi dei dati (67%).

"La fotografia scattata da EY e IIA mostra un dinamismo del settore del brokeraggio assicurativo italiano senza precedenti. Chiaramente la maggior parte dei player di mercato hanno avviato operazioni straordinarie di consolidamento. Questo trend è evidentemente notevolmente rafforzato da un lato dalla necessità di internalizzare strumenti e competenze digitali per rimanere competitivi dall’altro dalla capacità di applicare le tecnologie in dinamiche di buy and build”. Spiega Gerardo di Francesco, Segretario Generale di IIA. “In questo contesto, il momento di svolta che sta vivendo il segmento tecnologico dell’AI ha alzato ulteriormente il livello di competizione. I dati che abbiamo raccolto mostrano come negli ultimi anni la maturità digitale del settore dell’intermediazione assicurativa sia notevolmente aumentata: nel 2021 ben l’80% del campione dichiarava di non disporre né di una app né di sito web. Ad oggi invece vediamo che il 62% degli intervistati ha investito su tecnologie innovative, prime tra tutte l’AI generativa, uno strumento definito come epocale da molti colleghi, perché ha un'incidenza estremamente fattiva su quelle che sono le operatività dell'industria assicurativa.”

È importante notare come il trend sul consolidamento che abbiamo fotografato non rappresenti un punto di arrivo quanto piuttosto l’istantanea di un fenomeno ancora in corso: l’85% dei grandi Broker che ha completato un’acquisizione pianifica infatti di avviare nuove operazioni straordinarie nei prossimi 12 mesi. Ci aspettiamo che i razionali alla base di queste attività resteranno in linea con la strategia seguita finora in un contesto che diventa sempre più competitivo, con focus sull’espansione delle quote di mercato e sull’internalizzazione di competenze e strumenti digitali sempre più avanzati. Le principali sfide da affrontare, in questo caso, riguardano l’integrazione di sistemi IT e processi diversi, ma soprattutto l’armonizzazione della cultura aziendale e del fattore umano. Questi i fattori chiave che abilitano l’intero settore ad essere reattivo ed evolvere velocemente in base ai nuovi trend di mercato: polizze cyber, protezione dai disastri climatici e prodotti basati su ESG

Competitività e trend di mercato

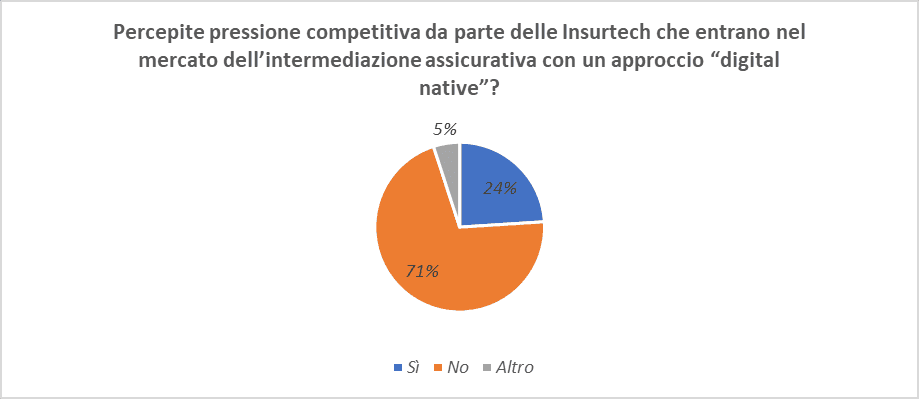

Per quanto riguarda il panorama competitivo, la maggior parte degli intervistati (71%) non vede una minaccia nelle insurtech, che entrano nel mercato dell’intermediazione assicurativa con un approccio “digital native”. Questo avviene perché i grandi Broker fanno riferimento ad un mercato diverso da quello consumer in cui la consulenza e la personalizzazione rappresentano ancora il vero fattore differenziante.

La situazione cambia nel rapporto con altri canali distributivi, Bancassurance fra tutti, rispetto a cui il 43% del campione dichiara di avvertire una pressione competitiva significativa, soprattutto visto il recente sforzo fatto da parte degli istituti di credito nell’innovare la propria offerta assicurativa, principalmente in ambito Vita.

L’81% dichiara inoltre di subire maggiore competizione da parte dei grandi player internazionali, che detengono già ampie fette di mercato e un parco prodotti in grado di abilitare logiche di scala e cross-selling.

Infine, il report mostra un cambiamento rispetto alla passata edizione su quelli che i Broker ritengono essere oggi i principali trend di mercato: al primo posto troviamo prodotti assicurativi sulla cyber security, seguiti da polizze sui disastri naturali e meteorologici (vista anche la recente introduzione dell’obbligo per le imprese italiane a partire da fine 2024) e da prodotti legati alla sostenibilità e all’ESG.