EY се отнася до глобалната организация и може да се отнася до една или повече фирми-членки на Ernst & Young Global Limited, всяка от които е отделно юридическо лице. Ernst & Young Global Limited, дружество с ограничена отговорност в Обединеното кралство, не предоставя услуги на клиенти.

България обаче се отличава от общата картина и такава тенденция у нас не се очаква

- 70% повече са били случаите на предоговаряне на кредити през втората половина на 2023 г. спрямо първите шест месеца на годината

- Най-засегнати са секторите строителство, земеделие и недвижими имоти

- Постепенно стабилизиране на пазара се очертава през 2025 г.

София, септември 2024 г.

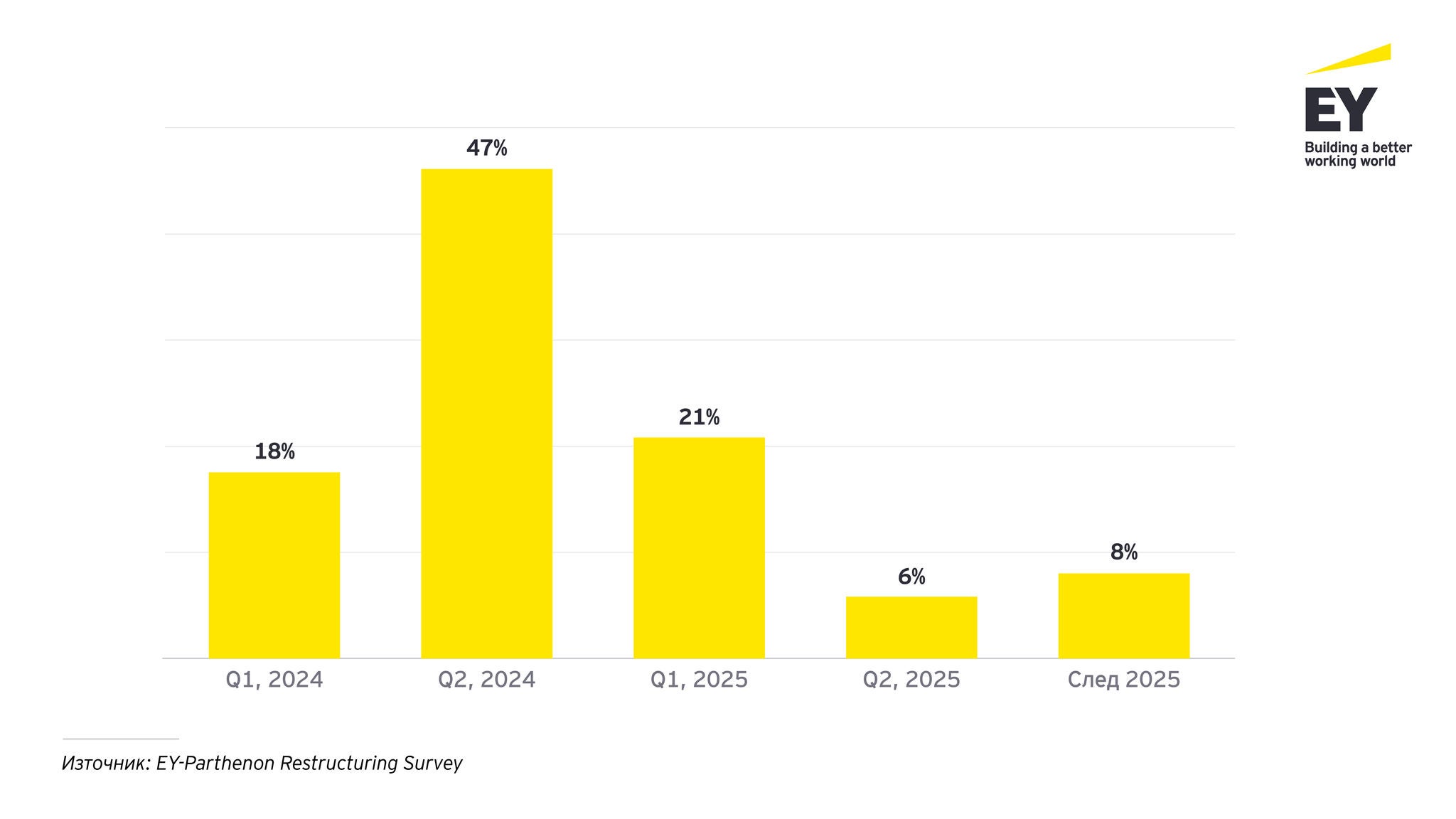

Втората половина на годината може да се окаже сложна за бизнеса, който разчита на привлечено финансиране. Почти всеки втори банкер (47%) очаква ръст на преструктурираните банкови кредити, сочи проучване на EY в Централна и Източна Европа. Данните са за над 20 страни [1], сред които и България и отразяват, както случилото се на пазара до момента, така и дългосрочните тенденции. Според анкетираните финансови специалисти, ситуацията ще се успокои в началото на следващата година и особено през втората половина на 2025-та, когато фирмите ще са „научили уроците си“, а лихвените проценти ще спомогнат за намаляване на напрежението. Данните за нашата страна обаче не съвпадат с останалите – в България бакерите са по-скоро оптимисти и не виждат да се задава увеличение на проблемните кредити.

Въпрос: Спрямо пазарната ситуация в момента, в кой период очаквате най-голям брой случаи на преструктуриране на банкови кредити?

„Първата половина на годината имаше някои значими престктурирания в България. През юли 2024 г., Европейската комисия одобри план за преструктуриране на Български пощи. Това е и първото решение на ЕК за план за пресктуркуриане на пощенски оператори. Бяха разгледани и предложения за преструктуриране на банковите кредити на някои големи производствени предприятия“, коментира данните Мартин Бочев, съдружник, ръководител на отдел „Стратегия и сделки“ в EY Bulgaria.

Секторни характеристики

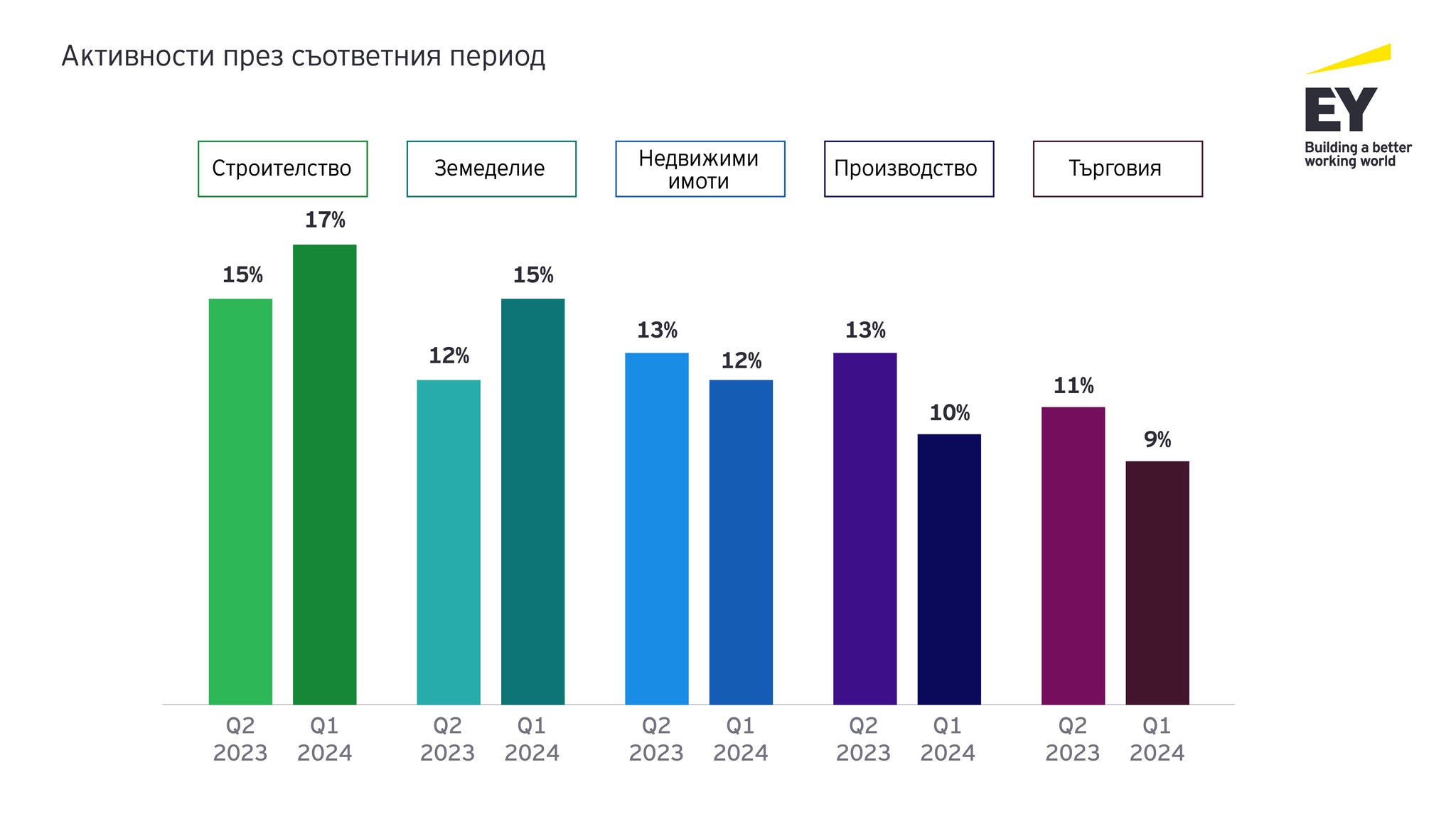

Основните причини за тревожната тенденция, която банкерите отчитат, са увеличаващите се разходи на фирмите, намалялото търсене в определени индустрии и нивата на лихвените проценти, които остават високи. Строителството, земеделието и недвижимите имоти се очертават като секторите, които отчитат най-силна активност по отношение на преструктурирането на кредити, следвани от производството и търговията.

Топ 10 сектори с най-висока активност на преструктуриране:

Строителният сектор остава на върха заради високата инфлация, която увеличава цените на материалите, енергията и труда. В същото време браншът е под натиск и от високите лихвени нива и колебанията в търсенето в някои от европейските страни. Земеделският сектор пък остава притиснат от войната в Украйна и също страда от високите цени на горивата, торовете и енергията. Продукцията пък зависи от реколтата, а горещото време в последните две години доведе до лоши резултати и прогноза за проблеми в края на годината. Секторът на недвижимите имоти продължава да се възприема като особено нестабилен – от едната страна стои намаленото търсене в някои от страните в Централна и Източна Европа, а от другата е очакването ценовият балон да се спука и това да доведе до сътресения.

„Наличието на надежден бизнес план и адекватен анализ на рисковете в него е задължително условие за успешното преструткуриране на дълга и оздравяване на кредитополучателя“, отбелязва Мартин Бочев.

Решения за преструктуриране

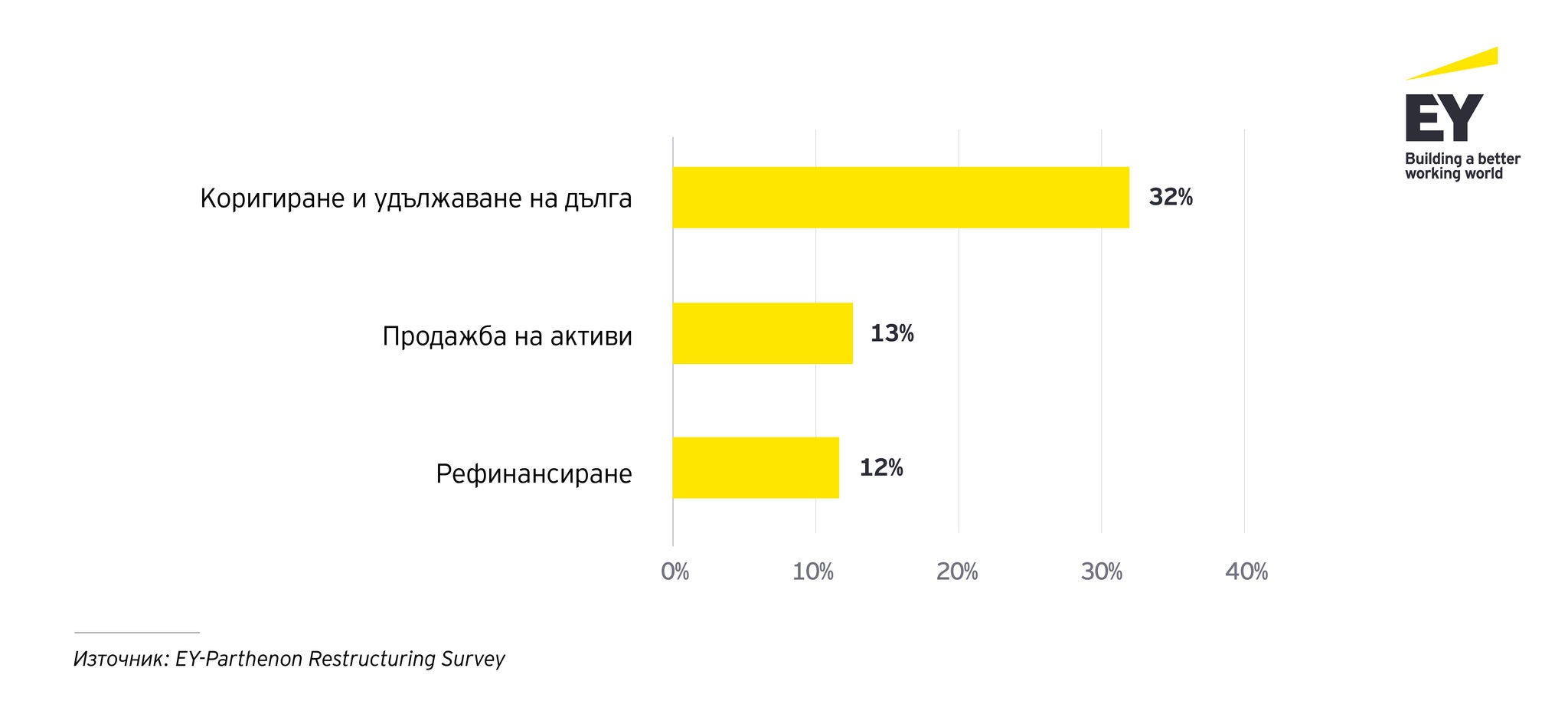

Не е изненадващо, че промяната в условията и разсрочването на дълга остава най-честото решение при преструктуриране. Това показват данните от втората половина на 2023 г. Продажбата на активи е второто най-често срещано решение. Броят на рефинансираните кредити се увеличава, което може да се приеме и като позитивен знак – за възстановяване на пазара след пандемията и връщане към икономически растеж. Въпреки това, случаите на несъстоятелност продължават да нарастват, тъй като ликвидните резерви се изчерпват след продължителното излагане на пазарен натиск.

Кое е било най-често използваното решение за преструктуриране във вашата страна/регион през последния период (втората половина на 2023 година)?

По отношение на източниците на финансиране също няма изненади. Познатите и утвърдени банки остават най-предпочитани от над 90% от бизнеса, сочат данните за 2023 г. По-малък е интересът към нови финансови институции и фондове за дялов капитал, както и намиране на държавно финансиране. Като обобщение данните от изследването показват, че през 2023 г. е имало по-сериозни, но по-малко на брой случаи на кредитно преструктуриране, докато очакванията за цялата 2024 г. са за „по-леки“, но повече като количество промени и предоговаряния на проблемни кредити.

Накратко

За изследването:

Анкетата отразява наблюденията на банкери, занимаващи се с управление на проблемни кредити, от най-големите банкови институции в повече от 20 страни в Централна, Източна и Югоизточна Европа, включително и България. Тя събира мненията им относно тенденциите в преструктурирането на кредити, прилаганите решения и бъдещите очаквания. Данните обхващат периода от втората половина на 2023 г. до прогнозите за първата част на 2025 г.