V decembrski izdaji davčnih novic vas želimo obvestiti o bližajočem se roku za poročanje določenih kontrolnih podatkov za odmero dohodnine ter o ugodnostih glede obdavčitve daril danih otrokom zaposlenih v mesecu decembru. Prav tako izpostavljamo trenutne spremembe na področju dohodninske zakonodaje ter na dopolnjena navodila za izpolnjevanje obračuna DDV.

NE SPREGLEJTE: BLIŽAJOČI SE ROKI

Z dnem 31.12.2022 se izteka rok za poročanje določenih kontrolnih podatkov za odmero dohodnine. V kolikor izplačujete dohodke, morate preko portala eDavki oddati datoteko s kontrolnimi podatki o medletnem uveljavljanju posebne olajšave za vzdrževane družinske člane (VIRVDC), ki ste jih v tekočem letu 2022 upoštevali pri zavezancu za dohodnino pri izplačilu dohodka iz delovnega razmerja, pokojnine ali drugega dohodka po 105. členu Zakona o dohodnini (ZDoh-2).

BONITETE – UGODNOSTI V MESECU DECEMBRU

V mesecu decembru imate delodajalci tudi možnost, da davčno ugodno obdarite otroke svojih zaposlenih. Namreč darilo, dano otroku delojemalca, do otrokovega 15. leta, se namreč ne všteva v davčno osnovo delojemalca (starša), v kolikor vrednost darila ne presega 42 EUR. Za otroka se šteje otrok, posvojenec in pastorek zavezanca, otrok zunajzakonskega partnerja ter otrok partnerja v istospolni skupnosti.

NOVOSTI, KI JIH PRINAŠA NOVELA ZAKONA O DOHODNINI (ZDoh-2AA)

Državni zbor je na 27. izredni seji, 28.11.2022, sprejel novelo Zakona o dohodnini (v nadaljevanju Zdoh-2), ki bo v veljavi od 1.1.2023.

Spodaj povzemamo glavne spremembe in novosti pri obdavčitvi z dohodnino. Pri tem bi radi opozorili, da Zakon še ni bil objavljen v uradnem listu in da je spodnji povzetek pripravljen na podlagi javno objavljenih aktov, ki so nam bili dostopni.

Sprememba splošne olajšave

Splošna olajšava skladno s sedaj veljavnim zakonom za leto 2022 znaša 4.500 EUR, pri tem pa je v veljavnem ZDoh-2 predvideno postopno povišanje splošne olajšave do 7.500 EUR, ki bi bila v veljavi leta 2025. Novela ZDoh-2AA to postopno zviševanje splošne olajšave ukinja in višino olajšave določi pri 5.000 EUR.

Spremembe v višini dohodka za dodatno splošno olajšavo

Novela določa zvišanje skupnega dohodka, do katerega se rezidentu poleg splošne olajšave prizna tudi dodatna splošna olajšava tako, da se skupni znesek zviša na 16.000 EUR.

Posebna olajšava za mlade

Skladno s sprejetim zakonom, se z letom 2023 določa posebna olajšava za mlade na način, da se do dopolnjenega 29. leta starosti, vključno z letom, v katerem dopolni 29 let starosti, zavezancu prizna zmanjšanje davčne osnove od dohodka iz delovnega razmerja v višini 1.300 EUR letno. Olajšava se prizna sorazmerno glede na število mesecev delovnega razmerja v posameznem davčnem letu, pri čemer se upošteva vsak polni mesec delovnega razmerja.

Način usklajevanja olajšav in zneskov neto letnih davčnih osnov

Odpravlja se mehanizem avtomatičnega usklajevanja višin zneskov olajšav in neto letnih davčnih osnov, pri čemer se za leto 2023 uskladitev olajšav in neto letnih davčnih osnov ne opravi. S tem se usklajevanje višin zneskov olajšav in neto letnih davčnih osnov ponovno uredi na način, kot je bil v veljavi v davčnih letih od 2014 do 2021.

Dvig maksimalne davčne stopnje

Višina davčne stopnje se v petem dohodninskem razredu dvigne iz trenutnih 45% na stopnjo 50%.

Nadomestilo za uporabo lastnih sredstev na domu

Spreminja se pravilo določanja neobdavčenega zneska nadomestila za uporabo lastnih sredstev pri delu na domu. Nadomestilo se pod pogojem, da je delo na domu organizirano skladno s predpisi, ki urejajo delovna razmerja in je določeno s posebnimi predpisi, kolektivno pogodbo ali aktom delodajalca, ne bo vštevalo v osnovo dohodka iz delovnega razmerja do višine 0,20% zadnje znane povprečne letne plače zaposlenih v Sloveniji, preračunane na mesec, za vsak dan dela na domu.

Del plače za poslovno uspešnost

Skladno z novelo zakona bo davčno ugodnejša obravnava plačil za poslovno uspešnost možna največ dvakrat letno, hkrati pa se odpravlja možnost davčno ugodnejše obravnave dohodka iz tega naslova v višini 100% povprečne plače delavca. Ohranja se torej davčno ugodnejša obravnava dela plače za poslovno uspešnost, vendar je omejena do višine 100% povprečne mesečne plače zaposlenih v Sloveniji.

Ugotavljanje davčne osnove od dohodka iz dejavnosti z upoštevanjem normiranih odhodkov

Sprememba zakona določa pogoj za vstop oziroma obstoj v sistemu normiranih odhodkov, ki je vezan na socialno zavarovanje zavezanca ali pri njem zaposlene osebe ter podaljšuje obdobje nepretrgane vključenosti v zavarovanje. Skladno s sprejetim zakonom bo pogoj torej izpolnjen, če bo zavezanec sam zavarovan neprekinjeno vsaj devet mesec za polni delovni čas na podlagi samozaposlitve, ali pa bo imel zaposlenega delavca, ki je na podlagi tega delovnega razmerja vključen v zavarovanje neprekinjeno vsaj 9 mesecev za polni delovni čas. Tako se pogoj neprekinjene vključenosti v zavarovanje podaljšuje s petih mesecev na devet mesecev.

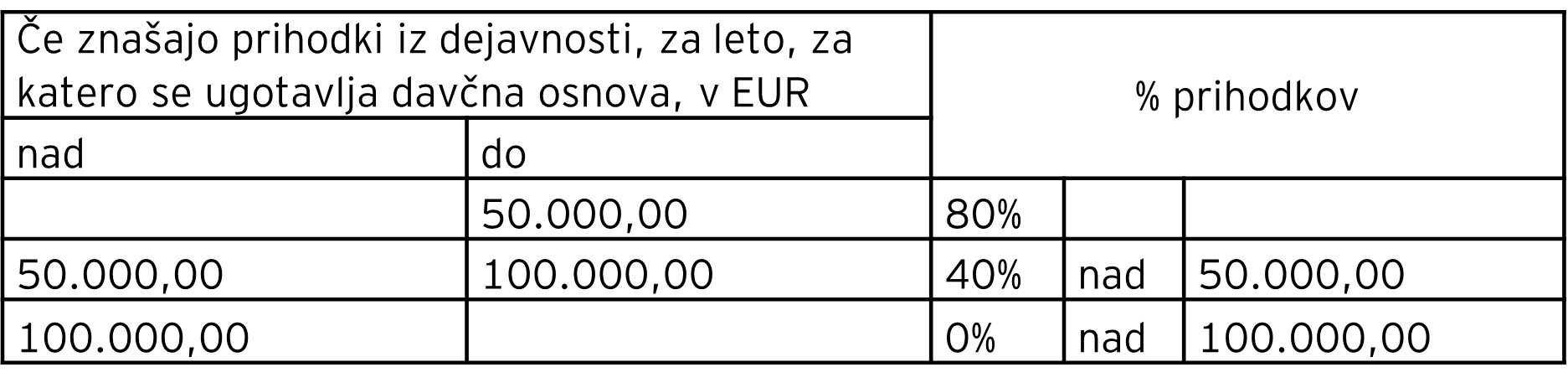

Spreminja se višina odhodkov, ki se priznava pri ugotavljanju davčne osnove v sistemu normiranih odhodkov. V primeru, da zavezanec izpolnjuje pogoj obveznega zavarovanja (samozaposlitev ali delovno razmerje za polni delovni čas neprekinjeno vsaj 9 mesecev) se priznani normirani odhodki znižajo iz 80% na 40%, če zavezanci dosegajo 50.000 EUR in več prihodkov.

Skladno s tem se davčna osnova in normirani stroški priznavajo, kot je navedeno v spodnji tabeli:

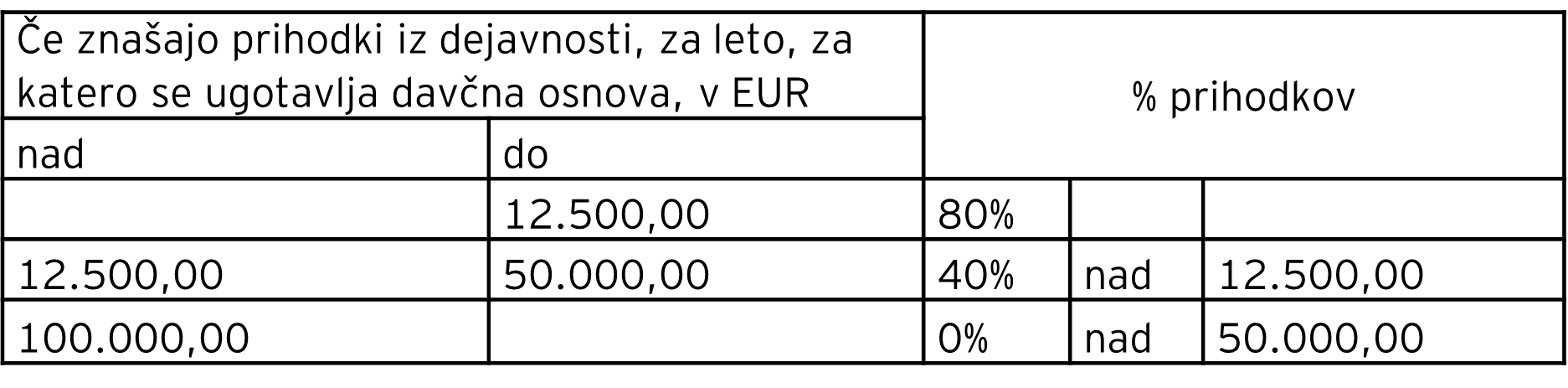

V primeru, da zavezanec ne izpolnjuje pogoja obveznega zavarovanja, se upoštevajo normirani odhodki v višini 80% prihodkov do meje 12.500 EUR in od 12.500 EUR do največ 50.000 EUR, v višini 40% prihodkov.

Skladno s tem se davčna osnova in normirani stroški priznavajo, kot je navedeno v spodnji tabeli:

Dohodki iz oddajanja premoženja v najem

Zvišuje se stopnja dohodnine od dohodkov iz oddajanja premoženja v najem iz trenutnih 15% na 25%, višina priznanih stroškov pa ostane 10%.

Odsvojitev lastnih delnic in deležev

Skladno s sprejetim zakonom se odsvojitev delnic ali deležev v okviru pridobivanja lastnih delnic oziroma deležev družbe, razen v primeru, ko družba pridobiva lastne delnice na organiziranem trgu, šteje za dohodek iz naslova dividend in ne kot kapitalski dobički. Omenjena ureditev je veljala že pred 1.1.2022.

Odprava možnosti odločitve o vključitvi dohodkov iz oddajanja premoženja v najem in dohodkov iz kapitala v letno davčno osnovo

Odpravlja se možnost, da se davčni zavezanec odloči o vključitvi dohodkov iz oddajanja premoženja v najem in dohodkov iz kapitala v letno davčno osnovo, kar pomeni, da bodo ti dohodki obdavčeni izključno posebej.

Olajšava za vzdrževane družinske člane

Prav tako se spreminja višine olajšave za vzdrževane družinske člane za davčni leti 2023 in 2024, in sicer:

- za prvega vzdrževanega otroka 2.698 EUR letno, ali

- za vzdrževanega otroka, ki potrebuje posebno nego in varstvo 9.777 EUR letno,

- za vsakega drugega vzdrževanega družinskega člana 2.698 EUR letno.

Dodatno se v letu 2023 in 2024 poveča olajšava za vzdrževane družinske člane, in sicer najmanj v višini, ki znaša:

- za drugega vzdrževanega otroka za 235 EUR, (skupaj: 2.933 EUR);

- za tretjega vzdrževanega otroka za 2.194 EUR, (skupaj: 4.892 EUR);

- za četrtega vzdrževanega otroka za 4.153 EUR, (skupaj: 6.851 EUR)

- za petega vzdrževanega otroka za 6.112 EUR, (skupaj: 8.810 EUR)

- za šestega in vse nadaljnje vzdrževane otroke za 1.959 EUR glede na višino olajšave za predhodnega vzdrževanega otroka.

Namenitev dela dohodnine za donacije

Rezident bo lahko po novem namenil do 1% dohodnine za financiranje upravičencev do donacij.

Kako lahko EY pomaga?

V EY redno svetujemo in pomagamo strankam na davčnem in delovnopravnem področju. V tem davčnem obvestilu smo vas želeli obvestiti o trenutnih spremembah na področju davčne zakonodaje. V primeru konkretnih vprašanj glede davčne zakonodaje oziroma sprememb zakonov so vam naši davčni strokovnjaki na voljo.

DOPOLNJENA NAVODILA ZA IZPOLNJEVANJE OBRAČUNA DDV

V kolikor ste bili v dilemi oziroma ste se spraševali kdaj je potrebno oddati DDV obračun in rekapitulacijsko poročilo, če 20. dan v mesecu pade na praznik ali vikend, je FURS dopolnil navodila za izpolnjevanje obračuna DDV.

Namreč, medtem ko Zakon o davku na dodano vrednost (»ZDDV-1«) v 88. členu določa, da mora davčni zavezanec obračun DDV predložiti davčnemu organu do zadnjega delovnega dne naslednjega meseca po poteku davčnega obdobja, v primeru rekapitulacijskih poročil ni poudarjeno, da mora rok pasti na delovni dan. ZDDV-1 določa, da je davčni zavezanec, ki opravlja transakcije znotraj Unije, dolžan predložiti rekapitulacijsko poročilo in obračun DDV do 20. dne naslednjega meseca po poteku davčnega obdobja.

Dopolnjeno navodilo za izpolnjevanje obračuna DDV sedaj sledeč zakonu, ki ureja davčni postopek, v primeru poteka roka za predložitev poročil, kadar mora davčni zavezanec oddati tudi rekapitulacijsko poročilo, pojasnjuje, da je rok za predložitev (DDV obračuna ter rekapitulacijskega poročila) prvi naslednji delovni dan, če je 20. dan v mesecu nedelovni dan.

Kako lahko EY pomaga?

V kolikor boste v dilemi o rokih oddaje poročil, se lahko obrnete na naše strokovnjake, ki vam bodo z veseljem priskočili na pomoč in vam pomagali vzpostaviti sistem pravilnega in pravočasnega poročanja. S področja DDV vam lahko pomagajo pravočasno in pravilno oddati DDV obračune in povezana poročila. V primeru, da bi potrebovali dodatni nasvet v zvezi z omenjenim področjem, vam je naša ekipa davčnih in pravnih strokovnjakov na voljo.

Neposredno v vaš poštni predal

Z našimi Davčnimi novicami boste vedno na tekočem s slovensko davčno zakonodajo.