EYとは、アーンスト・アンド・ヤング・グローバル・リミテッドのグローバルネットワークであり、単体、もしくは複数のメンバーファームを指し、各メンバーファームは法的に独立した組織です。アーンスト・アンド・ヤング・グローバル・リミテッドは、英国の保証有限責任会社であり、顧客サービスは提供していません。

平成21年6月第1四半期決算上の留意事項

会計監理レポート 吉田剛

平成21年6月第1四半期決算において適用されるまたは早期適用可能な会計基準等が数多くあります。本稿では、それらのうち主な決算上の留意事項等を解説します。

なお、文中意見にわたる部分は筆者の私見であり、法人の公式見解ではないことをあらかじめお断りします。

- 企業会計基準第15号「工事契約に関する会計基準」および企業会計基準適用指針第18号「工事契約に関する会計基準の適用指針」

- 企業会計基準適用指針第22号「連結財務諸表における子会社及び関連会社の範囲の決定に関する適用指針」

- 四半期決算に係る継続企業の前提に関する改正

- 企業会計基準第13号「リース取引に関する会計基準」および企業会計基準適用指針第16号「リース取引に関する会計基準の適用指針」

- 実務対応報告第27号「電子記録債権に係る会計処理及び表示についての実務上の取扱い」

- 改正実務対応報告第15号「排出量取引の会計処理に関する当面の取扱い」

- 改正企業会計基準第10号「金融商品に関する会計基準」および企業会計基準適用指針第19号「金融商品の時価等の開示に関する適用指針」

- 企業会計基準第18号「資産除去債務に関する会計基準」および企業会計基準適用指針第21号「資産除去債務に関する会計基準の適用指針」

- 企業会計基準第21号「企業結合に関する会計基準」等(平成20年12月26日公表・改正)

- 企業会計基準第16号「持分法に関する会計基準」および実務対応報告第24号「持分法適用関連会社の会計処理に関する当面の取扱い」(平成20年3月10日公表)

- 改正企業会計基準第9号「棚卸資産の評価に関する会計基準」

- 企業会計基準第20号「賃貸等不動産の時価等の開示に関する会計基準」および企業会計基準適用指針第23号「賃貸等不動産の時価等の開示に関する会計基準の適用指針」

Ⅰ 平成21年6月第1四半期から適用される会計基準等

1. 企業会計基準第15号「工事契約に関する会計基準」および企業会計基準適用指針第18号「工事契約に関する会計基準の適用指針」

(1)適用時期・適用範囲など

原則として、平成21年4月1日以後開始する事業年度から適用するものとされています(基準23項)。本会計基準等の適用については、会計基準の変更に伴う会計方針の変更として取り扱うことになります(基準27項)。

また、本会計基準は、その適用初年度の期首以後に着手する工事契約から適用するものとされています(基準24項)。また、「着手」とは、工事契約に係る工事原価の発生が開始することを指します(基準72項)。

(2) 会計基準の適用に伴う主な相違点

本会計基準の適用により、従来の取り扱いと異なる主要な点は下表のとおりとなります。

図表1 工事契約会計基準の適用による従来との主な相違点

|

項目 |

工事契約会計基準 |

従前の会計基準等 |

|---|---|---|

|

工事進行基準の選択 |

成果の確実性が認められれば適用が必要(基準9項) |

選択適用 |

|

工事進行基準の適用要件 |

信頼性をもった成果の確実性(工事収益総額・工事原価総額・決算日における工事進捗度)の見積もりの可否(基準9項) |

明示されたものはない |

|

工事進行基準が適用される対象工事の工期 |

長期に限定しない(ごく短いものは除外可)(基準52項・53項) |

長期請負工事に限定 |

|

販管費の工事原価への算入の可否 |

認められていない(基準34項) |

算入することが可能 |

|

工事損失引当金の計上 |

引当計上が明示されている(基準19項) |

企業会計原則注解18(引当金の要件)ほかで検討 |

(3)適用初年度・四半期の留意事項

① 前事業年度以前に着手した工事の取り扱い

- 本会計基準を適用しない場合(基準24項)

- 従前の処理(工事完成基準・工事進行基準)を継続することになります(基準73項)。

- 適用期首前に着手した工事契約についても、工事損失引当金の計上が必要となる場合には、計上が求められます(基準26項)。

- 本会計基準を適用する場合(基準25項)

- 期首に存在する工事契約について、一律に適用することが求められます。

- 工事進行基準の適用による過年度の工事進捗(しんちょく)に見合う損益については、以下の取り扱いとなります。

- 特別利益または特別損失に計上します。

- 過年度の工事進捗に見合う工事収益と工事原価を注記する必要があります。

- 前事業年度以前に着手した工事に係る工事損失引当金繰入額についても、売上原価に含めることが必要となります(基準74項)。

② 四半期決算で認められる簡便的な会計処理

四半期会計期間末における工事原価総額の見積もりに関しては、簡便的な取り扱いが認められています。

これまでも工事進行基準を採用していた工事契約については、前事業年度末に見積もった工事原価総額から著しく変動している場合を除いて、この第1四半期会計期間末では従前の見積額を用いることができるとされています(適用指針9項)。この工事原価総額の著しい変動をもたらす要因として、適用指針では重要な工事契約の変更や資材価格の高騰が例示されています(適用指針30項)。なお、工事完成間近の場合には、この簡便的な取り扱いによることはできず、事業年度末と同様の取り扱いとなることが示されています(適用指針31項)。

また、前事業年度まで工事進行基準を採用していなかった場合には、当第1四半期において工事原価総額の見積額を算定する必要があります。

(4)四半期報告書における開示

- 会計方針の変更の注記

- 変更の旨、変更の理由、変更による影響額の注記が必要となります。

- 従来、工事進行基準を採用していた場合にも注記が必要となる点に留意が必要です。

- 簡便的な会計処理を採用している場合の注記

- 工事原価の見積もりに簡便的な取り扱いを採用した旨の注記の要否を検討する必要があります。

- B/S注記

- 同一の工事契約について、棚卸資産と工事損失引当金の表示方法に係る注記が求められます(相殺表示・両建表示いずれの場合にも注記が必要とされています)(四半期連結財規53条および財規54条の4など)(後述(5)を参照)。

- P/L注記

- 期首に存在するすべての工事契約について本会計基準を適用した場合、過年度の工事収益・工事原価を注記します(平成20年内閣府令50号附則7条2項)。

- 従来、著しい季節的変動があるものとして注記を行っていた場合、引き続き注記が必要となるかどうか、検討する必要があります。

(5)同一の工事契約に関する棚卸資産(未成工事支出金)と工事損失引当金の注記

工事契約から損失が見込まれる場合には、工事損失のうちすでに計上された損益の額を控除した残額を工事損失引当金として計上しなければならないものとされています(基準19項)。また、同一の工事契約に関する棚卸資産と工事損失引当金がともに計上されている場合には、それらを貸借対照表の表示上、相殺表示することができるものとされています(基準21項)。

同一の工事契約に関する棚卸資産と工事損失引当金がともに計上されている場合においては、両建・相殺表示のいかんにかかわらず、一定の注記事項が求められます。具体的には、両建表示の場合、相殺表示の場合のおのおので以下の事項を注記する必要があります(基準22項(4))。

- 両建表示の場合

両建てで表示している旨および当該棚卸資産の額のうち工事損失引当金に対応する額 - 相殺表示の場合

相殺表示している旨および相殺表示した棚卸資産の金額

上記で示したように、いずれの場合においても、注記される金額は「棚卸資産」の額が基準となっています。従って、同一工事に係る棚卸資産の金額と工事損失引当金の額の大小にかかわらず、両建・相殺表示のいずれにおいても、注記される金額は同額となることに注意が必要です。

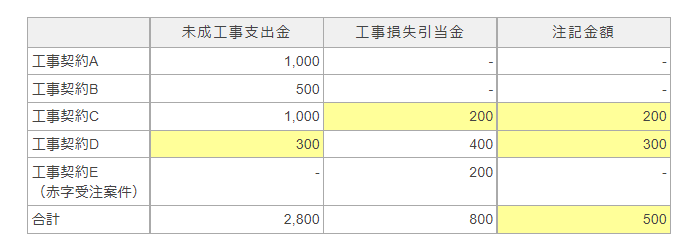

複数の工事契約が同時進行しているケースを想定し、以下の例で注記金額を考えてみます。

工事契約A・B・Eは同一の工事契約に関して、工事損失引当金または棚卸資産のいずれかしか計上されていないため、注記される金額はありません。

工事契約Cについて、棚卸資産のうち引当金に対応する額(相殺表示可能な棚卸資産の額)は200となるため、注記すべき金額は200となります。

また、工事契約Dに関しては、引当金の額が棚卸資産の額を上回っていますが、この場合において棚卸資産のうち引当金に対応する額(相殺表示可能な棚卸資産の額)は300となるため、注記すべき金額は300となります。

これらを合計し、注記において記載される金額は500となります。

以下では、両建表示の場合、相殺表示の場合、おのおのの注記例を示しますので、参考としてください。

(両建表示の場合)

※ 損失が見込まれる工事契約に係る未成工事支出金と工事損失引当金は、相殺せずに両建てで表示している。

損失の発生が見込まれる工事契約に係る未成工事支出金のうち、工事損失引当金に対応する額は500百万円である。

(相殺表示の場合)

※ 損失が見込まれる工事契約に係る未成工事支出金は、これに対応する工事損失引当金500百万円を相殺して表示している。 ![]()

2. 企業会計基準適用指針第22号「連結財務諸表における子会社及び関連会社の範囲の決定に関する適用指針」

(1)適用時期・適用範囲など

原則として、平成20年10月1日以後開始する連結会計年度から適用するものとされています(適用指針30項)。本適用指針の適用により、これまでの会計処理と異なることとなる場合には、会計基準の変更に伴う会計方針の変更として取り扱うことになります(適用指針31項)。

また、本適用指針の公表に合わせて、監査委員会報告第60号「連結財務諸表における子会社及び関連会社の範囲の決定に関する監査上の取扱い」が廃止されており、同報告のうち会計上の取り扱いに関する部分は本適用指針が引き継ぎ、また監査上の取り扱いに関しては監査・保証実務委員会報告第52号「連結の範囲及び持分法の適用範囲に関する重要性の原則の適用等に係る監査上の取扱い」が引き継いでいます。

(2)適用指針の適用に伴う主な変更点

本適用指針の公表により、従来とその取り扱いが変わった点が2点あります。

一つは、ベンチャーキャピタル条項(VC条項)の要件の明確化です。具体的には、投資先の意思決定機関を支配する要件に形式的に該当していても、VC条項をすべて満たすときには、投資先を実質的に支配していないことが明らかであると認められ、子会社に該当しないものとして取り扱うことが可能となりました(適用指針16項(4))。

もう一つは、「利害関係者の判断を著しく誤らせるおそれがある場合」の取り扱いです。連結財務諸表原則 第三 一 4 (2)(改正後:企業会計基準第22号「連結財務諸表に関する会計基準」14項(2))において、連結することにより利害関係者の判断を著しく誤らせる恐れがある会社等(企業)については、連結の範囲に含めないことができるとされていますが、本適用指針では、連結の範囲に含めない子会社が限定的である旨が明示されています(適用指針19項)。

① VC条項

- VC条項の対象企業

VC条項が適用となる企業は、いわゆるベンチャーキャピタル(投資育成や事業育成を図りキャピタルゲインの獲得を目的として投資を行う企業)または銀行等の金融機関(債権の円滑な回収を目的として投資を行うような場合)とされています。また、投資を行う企業が企業集団内にある場合や、投資関係が多層構造をとるような場合にも、本適用指針の要件に沿って判断を行う必要があります。なお、関連会社についても、「支配」が「重要な影響」となるのみで、同様の取り扱いとなります(適用指針24項)。 - VC条項の要件

適用指針16項(4)で定められているVC条項の要件は下表のとおりになります。

図表2 VC条項の要件

|

要件 |

具体的な内容 |

|---|---|

|

投資企業等と投資先との関係に関する要件 |

意思決定機関を支配する意図が明確とは認められない 投資を将来売却する等の合理的な計画がある 営業取引として行っている投融資以外の取引がほとんどない(※) 事業の移転や代行を行うものとは見なせない(※) |

|

投資企業等に関する要件 |

投資企業や金融機関は実質的な営業活動を行っている 投資企業等の企業集団内の他の連結会社においても上記(※)が付されている三つの要件を満たす |

② 利害関係者の判断を著しく誤らせる恐れがある場合

- 子会社(適用指針19項)

- 利害関係者の判断を著しく誤らせる恐れがある会社等(企業)は、連結の範囲に含めないものとされていますが、広く解すべきではないことが明示されています。

- 例示として、子会社が匿名組合の営業者となり、損益のほとんどすべてが匿名組合員に帰属し、子会社および親会社に形式的にも実質的にも帰属せず、子会社と親会社の取引がほとんどないような限定的なケースが挙げられています。

- 利害関係者の判断を著しく誤らせる恐れがある会社等(企業)は、連結の範囲に含めないものとされていますが、広く解すべきではないことが明示されています。

- 関連会社および非連結子会社(適用指針26項)

- 子会社の場合と同様、持分法を適用することにより利害関係者の判断を著しく誤らせる恐れがある関連会社・非連結子会社に対する投資には、持分法を適用しないものとされていますが、こちらも一般的にそのような状況が限定的である旨が示されています。

(3)四半期報告書における開示

- 会計方針の変更の注記

3. 四半期決算に係る継続企業の前提に関する改正

(1)適用時期・適用範囲など

平成21年6月26日に公表された改正企業会計基準第12号「四半期財務諸表に関する会計基準」については、平成21年6月30日以後終了する四半期会計期間から適用するものとされています(改正基準28-7項)。3月決算会社の平成21年6月第1四半期決算に適用されるほか、例えば12月決算の会社における平成21年6月第2四半期決算など、平成21年6月30日以後の四半期決算にはすべて適用となる点に留意が必要です。

本改正は、平成21年3月期決算から適用となった「継続企業の前提」に関する取り扱いの改正を踏まえて行われたものです。また、平成21年6月30日に「四半期レビュー基準」が改訂になっているほか、四半期財務諸表等規則等についても平成21年7月8日に改正されています。

(2)改正会計基準適用に伴う主な変更点

四半期会計期間の末日に継続企業の前提に重要な疑義を生じさせるような事象または状況が存在する場合であって、当該事象または状況を解消するあるいは改善するための対応をしてもなお継続企業の前提に関する重要な不確実性が認められるときは、四半期連結財務諸表または四半期財務諸表にその旨およびその内容等を注記しなければならないこととされました。また、四半期会計期間末日後において、当該重要な不確実性が認められなくなった場合には、注記を要しないこととされています(改正基準19項(14)および25項(12))。

改正前においては、四半期会計期間の末日に継続企業の前提に重要な疑義を抱かせる事象または状況が存在する場合に、一定の事項を注記するものとされていました(改正前基準第19項(14)および第25項(12)参照)。

(3)四半期報告書における開示

改正会計基準の公表を受け、四半期連結財務諸表規則および四半期財務諸表等規則が改正されており、継続企業の前提に関する重要な不確実性が認められる場合には、年度の(連結)財務諸表と同様に以下の事項を注記するものとされています(四半期財規21条および四半期連結財規27条)。

- 当該事象または状況が存在する旨およびその内容

- 当該事象または状況を解消し、または改善するための対応策

- 当該重要な不確実性が認められる旨およびその理由

- 当該重要な不確実性の影響を四半期(連結)財務諸表に反映しているか否かの別

また、四半期財規ガイドラインが併せて改正されており、年度の取り扱いと同様に、継続企業の前提に関する重要な不確実性が認められるか否かに係る総合的かつ実質的判断の要請の規定(四半期財規ガイドライン21(2)および財規ガイドライン8の27-3)や後発事象に該当する場合の規定(四半期財規ガイドライン21(6))が設けられています。そのほか、四半期固有の規定のうち、実務上重要と考えられる改正点を下表にまとめていますので、ご確認ください。

図表3 四半期財規ガイドラインの主要な改正点

|

|||

|---|---|---|---|

|

|||

|

|||

|

|||

|

※ 前事業年度または前四半期会計期間をいうものとされ、すなわち当該四半期会計期間末日の3カ月前の日を末日とする決算を指す。 |

対応策の期間が3カ月でよいとされているのは、各四半期決算においては、必ずしも四半期会計期間末日から1年間の経営計画が存在するとは限らないことを考慮したものと考えられ、この場合にも継続企業の前提が成立するかどうかに関しては、期末から1年間の評価が必須とされているため、それらの相違についても追加的に開示することを求めたものと考えられます。

なお、年度の財務諸表と同じく、継続企業の前提に関する注記を記載していない場合にも、継続企業の前提に重要な疑義を生じさせるような事象または状況等が存在するときには、四半期報告書において新設された「事業等のリスク」の項に、当該事象等(重要事象等)が存在する旨やその具体的な内容を分かりやすく記載する必要があります。さらに、四半期報告書の「財政状態、経営成績及びキャッシュ・フローの状況の分析」の項においても、当該事象等についての分析および検討内容ならびに対応策を記載する必要があります(企業内容等の開示に関する内閣府令 第四号の三様式 記載上の注意(9-2)bおよび(11)b)。

4. 企業会計基準第13号「リース取引に関する会計基準」および企業会計基準適用指針第16号「リース取引に関する会計基準の適用指針」

(1)適用時期・適用範囲など

原則として、平成20年4月1日以後開始する事業年度から適用するものとされています(基準23項)。また、四半期決算については、平成21年4月1日以後開始する事業年度の四半期財務諸表から適用するものとされており(基準24項)、前期に早期適用していなかった場合には、この第1四半期決算が四半期決算としては原則適用ということになります。

(2)注記の取り扱い

前第1四半期において本会計基準を早期適用していなかった会社は、四半期連規附則2条または四半期財規附則2条の規定に従い、通常の賃貸借取引に係る方法に準じて会計処理を行っている所有権移転外ファイナンス・リース取引について、年度と同様の開示を行うケースがありました。しかし、この第1四半期からは、すべての会社において同附則3条の規定に基づき、前期末に比して企業再編等により著しい変動がある場合に、本会計基準の適用初年度開始前のリース取引で、本会計基準適用後も引き続き通常の賃貸借取引に係る方法に準じて会計処理を行っているリース取引について、一定の事項(下表参照)を注記すれば足りるものとされています。

図表4 四半期における所有権移転外ファイナンス・リース取引の注記

|

借手 |

|

||||

|

貸手 |

|

||||

5. 実務対応報告第27号「電子記録債権に係る会計処理及び表示についての実務上の取扱い」

(1)適用時期・適用範囲など

平成21年4月9日に公表された標記実務対応報告は、公表日以後適用するものとされています(実務対応報告「適用時期」)。

本実務対応報告は、平成20年12月1日に施行された「電子記録債権法」に基づく電子記録債権に係る会計処理等を明らかにするために定められたものです。

(2)会計処理・表示など(実務対応報告「会計処理等」)

電子記録債権は、電子債権記録機関が作成する記録原簿への電子記録を要件とし、手形債権と同様に、原因関係と独立して発生する金銭債権です。法的側面についても手形債権と同様の特徴があり、手形債権の代替として機能することが想定されているため、会計処理上は手形債権に準じて取り扱うことが適当とされています。また、表示上の取り扱いとして、売掛金や買掛金のように手形債権が指名債権とは別に掲記される取引に関しては、原則として「電子記録債権(又は電子記録債務)」など、電子記録債権を示す科目をもって表示することとされています。なお、電子記録債権の譲渡の際に保証記録を行っている場合には、受取手形の割引高または裏書譲渡高と同様に、注記が求められることになります。

6. 改正実務対応報告第15号「排出量取引の会計処理に関する当面の取扱い」

(1)適用時期・適用範囲など

平成21年6月23日に改正された標記実務対応報告については、公表日を含む事業年度から適用するものとされています(改正実務対応報告 6(2))。

本改正は、平成20年10月より排出量取引の国内統合市場の試行的実施の仕組みの一つとして試行排出量取引スキームが開始されたことに伴い、当該スキームの参加企業において必要と考えられる会計処理を示したものですが、類似のスキームにおいても準用することが想定されていると考えられます。

(2)会計処理

事前交付・事後清算いずれの場合においても、排出枠の取得時には会計上取引を認識しないこととされています。また、事前交付または事後清算により取得した排出枠を売却した場合には、当該売却を暫定的なものと見て、売却の対価を仮受金その他の未決算勘定として計上することとされています。また、スキームに参加する複数年度を通算して目標達成が確実と見込まれた時点で、当該未決算勘定を利益に振り替える、または目標未達となり費用が発生する場合には、費用の減額に充てることとされています(改正実務対応報告 4(3)①および②)。

この会計処理の前提として、スキーム中途年度の排出枠を次年度以降の不足分に充当する可能性があることや、スキーム最終年度後の排出枠の取り扱いが定まっていないことが改正実務対応報告には記載されていますが、このほかに当該スキームが何らかの罰則を伴うものではないことも勘案したものと考えられます。

なお、スキーム上無償で取得した排出枠と別に、他者から購入した排出枠を保有している場合には、売却に際して他者から購入した排出枠から先に売却されたものと見なすこととされています(改正実務対応報告 4(3)①および②)。また、排出枠の償却の際に、スキーム上無償で取得した排出枠と別に、他者から購入した排出枠を保有している場合には、無償で取得した排出枠から先に償却したものと見なすとする定めが設けられています(改正実務対応報告 脚注11なお書き)。

Ⅱ 平成21年6月第1四半期から早期適用可能な会計基準等

1. 改正企業会計基準第10号「金融商品に関する会計基準」および企業会計基準適用指針第19号「金融商品の時価等の開示に関する適用指針」

(1)適用時期・適用範囲など

原則として、平成22年3月31日以後終了する事業年度の年度末から適用するものとされています(改正基準41項(4)および適用指針6項)。また、早期適用が可能とされていますが、この場合には事業年度の期首から適用するものとされています(改正基準41項(4)ただし書きおよび適用指針6項ただし書き)。なお、金融業等に求められる定量的なリスク情報に係る開示については、平成23年3月31日以後終了する事業年度の年度末からの適用とすることができます(改正基準41項(4)なお書きおよび適用指針7項)。

本会計基準等の適用について、会計処理に影響を及ぼす場合には、会計基準の変更に伴う会計方針の変更として取り扱うことになるものと考えられます。

(2)会計基準の適用に伴う主な相違点

① 開示を除く主な改正点

改正基準の適用により、従来の取り扱いと異なる主な点は下表のとおりとなります。

図表5 時価が開示されない有価証券の範囲

|

改正後の取り扱い |

時価が開示されないことになる有価証券を「時価を把握することが極めて困難な有価証券」に限定(改正基準19項および81-2項) |

|---|---|

|

従来の取り扱い |

「市場価格のない有価証券」について、例外的な取り扱いとして取得原価又は償却原価法に基づき会計処理されていた |

これまで、「市場価格のない有価証券」に該当するものとして、取得原価または償却原価法で会計処理をされていた有価証券のうち、例えば将来キャッシュ・フローが約定されている債券等については、市場価格のない株式と異なり、時価を把握することが極めて困難と認められる場合は多くないという意見も多いとされています。これらの理由により、債券等に関しては「時価を把握することが極めて困難」と認められる場合が限定的と考えられることが示されています(適用指針39項)。この取り扱いの変更によって、当該有価証券が「その他有価証券」に分類されている場合には、従来と異なり期末の時価評価が必要となることが考えられ、場合によっては減損処理が必要となるケースも考えられます。このような場合には、会計基準の変更により会計処理に影響を及ぼすこととなります。

② 開示に係る主な改正点

改正基準および適用指針の適用により、年度の財務諸表において開示が求められる内容は、適用指針3項および4項に定められているとおりとなります。

これまで有価証券やデリバティブで開示されていた時価等に関して、金融商品全体にその対象が拡大されています。

(3)四半期報告書における開示

四半期報告書における開示事項は下表のとおりになります。

図表6 四半期報告書における金融商品の時価等の開示

|

||||||||

|---|---|---|---|---|---|---|---|---|

|

||||||||

|

||||||||

|

||||||||

|

※1 有価証券・デリバティブを除き、四半期貸借対照表に個別掲記されていないものについては、注記を省略できるものと考えられる。 |

||||||||

2. 企業会計基準第18号「資産除去債務に関する会計基準」および企業会計基準適用指針第21号「資産除去債務に関する会計基準の適用指針」

(1)適用時期・適用範囲など

原則として、平成22年4月1日以後開始する事業年度から適用するものとされており、また早期適用が可能となっています(基準17項)。本会計基準等の適用については、会計基準の変更に伴う会計方針の変更として取り扱うことになります(基準20項)。

また、適用初年度における期首残高の取り扱いに係る定めが設けられています(基準18項)。

(2)会計基準の概略

本会計基準は、有形固定資産等の除去に関連する義務である「資産除去債務」の会計処理を定めるものであり、これまでは除去時点の費用や、もしくは引当金として処理されていたこれらの義務に関して、その発生時に負債計上を求めるものです。

① 用語の定義

会計基準において定義されている主要な用語は下表のとおりになります。

図表7 資産除去債務会計基準での用語の定義

|

資産除去債務(基準3項(1)) |

有形固定資産の取得、建設、開発又は通常の使用によって生じ、当該有形固定資産の除去に関して法令又は契約で要求される法律上の義務及びそれに準ずるものをいう。 |

|---|---|

|

有形固定資産の「除去」(基準3項(2)) |

有形固定資産を用役提供から除外することをいう(一時的に除外する場合を除く)。 |

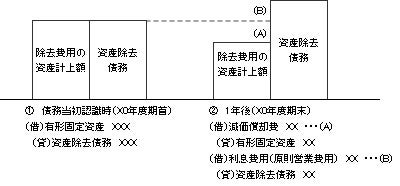

② 基本的な会計処理

資産除去債務に係る基本的な会計処理は図表8のとおりになります。

資産除去債務は、資産の取得等により発生したタイミングで負債計上します(基準4項)。また、債務の同額を資産の帳簿価額に加算し、その加算された金額は資産の使用に伴い費用配分されます(基準7項)。一方、債務については、その当初計上後、時の経過による増加額を費用に計上します(基準9項)。

図表8 資産除去債務の基本的会計処理

(3)適用初年度・四半期の留意事項

前述(1)の「適用初年度の期首残高の取扱い」について、基準では以下の差額を特別損失(「資産除去債務会計基準の適用に伴う影響額」など)に計上することとされています(基準18項)。

- 期首時点の既存資産に関連する債務は、適用初年度期首時点の割引前将来C/Fの見積もりおよび割引率を用いて算定します。

- 期首時点の既存資産の帳簿価額に含まれる除去費用は、資産除去債務の発生時点における割引前将来C/Fの見積もりおよび割引率が、適用初年度の期首時点と同じであったと見なして計算した金額から、その後の減価償却費相当分を控除して算定します。

また、資産除去債務に関して、従来引当金を計上していた場合には、引当金の残高を上記資産除去債務の一部として引き継ぐこととされており、その分だけ特別損失の額が減少することになります。

(4)四半期報告書における開示

- 会計方針の変更の注記

- 変更の旨、変更の理由、変更による影響額の注記が必要となります。

- 会計基準の適用開始による資産除去債務の変動について、影響が重要な場合、その影響額を併せて注記する必要があります(適用指針30項なお書き)。

- 資産除去債務関係の注記(四半期連結財規27条の2など)

- 以下の要件を満たす場合に、資産除去債務の変動の内容、総額の増減を注記する必要があります(B/Sに計上していないものがある場合には、その旨、その理由(金額を合理的に見積もることができない理由を含む)および資産除去債務の概要を注記します)。

- 事業の運営にとって重要

- 資産除去債務のB/S計上額(または潜在的資産除去債務)が前期末に比べて著しく変動している

- 以下の要件を満たす場合に、資産除去債務の変動の内容、総額の増減を注記する必要があります(B/Sに計上していないものがある場合には、その旨、その理由(金額を合理的に見積もることができない理由を含む)および資産除去債務の概要を注記します)。

- 四半期(連結)貸借対照表における表示

- 負債(「資産除去債務」)

- ワンイヤールールで流動・固定に分類します(基準12項)。

- 資産(有形固定資産等の各科目に含めて表示)(基準43項)

- 負債(「資産除去債務」)

なお、四半期(連結)損益計算書および四半期(連結)キャッシュ・フロー計算書については、規則上四半期固有の取り扱いは設けられていないため、下表の取り扱いに従うことになります。

図表9 P/L・C/Fの表示上の取り扱い

|

損益計算書 |

|

||||||

|

キャッシュ・フロー計算書(適用指針12項) |

|

||||||

図表10 企業結合関係の会計基準等の平成20年12月改正一覧

- 企業会計基準第21号「企業結合に関する会計基準」(以下、企業結合基準)

- 企業会計基準第22号「連結財務諸表に関する会計基準」(以下、連結基準)

- 企業会計基準第23号「『研究開発費等に係る会計基準』の一部改正」

- 改正企業会計基準第7号「事業分離等に関する会計基準」

- 改正企業会計基準第16号「持分法に関する会計基準」(以下、持分法基準)

- 改正企業会計基準適用指針第10号「企業結合会計基準及び事業分離等会計基準に関する適用指針」(以下、改正適用指針)

また、これらの公表・改正を受けて、平成21年6月9日付で日本公認会計士協会より会計制度委員会報告第7号「連結財務諸表における資本連結手続に関する実務指針」等の改正が公表されています(「改正『連結財務諸表における資本連結手続に関する実務指針』等のポイント」参照)。

② 適用時期など

原則として、平成22年4月1日以後実施される企業結合、事業分離等または非連結子会社および関連会社に対する投資に係る会計処理から適用するものとされています(企業結合基準57項など)。この場合、その他連結財務諸表に係る事項は平成22年4月1日以後開始する連結会計年度から適用になります(連結基準44項(1))。

また、早期適用が認められており、平成21年4月1日以後開始する連結会計年度(事業年度)において、最初に実施される上記の会計処理およびその他連結財務諸表に係る事項からこれら会計基準等を適用することができますが、この場合には①に記載された会計基準等のすべてを一斉に適用することが求められます(企業結合基準57項ただし書きなど)。本会計基準等の適用については、会計基準の変更に伴う会計方針の変更として取り扱うことになりますが、影響額の注記は、後述(3)②に記載した事項を除き、不要とされています(企業結合基準58項など)。

(2)本会計基準の適用により、従来の取り扱いと異なる主要な点は下表のとおりとなります。

図表11 企業結合会計基準の改正等による従来との主な相違点

|

項目 |

改正後の取り扱い |

従来の取り扱い |

|---|---|---|

|

企業結合(共同支配企業の形成及び共通支配下の取引以外)の会計処理 |

持分プーリング法が廃止され、パーチェス法にて処理されることとなった(企業結合基準17項)。 |

企業結合が取得と判定された場合にはパーチェス法で、持分の結合と判定された場合には持分プーリング法で処理されていた。 |

|

企業結合に係る対価(株式を対価とする場合)の測定日 |

企業結合日の時価を基礎として算定されることとなった(企業結合基準24項など)。 |

原則として、企業結合の主要条件が合意され公表された前5日間の株価を基礎とするとされていた。 |

|

連結財務諸表における段階取得の会計処理 |

取得原価を企業結合日における時価で算定することとし、個々の取引の原価の合計額(持分法評価額を含む)との差額は損益として認識されることとなった(企業結合基準25項など)。 |

個々の取引における原価の合計額(持分法評価額を含む)をもって、支配獲得時の取得原価とするものとされていた。 |

|

負ののれんの会計処理 |

識別可能資産・負債の把握、取得原価配分の見直しを行い、なお負ののれんが生じる場合に、発生時の利益とするものとされた(企業結合基準33項など)。 |

のれん(借方)と同じく、一定の年数での償却処理が求められていた。 |

|

仕掛研究開発費の会計処理 |

識別可能な仕掛研究開発費について、無形固定資産として取得原価を配分し、資産計上することとなった(企業結合基準28項および29項など)。 |

仕掛研究開発費に取得原価が配分された場合、配分時の費用とするものとされていた。 |

|

連結財務諸表作成時の子会社の資産・負債の評価方法 |

部分時価評価法が廃止され、全面時価評価法に一本化された(連結基準20項)。 |

全面時価評価法と部分時価評価法の選択適用とされていた。 |

|

在外子会社株式の取得により生じたのれんの換算 |

各子会社に適用される決算日時点の換算レートで、毎期換算替されることとなった(改正適用指針77-2項)。 |

親会社の通貨である円貨で固定されているとし、発生時のレートで換算されていた。 |

|

共同支配投資企業に対する投資の会計処理 |

「のれん」部分を処理する方法(通常の持分法)で会計処理を行うこととなった(企業結合基準39項(2))。 |

「のれん」部分を処理しない方法(持分法に準じた処理方法)で会計処理されていた。 |

|

連結会計基準に定めのない企業結合に係る会計処理・開示 |

企業結合会計基準に準拠した処理・注記を行うことが明確化された(連結基準注15)。 |

企業結合会計基準の定めに準じて処理することができるとされており、準じた処理を行った場合には注記が必要とされていた。 |

|

「少数株主損益調整前当期純損益」の表示 |

連結損益計算書の「少数株主損益」の直前に「少数株主損益調整前当期純損益」が表示されることとなった(連結基準39項(3)②)。 |

税金等調整前当期純損益と最終損益(当期純損益)との間に段階損益は表示されていなかった。 |

(3)適用初年度・四半期の留意事項

① 従前の会計処理等の取り扱い

原則として、本会計基準等の適用により、従前の会計処理についてはその取り扱いを継続し、適用日において会計処理の見直しおよび遡及(そきゅう)的な処理は行わないとされています(企業結合基準58項ただし書きなど)。従って、過年度に負債に計上した負ののれんについても、従来の処理・開示を継続することになります(平成21年内閣府令第5号附則3条1項1号)。

ただし、本会計基準等の適用前において、子会社の資産・負債の評価方法として部分時価評価法を採用していた会社は、その適用初年度の期首時点において、全面時価評価法を用いた評価額に修正する必要があります(連結基準44項(3)ただし書き)。

② 影響額の記載の取り扱い

①に記載した、部分時価評価法から全面時価評価法への修正による影響額を除いて、会計方針の変更に伴う影響額の注記は要しないものとされています(連結基準44項(4)など)。

(4)四半期報告書における開示

- 会計方針の変更の注記

- 変更の旨、変更の理由の注記が必要となります。

- 従来部分時価評価法を採用していた場合には、全面時価評価法を用いた評価額に修正した影響額を注記する必要があります(前述(3)を参照)(平成21年内閣府令5号附則7条2項)。

- 持分法基準については、平成20年3月公表分または平成20年12月改正分のいずれかのみを早期適用することもできると考えられています。

- 表示方法の変更の注記

- 「少数株主損益調整前四半期純利益(又は損失)」の科目で表示している旨(影響額の記載は不要と考えられます)を記載する必要があります。

- 企業結合関係の注記事項

※ (*)が付された事項については、個々の取引に重要性が乏しい場合でも、当該四半期に行われた企業結合全体で重要性がある場合には、注記が必要とされている事項になります。

4. 企業会計基準第16号「持分法に関する会計基準」および実務対応報告第24号「持分法適用関連会社の会計処理に関する当面の取扱い」(平成20年3月10日公表)

(1)適用時期・適用範囲など

原則として、平成22年4月1日以後開始する事業年度から適用するものとされており、また早期適用が可能となっています(基準18項)。本会計基準等の適用について、持分法が適用される被投資会社の会計処理の原則および手続きを投資会社と統一するために変更する場合には、会計基準の変更に伴う会計方針の変更として取り扱われることになります(基準28項)。

(2)会計基準の適用に伴う主な相違点

① 会計基準公表の目的

本会計基準公表の目的は、持分法に関する会計処理および開示を定めることにあります(基準1項)。すなわち、従来「連結財務諸表原則」に定められていた持分法に関する会計処理等を独立の会計基準として定めたものであり、原則として新たな会計処理または表示方法の採用が強制されることはないとされています(基準28項)。しかしながら、新たな定めが一つ設けられており、同一の環境下で行われた同一の性質の取引等について、投資会社および持分法を適用する被投資会社が採用する会計処理の原則および手続きは、原則として統一するものとされています(基準9項)。従来、持分法適用関連会社の会計方針については、会計基準で特に明示されておらず、「原則として統一することが望ましい」(平成21年6月改正前会計制度委員会報告第9号「持分法会計に関する実務指針」5項)とされていました。また、持分法を適用している非連結子会社についても、「必ずしも統一することを要しない」(監査・保証実務委員会報告第56号「親子会社間の会計処理の統一に関する当面の監査上の取扱い」2. なお書き)とされていました。

② 関連会社に関する当面の取り扱い

持分法適用関連会社については、本会計基準における原則的な定めに対して、実務対応報告第24号において当面の取り扱いが定められており、その概要は以下のとおりとなります。

- 連結子会社に準じた当面の取り扱い

- 監査・保証実務委員会報告第56号「親子会社間の会計処理の統一に関する当面の監査上の取扱い」の定めに準じ、必ずしも統一を要しない会計処理に係る取り扱いを用いることができるとされています。

- 在外関連会社については、実務対応報告第18号「連結財務諸表作成における在外子会社の会計処理に関する当面の取扱い」の定めに準じて、国際財務報告基準または米国会計基準を用いて財務諸表を作成することができるとされています。

- 関連会社に固有の事情を考慮して、統一のために必要な情報を入手することが困難と認められる場合の取り扱いが定められています。

- 会計処理の原則および手続きの統一に当たっての重要性の考え方(一般には、当期純利益が考えられていること)が示されています。

- 持分法の適用対象となる非連結子会社における取り扱いが示されています。

(3)適用初年度・四半期の留意事項

本会計基準および実務対応報告第24号の適用による影響額について、以下のように取り扱う旨が示されています。

- 会計方針の統一に伴う関連会社等の純資産の変動額のうち、投資会社等の持分または負担に見合う額(実務対応報告第24号「適用時期等」(2))

- 利益剰余金に係るものは期首の利益剰余金に加減するものとされています。

- 評価・換算差額等に係るものは、該当する科目に加減するものとされています。

- 実務対応報告第18号「連結財務諸表作成における在外子会社の会計処理に関する当面の取扱い」に準じた処理を行う場合に、修正のために必要となる過年度情報の入手が極めて困難な場合(実務対応報告第24号「適用時期等」(3))

- のれん、時価評価されている投資不動産、再評価されている固定資産に関しては、適用初年度の期首において新たに計上されたものとして取り扱う旨が示されています。

- 退職給付会計に係る数理計算上の差異を純資産の部に直接計上している場合は、過年度において損益修正されているものとして取り扱う旨が示されています。

(4)四半期報告書における開示

- 会計方針の変更の注記

- 変更の旨、変更の理由、変更による影響額の注記が必要となります。

- 期首剰余金を修正している場合には、当該影響額も注記する必要があります。

- 株主資本等関係の注記

5. 改正企業会計基準第9号「棚卸資産の評価に関する会計基準」

(1)適用時期・適用範囲など

原則として、平成22年4月1日以後開始する事業年度から適用するものとされており、また早期適用が可能となっています(改正基準21-2項)。本会計基準等の適用については、会計基準の変更に伴う会計方針の変更として取り扱われることになると考えられます。

なお、適用初年度における影響額の取り扱いに係る定めが設けられています(改正基準21-3項および21-4項)。

(2)会計基準の適用に伴う主な相違点

本会計基準の適用により、従来の取り扱いと異なる主要な点は下表のとおりとなります。

図表12 改正棚卸資産会計基準の適用による従来との主な相違点

|

項目 |

改正棚卸資産会計基準 |

従前の取り扱い |

|---|---|---|

|

「後入先出法」の廃止(改正基準6-2項) |

棚卸資産の評価方法として以下の四つの方法が明示された。

|

企業会計原則注解21(1)において五つの方法(個別法・先入先出法・後入先出法・平均原価法・売価還元原価法)が例示されていた。 |

|

「最終仕入原価法」の要件の明確化(改正基準34-4項) |

上記四つの方法に含まれていないが、一定の条件下で容認される方法とされた。 |

会計基準上、最終仕入原価法への言及はなかった。 |

(3)四半期報告書における開示

- 会計方針の変更の注記

- 変更の旨、変更の理由、変更による影響額の注記が必要となります。

- 適用初年度の損益の表示に関する特例が設けられています(改正基準21-3項)。

- 適用初年度の影響額の注記に関しても、特例が設けられています(改正基準21-4項)。

6. 企業会計基準第20号「賃貸等不動産の時価等の開示に関する会計基準」および企業会計基準適用指針第23号「賃貸等不動産の時価等の開示に関する会計基準の適用指針」

(1)適用時期・適用範囲など

原則として、平成22年3月31日以後終了する事業年度の年度末から適用するものとされています(基準9項)。また、早期適用が可能とされていますが、この場合には事業年度の期首から適用するものとされています(基準9項ただし書き)。本会計基準等の適用により、新たに注記する事項については、会計基準の変更に伴う会計方針の変更には当たらないものとされており(基準35項)、この四半期決算で注記を行う場合には、追加情報として記載することが考えられます。

本会計基準は、賃貸等不動産を保有する企業に適用するものとされています(基準3項)。

(2)会計基準の概略

本会計基準は、財務諸表の注記事項としての賃貸等不動産の時価等の開示について、その内容を定めることを目的として公表されたものです(基準1項)。

① 「賃貸等不動産」の定義

賃貸等不動産とは、棚卸資産に分類されている不動産以外のものであって、賃貸収益またはキャピタルゲインの獲得を目的として保有されている不動産をいうものとされており(基準4項(2))、以下の不動産が含まれます(基準5項および6項)。

- 貸借対照表において投資不動産として区分されている不動産

- 将来の使用が見込まれていない遊休不動産

- 上記以外で賃貸されている不動産

- 将来において賃貸等不動産として使用される予定で開発中の不動産や、継続して賃貸等不動産として使用される予定で再開発中の不動産

- 賃貸目的で保有されているにもかかわらず、一時的に借手が存在していない不動産

また、物品の製造や販売、サービスの提供、経営管理に使用されている場合は賃貸等不動産には含まれないとされていますが(基準4項(2))、双方の目的で使用されている場合には、賃貸等不動産として使用される部分について、時価等の開示の対象に含めるものとされています(基準7項)。ただし、賃貸等不動産として使用される部分の割合が低いと考えられる場合には、賃貸等不動産に含めないことができます(基準7項なお書き)。

② 時価の算定方法

時価とは公正な評価額をいうものとされ(基準4項(1))、その算定方法については下表のように定められています。

図表13 賃貸等不動産における時価の種類

|

原則 |

例外(容認) |

|---|---|

|

|

(3)四半期報告書における開示(四半期連結財規27条の3など)

四半期決算においては、前期末と比較して著しい変動がある場合に注記が必要とされており、金融商品や資産除去債務のように「事業の運営にとって重要」であるかどうかは要件とされていない点に留意する必要があります。また、前期末に時価等の情報が開示されていない場合でも「著しい変動」があれば注記が必要となります。

この四半期決算における具体的な注記事項については、以下のとおりとなります。

- 四半期B/S計上額

- 時価

- 追加情報の記載(当第1四半期から当該会計基準等を適用している旨、その理由)